Papel higiénico Renova - Case Publishing

Anuncio

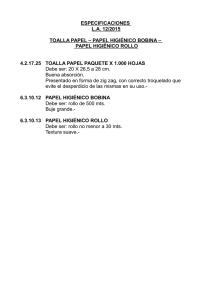

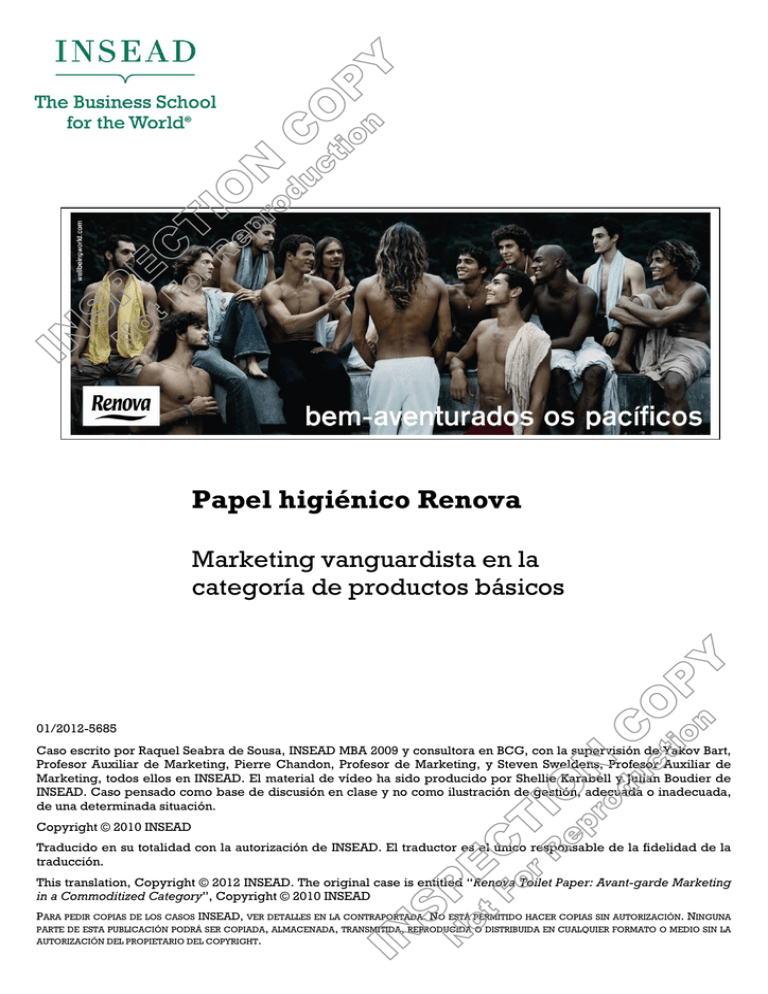

Papel higiénico Renova Marketing vanguardista en la categoría de productos básicos 01/2012-5685 Caso escrito por Raquel Seabra de Sousa, INSEAD MBA 2009 y consultora en BCG, con la supervisión de Yakov Bart, Profesor Auxiliar de Marketing, Pierre Chandon, Profesor de Marketing, y Steven Sweldens, Profesor Auxiliar de Marketing, todos ellos en INSEAD. El material de vídeo ha sido producido por Shellie Karabell y Julian Boudier de INSEAD. Caso pensado como base de discusión en clase y no como ilustración de gestión, adecuada o inadecuada, de una determinada situación. Copyright © 2010 INSEAD Traducido en su totalidad con la autorización de INSEAD. El traductor es el único responsable de la fidelidad de la traducción. This translation, Copyright © 2012 INSEAD. The original case is entitled “Renova Toilet Paper: Avant-garde Marketing in a Commoditized Category”, Copyright © 2010 INSEAD PARA PEDIR COPIAS DE LOS CASOS INSEAD, VER DETALLES EN LA CONTRAPORTADA. NO ESTÁ PERMITIDO HACER COPIAS SIN AUTORIZACIÓN. NINGUNA PARTE DE ESTA PUBLICACIÓN PODRÁ SER COPIADA, ALMACENADA, TRANSMITIDA, REPRODUCIDA O DISTRIBUIDA EN CUALQUIER FORMATO O MEDIO SIN LA AUTORIZACIÓN DEL PROPIETARIO DEL COPYRIGHT. Las Vegas, New York-New York Hotel & Casino: Paulo Pereira da Silva, físico formado en Suiza y director ejecutivo de Renova, una empresa papelera portuguesa de propiedad privada, asistía a una representación de Zumanity, la producción sólo para adultos del Cirque du Soleil, junto con Luis Saramago, director de marketing de la empresa. Ver a los trapecistas colgando de cintas de tela negra, hizo pensar a Paulo Pereira da Silva en las artísticas campañas de publicidad de Renova que muestran hombres desnudos con tiras de papel higiénico de la marca. Así es como se le ocurrió por primera vez la idea del papel higiénico negro. ¿Papel higiénico negro? Para ver hasta qué punto es descabellada esta idea, debe tenerse en cuenta que el papel higiénico es una categoría de productos básicos con un crecimiento lento y poca innovación. Aunque Renova es una marca relativamente fuerte en Portugal (su país de origen), se trata sólo de una mediana empresa familiar que se enfrenta a una competencia feroz por parte de los gigantes de bienes de consumo tales como Procter & Gamble, además de las multinacionales fabricantes de papel como Kimberly-Clark y Georgia-Pacific. Asimismo, en una categoría en la que las marcas privadas están empezando a vender más que las marcas nacionales, Renova también tiene que lidiar con potentes minoristas que son a la vez clientes y competidores. Aunque los desafíos estratégicos que afronta Paulo Pereira da Silva son comunes a todas las medianas empresas que se enfrentan a gigantes en los mercados de productos básicos, esto no los hace más fáciles de resolver. Sin una clara ventaja económica, un posicionamiento de marca distintivo o un producto con características únicas, ¿cómo podría Renova hacer crecer el negocio en sus mercados actuales o expandirse a nuevos mercados? La industria del papel tisú Panorámica del sector Europa Occidental En 2005, la categoría del papel desechable y de la higiene tenía un valor de 26 mil millones de dólares en Europa Occidental, divididos en partes iguales entre el papel desechable y los productos de higiene (pañales, compresas, etc.) La categoría del papel desechable, con un valor de 13 mil millones de dólares, incluye el papel higiénico (7,6 mil millones de dólares), el papel y los rollos de cocina (2,6 millones de dólares), las toallitas faciales y de bolsillo (1,6 millones de dólares) y las servilletas (1,3 millones de dólares). Entre 2002 y 2005, el mercado creció apenas un 2,4% anual debido a una base de clientes estancada y a la saturación del mercado. Como muestra el Anexo 1, la participación de Renova en el mercado de Europa Occidental en 2005 es inferior al 1%. Sus principales competidores en la industria del papel tisú son Procter & Gamble (57 mil millones de dólares), que entró al mercado en 1994 con el papel higiénico Charmin y los rollos de cocina Bounty, y Kimberly-Clark (16 mil millones de dólares), propietaria de las toallitas faciales Kleenex, el papel higiénico y rollos de cocina Scott, y el papel higiénico Cottonelle. La competencia también incluye a las gigantes papeleras como Georgia-Pacific (21 mil millones de dólares), propietaria de Angel Soft, Lotus, etc., y SCA Copyright © 2010 INSEAD Translation © 2012 INSEAD 1 01/2012-5685 Svenska Cellulosa Aktiebolaget- (13 mil millones de euros), propietaria de Velvet, Tempo, etc. Los minoristas son el tercer grupo de competidores, con el añadido de que son prácticamente los únicos clientes de Renova. Los principales minoristas europeos incluyen Carrefour (ventas de 64 mil millones de euros en Europa), Lidl (40 millones de euros) y Tesco (37 mil millones de euros). En Europa también hay una serie de medianas empresas productoras de papel que podrían introducirse en el mercado portugués. Entre ellas destaca Sofidel, empresa con un valor de 800 millones de euros, la cuarta mayor compañía de papel tisú en Europa y propietaria de las marcas Nicky y Regina. Aunque la empresa es la más fuerte en Italia, su mercado doméstico, se está expandiendo rápidamente en España y otros países. Otro competidor potencial es Tronchetti (también de Italia), empresa con un valor de 200 millones de euros, que produce el papel higiénico Foxy. El sector del papel tisú tiene una rentabilidad baja y está muy afectado por los precios de la energía, que se han duplicado entre 2003 y 2005, y por el coste de la pasta de papel, que se ha mantenido estable después de importantes fluctuaciones en el período 2000-2001. Portugal En 2005, las ventas totales de la categoría de papel desechable (excluyendo pañales y otros productos de higiene) fueron de 220 millones de euros aproximadamente, de los cuales 135 millones provinieron del papel higiénico, 37,2 millones de las servilletas, 35 millones de los rollos de cocina, y 12.8 millones de las toallitas faciales. La cuota de valor de Renova en la categoría de papel desechable es del 35% (17% si se tienen en cuenta los productos de higiene, como se muestra en el Anexo 1). Su cuota de mercado en cada subcategoría es del 34% para el papel higiénico, 37,6% para las servilletas, 29% para el papel de cocina y 29,5% para las toallitas faciales. Debido a una penetración en el mercado prácticamente universal (más del 90%) y al crecimiento limitado de la población, la categoría de papel higiénico solamente ha crecido un 1,5% por año durante los últimos tres años y se espera que crezca al mismo ritmo en el futuro próximo. Los competidores en esta categoría son los mismos que en el resto de Europa, a excepción de los minoristas, que son en su mayoría locales. El principal minorista de bienes de consumo en Portugal es la empresa Sonae Distribuçao (ventas de 2,2 mil millones de euros, propietaria de Modelo Continente, con un valor de 2,9 mil millones de euros), seguida por el Grupo Jerónimo Martins (ventas de 1,7 mil millones de euros con los supermercados Pingo Doce y Feira Nova), Os Mosquereiros (Intermarché), con un valor de 2000 millones de euros y el grupo Auchan (Jumbo), con un valor de 1,8 mil millones de euros. Aunque no son tan fuertes como en otras partes de Europa (por ejemplo, en Alemania), las empresas de grandes descuentos como Lidl, con un valor de 1400 millones de euros, tienen presencia y están ganando cuota de mercado. Como se muestra en el Anexo 2, tanto las marcas blancas como Renova tienen alrededor de un tercio del mercado. Las ventas de Renova provienen principalmente de Renova Super, la marca más antigua y con mejores ventas, con una cuota de mercado del 25%. Renova Progress tiene una cuota de mercado del 5%, pero las cuotas del resto de marcas Renova (Renova Fraîcheur, Renova Fragrance, y Renova Húmido) están por debajo del 2%. Para más información ver el Anexo 2, que muestra la cuota de valor de mercado de las principales marcas de papel higiénico en Portugal, y el Anexo 3, que muestra el tamaño y los precios habituales de los paquetes de las marcas Renova en Portugal. Copyright © 2010 INSEAD Translation © 2012 INSEAD 2 01/2012-5685 Según los datos de Euromonitor, la segunda empresa en el mercado de papel higiénico portugués es Kimberly-Clark, que tiene una cuota de mercado del 22% gracias a sus dos principales marcas, Scottex y Kleenex (con una cuota de mercado de entre el 10-11% cada una). Georgia-Pacific se encuentra en tercer lugar con Colhogar (7% de cuota de mercado). La empresa portuguesa Pampi-Lar es cuarta con un 2% del mercado. El Anexo 4 muestra los productos de los principales competidores y algunas muestras de anuncios. Los precios del papel higiénico en Portugal son relativamente altos en comparación con otros países europeos, en parte debido a la cuota de mercado relativamente baja de las marcas blancas (debido a la menor competencia minorista y a un menor número de empresas de grandes descuentos) y en parte por la gran potencia de las marcas nacionales (incluyendo Renova ). Tendencias del sector El papel higiénico tiene una rica e interesante historia (ver Anexo 5 para más detalles). La actual segmentación del mercado en Europa Occidental se basa en la calidad y el precio. En Portugal, los precios del papel higiénico oscilan entre 0,10 y 0,70 euros por rollo (ver Anexo 6). El tamaño del paquete varía sustancialmente. Aunque el papel higiénico se vende principalmente en paquetes de 12 o 24 rollos, también son habituales los paquetes de 6, y algunos paquetes jumbo y promocionales pueden tener hasta 48 rollos (ver Anexo 6). Esta variación en el tamaño ayuda a las empresas a disimular una diferencia de hasta siete veces en el precio por unidad, lo que les permite poner precio a sus productos según la sensibilidad de los clientes al valor y a la cantidad. Cuando se les preguntó acerca de los atributos más importantes del papel higiénico, el 60% de los consumidores portugueses mencionaron el precio, el 30% la calidad, el 8% la marca, y un 2% el formato. En lo que respecta a la calidad, los tres atributos más importantes son la suavidad, la resistencia y la capacidad de absorción. El 55% de los consumidores portugueses afirman comprobar el precio del papel higiénico en los estantes antes de hacer su elección, mientras que el 35% dijo que no comprueban el precio de antemano. El 46% de los consumidores portugueses declaran tardar entre 15 y 30 segundos en elegir el papel higiénico, el 28% tarda menos de 15 segundos, y el 24% tarda entre 30 segundos y un minuto. Las marcas blancas El mercado del papel higiénico en Europa Occidental está experimentando el clásico fenómeno de la polarización, con un fuerte crecimiento de las marcas premium, estancamiento en el papel higiénico estándar y económico, y un rápido crecimiento de las marcas blancas. En España, por ejemplo, las marcas premium crecieron un 16% en valor entre 2003 y 2005 y las marcas blancas en un 12%, mientras que las marcas estándar y económicas crecieron solamente un 3%. El crecimiento de las marcas blancas en Europa está impulsado no sólo por las mejoras en la calidad y el marketing de sus productos, sino también por el poder creciente de los minoristas europeos, fuertemente consolidados y, por consiguiente, capaces de ejercer una presión implacable sobre los proveedores. En Portugal, las marcas blancas son la categoría con un crecimiento más rápido, ganando cuota de mercado gracias a su excelente relación calidad/precio. A pesar de que comenzaron ofreciendo un producto de papel higiénico básico, se espera que amplíen su gama incluyendo Copyright © 2010 INSEAD Translation © 2012 INSEAD 3 01/2012-5685 más productos premium, como han hecho en otras categorías de producto. El papel higiénico Floralys de Lidl, por ejemplo, ya tiene reputación de calidad superior. La mayoría de los consumidores (especialmente los más jóvenes) creen firmemente que las marcas blancas tienen un rendimiento igual de bueno que las marcas nacionales. Los minoristas suelen ofrecer sólo tres o cuatro marcas de papel higiénico: su propia marca, la marca líder, y una o dos marcas nacionales más. Esto hace que a los competidores secundarios les resulte muy difícil asegurarse una distribución fiable y una buena colocación en las estanterías, sobre todo si no disponen de características exclusivas. En este contexto, los minoristas tienen un enorme poder y lo utilizan para obtener mayores márgenes comerciales de las marcas nacionales, aumentando la diferencia de precio entre las marcas nacionales y las marcas blancas. Aun cuando la distribución está asegurada, el entorno minorista presenta otros obstáculos. Los pasillos con el papel desechable suelen ser las áreas más anodinas y menos diferenciadas de la tienda, lo que lleva a los consumidores a concentrar su atención en los precios (ver el Anexo 7). Como resultado, se llevan a cabo un gran número de promociones de precio y ventas, que por lo general ofrecen paquetes más grandes, pero también despliegan ofertas del tipo “dos por el precio de uno”, descuentos y cupones para incrementar las ventas. En consecuencia, una gran parte del presupuesto de marketing en la categoría de papel higiénico está dedicada a promociones comerciales, reducciones temporales del precio, tarifas de posicionamiento y otras acciones de marketing en los establecimientos comerciales. El resultado neto es que un gran segmento de la población se ha acostumbrado a comprar papel higiénico saltando de oferta en oferta. Productos premium Para contrarrestar la creciente popularidad de las marcas blancas, en los últimos años las marcas de papel higiénico nacionales han experimentado con una serie de avances tecnológicos. La mayoría de las innovaciones están diseñadas para mejorar los atributos físicos más importantes del papel higiénico: absorción, resistencia y suavidad. En 1981, Georgia Pacific lanzó el segmento premium en Francia con el papel higiénico Moltonel, “grueso, resistente y suave”. Durante las últimas dos décadas, el segmento premium ha llegado a representar una cuarta parte del crecimiento total de la categoría, y ahora representa el 15% de todos los rollos que se consumen en Francia, lo que genera una cuota de valor del segmento del 20%. Este éxito en innovación se debió principalmente al fuerte apoyo por parte de los minoristas, que rápidamente acogieron el producto, proporcionándole una alta visibilidad en los establecimientos. La introducción del papel higiénico de 3 y 4 capas también resultó un éxito porque mejoró de forma demostrable la resistencia y capacidad de absorción del papel. Los temores iniciales de que esto llevaría a los consumidores a utilizar menos hojas por uso (perjudicando el volumen de ventas), no fueron confirmados por los informes de ventas. Al parecer, los consumidores no miden el número de hojas que utilizan de media, y es más probable que éste dependa de sus hábitos de consumo. Los consumidores tendieron a utilizar el mismo número de hojas de 4 capas que de 3 capas, por lo que contribuyeron positivamente al volumen de ventas. Otras marcas han innovado mejorando la comodidad de compra y uso. En Italia, los Regina Rotoloni (“rollos gigantes”) de Sofidel representaron la introducción de rollos mucho más Copyright © 2010 INSEAD Translation © 2012 INSEAD 4 01/2012-5685 largos que los de sus competidores. Este producto de “10 rollos en 4” dio a los consumidores la seguridad que implica un rollo de más larga duración y la ventaja de tener la misma cantidad de papel en menos espacio. Además, proporcionaban facilidad de almacenamiento, rápida entrega, menor agotamiento de las existencias, y por ende, mayor rentabilidad por espacio en estanterías para el minorista. El segmento de “rollos interminables” representa el 35% del mercado italiano y continúa creciendo (pero no está disponible actualmente en Portugal). Irónicamente, los “rollos gigantes” que parecen tan innovadores hoy en día no son más grandes que los rollos que se comercializaban hace 40 años. Los rollos se han encogido a lo largo del tiempo debido a que los precios por unidad en Portugal se calculan en base a los rollos (en lugar de, por ejemplo, por kilo, por metro lineal o por metro cuadrado), lo que obviamente incita a las empresas a reducir el tamaño de los rollos. El mismo problema también se ha presentado en países como el Reino Unido, donde los precios por unidad se calculan por hoja y la longitud de las hojas de papel higiénico ha disminuido considerablemente con el tiempo. Una de las innovaciones más importantes en la categoría de papel higiénico en Europa fue el lanzamiento de papel higiénico humedecido. Fue motivado por una investigación que demostraba que una parte importante de los consumidores humedecían el papel higiénico antes de su uso. El papel higiénico humedecido resultó especialmente popular en Alemania y Suiza, donde representó el 8% y el 10% respectivamente de los ingresos generados. Renova fue el primero en introducir el papel higiénico humedecido en el mercado ibérico. Sin embargo, en Portugal el papel higiénico humedecido representó menos del 0,1% del mercado. Otra innovación de éxito fue el desarrollo de rollos de papel higiénico impregnados con lociones y bálsamos, de nuevo con Renova en la vanguardia de la innovación. En septiembre de 1998, Renova fue el primer fabricante del mundo en introducir este tipo de papel higiénico. Este producto, Renova Fraîcheur, fue decisivo en la penetración de la marca en el mercado francés en 2002. En el mismo año, Kimberly-Clark introdujo en el mercado del Reino Unido Andrex Aloe Vera con “ondas suaves enriquecidas con extractos de Aloe Vera y vitamina E”. El éxito inmediato de este producto provocó la reacción de la competencia, y en 2005 Georgia-Pacific lanzó el papel higiénico de lujo Lotus Freshness, dirigido a las mujeres. El producto afirmaba utilizar nuevas tecnologías para incorporar un bálsamo limpiador en su papel de tres capas, basándose en investigaciones que descubrieron que a las mujeres les resulta incómodo usar toallitas húmedas y papel higiénico a la vez. No todas las innovaciones funcionales han tenido éxito. Por ejemplo, Cottonelle Fresh Rollwipes de Kimberly-Clark contaba con un dispensador de plástico reutilizable de color beige que se ajustaba al portarrollos estándar y contenía un rollo de papel higiénico seco y las toallitas húmedas Fresh Rollwipes. La idea era que los consumidores utilizaran una toallita húmeda junto con el papel higiénico normal. Sin embargo, en parte debido a retrasos en el envío, pero sobre todo porque los promotores no comunicaron adecuadamente las ventajas del producto, éste resultó un fracaso. Por último, algunos fabricantes y minoristas han tratado de mejorar la estética del papel higiénico. A menudo, se encuentran “Ediciones limitadas” de rollos de papel higiénico decorativo con motivos navideños o para el día de San Valentín en tiendas de artículos de regalo, pero nunca han tenido ventas importantes. Se han probado diversos tipos de ediciones especiales fuera de lo común, pero nunca han gozado de un éxito mensurable (Anexo 8). Una excepción importante fue el papel higiénico de colores, popular en los años setenta y Copyright © 2010 INSEAD Translation © 2012 INSEAD 5 01/2012-5685 disponible entonces en una gama de colores pastel (rosa, azul, lila y amarillo). Sin embargo, esta tendencia fue de corta duración debido a cuestiones medioambientales (el tinte de los rollos de papel higiénico de colores se percibió como perjudicial para el medio ambiente) y a ciertas cuestiones de salud (algunas personas tenían miedo de que pudiera causar irritación cutánea). Hoy en día, el papel higiénico de colores ha desaparecido casi por completo de los estantes de los supermercados. Renova FPA, SA Historia y gestión La marca Renova nació en 1818, cuando empezó utilizándose como una marca de agua para papel, aunque la empresa Renova propiamente dicha se fundó en 1939 en Torres Novas, 120 kilómetros al norte de Lisboa. Esta empresa privada reorientó su enfoque, pasando del papel de oficina a los productos de papel desechable en 1961 y alcanzó rápidamente una posición de liderazgo en el mercado portugués. En 2005, Renova obtuvo unas ventas de 104 millones de euros (subiendo desde 80 millones de euros en 1990) y contaba con una plantilla de 600 empleados en sus dos unidades industriales de Portugal y en sus filiales comerciales de Portugal, España, Francia, Bélgica y Luxemburgo. Su capacidad de producción es de aproximadamente 100.000 toneladas de papel al año. Como muestra el Anexo 9, el papel higiénico representa la mitad de las ventas de Renova, los rollos de cocina el 20%, los pañales el 17%, y el papel tisú el 10%. Después de que Portugal se uniera a la Unión Europea en 1986, Renova comenzó a expandirse a nivel internacional: primero en España en 1990 y después en Francia en 2002. Renova no hace hincapié en sus raíces portuguesas y se percibe como portuguesa en Portugal, española en España y francesa en Francia. Si se les insta a dar una respuesta, la mayoría de los consumidores piensan que Renova es española, aunque la mayoría de las ventas proceden de Portugal. Paulo Pereira da Silva se unió a Renova en 1984 inmediatamente después de obtener su titulación en Ingeniería Física en la École Polytechnique Fédérale de Lausanne en Suiza. A pesar de que su abuelo fue uno de los fundadores de la compañía, sus padres no estuvieron involucrados en la empresa y era sólo uno de sus 200 accionistas. Después de unirse a Renova como director de producción en 1984, Paulo Pereira da Silva fue ascendiendo en la jerarquía de la empresa, siendo nombrado miembro del consejo en 1991 y convirtiéndose en su director general en 1995. Creyó firmemente en la importancia de la creación de marca y la innovación, y puso en marcha una estructura organizativa plana y flexible para fomentar la creatividad y la asunción de riesgos. La sede de la compañía cuenta con espacios abiertos y mobiliario moderno, con piezas diseñadas por el mismo Paulo Pereira da Silva. El espacio se completa con libros de arte y revistas de diseño. Su propia oficina está llena de obras de arte y una gran pizarra cubierta con ecuaciones de Schrödinger y Maxwell, que encuentra “increíblemente bellas”. Copyright © 2010 INSEAD Translation © 2012 INSEAD 6 01/2012-5685 Branding y marketing Desde que se convirtió en director general, la ambición de Paulo Pereira da Silva ha sido que Renova pase de ser una marca de papel desechable y se convierta en una marca de bienestar. Para lograr este objetivo, Renova invirtió anualmente alrededor de 1,5 millones de euros por campaña y trabajó con algunos de los fotógrafos más famosos para crear hermosas y poco convencionales imágenes que asocian Renova con el bienestar, exhibidas en un sitio web creado específicamente para este propósito. Como se evidencia en los Anexos 10 a 14, la publicidad pasó gradualmente a ser menos funcional y más simbólica. En la campaña de 1997 del fotógrafo francés Jean-François Jonvelle, cuya temática era el cuidado personal, solamente aparecían mujeres y niños, y los productos se mostraban en un lugar prominente. La campaña de 1999 del fotógrafo alemán Peter Lindbergh se sirvió de la actriz Rachel Roberts para lograr una apariencia más sensual, pero todavía se centraba en primeros planos de rostros femeninos. La campaña de 2002 del fotógrafo portugués Pedro Claudio marcó una clara ruptura con sus predecesores, con modelos masculinos desnudos rodeados de tiras y rollos de papel higiénico. La de 2003, del fotógrafo francés François Rousseau (“el placer de estar limpio”), elevó la marca más allá de la higiene y el cuidado personal para comunicar que Renova estaba relacionada con la sensación de limpieza, un prerrequisito para generar acercamiento. El uso de modelos masculinos desnudos, así como parejas sin ropa entregadas a pícaros juegos sexuales sorprendió a algunos espectadores y se censuraron varias imágenes en España y Francia. Por otra parte, la campaña apareció en una exposición especial en el Museo de la Publicidad de París. Los anuncios de 2005 (también de Rousseau) marcaron otro cambio radical. Filmados en Rocinha, la mayor favela de Río de Janeiro, eran una reinterpretación contemporánea de las Bienaventuranzas.1 En lugar de mostrar el producto, los anuncios se centraban en el amor y la compasión. En Francia, se prohibió la exhibición pública de estos anuncios. Gracias a estas campañas y a su prolongada presencia en Portugal, Renova tiene una sólida presencia de marca e imagen en su mercado doméstico. Según un estudio de FoneBus, su conocimiento sugerido en 2005 era del 87%, muy por delante de L'Oréal (78%) y cercano a marcas como Sony (88%) y Danone (92%). El conocimiento de la marca es particularmente alto entre los consumidores más jóvenes de clases sociales más altas. Renova también se percibe como una marca de prestigio y obtiene una puntuación de 7,5 en una escala de “prestigio” del 1 al 10, a la altura de L'Oréal (7,21) y no muy lejos de Danone (8,10). Otros estudios muestran que los compradores de Renova dedican más tiempo a la elección del papel higiénico y se preocupan más por la calidad y menos por el precio. 1 En el cristianismo, las Bienaventuranzas (del latín beatus, que significa "bendito" o "feliz") son las bendiciones de Jesús que aparecen en la Biblia, diseñadas para sorprender al público invirtiendo de forma deliberada los valores usuales. Cada bienaventuranza menciona a un grupo de personas que normalmente se considera desprovisto de ellas y les pronuncia bienaventurados, ya que en el reino de Dios una vida abundante está presente y disponible para todos, independientemente de su estatus, circunstancias o condición (fuente: Wikipedia). Copyright © 2010 INSEAD Translation © 2012 INSEAD 7 01/2012-5685 La decisión Paulo Pereira da Silva está considerando cinco orientaciones estratégicas generales: La primera es enfrentarse directamente a las marcas blancas reduciendo el precio de su papel básico. Pero, ¿hasta cuánto pueden permitirse reducir el precio y qué implicaciones tendría en cuanto a los beneficios?2 La segunda es asociarse con algunos minoristas para producir marcas blancas. Pero ¿qué podría aportar Renova y cuál sería la reacción de la organización y los propietarios de la empresa ante esta nueva estrategia? La tercera es acelerar el reciente esfuerzo de Renova para diferenciar su papel higiénico a través de la innovación funcional, mejorando sus características actuales o añadiendo otras nuevas. La cuarta opción es explorar la idea del papel higiénico negro como una acción de relaciones públicas limitada, para aumentar la conciencia de marca y la imagen de Renova. La quinta opción es lanzar el papel higiénico negro como una nueva línea completa de productos y tratar de ponerla a disposición inmediatamente para su compra masiva. Independientemente de la decisión estratégica tomada, Paulo Pereira da Silva y Luis Saramago tendrán que preparar una estrategia de marketing completa y tomar decisiones sobre el precio, el embalaje, la comunicación y la distribución. Paulo Pereira da Silva miró el carro de la compra que tiene en su oficina para recordarle que no debe perder de vista a los consumidores —o “ciudadanos”, como prefiere llamarlos— y el globo de cristal encima de su escritorio para motivarle a tomar medidas enérgicas. ¿Qué debería hacer? 2 A efectos de la discusión del caso, asumir que el margen del minorista es del 20% y que el coste de los productos vendidos es del 70% del precio al por mayor. Copyright © 2010 INSEAD Translation © 2012 INSEAD 8 01/2012-5685 Anexo 1 Industria de los productos de papel desechable (incluyendo los productos de higiene): Cuotas de mercado y marcas clave en 2005 Otros Mundo entero 20% 19% 4% 5% 3% Marca blanca 34% 15% 0% 1% Europa Occidental 11% 23% 7% 3% 7% 32% 18% 2% 3% Portugal 32% 0 10 P&G Marcas • Charmin • Bounty (sólo rollos de cocina) Principales 4% 12% 20 Kimberly‐Clark • Kleenex • Cottonelle • Scott • Scottex • Andrex 30 40 50 SCA • Edet (Región Nórdica y Benelux) • Zewa (Europa) • Velvet (GB) • Tempo (Europa) • Sorbent (Aust. y NZ) GP EEUU: • Angel Soft • Quilted Northern • Soft 'n Gentle EMEA: • Colhogar (ES, PT) • Lotus (EMEA) • Moltonel (FR, BE) 17% 60 70 J&J • o.b. • Carefree • Stayfree 8% 22% 80 RENOVA • Renova Super • Renova Progress • Renova Fraicheur • Renova Fragrance • Renova 4 ply • Renova Moist 90 100% Otras marcas en Portugal • Pampilar ( Pampi‐ Lar LDA) Fuente: Euromonitor (datos de 2005). Téngase en cuenta que los productos de papel desechable incluyen productos de protección íntima, pañales, productos para la incontinencia, toallitas, papel higiénico, paquetes/bolas/discos de algodón, pañuelos, rollos de cocina y servilletas. Copyright © 2010 INSEAD Translation © 2012 INSEAD 9 01/2012-5685 Anexo 2 Mercado portugués del papel higiénico: Cuotas de mercado y marcas clave del mercado de productos económicos en 2005 Otros (4%) Pampi‐Lar (2%) Renova Super (25%) Marca blanca (33%) (33%) Colhogar (7%) (7%) Renova Progress (5%) Renova Fraicheur (2%) Renova Fragrance (<1%) Renova Humido (<1%) Cel (<1%) Scottex (11%) Kleenex(10%) (21%) Fuente: Euromonitor (datos de 2005). Anexo 3 Línea de productos de papel higiénico Renova en Portugal en 2005 • Super (1958) – Fibras ahuecadas – €5,04 (18+6 rollos) • 4 capas (2003) – 4 capas, con estampado decorativo y fragancia – €3,99 (9 rollos) • Progress (años 90) – Hipoalergénico – €6,90 (18+6 rollos) • Fraicheur (1998) – con microgotas de crema – €3,74 (12 rollos) • Fragrance (2003) – 3 capas, perfumados – €7,48 (18+6 rollos) • Humido (2003) – €2,56 (40 unidades) Fuente: Información de precios y cantidades obtenida de Continente Online, febrero de 2010. Copyright © 2010 INSEAD Translation © 2012 INSEAD 10 01/2012-5685 Anexo 4 Productos y comunicaciones de la competencia (Italia y España) "Suave y de confianza" Pampi-Lar "20% más largo, para no quedarte sin" (Colhogar te regala este práctico revistero) Copyright © 2010 INSEAD Translation © 2012 INSEAD 11 01/2012-5685 Anexo 5 Una breve historia cultural del papel higiénico3 Hoy en día, el estadounidense medio consume más de 100 rollos de papel higiénico cada año (más de 25.000 hojas al año), o 69 hojas de papel higiénico al día. Un rollo dura una media de cinco días. En toda su vida, las mujeres estadounidenses pasan 32 meses “en el baño”, comparado con los 25 meses de los hombres. En occidente, damos el papel higiénico por sentado, lo que es una equivocación. Según Jamie Wilson: “Sólo nos acordamos del papel higiénico cuando no hay y tenemos que gritar para que alguien nos lo traiga, o caminar como un pato para cogerlo de la alacena, o -peor aún- tener que ir hasta la cocina para la temible opción del rollo de papel de cocina”. Antes de la invención del papel, bastante reciente en la historia de la humanidad, la gente tenía que apañarse con una serie de cosas que no eran papel higiénico. A menudo, los pobres sólo utilizaban agua, y es lo que siguen haciendo hoy en día muchos de los más necesitados. La gente más acomodada utilizaba diversas otras soluciones, en su mayoría destinadas a eliminar elementos y producir buen olor, a menudo con poca atención a consideraciones de higiene. En la antigua Roma, la gente utilizaba lavabos públicos, y su solución era una esponja empapada en agua salada clavada en un palo. Los romanos ricos utilizaban lana suave empapada en agua de rosas, que olía mucho mejor, pero era probablemente menos eficaz combatiendo los gérmenes. En la Edad Media se empleaban bolas de heno o cascarillas, mientras que los ricos se limpiaban con lana, encaje o cáñamo. A finales del siglo XVI, el papel era mucho más habitual, y los ricos comenzaron a utilizar papel y trapos. Los marineros usaban una cuerda que colgaba de un poste transversal. Después de que los primeros colonos americanos se dieran cuenta de que la famosa solución de la mazorca de maíz sólo funcionaba en ciertas situaciones, comenzaron a utilizar viejos almanaques para estos menesteres. De hecho, el Almanaque del Granjero se fabricaba con un agujero en una esquina para colgarlo fácilmente de la pared de la letrina. En otros lugares, los hawaianos utilizaban fibra de coco y los esquimales, musgo de la tundra y nieve. Los chinos fueron los inventores tanto del papel normal como del papel higiénico. En 851 DC, un viajero musulmán comentó que los chinos tenían la inmunda costumbre de limpiarse con papel en lugar de agua, que era lo habitual para él. Hacia el 1391 DC, el Gabinete de Suministros Imperiales registró un nivel de producción de 720.000 hojas cada año sólo para la Corte Imperial. El papel enrollado lo inventó el francés Nicolas-Louis Robert en 1798, pero la invención del papel higiénico comercial se atribuye al estadounidense Joseph C. Gayetty. Gayetty empezó a comercializar el papel higiénico en 1857, que al principio costaba 0,50 dólares y se presentaba en paquetes de 500 con una marca de agua con su nombre. El producto original contenía aloe como lubricante, y se comercializó como un producto médico anti-hemorroides. El producto de Gayetty se licenció a otros fabricantes y se vendió hasta la década de 1920. Actualmente, el papel higiénico se considera una necesidad en todo el mundo occidental y en hoteles de lujo y restaurantes de todo el mundo. De hecho, el estatus del cuarto de baño ha ido aumentando gradualmente, desde una estrecha letrina funcional, ya sea compartida con otros inquilinos del edificio u oculta en la parte trasera del jardín, a un espacio personal mucho más grande y refinado. Hoy en día, los lavabos están entre las habitaciones que se renuevan con mayor frecuencia en cualquier hogar y, en consecuencia, son un foco de atención para decoradores y diseñadores. Fuera del mundo occidental, sin embargo, muchas personas consideran que el uso de agua es una práctica mucho más limpia e 3 Fuente: Jamie K.Wilson (2007) “The History of Toilet Paper: Weird Facts of an Important Innovation,” (“Historia del papel higiénico: hechos insólitos sobre una innovación importante”) http://www.associatedcontent.com/article/225077/the_history_of_toilet_paper_weird_facts.html (consultado el 25/02/10), http://www.toiletpaperhistory.net y Wikipedia. Copyright © 2010 INSEAD Translation © 2012 INSEAD 12 01/2012-5685 higiénica que el papel (por ejemplo en la India). En particular, Japón es famoso por sus métodos de limpieza sin papel de alta tecnología. Por último, el papel higiénico moderno naturalmente no se utiliza en las partes del mundo donde la instalación de agua necesaria para su eliminación no está disponible o no resulta asequible. Copyright © 2010 INSEAD Translation © 2012 INSEAD 13 01/2012-5685 Anexo 6 Precios por unidad y tamaños de paquete de las marcas de papel higiénico (Portugal, 2005) Precio/rollo (€) 0,8 Colhogar Marca blanca Kleenex Pampilar Renova Scottex Folha Dupla Compacto Compact 0,6 Mega Rolo Premium Kleenex Kilimétrico Progress Extra XXL Compacto XXL Mega Rolo Extra Largo Soft 4 Folhas Royal Compacto XXL Mega Rolo 0,4 3 Folhas Acolchoado 3 Folhas Acolchoado Mega Rolo Fraicheur Design Dermiasoft Progress Progress 0,2 Compact Maxi Kilimétrico Progress Super Fofo Super Perfumado 2 Folhas Super 2 Folhas 2 Folhas 0,0 0 10 20 30 40 50 Tamaño del paquete (# de rollos) Fuente: Tienda online Continente, febrero de 2010. Análisis del autor del caso. Copyright © 2010 INSEAD Translation © 2012 INSEAD 14 01/2012-5685 Anexo 7 El entorno minorista Copyright © 2010 INSEAD Translation © 2012 INSEAD 15 01/2012-5685 Anexo 8 Papel higiénico inusual Copyright © 2010 INSEAD Translation © 2012 INSEAD 16 01/2012-5685 Anexo 9 Cartera de productos Renova (% aproximado del total de ventas) Pañuelos • Active • Sensitive • Renova • Aroma • Flore • Kids Toallitas faciales • Skin Care • Cool & Zen • Flore • Passion Otros Papel tisú 3 10 20 50 Papel higiénico Rollos de cocina • • • • • Discos desmaquillantes • Papel tisú multiusos • Papel de oficina Antibacteriano Multi! Maxi Absorción Doble cara (multiusos) • • • • • • Humedecido 4 capas Fragrance Fraicheur Progress Super 17 Servilletas • • • • Renova Art de la Table Doble! Art de la Table Gold Fuente: Luis Saramago, RENOVA. Copyright © 2010 INSEAD Translation © 2012 INSEAD 17 01/2012-5685 Anexo 10 Campaña de 1997 "Para un nuevo bienestar" (Fotógrafo: Jean-François Jonvelle) " Renova cuida tu cuerpo, esto se ve." "Renova cuida de ella. Esto se ve." "Renova cuida su piel, esto se ve." Copyright © 2010 INSEAD Translation © 2012 INSEAD "Renova cuida tu nariz, esto se ve." 18 01/2012-5685 Anexo 11 Campaña de 1998 "Para un nuevo bienestar" (Fotógrafo: Peter Lindbergh) “Sorpréndeme” Copyright © 2010 INSEAD Translation © 2012 INSEAD “Bienestar" 19 01/2012-5685 Anexo 12 Campaña de 2002 "Para un nuevo bienestar" (Fotógrafo: Pedro Claudio) "Más fresco, más limpio" Copyright © 2010 INSEAD Translation © 2012 INSEAD 20 01/2012-5685 Anexo 13 Campaña de 2003 "El placer de estar limpio" (Fotógrafo: François Rousseau) Copyright © 2010 INSEAD Translation © 2012 INSEAD 21 01/2012-5685 Anexo 14 Campaña de 2005 "AmorCausa" (Fotógrafo: François Rousseau) "Bienaventurados los que lloran (porque ellos serán consolados)" "Bienaventurados los mansos (porque ellos heredarán la tierra)" "Bienaventurados los que tienen hambre y sed de justicia (porque ellos serán saciados)" Copyright © 2010 INSEAD Translation © 2012 INSEAD 22 01/2012-5685 Anexo 14 (continuación) Campaña de 2005 "AmorCausa" (Fotógrafo: François Rousseau) "Bienaventurados los que tienen hambre y sed de justicia" Copyright © 2010 INSEAD Translation © 2012 INSEAD "Bienaventurados los misericordiosos" 23 01/2012-5685 To order INSEAD case studies please contact one of the three distributors below: ecch, UK and USA ecch UK Registered Office: www.ecch.com Tel: +44 (0)1234 750903 Fax: +44 (0)1234 751125 E-mail: ecch@ecch.com Centrale de Cas et de Médias Pédagogiques ecch USA Registered Office: www.ecch.com Tel: +1 781 239 5884 Fax: +1 781 239 5885 E-mail: ecchusa@ecch.com www.ccmp-publishing.com Tel: 33 (0) 1.49.23.57.25 Fax: 33 (0) 1.49.23.57.41 E-mail: ccmp@ccip.fr www.insead.edu Europe Campus Boulevard de Constance 77305 Fontainebleau Cedex, France Tel: 33 (0)1 60 72 40 00 Fax: 33 (0)1 60 74 55 00/01 Asia Campus 1 Ayer Rajah Avenue Singapore 138676 Tel: 65 6799 5388 Fax: 65 6799 5399 Printed by INSEAD Abu Dhabi Campus 4th Street - Muroor Road - P.O. Box 48049 Abu Dhabi, United Arab Emirates Tel: 971 2 651 5200 Fax: 971 2 443 9461