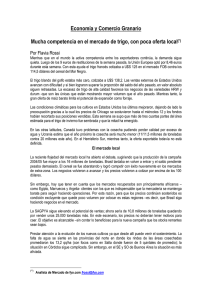

Cadena del Trigo en los Mercados de Latinoamérica

Anuncio