1 RENDICIÓN DE CUENTAS FIDEICOMISO REPR LEGAL

Anuncio

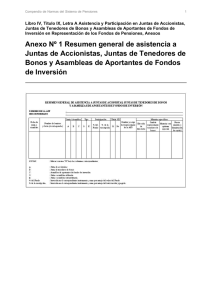

RENDICIÓN DE CUENTAS FIDEICOMISO REPR LEGAL TENEDORES BONOS-BANCOLOMBIA Periodo informado: 01 de Septiembre de 2015 al 29 de Febrero de 2016 Código del negocio: 5810 - 345810 Nombre del negocio: REPR LEGAL TENEDORES BONOS-BANCOLOMBIA Agencia: MEDELLIN Director Comercial a Cargo: ESTEBAN URIBE JARAMILLO Directora Gestión a Cargo: MARIA EUGENIA YEPES Estado del negocio: ACTIVO - euribe@alianza.com.co - myepes@alianza.com.co 1. RENDICIÓN GENERAL Con el objeto de dar cumplimiento a lo establecido en los artículos 1234 numeral 8 y 1236 numeral 4 del código de Comercio y en concordancia con lo instruido en la Circular Externa 007 de 1996 de la Superintendencia Bancaria (Hoy Superintendencia Financiera), nos permitimos presentarle la siguiente rendición de cuentas. Igualmente, nos permitimos comunicarle que la presente rendición comprobada de cuentas se basa en soportes y documentos que comprueban la veracidad de la información. Los soportes documentales que acreditan las diversas actuaciones de la fiduciaria están a su disposición en nuestras oficinas ubicadas en la Av. 15 No. 100 – 43 Piso 4º. En caso de requerir la verificación o revisión física de tales documentos. 1.1 RESUMEN DEL FIDEICOMISO 1.1.1 Constitución del Negocio Forma Jurídica: Contrato de Representación Legal de Tenedores de Bonos 1 Fecha: 17 de Enero de 2007 1.1.2 Duración El término de duración del presente contrato será el necesario para el cumplimiento de su objeto, sin que en ningún caso supere el máximo legal. 1.1.3. Objeto y finalidad El objeto del contrato consiste en la prestación de servicios de representación legal de tenedores de bonos de cada una de las emisiones de la sociedad BANCOLOMBIA S.A. con cargo a un cupo global hasta por la suma de UN BILLON QUINIENTOS MIL MILLONES DE PESOS M/L ($1.500.000.000.000.). En virtud de lo anterior, EL REPRESENTANTE estará obligado al desarrollo de las actividades relacionadas en la cláusula tercera del presente contrato. 1.1.4 Antecedente del Negocio. El negocio no presenta otrosí o modificaciones integrales al mismo. 1.2 PARTES DEL CONTR ATO 2.1 Fideicomitentes FIDEICOMITENTES BANCOLOMBIA S.A 1.3 DES ARROLLO Y EJECUCIÓN DEL NEG OCIO 1.3.1 Durante el periodo objeto de la presente rendición de cuentas ALIANZA FIDUCIARIA atendió las obligaciones contraídas en el contrato fiduciario realizando las siguientes actividades: Mantuvo y ejerció la titularidad jurídica de los bienes transferidos. Mantuvo los bienes del patrimonio autónomo separados de los suyos y de los que correspondan a otros negocios fiduciarios. Llevó una contabilidad separada de este negocio, de conformidad con las disposiciones legales que regulan la materia. Atendió los requerimientos y trámites del fideicomiso, enviando periódicamente los informes solicitados. Las demás que fueron necesarias de acuerdo a la ley, para dar cumplimiento al objeto y finalidad del contrato Fiduciario. 2 1.3.2 Descripción Bancolombia S.A aprobó la realización de un proceso de múltiples y sucesivas emisiones de bonos ordinarios con cargo a un cupo global hasta por la suma de UN BILLON QUINIENTOS MIL PESOS M/L ($1.500.000.000.000). Alianza Fiduciaria S.A. llevará a cabo lo necesario para la representación legal de tenedores de bonos de acuerdo con lo establecido en la Resolución 400 de 1995, en la Resolución 1.200 de 1995 y en la Circular Externa No 012 de 1998, expedidas por la Superintendencia de Valores, hoy Superintendencia Financiera, dentro de las cuales se encuentran: • Realizar todos los actos de administración y conservación que sean necesarios para el ejercicio de los derechos y la defensa de los intereses comunes de los tenedores de los bonos. • Actuar en nombre de los Tenedores en los procesos judiciales y en los de quiebra o concordato, así como en los que se adelanten como consecuencia de la toma de posesión de los bienes y haberes o la intervención administrativa de que sea objeto BANCOLOMBIA S.A. • Velar por el cumplimiento oportuno de todos los términos y formalidades de cada una de las Emisiones teniendo en cuenta las condiciones estipuladas en el reglamento de emisión y en el prospecto de colocación, realizando entre otras las siguientes actividades: • Informar a los Tenedores, a la Sociedad Calificadora de los bonos y a la Superintendencia Financiera, a la mayor brevedad posible y por medios idóneos, sobre cualquier incumplimiento de las obligaciones a cargo de BANCOLOMBIA S.A. • Intervenir con voz pero sin voto en todas las reuniones de la Asamblea General de Accionistas de BANCOLOMBIA S.A. • Convocar y presidir la Asamblea de Tenedores en aquellos casos en que la misma amerite su realización. • Las demás obligaciones y funciones que le asigne la Asamblea de Tenedores o que se establezcan en el contrato. 1.4 ORGANOS DE ADMINISTRACIÓN A la fecha de la presente rendición de cuentas se han ejecutado las instrucciones de acuerdo a lo previsto en el contrato de Fiducia y no se ha realizado convocatoria a los tenedores. A la fecha de la presente rendición de cuentas no se conoce ningún hecho relevante que constituya un riesgo significativo que pueda afectar la calidad de la emisión o de los mecanismos de cobertura definidos en el prospecto de colocación 3 1.4.1 Aspectos Generales de la Emisión Emisor Bancolombia S.A Representante Legal de los Tenedores de Bonos Alianza Fiduciaria S.A. Tipo de Títulos Bonos Ordinarios Cupo Global Bancolombia S.A emite un millón quinientos mil (1.500.000) Bonos Ordinarios, de valor nominal de un millón de pesos m.l. ($1.000.000) cada uno. El cupo global de las múltiples y sucesivas emisiones de Bonos Ordinarios es de un billón quinientos mil millones de pesos m.l. ($1.500.000.000.000). Plazos Desde 18 meses hasta 15 años a partir de la fecha de la emisión y dependiendo de la serie. Ley de Circulación A la orden Depósito y Administración de la Emisión Deceval S.A. Destinatarios de la Oferta Inversionistas en general. Calificación de la emisión Los Bonos Ordinarios BANCOLOMBIA han sido calificados AAA por Duff & Phelps. Plazo de colocación Los Bonos Ordinarios se colocarán dentro de los cinco (5) años contados a partir del día hábil siguiente a la publicación del primer Aviso de Oferta de la primera emisión. Inscripción de los títulos Bolsa de Valores de Colombia S.A. La primera emisión de Bonos Ordinarios Bancolombia fue colocada el 26 de septiembre de 2007 por un monto total de cuatrocientos mil millones de pesos ($400.000.000.000) con las siguientes características: INFORMACIÓN GENERAL Serie Apertura Bonos Ordinarios Bancolombia Emisión Septiembre 26 2007 # Vencimiento Plazo Titulos Saldo Tasa 4 Estado Periodicidad DTF IPC 26-sep-2007 26-mar-2009 540 80 $ 139.848.000.000 DTF + 1,99% Vigente TV 26-sep-2007 26-sep-2009 720 35 $ 91.000.000.000 DTF + 2,20% Vigente TV 26-sep-2007 26-sep-2012 1.800 14 $ 107.400.000.000 DTF + 2,68% Vigente TV 26-sep-2007 26-sep-2012 1.800 24 SV $ 61.752.000.000 IPC + 6,10% Vigente 153 400.000.000.000 La segunda emisión de Bonos Ordinarios Bancolombia fue colocada el 21 de agosto de 2008 por un monto total de seiscientos mil millones de pesos ($600.000.000.000) así: INFORMACIÓN GENERAL Serie Tasa Fija Apertura Bonos Ordinarios Bancolombia Emisión Agosto 21 2008 # Vencimiento Plazo Titulos Saldo Tasa 21-ago-2008 21-feb-2010 540 21-ago-2008 21-ago-2018 3.600 DTF IPC Estado Periodicidad 38 $ 47.301.000.000 11,74% Vigente PV 6 $ 64.100.000.000 12,59% Vigente TV 21-ago-2008 21-feb-2010 540 45 $ 105.043.000.000 DTF + 2,24% Vigente TV 21-ago-2008 21-ago-2011 1.080 40 $ 110.375.000.000 DTF + 2,55% Vigente TV 21-ago-2008 21-ago-2013 1.800 15 $ 65.541.000.000 DTF + 2,69% Vigente TV 21-ago-2008 21-ago-2013 1.800 63 $ 143.210.000.000 IPC + 6,15% Vigente TV 21-ago-2008 21-ago-2018 3.600 26 $ 64.430.000.000 IPC + 6,39% Vigente TV 233 $ 600.000.000.000 La tercera emisión de Bonos Ordinarios Bancolombia, se colocó el 9 de julio de 2009 por un monto total de quinientos mil millones de pesos ($500.000.000.000). Con esta tercera emisión se completa el monto total del cupo, así: INFORMACIÓN GENERAL Serie IBR Bonos Ordinarios SUBORDINADOS Bancolombia Emisión Julio 9 de 2009 # Apertura Vencimiento Plazo Titulos Saldo Tasa Estado Periodicidad 9-jul-2009 9-ene-2011 540 45 5 $ 177.200.000.000 IBR+1.49 Vigente MV Tasa Fija 9-jul-2009 DTF IPC 9-jul-2012 1.080 36 9-jul-2009 9-jul-2011 720 9-jul-2009 9-jul-2009 09-Jul-09 Vigente TV 69 $ 120.756.000.000 DTF+1.40 Vigente TV 9-jul-2014 1.800 26 $ 53.298.000.000 DTF+2.40 Vigente TV 9-jul-2019 3.600 09-Jul-14 1800 16 $ 43.759.000.000 IPC+5.74 Vigente IPC+4.80 Vigente 51.677.000.000 AV AV 36 228 $ 53.310.000.000 7,89% $ 500.000.000.000 1.5 Cumplimiento de las Obligaciones que surgen de la Emisión 3.5.1. Destinación de los recursos Los Recursos provenientes de la colocación de la presente emisión serán destinados en un ciento por ciento (100%) al desarrollo del objeto social de BANCOLOMBIA S.A. el cual consiste en adelantar todas las operaciones y negocios legalmente permitidos a los Establecimientos Bancarios, en las condiciones y con los requisitos establecidos para el efecto en la ley. 3.5.2. Pago de Intereses y Amortización de Capital A la fecha el emisor ha realizado los pagos previstos, de acuerdo con las obligaciones estipuladas en el Contrato de Representación Legal de Tenedores de Bonos, Prospecto de Emisión y Colocación y en cumplimiento de la resolución 400 de 1995 de la Superintendencia de Valores de Colombia, hoy Superintendencia Financiera de Colombia. Durante el período informado se han realizado los pagos de intereses, para las diferentes emisiones así: PRIMERA EMISION: A la fecha de la presente rendición de cuentas, los plazos de los bonos, ya se vencieron, habiéndose cumplido por parte del emisor los pagos correspondientes con relación a los intereses y capital ante los tenedores de los títulos. SEGUNDA EMISION: Fecha pago de intereses 23-feb-15 Serie C IPC (3600) Serie A Tasa Fija (3600) Emisión del 21 de agosto del 2008 Intereses brutos Retención en la fuente Intereses netos $ 1.549.283.780,00 $ 1.945.242.700,00 $ $ 125.039,00 12.950.607,00 6 $ 1.549.158.741,00 $ 1.938.477.747,00 ISIN COB07CB00116 COB07CB00124 Fecha pago de intereses 21-may-15 Serie C IPC (3600) Serie A Tasa Fija (3600) Fecha pago de intereses 21-ago-15 Serie C IPC (3600) Serie A Tasa Fija (3600) Emisión del 21 de agosto del 2008 Intereses brutos Retención en la fuente Intereses netos COB07CB00116 COB07CB00124 $ $ 1.580.467.900,00 1.880.245.300,00 $ $ ISIN 270.877,00 11.388.246,00 COB07CB00116 COB07CB00124 Emisión del 21 de agosto del 2008 Intereses brutos Retención en la fuente Intereses netos COB07CB00116 COB07CB00124 $ $ 1.766.928.320,00 1.945.242.700,00 $ $ ISIN - COB07CB00116 COB07CB00124 TERCERA EMISION: Fecha pago de intereses Emisión del 9 de julio del 2009 Intereses brutos 09-jul-15 DTF Serie B-09 4. ISIN Retención en la fuente $ 3.802.657.100,00 $ Intereses netos - $ 3.802.657.100,00 COB07CB00207 REMUNER ACION Por su gestión de Representación Legal de Tenedores de Bonos, cada una de las siguientes emisiones de BANCOLOMBIA S.A con cargo al mencionado cupo global, en desarrollo de lo regulado en el presente contrato las partes estipulan una comisión por emisión a favor del REPRESENTANTE, expresada en salarios mínimos legales mensuales, de la siguiente manera: Emisión Comisión fija mensual por el término de la emisión Primera 3.0 SMLMV Segunda 2.5 SMLMV Tercera y subsiguientes 2.0 SMLMV A continuación se detalla causación correspondiente a comisión fiduciaria durante el período de la presente rendición de cuentas: 7 Fecha 20/09/2015 21/10/2015 21/11/2015 03/12/2015 21/01/2016 22/02/2016 Número de Factura 178852 182986 186875 188495 0 0 Vr.Comi.Liq. $ 2,899,575 $ 2,899,575 $ 2,899,575 $ 2,899,575 $ 3.102.543 $ 3.102.543 $ 17,763,386 Vr. IVA $ 463,932 $ 463,932 $ 463,932 $ 463,932 $ 496407 $ 496.407 $ 2,848.542 Vr. Total $ 3,363,507 $ 3,363,507 $ 3,363,507 $ 3,363,507 $ 3,598.950 $ 3,598.950 $ 20,611,928 A la fecha de corte de la presente rendición el fideicomiso se encuentra al día en el pago de comisiones fiduciaria. 5. COMENTARIOS DE GESTIÓN A la fecha las obligaciones de Bancolombia S.A. como emisor de los bonos, se han ejecutado de acuerdo con lo contemplado en el prospecto de Emisión y Colocación de Bonos. Los pagos a los Tenedores de bonos, han sido cancelados oportunamente y remitidos los informes de pagos al Representante Legal de Tenedores de Bonos, de acuerdo a lo estipulado en el contrato de representación legal y en cumplimiento del decreto 2555 de 2010 de la Superintendencia de Valores hoy Superintendencia Financiera de Colombia. 6. PARTIDAS PENDIENTES POR IDENTIFICAR Con fecha de corte de la presente rendición de cuentas, el Fideicomiso no presenta partidas pendientes por identificar. 7. DUR ACIÓ N El término de duración del presente contrato será el necesario para el cumplimiento de su objeto, sin que en ningún caso supere el máximo legal. 8. ASAMBLEA GENERAL DE TENEDORES DE BONOS A la fecha de la presente rendición de cuentas se han ejecutado las instrucciones de acuerdo a lo previsto en el contrato de Fiducia y no se ha realizado convocatoria a los tenedores. A la fecha de la presente rendición de cuentas no se conoce ningún hecho relevante que constituya un riesgo significativo que pueda afectar la calidad de la emisión o de los mecanismos de cobertura definidos en el prospecto de colocación. 8 9. CERTIFICACIONES SOBRE EL CONTENIDO DEL INFORME A LOS TENEDORES Alianza Fiduciaria S.A. actuando en su calidad de Representante Legal de los Tenedores de Bonos Certifica dentro de su competencia que: • A la fecha no existe situación alguna que ponga en riesgo el cumplimiento de los compromisos adquiridos con los tenedores de los títulos por parte del Emisor. • No existe conflicto de intereses en la relación entre la Fiduciaria y el Emisor. 10. QUEJ AS Y RECL AM OS Durante el periodo analizado no se presentaron quejas ni reclamos 11. PROCESOS JURI DI COS El fideicomiso no tiene procesos jurídicos vinculados en curso. 12. ANEXOS Estados Financieros a 29 de Febrero 2016. De acuerdo con las instrucciones impartidas por la Superintendencia Financiera de Colombia en el Título I – Capitulo XI Reglas Relativas a la Prevención y Control del Lavado de Activos de la Circular Básica Jurídica 007 de 1996, nos permitimos anexar Formato de vinculación para efecto de la actualización de sus datos. Agradecemos su diligenciamiento y devolución a nuestras oficinas En el evento de generarse alguna inquietud respecto a la información reportada en la presente Rendición de Cuentas, agradecemos remitirla a la Revisoría Fiscal Revisoría Fiscal Ernst & Young Audit S.A.S Carrera 11 No. 98-07 Piso 3 Teléfono 4847000. Cordialmente, CATALINA POSADA MEJIA Representante legal ALIANZA FIDUCIARIA S.A Vo Bo MARIA EUGENIA YEPES H Directora de Gestión de Negocios Fiduciarios 9 Medellín, __________________________________ Señor(aes) BENEFICIARIOS / FIDEICOMITENTES Medellín ASUNTO: ACTUALIZACIÓN INFORMACIÓN CLIENTES De acuerdo con las instrucciones impartidas por la Superintendencia Financiera de Colombia en su Título I – Capítulo XI Reglas Relativas a la Prevención y Control del Lavado de Activos de la Circular Básica Jurídica 007 de 1996, de la manera más atenta agradecemos, actualizar la información contenida en el formato que podrá descargar en el link adjunto, el cual deberá ser diligenciado en su totalidad, anexando la documentación relacionada a continuación: Requisito documentos Persona Natural (PN) – Persona Jurídica (PJ) Es deber de ALIANZA FIDUCIARIA mantener actualizada la información de toda persona natural o jurídica con la cual tenga relaciones vigentes PERSONAS JURÍDICAS Fotocopia del documento Representante Legal de identificación PERSONAS NATURALES del Certificado de existencia y Representación Legal Fotocopia del documento de identificación ampliada al 150%, con firma y huella en original. Declaración de renta del último año gravable Acta de Junta directiva de autorización al RL (En caso de que se requiera) Certificación laboral Fotocopia del RUT Certificado de ingresos y retenciones del último año gravable. Relación de socios o accionistas que superen el 5 % del capital Declaración de renta del último año gravable Estados financieros de los últimos seis meses certificados y/o dictaminados con sus notas y anexos De antemano le agradecemos su colaboración y comprensión. Cordialmente, _____________________________ Director de Negocios Fiduciarios 10 Medellín, ___________________________ 201 Señores ALIANZA FIDUCIARIA S.A. Calle 8 No 43 A - 115 Ciudad Ref: REGISTRO DIRECCION ELECTRONICA PARA RECIBO DE INFORMACION Respetados Señores: Por la presente y en mi calidad de parte del contrato de fiducia denominado FIDEICOMISO _________________________, me registrar como dirección de notificación y recibo de información relativa al fideicomiso(s) de mi interés y en los cuales soy parte, la siguiente dirección electrónica _________________________________. En esta dirección electrónica recibiré la totalidad de la información relativa al fideicomiso_______________, incluyendo la rendición de cuentas semestral. Cordialmente, _______________________________ Firma Nombre c.c. _______________________ 11 Nos permitimos informarles que hemos cambiado el formulario de vinculación de clientes de Alianza Fiduciaria. A partir de la fecha contaremos con formatos independientes, uno para persona natural y otro para persona jurídica. Este cambio obedece a la entrada en vigencia de la Ley de Cumplimiento Fiscal de Cuentas Extranjeras – FATCA*, que tiene como finalidad evitar la evasión fiscal de ciudadanos americanos, la cual hace necesario solicitar información adicional a nuestros clientes. Por esto y con el fin de hacer más amigable y fácil de diligenciar la información de conocimiento del cliente, hemos modificado los formatos para la vinculación de clientes, buscando que estos contentan la totalidad de la información requerida, evitando reproceso en las solicitudes de soportes financieros adicionales. Persona Natural: http://www.alianza.com.co/documents/12736/60581/Formato+Unico+Vinculacion+N atural+2014_PN+Editable.pdf/e12ea016-62e8-4278-b456-156e494e7518. Persona Jurídica: http://www.alianza.com.co/documents/12736/60581/Formato+Unico+Vinculacion+Ju ridico+2014+pj+Editable.pdf/ee90f826-302c-49b4-9b0e-1b27da6c2a8d. 12 ANEXOS BALANCE GENERAL A 2016 MES 02 13