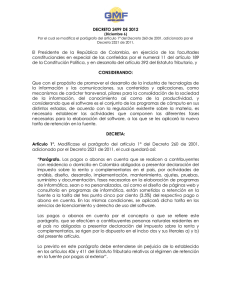

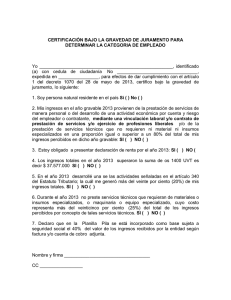

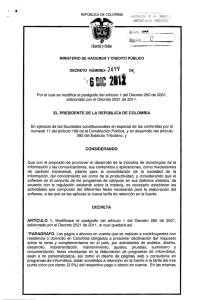

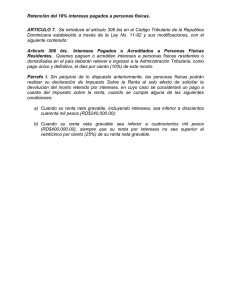

CAPITULO I Tarifas y Retenciones. - Instituto Geográfico Agustín

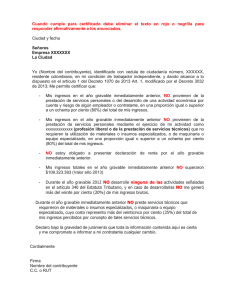

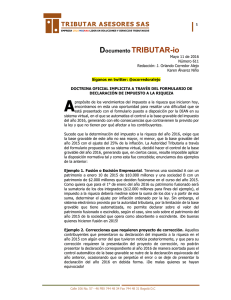

Anuncio