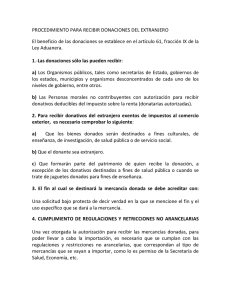

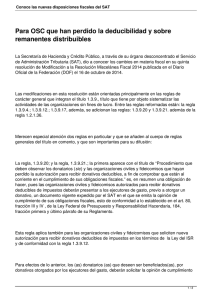

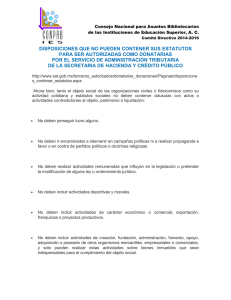

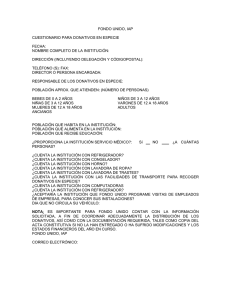

Recursos para el Desarrollo

Anuncio