cartera colectiva abierta helm valor administrada por helm

Anuncio

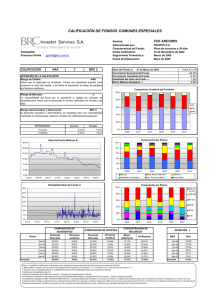

Contactos: Leonardo Abril B. labril@brc.com.co Andrés Marthá Martínez amartha@brc.com.co María Soledad Mosquera R. msmosquera@brc.com.co Comité Técnico: 21 de agosto de 2014 Acta No. 656 CARTERA COLECTIVA ABIERTA HELM VALOR ADMINISTRADA POR HELM COMISIONISTA DE BOLSA S. A. REVISIÓN PERIÓDICA RIESGO DE CRÉDITO Y MERCADO F AAA/2+ RIESGO ADMINISTRATIVO Y OPERACIONAL BRC 1 Cifras al 30 de junio de 2014: Valor del Fondo: $190.703 millones. Rentabilidad Diaria E.A: Neta: 2,40% promedio semestral. Historia de la Calificación: Revisión Periódica Ago./13: F AAA/2, BRC 1 CWD Revisión Extraordinaria Nov./12: F AAA/2, BRC 1 CWD Calificación Inicial Ago./10: BRC 1 1. PERFIL DEL FONDO 2. CALIFICACIÓN De acuerdo con su prospecto de inversión, la Cartera Colectiva Helm Valor es de naturaleza abierta, con riesgo bajo y su principal objetivo es la preservación del capital de sus inversionistas. La estrategia de inversión del Administrador de Helm Valor es mantener un portafolio compuesto con un mínimo de 80% en títulos con calificación AAA y hasta el 20% en AA+ y AA. El Comité Técnico de BRC Investor Services S. A. SCV en Revisión Periódica modificó la calificación de 2 a 2+ en Riesgo de Mercado, mantuvo las calificaciones F AAA en Riesgo de Crédito y BRC 1 en Riesgo Administrativo y Operacional, y eliminó el Creditwatch en Desarrollo a la Cartera Colectiva Abierta Helm Valor, administrada por Helm Comisionista de Bolsa S. A. El portafolio está compuesto por valores de contenido crediticio inscritos en el Registro Nacional de Valores y Emisores (RNVE), valores de deuda pública emitidos o garantizados por la Nación, por el Banco de la República o por el Fondo de Garantías de Instituciones Financieras (Fogafin). Las operaciones simultáneas, REPO y de transferencia temporal de valores, tanto activas como pasivas, no podrán representar más del 30% de los activos. Asimismo, los recursos líquidos podrán representar hasta el 40% del valor de los activos de la cartera. 3. EVOLUCIÓN DEL FONDO A junio de 2014, el valor de la Cartera Colectiva Abierta Helm Valor (en adelante, CCA Helm Valor) presentó un crecimiento anual de 79%, comparado positivamente con el promedio de su grupo comparable de 42%, y cerró en $190.703 millones. Este resultado obedeció, principalmente, al aumento del valor promedio invertido por adherente después de que concluyó el periodo de desvalorización de los activos de renta fija entre mayo y julio de 2013, y a una labor comercial importante que generó un crecimiento del número de adherentes de 1.650 a 1.906 entre junio de 2013 y junio de 2014. De 2 acuerdo con la última información pública disponible , 3 el Fondo continuó con la tendencia creciente hasta el 23 de julio de 2014, pero a partir de esta fecha y hasta el cierre del mes el volumen de recursos administrados presentó una disminución semanal de 23%, con lo cual cerró con un valor de $155.598 millones. La evolución anual del valor del Fondo Para vincularse a la Cartera Colectiva, el inversionista debe aportar como mínimo doscientos mil pesos ($200.000) y puede redimir sus recursos en cualquier momento, así como realizar retiros parciales o totales 1 de su participación. Helm Comisionista de Bolsa percibe por la gestión del Fondo una comisión de 1,5% efectivo anual sobre el valor neto o el patrimonio de la Cartera el día anterior. Dicha comisión se liquida y causa diariamente y es pagada a la Sociedad Administradora. 1 Helm Sociedad Comisionista de Bolsa S. A. cuenta con calificaciones AA+ CreditWatch en Desarrollo en Riesgo de Contraparte, otorgada el 20 de marzo de 2014, y P AA Perspectiva Positiva de Calidad en la Administración de Portafolios, otorgada el 20 de febrero de 2014, por BRC Investor Services S. A. SCV. 2 Fuente: Superintendencia Financiera de Colombia al 31 de julio de 2014. 3 Los términos Fondo y Cartera serán utilizados indistintamente a lo largo del documento. 2 de 11 CAL-F-7-FOR-10 R1 CARTERA COLECTIVA ABIERTA HELM VALOR 4. RIESGO DE CRÉDITO Y CONTRAPARTE indica que las medidas comerciales tomadas hasta el momento son efectivas, de ahí que el Gestor mantenga la proyección de que el valor del Fondo ascenderá a los $250.000 millones para el cierre de 2014, una estimación optimista cuya consecución dependerá de una mayor estabilidad de los recursos por inversionista y de la reducción de la concentración por adherente. La CCA Helm Valor conservó una baja exposición al riesgo de crédito y contraparte por la excelente calidad crediticia de sus inversiones, en línea con el perfil de riesgo del Fondo, los limites definidos en su reglamento de inversión y la propuesta de valor presentada al cliente. Entre enero y junio de 2014, el 97% del portafolio estuvo compuesto por títulos con calificación en escala local AAA y el 3% restante por títulos entre AA+ y AA, de lo que se infiere una baja probabilidad de pérdidas por incumplimiento de los emisores en el pago de capital e intereses. Al cierre de junio de 2014, la volatilidad semestral del valor del Fondo fue de 4,6%, porcentaje superior al 4 presentado por sus pares de 3,16% y al 4,3% de la revisión periódica de 2013. El Administrador mantiene una volatilidad moderada de los recursos, en parte, por la participación promedio de los aportes de personas naturales dentro de la Cartera de 33% entre enero y junio de 2014 (semestre de análisis). No obstante, es probable que la volatilidad del valor de la Cartera aumente durante lo que resta de 2014, debido al mayor índice de concentración por adherente y a la entrada de inversionistas institucionales que suelen presentar una mayor variabilidad en el volumen de aportes en comparación con las personas naturales. Por otra parte, la Cartera muestra una adecuada concentración por emisor, toda vez que el mayor era el Gobierno Nacional, quien representó en promedio el 12,1%, y el segundo un establecimiento de crédito con la más alta calidad crediticia y una participación promedio de 8,8% durante el semestre de análisis. Esto ratifica la consistencia temporal en la aplicación de las políticas de riesgo de crédito por parte del Administrador. Dentro del análisis del riesgo de crédito se analiza el riesgo de contraparte, el cual se acentúa en las operaciones de liquidez activas. Durante el periodo de análisis se realizaron, en promedio, operaciones simultáneas activas por un valor equivalente al 1,48% del total del portafolio, un nivel inferior al presentado en la revisión periódica de 2013 de 8%. Las operaciones se realizaron con contrapartes autorizadas y estuvieron respaldadas por títulos del Gobierno Nacional con alta liquidez secundaria. Estas operaciones se realizaron, principalmente, con dos contrapartes que pertenecen al sector financiero y tienen calificaciones de riesgo en grado de inversión y de “buenos estándares” como administradores de activos de inversión. A junio de 2014, la rentabilidad diaria promedio semestral fue de 2,40%, inferior a la de su grupo comparable en 112 puntos básicos (pb) y a la presentada entre enero y junio de 2013 en 11 pb. Por su parte, la volatilidad de los retornos de 0,77% fue inferior al 1,59% registrado por sus pares (Tabla 1 de la Ficha Técnica). El desempeño del portafolio de inversiones de Helm Valor se ajusta a su propuesta de valor y está explicado por la recomposición del portafolio hacia activos con un menor plazo promedio de inversión y una mayor representatividad de las cuentas vista, lo cual derivó en una disminución de la volatilidad de los retornos del Fondo en comparación con la revisión periódica de 2013. A pesar de la volatilidad de los mercados de deuda pública y corporativa durante el segundo semestre de 2013 y parte de 2014, el valor de la unidad del Fondo conservó una tendencia creciente, lo que se evidenció en la preservación del capital durante este periodo. La consistencia con que Helm SCB gestionó el Fondo generó que, entre enero y junio de 2014, solamente el 0,9% de las observaciones del valor de la unidad tuviera una variación diaria negativa, porcentaje inferior al promedio registrado por su grupo comparable de 4%. 5. RIESGO DE MERCADO La CCA Helm Valor se encuentra expuesta a factores de riesgo de mercado asociados con las variaciones en las tasas de interés, así como el comportamiento de sus pasivos y la posibilidad de liquidar parte del portafolio de inversiones para cubrir sus necesidades de liquidez. La modificación de la calificación en Riesgo de Mercado de 2 a 2+ de la Cartera Colectiva Abierta Helm Valor obedece a la continuidad del modelo de gestión conservador establecido por el Administrador en el segundo semestre de 2013, lo que derivó en una menor exposición del portafolio a riesgos de mercado y liquidez durante el semestre de análisis y en una consecuente reducción de la volatilidad de los 4 Carteras colectivas abiertas con similar calificación de Riesgo de Crédito y de Mercado. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 3 de 11 CARTERA COLECTIVA ABIERTA HELM VALOR retornos a niveles presentados por instrumentos colectivos calificados en 2+ en Riesgo de Mercado por BRC. tasa fija con vencimiento superior a un año7, lo cual permitió reducir la correlación del portafolio con el mercado en lo corrido de 2014. La gestión del Administrador del Fondo en el periodo de análisis estuvo caracterizada por: 1) el mantenimiento de un nivel holgado de recursos vista, con un promedio diario semestral del valor del Fondo de 39%, 2) la consistente disminución de la duración mensual del portafolio desde junio de 2013 (Gráfico 9 de la Ficha Técnica) y 3) el desarrollo de una estrategia orientada a disminuir la representatividad de los títulos en tasa fija con vencimiento superior a un año y sustituirlos por títulos con un plazo promedio inferior y depósitos en establecimientos de crédito. De acuerdo con el Administrador en el segundo semestre de 2014 la composición del portafolio podrá tener cambios para ajustarse a la coyuntura de mercado y mantener una baja volatilidad de los retornos, lo que es acorde con la calificación de riesgo otorgada. El Administrador de la CCA Helm Valor ha procurado mantener un soporte de liquidez suficiente para cubrir los posibles retiros parciales o totales, sin tener que recurrir a la liquidación de títulos a descuento. Entre enero y junio de 2014, la CCA Helm Valor presentó una baja exposición al riesgo de liquidez, al mantener un porcentaje promedio de recursos a la vista de 57,74%, suficiente para cubrir el máximo retiro realizado 8 durante el mismo periodo, equivalente al 10% del valor del Fondo. La participación de las inversiones a la vista fue superior a la de la revisión periódica de 2013 de 38,90% y al 33,16% presentado por sus pares. En el semestre de análisis, la representatividad en el valor total del portafolio de las posiciones a tasa fija de 14,14% y de las indexadas a IBR de 10,52%, DTF de 8,94% e IPC de 8,28%, son en su mayoría menores que las presentadas en la pasada revisión periódica de 25,54%, 10,29%, 11,15% y 14,12%, respectivamente. Para el cierre de 2014, el Administrador prevé que las inversiones a la vista se mantengan en un nivel cercano a 60%, lo cual es coherente con su propuesta de valor, y que la indexación del portafolio a la IBR continúe aumentado. Riesgo de Tasa de Interés y Riesgo de Liquidez La CCA Helm Valor presenta una baja sensibilidad ante fluctuaciones en las condiciones de mercado como resultado de un portafolio compuesto, principalmente, por inversiones a la vista (61% a junio de 2014) e instrumentos de renta fija de corto plazo (plazo promedio de inversión de 220 días). En consecuencia, el indicador de duración observado durante el semestre de análisis de 122 días fue menor al registrado entre enero y junio de 2013 de 302 días (Tabla 4 de la Ficha Técnica) y al promedio de sus pares de 226 días. De lo anterior, se evidencia que el Administrador ajustó su estrategia de inversión hacia una más conservadora que procura por la preservación del capital, coherente con la actual calificación de riesgo de mercado. Durante el semestre de análisis, el mayor inversionista representó en promedio el 12% del valor del portafolio y los 20 mayores el 56%, en tanto que en la revisión periódica de 2013 estos porcentajes eran de 8% y 51%, respectivamente. Lo anterior, se explicó por una adición puntual de recursos de su mayor adherente, que generó el incumplimiento del límite de participación de 10% establecido en el reglamento de la Cartera entre el 11 de junio de 2014 y el 24 de julio de 2014 (Tabla 3 de la Ficha Técnica). Esta situación fue corregida por el Gestor del portafolio dentro de los plazos estipulados por la Superintendencia Financiera de Colombia y el procedimiento de adiciones de recursos fue revisado para evitar que este tipo de situaciones se presenten en el futuro. A junio de 2014, el coeficiente de variación del Fondo cerró en 32,33%, porcentaje inferior al de su grupo comparable de 45,30%. Lo anterior se derivó de los menores niveles de volatilidad de los retornos, producto de una estructura de plazos 6 concentrada en inversiones de menos de 30 días . La menor relación riesgo - retorno, que se traduce en mayor competitividad del Fondo, estuvo explicada por la baja exposición del portafolio a riesgos macroeconómicos y, en particular, por la disminución de la representatividad de los títulos en 5 Por otra parte, de acuerdo con la estrategia del Administrador, la cual se enfoca en retener e incrementar la base de clientes corporativos, es posible que al cierre de 2014 persista el nivel de 5 Medido como la volatilidad de la rentabilidad diaria durante el semestre de análisis, en relación con el nivel promedio de los retornos durante el mismo periodo. 6 Entre enero y junio de 2014 el portafolio presentó un nivel promedio de inversiones con plazo inferior de 30 días de 64,41%, superior al 39,47% presentado en igual periodo de 2013. 7 La participación promedio de los títulos en tasa fija con vencimiento superior a un año pasó de 11,2% (oct. 12/ mar. 13) a 4,7% (oct. 13/ mar. 14). 8 Calculado como: (inscripciones – redenciones) / valor de la cartera. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 4 de 11 CARTERA COLECTIVA ABIERTA HELM VALOR concentración en los 20 mayores inversionistas; no obstante, el Fondo mantendría un holgado soporte de liquidez que mitigaría posibles escenarios contingentes asociados con retiros de sus principales adherentes. La evolución de la participación de los aportes de las personas jurídicas será un factor de seguimiento para mantener la actual calificación de Riesgo de Mercado del Fondo. Para medir el riesgo de liquidez, la Compañía realiza el cálculo del IRL con bandas de tiempo acordes con el tipo de cartera colectiva, sus compartimentos, sus escalones o sus pactos de permanencia; igualmente, realiza una estimación de la volatilidad de los retornos de la cartera e incorpora una prueba de back testing y de stress para probar el ajuste del modelo. El Administrador cuenta con un Sistema de Administración de Riesgo Operativo (SARO) que se apoya en metodologías, herramientas y procedimientos propios, los cuales se encuentran adecuadamente documentados. Para la gestión del riesgo operacional, la Firma se acoge a las buenas prácticas del ámbito internacional y en especial a los acuerdos de Basilea II. Las herramientas utilizadas por la Entidad para la administración riesgo operativo fueron desarrolladas internamente y permiten realizar una interrelación entre la base histórica de eventos y la matriz de riesgos. Durante el semestre de análisis, el VaR diversificado del Fondo, calculado de acuerdo con la metodología establecida por la Superintendencia Financiera, no superó el 0,082% del valor total del portafolio. 6. RIESGO ADMINISTRATIVO Y OPERACIONAL El mantenimiento de la calificación BRC 1 en Riesgo Administrativo y Operacional a la Cartera Colectiva Abierta Helm Valor y el retiro del CreditWatch en Desarrollo se sustentan en la calificación P AA Perspectiva Positiva de Calidad en la Administración de Portafolios otorgada al Administrador del Fondo, Helm Sociedad Comisionista de Bolsa S. A., el 20 de febrero de 2014 por BRC Investor Services S. A. SCV. Las actividades de back office, valoración de activos, cálculo de comisiones, conciliación, procesamiento, liquidación y control de operaciones, son realizadas por personal propio de la Firma, dependiente de la Dirección de Operaciones y Procesos, y por personal de Helm Bank con quien hay un acuerdo de servicios, lo cual no solo permite un control dual de las operaciones, sino generar sinergias operativas. La Firma mantiene metodologías y herramientas adecuadas para identificar, medir y monitorear los distintos tipos de riesgos a los que están expuestos los portafolios que administra; igualmente, cuenta con una estructura de controles de riesgo robusta y apoyada en la estructura de Helm Bank como parte integral de su administración y control. Asimismo, la Compañía dispone de controles de Auditoría Interna, Revisoría Fiscal y Contralor Normativo, con el fin de garantizar la aplicación de las normas del ente de control. La Comisionista cuenta con un centro alterno de operaciones completamente dotado en aspectos físicos (hardware, software y seguridad de sus plantas), al que se le hacen constantes pruebas de continuidad con el objetivo de garantizar la restauración de procesos y servicios claves dentro de un marco temporal limitado, protegiendo la reputación e imagen corporativa de la Entidad. 7. CONTINGENCIAS La Gerencia de Riesgos aplica un conjunto de políticas, metodologías y controles que facilitan el seguimiento de la operación, pues éste se hace de forma diaria, semanal y mensual. Dicha área informa directamente a la Junta Directiva, y las Vicepresidencias de Riesgo y Jurídica del Banco Matriz son las encargadas de soportar a la Sociedad en la gestión de riesgos. Con respecto al riesgo de crédito, la Junta Directiva es la encargada de asignar los cupos de emisor, cumplimiento y precumplimiento, a través de los siguientes mecanismos: asignación semestral de cupo de operación y su control diario, evaluación periódica de solvencia por emisores e informe de concentración por grupo económico. Adicional a lo anterior, es analizada la calificación de riesgo pública de cada entidad y se establece una probabilidad de insolvencia o quiebra. De acuerdo con la información suministrada por el Calificado, Helm SCB S. A. presenta procesos legales en contra con pretensiones inferiores a los $250 millones, lo cual no representa un riesgo significativo considerando su capacidad patrimonial. Por otra parte, no hay ningún empleado de la Sociedad sancionado por parte del Autorregulador del Mercado de Valores y tampoco existe sanción a la Comisionista o a alguno de sus trabajadores por parte de la Superintendencia Financiera de Colombia. “La visita técnica para el proceso de calificación se realizó con la oportunidad suficiente por la disponibilidad del Calificado y la entrega de la Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 5 de 11 CARTERA COLECTIVA ABIERTA HELM VALOR información se cumplió en los tiempos previstos y de acuerdo con los requerimientos de la Calificadora. Se aclara que la Calificadora de Riesgos no realiza funciones de Auditoría, por tanto, la Administración de la Entidad asume entera responsabilidad sobre la integridad y veracidad de toda la información entregada y que ha servido de base para la elaboración del presente informe. Por otra parte, la Calificadora revisó la información pública disponible y la comparó con la información entregada por el Calificado. En caso de tener alguna inquietud en relación con los indicadores incluidos en este documento, puede consultar el glosario en www.brc.com.co “ La información financiera contenida en este documento se basa en los informes de los portafolios de inversiones de la Cartera Colectiva Abierta Helm Valor para los meses de enero a junio de 2014, también en los estados financieros del Fondo. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 6 de 11 CARTERA COLECTIVA ABIERTA HELM VALOR 8. FICHA TÉCNICA CALIFICACIÓN DE CARTERAS COLECTIVAS CARTERA COLECTIVA ABIERTA HELM VALOR Calificación: F AAA /2+ BRC 1 Contactos: Leonardo Abril Blanco Andrés Marthá María Soledad Mosquera Ramírez Administrada por: Clase (plazo de aportes): Fecha de Calificación: Seguimiento a: labril@brc.com.co amartha@brc.com.co Helm Comisionista de Bolsa Abierta 21 de agosto de 2014 30 de junio de 2014 msmosquera@brc.com.co DEFINICIÓN DE LA CALIFICACIÓN Riesgo de Crédito: Gráfico 2: Evolución Rentabilidad diaria - Serie diaria F - AAA Indica que el Fondo posee una capacidad sumamente fuerte para conservar el valor del capital y limitar la exposición al riesgo de pérdidas por factores crediticios. Riesgo de Mercado: 2 Indica que la sensibilidad del Fondo ante la variación de las condiciones de mercado es baja. No obstante, los fondos con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. Riesgo Administrativo y Operacional: BRC 1 Indica que el Fondo posee un desarrollo operativo y administrativo muy fuerte. No obstante, los fondos con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en la máxima categoría. EVOLUCIÓN DE LA CARTERA Recursos Administrados y Rentabilidad Obtenida Valor en millones al: 30 de junio de 2014 Máximo Retiro Semestral /1 Crecimiento Anual de la Cartera Crecimiento Semestral de la Cartera Volatilidad Anual del Valor de la Cartera /2 Volatilidad Semestral del Valor de la Cartera /2 $ 190.703 10,0% 78,9% 26,1% 4,5% 4,6% 20% 15% 10% 5% 0% -5% -10% -15% -20% jun-12 dic-12 jun-13 dic-13 jun-14 Gráfico 3: Evolución Rentabilidad diaria - Serie Mensual 8% 7% 6% 5% 4% 3% 2% 1% 0% -1% -2% -3% -4% -5% dic-12 jun-13 dic-13 CARTERA jun-14 BENCHMARK RIESGO DE CRÉDITO Gráfico 4: Composición Crediticia Gráfico1: Valor de la Cartera ($Millones) - Promedio Mensual 250.000 200.000 150.000 96% 100.000 96% 94% 99% 99% feb-14 mar-14 abr-14 may-14 99% 50.000 0 jun-11 dic-11 jun-12 $ Empresas dic-12 jun-13 $ Individuos dic-13 jun-14 ene-14 jun-14 Vlr Cartera AA Tabla 1: Desempeño Financiero /3 AA- AA+ AAA Tabla 2: Concentración en los Cinco Principales Emisores CARTERA CALIFICADA Rentabilidad Volatilidad Año 2,02% 5,40% Semestre 2,40% 0,77% Trimestre 2,28% 0,86% BENCHMARK /4 Rentabilidad Volatilidad Año 3,25% 3,25% Semestre 3,51% 1,59% Trimestre 3,22% 1,44% Emisor Primero Segundo Tercero Cuarto Quinto Total ene-14 7% 8% 11% 6% 8% 39% feb-14 12% 9% 9% 6% 7% 42% mar-14 19% 7% 9% 8% 6% 50% abr-14 20% 9% 10% 5% 6% 50% may-14 7% 10% 6% 10% 7% 41% jun-14 7% 8% 6% 10% 8% 39% Total 12,1% 8,8% 8,4% 7,5% 7,0% 44% Página 1 de 2 1/ 2/ 3/ 4/ Retiro: medido como la posición neta (ingresos menos egresos) en el periodo t =n , en relación con el valor de la cartera en el día t = n-1. Volatilidad: medida como la desviación de la variación porcentual diaria del valor de la cartera para el periodo mencionado. Promedio de la Rentabilidad a diaria E.A y Desviación de la rentabilidad a diaria E.A ; Periodo Semestre: Ultimos 6meses calendario corrido a partir de la fecha de seguimiento. Grupo comparable establecido por el administrador o grupo de carteras colectivas de características similares en el mercado. La información contenida en este informe proviene de la Sociedad Administradora y la Superintendencia Financiera de Colombia; Cálculos realizados por BRC Investor Services S.A. Una calificación otorgada por BRC Investor Services S.A. - Sociedad Calificadora de Valores- a una cartera colectiva o fondo de inversión, no implica recomendación para hacer o mantener la inversión o suscripción en la cartera, sino una evaluación sobre el riesgo de administración y operacional del portafolio por una parte y sobre los riesgos de crédito y de mercado a que está expuesto el mismo. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas, por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 7 de 11 CARTERA COLECTIVA ABIERTA HELM VALOR CALIFICACIÓN DE CARTERAS COLECTIVAS CARTERA COLECTIVA ABIERTA HELM VALOR Calificación: F AAA /2+ BRC 1 Contactos: Leonardo Abril Blanco Andrés Marthá María Soledad Mosquera Ramírez labril@brc.com.co amartha@brc.com.co msmosquera@brc.com.co Gráfico 5: Composición por Tipo de Emisor 7% 12% 24% 19% 69% 63% ene-14 feb-14 7% Fecha 27% 27% ene-14 feb-14 mar-14 abr-14 may-14 jun-14 Promedio semestre de estudio 26% 20% 55% 60% 66% 66% mar-14 abr-14 may-14 jun-14 Gobierno Otros Sector Financiero 5% 7% 12% 20% 3% 16% 20% 23% 17% 29% 23% 39% 37% 32% ene-14 feb-14 mar-14 SIMULTANEA Bonos 4% 4% 22% 22% 21% 28% 28% 39% 39% 39% may-14 Fondos CDTs Duración /6 ene feb mar abr may jun Promedio Semestre de estudio 4% 4% abr-14 TES Concentración 20 Mayores 8% 10% 13% 9% 10% 24% 46% 50% 64% 56% 58% 63% 12% 56% 8% 51% Tabla 4: Duración en días - Metodología McCaulay 4% 18% 29% Concentración Mayor Adherente Promedio semestre año anterior Bancos Gráfico 6: Composición por Especie 5% Helm Comisionista de Bolsa Abierta 21 de agosto de 2014 30 de junio de 2014 Tabla 3: Composición de los Recursos de los Adherentes 7% 20% 25% Administrada por: Clase (plazo de aportes): Fecha Última Calificación: Seguimiento a: 2010 2011 2012 2013 2014 n/a n/a n/a n/a n/a n/a 29 28 20 39 61 27 67 41 41 36 100 81 227 256 305 328 333 360 131 113 114 120 126 128 n/a 34 61 302 122 jun-14 Cuentas Bancarias Gráfico 9: Evolución de la Duración en días 400 350 RIESGO DE MERCADO 300 Gráfico 7: Composición por Factores de Riesgo 7% 7% 8% 250 9% 9% 6% 10% 8% 10% 10% 7% 13% 9% 61% 13% 8,37% 13% 13% 8% 14% 20% 20% 7% 13% 9% 59% 55% 54% 56% 61% 200 150 100 50 0 jun-11 ene-14 feb-14 IPC mar-14 DTF abr-14 IBR may-14 TASA FIJA dic-11 jun-12 dic-12 jun-13 dic-13 jun-14 jun-14 VISTA Gráfico 8: Composición por Plazos 9% 15% 13% 62% 61% ene-14 feb-14 Mas de un año 12% 15% 15% 75% mar-14 abr-14 90-180 67% 63% 57% 180-360 11% 12% 3% 19% may-14 60-90 30-60 Página 2 de 2 jun-14 0-30 /5 Promedio para los mismos meses o periodo de análisis del año anterior. /6 Duración modificada del portafolio de inversión; Calculado por el administrador de la cartera. La información contenida en este informe proviene de la Sociedad Administradora y la Superintendencia Financiera de Colombia; Cálculos realizados por BRC Investor Services S.A. Una calificación otorgada por BRC Investor Services S.A. - Sociedad Calificadora de Valores- a una cartera colectiva o fondo de inversión, no implica recomendación para hacer o mantener la inversión o suscripción en la cartera, sino una evaluación sobre el riesgo de administración y operacional del portafolio por una parte y sobre los riesgos de crédito y de mercado a que está expuesto el mismo. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas, por ello no asumimos responsabilidad por errores, omisiones o por resultados derivados del uso de esta información. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 8 de 11 CARTERA COLECTIVA ABIERTA HELM VALOR CALIFICACIONES PARA FONDOS DE INVERSIÓN, GLOBAL Grados de inversión ESCALA F AAA F AA FA F BBB DEFINICIÓN La calificación F AAA es la más alta otorgada por BRC, lo que indica que el Fondo posee una capacidad sumamente fuerte para conservar el valor del capital y limitar la exposición al riesgo de pérdidas por factores crediticios. La calificación F AA indica que el Fondo posee una capacidad muy fuerte para conservar el valor del capital y limitar la exposición al riesgo de pérdidas por factores crediticios. No obstante, los fondos con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en la máxima categoría. La calificación F A indica que el Fondo posee una capacidad fuerte para conservar el valor del capital y limitar la exposición al riesgo de pérdida por factores crediticios. No obstante, los fondos con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. La calificación F BBB indica que el Fondo posee una capacidad adecuada para conservar el valor del capital y limitar la exposición al riesgo de pérdida por factores crediticios. Sin embargo, los fondos con esta calificación son más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. Grados de no Inversión o alto riesgo ESCALA F BB FB DEFINICIÓN La calificación F BB indica que el Fondo posee una capacidad limitada para conservar el valor del capital y limitar la exposición al riesgo de pérdida por factores crediticios. Los fondos con esta calificación sugieren una menor probabilidad de pérdida en comparación con aquellos calificados en categorías inferiores. La calificación F B indica que el Fondo posee una capacidad baja para conservar el valor del capital y limitar la exposición al riesgo de pérdida por factores crediticios. Los fondos con esta calificación sugieren una considerable probabilidad de pérdida. F CCC La calificación F CCC indica que el Fondo posee una capacidad muy baja para conservar el valor del capital y limitar la exposición al riesgo de pérdida por factores crediticios. Los fondos con esta calificación actualmente sugieren una alta probabilidad de pérdida. F CC La calificación F CC indica que el Fondo posee una capacidad sumamente baja para conservar el valor del capital y limitar la exposición al riesgo de pérdida por factores crediticios. Los fondos con esta calificación actualmente sugieren una probabilidad muy alta de pérdida. D La calificación D indica que el Fondo ha registrado pérdidas de capital por factores crediticios en forma consistente durante un periodo superior a un año. E La calificación E indica que BRC no cuenta con la información suficiente para calificar. Grados de inversión ESCALA DEFINICIÓN 1+ La calificación 1+ es la más alta otorgada por BRC, lo que indica que la sensibilidad del Fondo ante la variación de las condiciones de mercado es sumamente baja. 1 La calificación 1 indica que la sensibilidad del Fondo ante la variación de las condiciones de mercado es muy baja. No obstante, los fondos con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en la máxima categoría. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 9 de 11 CARTERA COLECTIVA ABIERTA HELM VALOR 2+ La calificación 2+ indica que la sensibilidad del Fondo ante la variación de las condiciones de mercado es baja. No obstante, los fondos con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. 2 La calificación 2 indica que la sensibilidad del Fondo ante la variación de las condiciones de mercado es moderada. Sin embargo, los fondos con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. 3 La calificación 3 indica que la sensibilidad del Fondo ante la variación de las condiciones del mercado es considerable. Los fondos con esta calificación son más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. Grados de no Inversión o alto riesgo ESCALA DEFINICIÓN 4 La calificación 4 indica que la sensibilidad del Fondo ante la variación de las condiciones de mercado es muy alta. Los fondos con esta calificación actualmente sugieren una alta probabilidad de pérdida de capital por factores de mercado. 5 La calificación 5 indica que la sensibilidad del Fondo ante la variación de las condiciones de mercado es sumamente alta. Los fondos con esta calificación actualmente sugieren una probabilidad muy alta de pérdida de capital por factores de mercado. 6 La calificación 6 indica que el Fondo ha registrado pérdidas de capital por factores de mercado en forma consistente durante un periodo superior a un año. E La calificación E indica que BRC no cuenta con la información suficiente para calificar. Grados de inversión ESCALA DEFINICIÓN BRC 1+ La calificación BRC 1+ es la más alta otorgada por BRC, lo que indica que el Fondo posee un desarrollo operativo y administrativo sumamente fuerte. BRC 1 La calificación BRC 1 indica que el Fondo posee un desarrollo operativo y administrativo muy fuerte. No obstante, los fondos con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en la máxima categoría. BRC 2+ La calificación BRC 2+ indica que el Fondo posee un desarrollo operativo y administrativo fuerte. No obstante, los fondos con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. BRC 2 La calificación BRC 2 indica que el Fondo posee un desarrollo operativo y administrativo satisfactorio. No obstante, los fondos con esta calificación podrían ser más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. BRC 3 La calificación BRC 3 indica que el Fondo posee un desarrollo operativo y administrativo adecuado. Sin embargo, los fondos con esta calificación son más vulnerables ante acontecimientos adversos en comparación con aquellos calificados en categorías superiores. Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 10 de 11 CARTERA COLECTIVA ABIERTA HELM VALOR Grados de no Inversión o alto riesgo ESCALA BRC 4 BRC 5 BRC 6 E DEFINICIÓN La calificación BRC 4 indica que el Fondo posee un desarrollo operativo y administrativo bajo. Los fondos con esta calificación actualmente sugieren una alta probabilidad de pérdida de capital por factores operacionales. La calificación BRC 5 indica que el desarrollo operativo y administrativo es sumamente bajo. Los fondos con esta calificación actualmente sugieren una probabilidad muy alta de pérdida de capital por factores operacionales. La calificación BRC 6 indica que el Fondo ha registrado pérdidas de capital por factores operacionales en forma consistente durante un periodo superior a un año. La calificación E indica que BRC no cuenta con la información suficiente para calificar. 9. MIEMBROS DEL COMITÉ TÉCNICO Las hojas de vida de los miembros del Comité Técnico de Calificación se encuentran disponibles en nuestra página web www.brc.com.co Una calificación de riesgo emitida por BRC INVESTOR SERVICES S. A. –Sociedad Calificadora de Valores– es una opinión técnica y en ningún momento pretende ser una recomendación para comprar, vender o mantener una inversión determinada y/o un valor, ni implica una garantía de pago del título, sino una evaluación sobre la probabilidad de que el capital del mismo y sus rendimientos sean cancelados oportunamente. La información contenida en esta publicación ha sido obtenida de fuentes que se presumen confiables y precisas; por ello, no asumimos responsabilidad por errores u omisiones o por resultados derivados del uso de esta información. 11 de 11