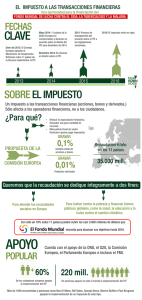

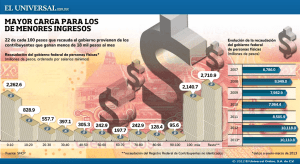

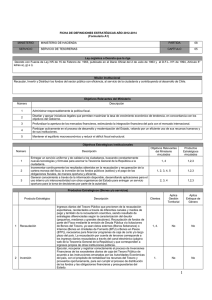

Estimación de la recaudación del

Anuncio