"reconciliación de las tasas "wacc" y "wara", cuando se utiliza

Anuncio

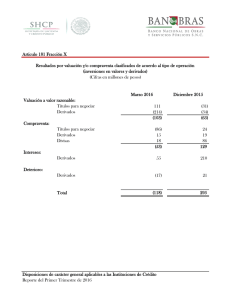

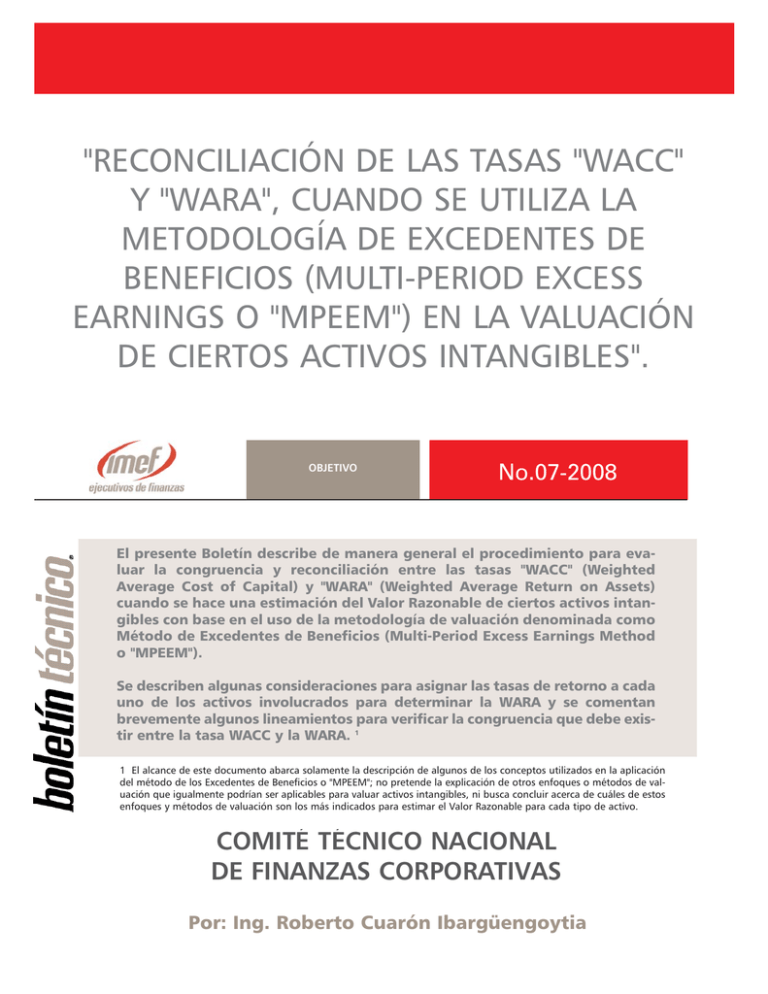

"RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA", CUANDO SE UTILIZA LA METODOLOGÍA DE EXCEDENTES DE BENEFICIOS (MULTI-PERIOD EXCESS EARNINGS O "MPEEM") EN LA VALUACIÓN DE CIERTOS ACTIVOS INTANGIBLES". OBJETIVO No.07-2008 El presente Boletín describe de manera general el procedimiento para evaluar la congruencia y reconciliación entre las tasas "WACC" (Weighted Average Cost of Capital) y "WARA" (Weighted Average Return on Assets) cuando se hace una estimación del Valor Razonable de ciertos activos intangibles con base en el uso de la metodología de valuación denominada como Método de Excedentes de Beneficios (Multi-Period Excess Earnings Method o "MPEEM"). Se describen algunas consideraciones para asignar las tasas de retorno a cada uno de los activos involucrados para determinar la WARA y se comentan brevemente algunos lineamientos para verificar la congruencia que debe existir entre la tasa WACC y la WARA. 1 1 El alcance de este documento abarca solamente la descripción de algunos de los conceptos utilizados en la aplicación del método de los Excedentes de Beneficios o "MPEEM"; no pretende la explicación de otros enfoques o métodos de valuación que igualmente podrían ser aplicables para valuar activos intangibles, ni busca concluir acerca de cuáles de estos enfoques y métodos de valuación son los más indicados para estimar el Valor Razonable para cada tipo de activo. COMITÉ TÉCNICO NACIONAL DE FINANZAS CORPORATIVAS Por: Ing. Roberto Cuarón Ibargüengoytia RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA" 2 CONSEJO DIRECTIVO NACIONAL 2008 Presidente Lic. Federico Casas Alastriste Urquiza Presidente del Consejo Técnico C .P. José Coballasi Hernández Vicepresidente de Contenidos C .P. José Antonio Quesada Palacios Secretario CDN y Director General IMEF IQ MBA Juan Carlos Erdozáin Rivera COMITÉ TÉCNICO NACIONAL DE FINANZAS CORPORATIVAS Presidente Ing. Alfredo Giorgana de la Concha INTEGRANTES Lic. Isaías Javier Hernández López Dr. Alejandro Violante Morlock Act. José María Alcántara Jiménez C.P. Horacio Magaña Sesma C.P. José Luis Espíndola Espinosa C.P. Lourdes Corrales Castro C.P. Nelly Molina Peralta C.P. Pedro Hernández Guerrero C.P.C. y L.A.E. Alfonso José Stransky Paniagua Ing. Alfredo Giorgana de la Concha Ing. José Domingo Figueroa C.P. Víctor Leonel Esquivel Romero Ing. Adriana Berrocal González Ing. Roberto Cuarón Ibargüengoytia Lic. Gerardo Lozano Dubernard Lic. Fernando Pruneda Velasco C.P. Jorge Schaar Sarabia C.P. Manuel Zumaya MBA Rubén Cruz López MBA Claudia Viviana Guevara Váquez Dr. Oswaldo Morales Matamoros C.P. Giovanni Rivero Rodríguez C.P. Javier González de la Torre Dr. Luis Haime Levy C.P. Humberto Ochoa Montalván C.P. Luis López López C.P. John Milner Finbarr Ing. Emilio Illanes Díaz Rivera M en F Guillermo Domínguez Skinfield C.P. Omar Antonio Minera Sanders L.R.I. B. Georgina Nava Uribe Coordinadora del Comité Técnico Nacional de Finanzas Corporativas RESUMEN EJECUTIVO Algunos elementos a considerar al realizar la valuación de activos intangibles son: la identificación precisa de los activos intangibles a ser valuados2, la selección de las metodologías de valuación en función al tipo de activo y los procedimientos de "reconciliación" para confirmar la validez de las metodologías, la congruencia de los supuestos y con ello, la validez de los resultados obtenidos. Cuando se utiliza el método de los Excedentes de Beneficios o "MPEEM", es necesario llevar a cabo la reconciliación de tasas WACC (descuento) y WARA (retorno). ANTECEDENTES A partir del año 2001, se han publicado o actualizado en México y en el extranjero, diversos lineamientos contables3 que reglamentan los criterios para: 2 Según lo establecido en el Boletín C-8 Activos Intangibles de las Normas de Información Financiera publicadas por el Instituto Mexicano de Contadores Públicos, en su párrafo 17, los elementos distintivos en la definición de un activo intangible son: a.- Debe de ser identificable b.- Debe de proporcionar beneficios económicos futuros fundadamente esperados c.- Debe de tenerse control sobre dichos beneficios 3 Boletín B7- Adquisiciones de Negocios, Boletín C8 - Activos Intangibles, de las Normas de Información Financiera emitidas por Instituto Mexicano de Contadores Públicos Statement of Financial Accounting Standards No. 141-Business Combinations (FAS 141), Statement of Financial Accounting Standards No. 142 - Goodwill and Other Intangible Assets (FAS 142), ambos emitidos por el Financial Accounting Standards Board en los EE.UU. International Accounting Standard Board 138 - Intangible Assets (IAS38), emitido por el International Accounting Standards Board RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA" 3 ANTECEDENTES 1. Estimar el Valor Razonable de los diversos activos intangibles (dentro de los que se incluye el denominado "crédito mercantil" o "goodwill") con fines de registro inicial o para pruebas de deterioro del valor registrado. 2. Asignar el precio pagado por la adquisición entre los diversos activos adquiridos (tangibles e intangibles). 3. Registrar en los estados financieros de una empresa el precio pagado por sus adquisiciones de negocios. Cuando se lleva a cabo una operación de adquisición de una empresa o una transacción de activos ya sea tangibles o intangibles por otra empresa en México, los Boletines B-7 "Adquisiciones de Negocios" ("Boletín B-7") y C-8 "Activos Intangibles" ("Boletín C-8"), de las Normas de Información Financiera publicadas por el Instituto Mexicano de Contadores Públicos, definen los criterios para su reconocimiento a través de reglas particulares de valuación y para su tratamiento contable. De manera general, se puede afirmar que entre otros objetivos, las reglas de valuación buscan la estimación del Valor Razonable de los activos intangibles adquiridos. Según lo establecido en el Boletín B-7 y el Boletín C-8, el "Valor Razonable" se define como "…el monto por el cual puede ser intercambiado un activo entre un comprador y un vendedor adecuadamente informados, en una transacción de libre competencia" 4 4 Boletín B-7, párrafo 9, Boletín C-8, párrafo 16 Las normas contables de los EE.UU. y las internacionales establecen criterios similares al respecto. Los siguientes son algunas de las características más importantes cuando se trata de estimar el Valor Razonable de un activo intangible: El enfoque considera una transacción hipotética entre cualquiera de los participantes potenciales del mercado En el análisis se deben de considerar supuestos y premisas de mercado. La estimación de valor solamente debe de considerar el efecto de las sinergias que cualquier participante en el mercado pudiera obtener con la transacción (no deben de incluirse el efecto de sinergias específicas de un determinado participante del mercado) El análisis de valuación deberá de llevarse a cabo neto de impuestos Para determinar el Valor Razonable de un activo, existen diversos enfoques o criterios y metodologías específicas dentro de cada uno de ellos, que pueden ser utilizados, en función del tipo de activo de que se trate y de la información particular con la que se cuente al momento de llevar a cabo la estimación de valor. El siguiente diagrama presenta, en términos generales, el marco de los principales enfoques y algunas de las principales metodologías de valuación aplicables para estimar el Valor Razonable de activos intangibles: RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA" 4 Enfoque Enfoque Enfoque de Ingresos de Mercado de Costo Método Excedentes en Beneficios (Multi-Period Excess Earnings Method o “MEEM”) Método de Transacciones Similares Método de Costo de Reposición Método de Ahorro por Regalías (Relief from Royalty Method) Dentro del Enfoque de Ingresos, el método de Excedentes de Beneficios (Multi-Period Excess Earnings Method o "MPEEM") es uno de los métodos de valuación más comúnmente utilizados para estimar el valor de ciertos activos intangibles, como podrían ser, por ejemplo, las "Relaciones con Clientes" o las "Ordenes Pendientes de Entrega " o "Backlog". El procedimiento para determinar el Valor Razonable de un activo intangible identificado con base en el Enfoque de Ingresos, implica la necesidad de estimar el valor presente de los flujos netos de efectivo futuros que pueden ser atribuibles al activo a ser valuado. Se contempla que para obtener dichos flujos netos atribuibles al activo se requiere del soporte o contribución de muchos otros activos de la empresa, tangibles e intangibles, a los que usualmente se les denomina como los "Activos Contributivos" o "Contributory Assets". Bajo este concepto, se establece comúnmente el que como contraprestación por el uso de los "Contributory Assets" hay que pagar al propietario de dichos activos una "renta" o retorno justo sobre su Valor Razonable. No obstante que el nivel de retorno para cada uno de los "Contributory Assets" se estima de una manera relativamente subjetiva, éste está directamente relacionado con la apreciación del analista o valuador sobre el riesgo inherente de cada uno de ellos. Por ejemplo, el riesgo asociado a un activo intangible como pudiera ser un desarrollo innovador o una nueva tecnología que no han sido probados comercialmente en el mercado, es mucho mayor que el riesgo asociado de otro activo intangible representado por una marca que ha sido adquirida en el mercado y para la que hay evidencia de su contribución a la generación de flujos para su propietario. La siguiente tabla, incluye algunos de los criterios/bases comúnmente utilizados como referencia para estimar el retorno de los diferentes tipos de Contributory Assets: RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA" 5 Activo Clasificación Criterios o bases Capital de Trabajo Tangibles Tasas de préstamos a corto plazo, como líneas de capital de trabajo y créditos revolventes Activos fijos Tangibles Tasas de financiamiento del mercado para activos similares Fuerza de trabajo (no separable del crédito mercantil), relaciones con clientes, nombres comerciales, marcas y patentes Intangibles Costo Promedio Ponderado de Capital aplicable a compañías de reciente creación y que comercializan un solo tipo de producto (esta tasa pudiera ser menor que la que aplica para un determinado Proyecto) Activos basados en tecnología y otros Intangibles Tasas que incluyan implícitamente el riesgo por tipo de activo usando como referencia información de mercado. Las tasas deben ser consistentes con otro tipo de activos. A mayor riesgo, mayor tasa de retorno. Fuente: Hitchner, James R.,"Financial Valuation-Applications and Models", Second Ed., Wiley Finance, 2006,p. 982 El siguiente diagrama muestra de manera general algunos de los diferentes tipos de "Contributory Assets", con una estimación de lo que podrían ser los probables retornos esperados para cada uno de ellos en México5 para ser aplicados en un ejercicio de valuación con base en el método de Excedentes de Beneficios o "MPEEM". Riesgo / Retorno Crédito Mercantil (Goodwill) mayor a 30% Relaciones con Clientes 18%-20% Tecnología Desarrollada 18%-20% Software 16-18% Fuerza Laboral 14%-16% Acuerdos de No Competencia 14%-16% Marcas Registradas 14%-16% Activos fijos 10%-12% Capital de Trabajo 6%8% 0 % 5 % 10% 15% 20% 25% 30% 5 Las tasas de retorno pueden variar dependiendo de las condiciones de los mercados locales de cada país. Estimación propia con base en: Hitchner,James R.,"Financial Valuation-Applications and Models", Second Ed., Wiley Finance, 2006. p. 956 RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA" 6 TASA DE RETORNO PROMEDIO PONDERADO SOBRE LOS ACTIVOS El Weighted Average Return on Assets ("WARA") representa el promedio ponderado de las tasas de retorno de los "Contributory Assets" involucrados en la estimación del Valor Razonable de un activo intangible usando el método de Excedentes de Beneficios o "MPEEM". Bajo esta metodología, la tasa WARA representa la estimación de la tasa de retorno mínima que requeriría un inversionista sobre su inversión en dicho activo, tomando en consideración las tasas de retorno o "renta" que tendría que pagar por el uso de los "Contributory Assets". COSTO PROMEDIO PONDERADO DE CAPITAL Para calcular el valor presente de los flujos netos de efectivo futuros, generalmente se utiliza una tasa de descuento determinada con base en el Weighted Average Cost of Capital (Costo Promedio Ponderado de Capital o "WACC"). La tasa WACC, es el costo del capital determinado con base en el promedio ponderado (a valor de mercado) del costo de todas las fuentes de financiamiento que forman parte de la estructura de capital de la empresa (pasivos con costo y capital accionario). Los accionistas y los acreedores financieros tienen la expectativa de ser compensados proporcionalmente por el costo de oportunidad en el que incurren al prestar sus recursos a una empresa en particular en lugar de cualquier otra con un riesgo equivalente. El promedio ponderado del costo de oportunidad de los accionistas y de los acreedores es el retorno mínimo esperado que deberían de obtener y por ello se usa como la tasa de descuento para convertir a valor presente los beneficios futuros que espera recibir un inversionista. La WACC está en función de cuatro componentes principales: - Tasa de interés libre de riesgo. Una prima o sobre tasa sobre el interés libre de riesgo que compense el riesgo de la industria en la que se desempeña la empresa. - Un factor que cubra el riesgo específico de la empresa, mismo que está en función de su estructura de capital (la combinación de los recursos invertidos de la empresa ó bien, la mezcla de deuda y capital accionario). - Tasa promedio ponderada (después de impuestos) de los pasivos con costo. COMPARACIÓN ENTRE WARA Y WACC Bajo la lógica del "MPEEM", es una premisa que en la valuación de un activo determinado, la WARA debe ser prácticamente igual a la WACC ya que esto significaría que las tasas de retorno requeridas por el propietario de los activos, son congruentes con la tasa de retorno mínima requerida por un accionista y/o los acreedores de la empresa propietaria de los activos. RECONCILIACIÓN DE LAS TASAS LAS MICROFINANZAS Y LOS "WACC" Y "WARA" MICROSEGUROS EN MÉXICO Activos Capital + Pasivos Menor costo esperado Menor retorno esperado - Capital de Trabajo WARA Activos tangibles Activos Intangibles Riesgo / Retorno Deuda Neta WACC Riesgo / Retorno - 7 Capital Contable + Mayor retorno esperado + Crédito Mercantil Con el fin de verificar que se cumple con la premisa antes señalada, después de la valuación de cualquier activo intangible por el método "MPEEM", es necesario llevar a cabo un procedimiento de reconciliación de las tasas WARA y WACC para verificar que razonablemente coinciden, dado que la primera es el promedio ponderado de las tasas de retorno (costo de oportunidad) utilizadas para estimar el Valor Razonable de los activos y la segunda Mayor costo esperado representa el promedio ponderado de la tasa de retorno (costo de oportunidad) de los pasivos y capital accionario utilizados para financiarlos. Dicho de otra manera, el promedio ponderado del retorno sobre los "Contributory Assets" y del propio activo valuado no debería de ser mayor que el promedio ponderado del retorno esperado para la empresa por los accionistas. VALUACIÓN DE UN ACTIVO INTANGIBLE CON EL MÉTODO "MPEEM" El proceso general para estimar el Valor Razonable de un activo intangible utilizando el método "MPEEM", consiste en lo siguiente: 1. Calcular los flujos netos de efectivo futuros esperados (utilidad antes de intereses e impuestos, menos impuestos) atribuibles exclusivamente al activo intangible por valuar, a lo largo su vida útil remanente. 2. Identificar los activos tangibles y los otros activos intangibles en adición al activo a ser valuado o activo intangible identificado (en su conjunto, los "Contributory Assets") que contribuyen a la generación de flujos de efectivo del activo intangible identificado (por ejemplo: capital de trabajo, marca comercial, capital humano involucrado, entre otros). 3. Estimar el Valor Razonable de cada uno de los "Contributory Assets" identificados con base en los enfoques y metodologías de valuación apropiados para cada uno de ellos, considerando un retorno específico para cada activo. Los activos tangibles suelen tener una tasa de retorno menor que los activos intangibles. RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA" 4. Estimar el cargo por los "Contributory Assets" que se deberá hacer a los flujos de efectivo futuros esperados del activo valuado, tomando como referencia el porcentaje de contribución que cada uno de estos activos tiene sobre los ingresos del activo identificado ("Contributory Assets Charge"). Valor Flujos de efectivo futuros esperados del activo valuado Tiempo Año 1 Año 2 Año 3 Año 4 8 Año 5 Perpetuidad 5. Calcular los Excedentes de Beneficios del activo identificado, restando de los flujos el "Contributory Assets Charge" 6. Estimar el valor presente de los Excedentes de Beneficios usando como referencia la WACC aplicable. Valor Menos: Contribución de Capital de Trabajo Contribución de Activos Fijos Contribución de Otros Activos Intan Excedentes de Beneficios Valor Más: Excedentes de Beneficios Beneficio Fiscal 7. Obtener el beneficio fiscal (en su caso) que obtendría cualquier propietario del activo valuado por su amortización a lo largo de la vida esperada del activo y con base en la normatividad fiscal aplicable en cada país ("Beneficio Fiscal") y agregar dicho beneficio fiscal al valor presente de los Excedentes de Beneficios, obteniendo como resultado el Valor Razonable del activo en cuestión. Una vez llevada a cabo la estimación de Valor Razonable del activo intangible identificado usando el método del "MPEEM", es importante hacer (entre otros procedimientos de reconciliación) el procedimiento de reconciliación de tasas en condiciones de mercado para el activo específico con el fin de asegurar que estas son las adecuadas y con ello, la congruencia en el procedimiento de valuación. RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA" 9 PROCEDIMIENTO DE RECONCILIACIÓN DE TASAS El procedimiento de reconciliación de tasas implica la comparación de las tasas de retorno empleadas en el análisis de valuación del activo intangible identificado (retorno promedio ponderado sobre los "Contributory Assets" o WARA) con el costo promedio ponderado de todas las fuentes de fondeo utilizadas en la empresa, deuda con costo y capital, para financiar a los "Contributory Assets" o WACC. La WACC sirve como un parámetro general de referencia para juzgar la congruencia de otras tasas de retorno (sobre los "Contributory Assets" y la Tasa Interna de Retorno de una inversión determinada) Dado que tanto la WARA como la WACC se calculan con base en premisas de mercado, entre más parecidas sean estas dos tasas, se puede concluir que los parámetros y supuestos que fueron utilizados como parte del proceso de valuación del activo intangible identificado han sido congruentes. Adicionalmente al proceso de reconciliación de tasas antes mencionado, es común llevar a cabo una segunda reconciliación para validar las tasas WACC y WARA que consiste en comparar estas con la Tasa Interna de Retorno o "TIR" que podrían obtener los inversionistas al adquirir el activo intangible identificado. Como es sabido, la TIR es aquella tasa de descuento que origina que el valor presente neto de una serie de flujos futuros sea igual a cero. Esto es, es la tasa que hace que el valor presente de los flujos estimados del activo sea igual al precio pagado. Generalmente la TIR representa la "tasa mínima" de retorno que deberían de recibir los inversionistas en función de los riesgos implícitos en el negocio y generalmente se usa como uno de los criterios para evaluar proyectos de inversión al compararla con el WACC de la inversión considerada que cada inversionista establece para sí mismo. Si la TIR es igual o mayor al WACC, la inversión se acepta. Dado que los flujos utilizados para calcular la TIR generalmente incluyen el efecto de las sinergias específicas de quienes adquieren el activo intangible, esta es usualmente mayor que la WACC (que se calcula con base en premisas de mercado válidas para cualquier probable comprador, sin incluir sinergias específicas). Si la TIR, es mayor que la WACC y la WARA, se tiene certidumbre de que la selección de las tasas de retorno sobre los diferentes activos considerados en la WARA en el proceso de valuación, es congruente con la tasa de retorno total de la Transacción o de la empresa. RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA" 10 EJEMPLO PRÁCTICO Para estimar la WACC6 después de impuestos se usa la siguiente fórmula: WACC = Wc*Kc+Wd*Kd en donde: Wd = Proporción de la deuda en la estructura de capital de la empresa (deuda con costo / deuda con costo + capital) Kd = Costo de la deuda (tasa ponderada de los pasivos * (1-Tx)) Wc = Proporción del capital en la estructura de capital de la empresa (capital / deuda con costo + capital) Kc = Costo del Capital Accionario7 Tx = Tasa impositiva 6 Existen varias fuentes que detallan la explicación conceptual y la mecánica de cálculo de la WACC, entre ellas: S.A. Ross, R.W. Westerfield, J.F. Jaffe, "Corporate Finance", Irwin, Third Edition: 350, 497-498,1993 7 Se estimó con base en el Modelo de Activos Financieros o "Capital Asset Pricing Model" (CAPM por sus siglas en inglés) desarrollado por Jack Treynor, William F. Sharpe y John Lintner. W.F., Sharpe, "Capital Assets Prices: A Theory of Market Equilibrium Under Conditions of Risk", Journal of Finance 19: 425-442, Septiembre 1964 J.Lintner,"The Valuation of Risk Assets and the Selection of Risky Investments in Stock Portfolios and Capital Budgets". Review of Economics and Statistics 47:13-37, Febrero 1965. RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA" 11 Una vez estimada la WACC, se hace la estimación de la WARA correspondiente. La columna A corresponde a los activos tangibles e intangibles identificados como parte de la Transacción y que incluyen tanto los "Contributory Assets" para el activo intangible que está siendo valuado como el propio activo intangible valuado. La columna B presenta el Valor Razonable estimado de dichos activos, obtenido por un método distinto del "MPEEM" (salvo el del activo intangible valuado). En el caso del presente ejemplo, el Valor Razonable del activo intangible llamado Relaciones con clientes se estimó usando el método "MPEEM". senta el resultado de ponderar el retorno estimado con el porcentaje de la columna C. La columna C corresponde al porcentaje que representa el Valor Razonable de cada activo del total de activos. Una estimación errónea de retornos de los activos considerados en el MPEEM, quedaría evidenciada por la diferencia entre las tasas WARA y WACC. Técnicamente esto implicaría que se ha llevado a cabo una sobrevaloración o una subvaluación de uno o más activos (su estimación a valor razonable no fue correcta). La columna D corresponde a la tasa de retorno o "renta" que se estimó para cada uno de los activos considerados. En la columna E, se pre- La WARA (13.4%) compara favorablemente con la tasa WACC (13.5%) estimada para descontar los flujos de efectivo futuros. Bajo este entorno, como una segunda reconciliación, debería de calcularse la TIR con base en los flujos de efectivo que pudiera generar el activo y el precio pagado por el mismo. La TIR deberá ser igual o mayor a la WACC y WARA. RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA" 12 CONSIDERACIONES FINALES Cuando se ha decidido que es conveniente utilizar el método MPEEM para estimar el Valor Razonable de cualquier activo intangible, adicionalmente al cálculo de la WACC, es necesario hacer una estimación de la WARA y comparar ambos valores para validar o reconciliar las tasas de retorno sobre el uso de todos los "Contributory Assets" con el costo promedio ponderado de capital del inversionista, como un indicador del costo de oportunidad o retorno esperado por el riesgo implícito del negocio. Independientemente de los lineamientos de referencia que pudieran existir para determinar la tasa de retorno o de "renta" para cada uno de los Contributory Assets y con ello, de la WARA,; cuando se utiliza la metodología de valuación del MPEEM para valuar algún activo intangible, es indispensable (como es el caso con cualquier ejercicio de valuación) que el analista logre un claro entendimiento de la circunstancias bajo las cuales se hace la valuación y las características particulares del activo a ser valuado, de tal manera que con base en su experiencia y su juicio profesional, esté en posibilidad de asignar la tasa de retorno apropiada para cada uno de los "Contributory Assets" de una manera fundamentada, lo que contribuirá a dar solidez y congruencia al ejercicio de valuación en su conjunto. RECONCILIACIÓN DE LAS TASAS "WACC" Y "WARA" 13 ESTIMADO SOCIO: Cualquier comentario, observación o sugerencia a este Boletín favor de hacerlo llegar directamente al Ing. Roberto Cuarón Ibargüengoytia, Socio-Asesoría en transacciones Ernest & Young México E-mail: roberto.cuaron@mx.eg.com Se agradece la contribución relevante del Lic. Sergio A. Sánchez y del Ing. Rodolfo López para la elaboración del presente Boletín.