Breve corporativo Bancolombia 4T12

Anuncio

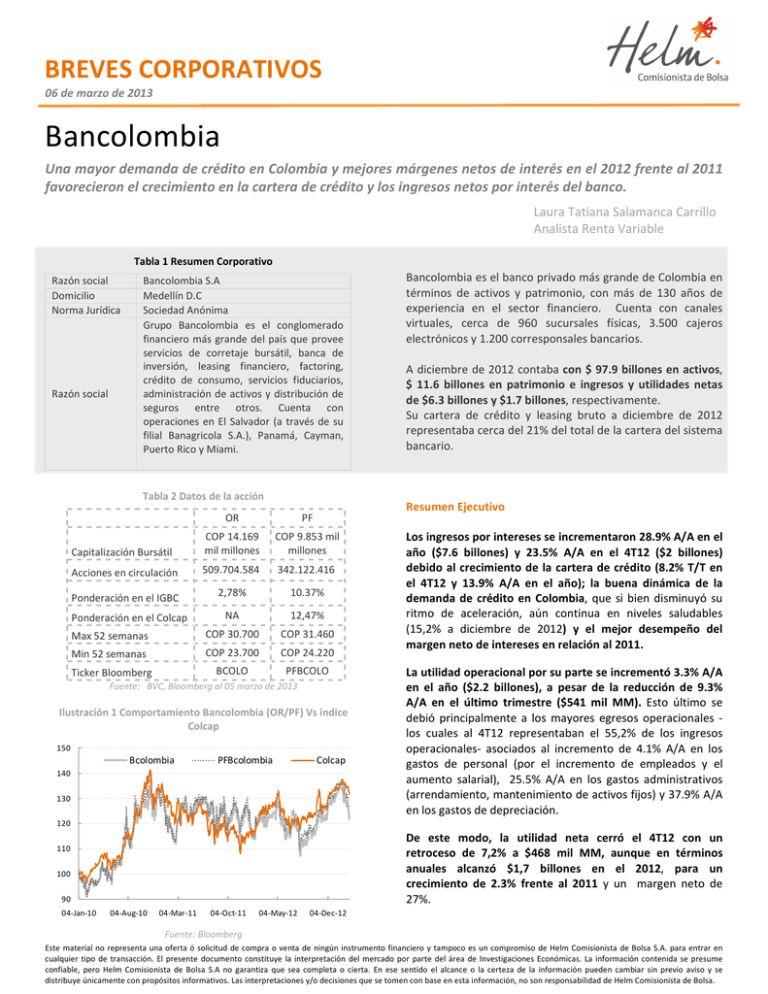

BREVES CORPORATIVOS 06 de marzo de 2013 Bancolombia Una mayor demanda de crédito en Colombia y mejores márgenes netos de interés en el 2012 frente al 2011 favorecieron el crecimiento en la cartera de crédito y los ingresos netos por interés del banco. Laura Tatiana Salamanca Carrillo Analista Renta Variable Tabla 1 Resumen Corporativo Razón social Domicilio Norma Jurídica Razón social Bancolombia S.A Medellín D.C Sociedad Anónima Grupo Bancolombia es el conglomerado financiero más grande del país que provee servicios de corretaje bursátil, banca de inversión, leasing financiero, factoring, crédito de consumo, servicios fiduciarios, administración de activos y distribución de seguros entre otros. Cuenta con operaciones en El Salvador (a través de su filial Banagricola S.A.), Panamá, Cayman, Puerto Rico y Miami. Tabla 2 Datos de la acción PF Capitalización Bursátil COP 14.169 mil millones COP 9.853 mil millones Acciones en circulación 509.704.584 342.122.416 Ponderación en el IGBC 2,78% 10.37% NA 12,47% Max 52 semanas COP 30.700 COP 31.460 Min 52 semanas COP 23.700 COP 24.220 Ticker Bloomberg BCOLO PFBCOLO Fuente: BVC, Bloomberg al 05 marzo de 2013 Ilustración 1 Comportamiento Bancolombia (OR/PF) Vs índice Colcap 150 Bcolombia A diciembre de 2012 contaba con $ 97.9 billones en activos, $ 11.6 billones en patrimonio e ingresos y utilidades netas de $6.3 billones y $1.7 billones, respectivamente. Su cartera de crédito y leasing bruto a diciembre de 2012 representaba cerca del 21% del total de la cartera del sistema bancario. Resumen Ejecutivo OR Ponderación en el Colcap Bancolombia es el banco privado más grande de Colombia en términos de activos y patrimonio, con más de 130 años de experiencia en el sector financiero. Cuenta con canales virtuales, cerca de 960 sucursales físicas, 3.500 cajeros electrónicos y 1.200 corresponsales bancarios. PFBcolombia Colcap 140 130 Los ingresos por intereses se incrementaron 28.9% A/A en el año ($7.6 billones) y 23.5% A/A en el 4T12 ($2 billones) debido al crecimiento de la cartera de crédito (8.2% T/T en el 4T12 y 13.9% A/A en el año); la buena dinámica de la demanda de crédito en Colombia, que si bien disminuyó su ritmo de aceleración, aún continua en niveles saludables (15,2% a diciembre de 2012) y el mejor desempeño del margen neto de intereses en relación al 2011. La utilidad operacional por su parte se incrementó 3.3% A/A en el año ($2.2 billones), a pesar de la reducción de 9.3% A/A en el último trimestre ($541 mil MM). Esto último se debió principalmente a los mayores egresos operacionales los cuales al 4T12 representaban el 55,2% de los ingresos operacionales- asociados al incremento de 4.1% A/A en los gastos de personal (por el incremento de empleados y el aumento salarial), 25.5% A/A en los gastos administrativos (arrendamiento, mantenimiento de activos fijos) y 37.9% A/A en los gastos de depreciación. 120 De este modo, la utilidad neta cerró el 4T12 con un retroceso de 7,2% a $468 mil MM, aunque en términos anuales alcanzó $1,7 billones en el 2012, para un crecimiento de 2.3% frente al 2011 y un margen neto de 27%. 110 100 90 04-Jan-10 04-Aug-10 04-Mar-11 04-Oct-11 04-May-12 04-Dec-12 Fuente: Bloomberg Este material no representa una oferta ó solicitud de compra o venta de ningún instrumento financiero y tampoco es un compromiso de Helm Comisionista de Bolsa S.A. para entrar en cualquier tipo de transacción. El presente documento constituye la interpretación del mercado por parte del área de Investigaciones Económicas. La información contenida se presume confiable, pero Helm Comisionista de Bolsa S.A no garantiza que sea completa o cierta. En ese sentido el alcance o la certeza de la información pueden cambiar sin previo aviso y se distribuye únicamente con propósitos informativos. Las interpretaciones y/o decisiones que se tomen con base en esta información, no son responsabilidad de Helm Comisionista de Bolsa. 06 de marzo de 2013 Balance General Activos Ilustración 2 Comportamiento de la cartera de crédito por tipo de cliente 7.172 4.841 8.650 5.958 7.918 5.496 Pasivos- Fondeo Ilustración 3 Distribución Fuentes de Fondeo 22.271 18.504 21.207 30.872 30.187 33.110 4T11 3T12 4T12 Leasing Financiero Cartera personal y Pymes Sin embargo, las provisiones también se incrementaron durante el año y culminaron en $3.2 billones (+15,5%), para un indicador de cubrimiento de 177% (210% en el 4T11). Del incremento en las provisiones, el 44% de debió a provisiones contra cíclicas originadas por la mayor colocación de cartera, mientras que el 56% restante correspondió a deterioros propios del trimestre. Cartera de vivienda Cartera empresarial Fuente: HCB con datos de Bancolombia Los activos a diciembre de 2012 totalizaron $97.6 billones, para un crecimiento de 14.6% A/A luego de la buena dinámica de la cartera de crédito, que además de representar el 68% del total de los activos, se incrementó 13,9% A/A en el último año. El buen desempeño de la cartera de crédito se vio impulsado por el incremento de 20.9% en la cartera denominada en COP, la cual representa el 57% del total. Adicionalmente por tipo de cartera, se destaca el dinamismo, en particular en la segunda mitad del año, de la cartera comercial (+11.1%) y de consumo (+15.9%), las cuales constituyen respectivamente el 61% y 8% del total. Por tipo de cliente, el crecimiento de la cartera total en el 4T12 se vio impulsado por la dinámica de la cartera empresarial (+7,25% A/A) y de personas & pymes (20.4%), las cuales representan respectivamente el 47% y 31% del total de la cartera de crédito y leasing. Respecto a la cartera vencida, esta totalizó $1.8 billones a diciembre de 2012, 36,7% más que el 2011, afectada principalmente por las cosechas de créditos de consumo del 2011. Por tipo de cartera, todas a excepción de la cartera de micro crédito (que representa el 0,5% del total), registraron un mejor comportamiento su indicador de calidad frente a 3T12. Sin embargo, comparado con el 4T11, se evidencia un deterioro en cada una de ellas, en particular en la cartera de consumo, donde el indicador pasó de 3,25% en el 4T11 a 4,8% en el 4T12. De este modo, el indicador de calidad de la cartera para el último trimestre del año se situó en 2,6%, 40 pb por encima del registrado en el mismo trimestre del año anterior CDT Cuenta de Ahorro 34% 45% 21% 4T11 Cuenta Corriente 44% 39% 38% 42% 18% 19% 3T12 4T12 Fuente: HCB con datos de Bancolombia A diciembre de 2012, los pasivos sumaron $86.3 billones, 12,9% más que el 4T11, de los cuales el 74% correspondió a depósitos (+22,4% A/A). En línea con la estrategia planteada por Bancolombia de incrementar la participación de las cuentas de ahorros dentro del total de fuentes de fondeo, dado su relativo bajo costo (2.79% al 4T12 frente al 5,27% promedio de los CDTs), en el último trimestre del año se alcanzó un porcentaje de 42%, superior al 38% del 3T12. El costo promedio de fondeo en el 4T12 (3,33%) no presentó grandes variaciones frente a 3T12 (3,39%), aunque si fue superior al 2,84% anotado en el 4T11. Patrimonio Luego de la emisión de USD 941 MM de acciones en febrero de 2012, el patrimonio del banco se incrementó 29% en el 2012. Así pues, el índice de solvencia pasó de 12,5% en el 4T11 a 15,8% en el 4T12, por encima del mínimo regulatorio de 9%, para un patrimonio básico (Tier 1) de 10,4%. Cabe destacar que la compañía realizó una sensibilización de los efectos que tendría la entrada en vigor de Basilea III (agosto de 2013) y las dos adquisiciones recientes (HSBC Panamá y BAM en Guatemala) sobre el índice de solvencia. De acuerdo a los cálculos, el índice de solvencia pasaría de 18,8% en junio de 2013 a 10,1% en septiembre de 2013, lo que continuaría ubicándolo por encima del mínimo exigido. Estado de Resultados Página 2 de 6 06 de marzo de 2013 Ilustración 4 Margen Neto de Interés Trimestral Adicionalmente, si Bancolombia quisiera mejorar el índice de solvencia después de descontar los efectos antes mencionados, podría incluso realizar ajustes a sus reservas legales y a los cortes de resultados (realizar cierres contables semestrales) para incrementar el Tier 1. Lo anterior llevaría a que el índice no sólo se situara por encima del 9%, sino estuviera en un rango entre 12% y 13% e acuerdo con la entidad. 8,5% MNI 8,2% 8,0% 7,5% 7,3% 7,0% 6,5% 6,2% 6,3% 6,0% Información de mercado 5,9% 5,5% 1T09 4T09 3T10 2T11 1T12 4T12 Fuente: HCB con datos de Bancolombia. Cálculo del MNI de acuerdo a la nueva metodología definida por Bancolombia. Pese a la reducción en la tasa de intervención del Banco de la Republica desde mediados del 2012, el Margen Neto de Intereses durante el año exhibió un comportamiento superior al registrado en el 2011 (Ver ilustración 4). Lo anterior, aunado a la expansión de 13.9% A/A en la cartera de crédito en el 2012 llevó a un crecimiento de 28,9% A/A (23,5% A/A en el 4T12) en los ingresos por intereses del 2012. Sin embargo, mayores gastos operacionales incidieron negativamente en la utilidad operacional y neta del último trimestre, a pesar de que en lo acumulado del año éstas se incrementaron 3.3% y 2.3% respectivamente. Respecto al comportamiento de mercado, y luego de hacer un análisis por múltiplos frente a bancos pares a nivel global, se observa un encarecimiento en el múltiplo RPG en ambas especies (PF: 14.41x, OR: 13.93x, promedio Latam: 13.22x). Adicionalmente, respecto a su promedio histórico, ambos títulos anotan un múltiplo RPG más caro (Prom OR: 12.89x, Prom PF: 13.09x). Respecto al margen neto de intereses, vale la pena aclarar que el Banco cambió la metodología de cálculo. Pues ahora no se considerarán los activos dados en arrendamiento operativo y los ingresos asociados a ellos. Lo anterior debido a las distorsiones cada vez más significativas generadas en los márgenes de rentabilidad, luego de la mayor participación de dichos activos dentro del total (2.2%). Otras consideraciones El pasado 4 de marzo la Asamblea de Accionistas aprobó contar con una reserva de hasta 148 MM de acciones preferenciales para una posible emisión de acciones en el futuro, la cual sería emitida cuando la Junta Directiva lo considerara pertinente. Sn embargo, esto no implica que se emita la totalidad de las acciones aprobadas (en el 2009 la Asamblea de Accionistas aprobó emitir 80 MM de acciones y en el 2012 sólo fueron colocadas 60 MM). No obstante, Bancolmbia estima poco probable que esta emisión se realice en el corto plazo dado que cuentan con niveles de liquidez y solvencia que soportar la reciente adquisición del HSBC en Panamá. De acuerdo con cálculos realizados por la misma entidad, al analizar la sensibilización realizada al margen de solvencia luego de descontar los efectos de Basilea III y de las dos adquisiciones efectuadas recientemente, el índice se situaría en 10,1% en septiembre de 2013 (mínimo regulatorio 9%) y el patrimonio básico o Tier 1 se ubicaría en 5.8%, que de acuerdo con ellos, es un nivel que no genera presiones al patrimonio. Página 3 de 6 06 de marzo de 2013 Anexos Tabla de múltiplos comparables USD BANCO Pais NORTEAMERICA CANADA EEUU EEUU EEUU EEUU EEUU EEUU EEUU EEUU EEUU EEUU EEUU LATINOAMERICA ARGENTINA ARGENTINA BRASIL BRASIL BRASIL BRASIL BRASIL BRASIL BRASIL CHILE CHILE CHILE CHILE COLOMBIA COLOMBIA COLOMBIA COLOMBIA COLOMBIA COLOMBIA COLOMBIA COLOMBIA COLOMBIA COLOMBIA JAMAICA MEXICO MEXICO MEXICO MEXICO PERU PERU EUROPA ALEMANIA AUSTRIA BRUSELAS ESPAÑA Promedio Mediana Promedio NATIONAL BANK OF CANADA SUNTRUST BANKS INC FIFTH THIRD BANCORP M & T BANK CORP CREDICORP LTD REGIONS FINANCIAL CORP KEYCORP POPULAR INC FIRST BANCORP PUERTO RICO BANCO LATINOAMERICANO COME-E ORIENTAL FINANCIAL GROUP ITAU UNIBANCO HLDNG-PREF ADR Promedio BANCO SANTANDER RIO-B GRUPO FINANCIERO GALICIA-B BANCO DAYCOVAL SA BANCO ABC BRASIL SA BANCO INDUSTRIAL E COMERCIAL BANCO PINE SA - PREF SHARES BANCO DO BRASIL S.A. ITAU UNIBANCO HOLDING S-PREF BANCO BRADESCO SA-PREF BANCO DE CHILE BANCO SANTANDER CHILE BANCO DE CREDITO E INVERSION CORPBANCA BANCOLOMBIA SA-PREF BANCO DE BOGOTA BANCO DAVIVIENDA SA BANCO DE OCCIDENTE S.A. BBVA COLOMBIA SA BANCO POPULAR SA HELM BANK SA GRUPO AVAL ACCIONES Y VAL GRUPO AVAL ACCIONES-PF BANCOLOMBIA SA SCOTIA GROUP JAMAICA GRUPO FINANCIERO BANORTE-O COMPARTAMOS SAB DE CV BANREGIO GRUPO FINANCIERO SA GRUPO FINANCIERO INBURSA-O BBVA BANCO CONTINENTAL SA-CO INTERCORP FINANCIAL SER INC Promedio COMMERZBANK AG ERSTE GROUP BANK AG KBC GROEP NV CAIXABANK S.A VENTAS / ACCION 12M 19.90 18.38 20.24 44.13 21.04 7.86 36.81 50.83 4.36 4.98 21.99 3.44 NA 7.00 NA 6.74 2.05 2.53 5.89 5.44 5.78 5.37 24.94 14.84 21.68 0.05 0.03 27.39 0.01 6.83 27.05 7.06 10.58 0.22 0.12 0.15 0.38 NA 6.83 0.16 3.25 0.50 1.65 0.54 0.77 13.47 18.38 4.06 32.34 51.86 3.64 EPS 12M MARGEN NETO (%) 2.41 2.01 3.56 9.02 3.61 1.68 7.58 9.89 0.77 0.88 2.55 0.15 2.30 0.74 NA 0.85 0.40 0.24 0.83 0.80 0.23 0.95 2.19 1.44 1.53 0.01 0.00 5.32 0.00 1.11 1.64 0.94 1.69 0.02 0.03 0.01 0.04 NA 1.11 0.04 0.36 0.09 0.28 0.10 0.21 2.94 1.20 0.25 1.12 1.12 0.31 Fuente: Bloomberg 156.16 21.54 21.66 29.38 18.69 23.90 24.01 24.10 20.79 20.28 7.60 5.62 58.28 11.96 15.32 21.54 28.54 9.38 23.37 32.13 24.17 33.39 15.91 15.32 10.16 33.10 25.77 30.67 25.75 25.71 15.89 13.72 20.73 10.99 27.63 14.62 10.91 10.91 25.71 31.68 11.17 24.97 16.86 18.72 36.88 21.38 13.69 0.06 6.66 7.26 3.68 ROE (%) YIELD (%) RPG PVL 13.24 14.53 10.76 24.02 9.65 11.80 10.74 20.86 7.13 8.65 4.02 2.12 NA 2.50 16.86 19.17 40.24 31.73 17.20 14.08 5.88 17.30 19.77 16.86 18.12 24.87 18.76 19.95 14.39 17.73 13.35 16.57 15.41 20.78 20.89 10.34 16.93 16.93 17.73 16.27 14.26 30.89 17.77 11.68 31.40 26.89 6.57 0.03 3.03 5.60 1.06 3.13 2.82 2.11 4.28 0.71 2.50 2.70 1.45 0.50 2.07 NA NA 4.89 1.52 0.49 2.82 NA 0.31 0.26 NA 0.67 3.69 3.92 0.51 0.20 3.77 4.00 2.27 2.67 2.62 3.33 1.99 4.24 6.23 4.90 3.76 3.94 3.91 2.71 7.33 0.58 1.35 0.90 0.91 4.38 3.71 4.10 NA 1.59 NA 7.80 14.03 13.22 14.30 8.62 7.82 9.51 13.69 15.99 10.45 11.01 10.84 39.00 10.67 21.27 12.77 13.22 4.22 4.25 7.54 9.77 13.56 7.53 6.25 12.70 12.03 14.68 16.81 13.82 14.99 14.41 18.86 15.28 11.05 7.70 9.86 18.27 17.00 17.00 13.93 6.44 20.27 17.74 16.71 27.22 13.37 13.46 18.06 7.56 28.85 33.58 12.74 1.59 1.65 1.31 1.87 0.75 1.06 1.43 3.03 0.76 0.90 0.71 0.85 1.15 1.04 2.12 2.22 1.32 1.16 1.23 1.32 0.74 1.20 1.16 2.11 1.95 3.48 3.05 2.81 2.08 2.20 2.25 2.24 1.62 1.52 1.95 1.82 2.69 2.69 2.13 1.01 2.70 4.95 2.77 3.06 3.95 3.38 1.07 0.38 0.77 1.01 0.60 Página 4 de 6 06 de marzo de 2013 Estado de Resultados Consolidado Millones de pesos Ingresos netos por Intereses Ingresos netos comisiones y servicios Ingresos Operacionales Egresos Operacionales Utilidad Operacional Margen Operacional Ingresos netos No Opera. Utilidad Antes de Impuestos Impuesto a la renta Utilidad Neta Margen neto Margen Neto de intereses Indice de solvencia Calidad de la cartera Cubrimiento de la cartera 2010 3.389.059 1.580.914 4.957.314 3.042.513 1.914.801 39% 86.076 1.944.911 508.417 1.436.494 29% 14,7% 2,87% Anual 2011 3.903.588 1.668.584 5.664.704 3.555.109 2.109.595 37% 76.055 2.134.411 470.517 1.663.894 29% 6,17% 12,5% 2,18% 2012 4.767.023 1,807,040 6.296.287 4.116.692 2.179.595 35% 35.215 2.169.120 467.074 1.702.046 27% 6,49% 15,8% 2,62% 180% 210% 177% Trimestral 4T-11 4T-12 1.020.297 1.240.088 466.994 494.479 1.500.440 1.596.141 903.694 1.054.978 596.746 541.163 40% 34% 55.476 6.135 637.196 536.133 133.354 68.371 503.842 467.762 34% 29% 5.9% 6.3% 12.5% 15.8% 2,18% 2,62% 210% 177% Fuente: Bancolombia, cálculos propios Balance General Consolidado Millones de pesos Efectivo y equivalentes Inversiones neto Cartera de crédito y leasing financiero neto Total Activo Depósitos y exigibles Total Pasivo Total Patrimonio 2010 6.155.034 8.675.762 46.091.877 68.095.156 43.538.967 60.148.016 7.947.140 Anual 2011 7.728.997 9.958.191 58.575.846 85.463.020 52.434.492 76.469.661 8.993.359 2012 8.169.097 12.554.311 66.739.040 97.916.380 64.158.720 86.309.425 11.606.955 Fuente: Bancolombia, cálculos propios Página 5 de 6 06 de marzo de 2013 Área de Inversiones y Estrategias Contactos Gerente de Inversiones José Germán Cristancho Herrera jose.cristancho@grupohelm.com Tel (1) 3394540 Ext 5590 Estructurador Senior Renta Variable Luisa Fernanda Gutiérrez Valderrama luisa.gutierrez@grupohelm.com Tel (1) 3394540 Ext 5970 Estructurador Renta Fija Local(Banca Privada) José Mauricio Celis jose.celis@grupohelm.com Tel (1) 3394540 Ext 5930 Estructurador Renta Fija Internacional Alejandro Arbeláez alejandro.arbelaez@grupohelm.com Tel (1) 3394540 Ext 4840 Estructurador Renta Fija Institucional William Flores Maestre william.florez@grupohelm.com Tel (1) 3394540 Ext 5962 Analista Senior de Valoración Edgar AndrésSánchez Franco edgar.sanchez@grupohelm.com Tel (1) 3394540 Analista Renta Variable Laura Tatiana Salamanca Carrillo laura.salamanca@grupohelm.com Tel (1) 3394540 Ext 4847 Analista de Renta Fija y Macroeconomía William Flórez Maestre esteban.gonzalezb @grupohelm.com Tel (1) 3394540 Ext 4853 Asistente de estructuración Juan Diego Dávila juan.davila@grupohelm.com Tel (1) 3394540 Ext 4425 Página 6 de 6