Complejo Cerealero Trigo – Maíz

Anuncio

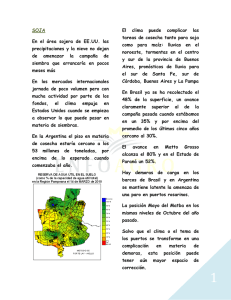

ANÁLISIS TECNOLÓGICOS Y PROSPECTIVOS SECTORIALES COMPLEJO CEREALERO TRIGO – MAIZ Responsable: María Cristina Añón FEBRERO 2016 AUTORIDADES ■ Presidente de la Nación Ing. Mauricio Macri ■ Ministro de Ciencia, Tecnología e Innovación Productiva Dr. Lino Barañao ■ Secretario de Planeamiento y Políticas en Ciencia, Tecnología e Innovación Productiva Dr. Miguel Ángel Blesa ■ Subsecretario de Estudios y Prospectiva Lic. Jorge Robbio ■ Director Nacional de Estudios Dr. Ing. Martín Villanueva RECONOCIMIENTOS Los estudios sobre complejos productivos agroindustriales fueron coordinados por el Magister Gustavo Idígoras y asistidos por la Magister Sabine Papendieck. La supervisión y revisión de los trabajos estuvo a cargo del equipo técnico del Programa Nacional de Prospectiva Tecnológica (Programa Nacional PRONAPTEC) perteneciente a la Dirección Nacional de Estudios del Ministerio de Ciencia, Tecnología e Innovación Productiva: Lic. Alicia Recalde. ■ Lic. Manuel Marí. ■ Lic. Ricardo Carri. ■ A.E. Adriana Sánchez Rico. ■ Se agradece a los diferentes actores del sector gubernamental, del sistema científicotecnológico y del sector productivo que participaron de los distintos ámbitos de consulta del Proyecto. No habría sido posible elaborar este documento sin la construcción colectiva de conocimientos. Por consultas y/o sugerencias, por favor dirigirse a pronaptec@mincyt.gob.ar El contenido de la presente publicación es responsabilidad de sus autores y no representa la posición u opinión del Ministerio de Ciencia, Tecnología e Innovación Productiva. Trabajo realizado entre octubre de 2012 y abril de 2013. COMPLEJO CEREALERO TRIGO – MAIZ El complejo cerealero es uno de los complejos más tradicionales y de mayor importancia en el mundo agrícola, tanto a nivel nacional como mundial. A lo largo de este documento se analizará básicamente antecedentes y perspectivas futuras de dos de los integrantes más importantes de este complejo: trigo y maíz. 1 TENDENCIAS TECNOLÓGICAS ACTUALES El complejo cerealero, al igual que el oleaginoso, puede subdividirse entre tres sectores o bloques correspondientes a la producción primaria, la industrialización y la comercialización de los granos y productos derivados. Del primero de ellos participan los productores primarios, cooperativas, acopiadores y proveedores de semillas, agroquímicos, fertilizantes, maquinaria agrícola y técnicos. El segundo bloque tiene como integrantes industrias nacionales e internacionales dedicadas a la molturación/molienda de los granos y su transformación en diversos productos (harinas, aceites, pastas, galletitas, almidón, jarabes, cereales para desayuno, barras de cereal, entre otros). Del tercer sector participan todos los integrantes del mercado interno como aquellos que intervienen en el mercado externo. Este complejo es un generador sumamente importante de puestos de trabajo. En el caso de la cadena de trigo estimaciones realizadas por el Instituto de Estudios de la Realidad Argentina y Latinoamericana (IERAL) (2011) indican que en el año 2009 la producción del grano de trigo aportó 19.200 puestos de trabajo directos, la molienda 8.700 y las industrias de segunda transformación, en su conjunto, 105.000 puestos, mayoritariamente proveniente de los establecimientos dedicados a la panificación tradicional. A estos valores debería además sumárseles la generación de empleos relacionados con el transporte y distribución de productos, las empresas de servicio y las proveedoras de insumos. La cadena del maíz por su parte, también se caracteriza por ser generadora de un número relevante de puestos de trabajo. Según un estudio realizado por el Instituto de Estudio de la Realidad Argentina y Latinoamericana (2011) en el año 2009 la cadena generó 450.496 empleos incluyendo en esta cantidad los puestos correspondientes a producción primaria, industrias, transporte, distribución de materias primas y productos y trabajos indirectos generados por Empresas que prestan diferentes servicios a la cadena. 2 Producción de cereales a nivel nacional El trigo fue el cultivo fundador de la colonización agrícola de la región pampeana siendo su historia paralela a la de la agricultura argentina. Junto con el arroz y el maíz, el trigo es uno de los granos que más produce y consume el hombre a nivel mundial. El trigo pan fue introducido en América por los españoles, en tanto que el trigo candeal fue traído al país a principios del siglo XX, iniciándose su difusión en la década del 30 con poblaciones introducidas por inmigrantes europeos, principalmente en la provincia de Buenos Aires. En Argentina más del 98% del trigo producido corresponde a trigo pan, y el resto a trigo candeal (alrededor de 1%) y trigos blandos para la elaboración de galletitas. Desde comienzos del año 2000 hasta la campaña 2011/2012 el área sembrada con trigo pan prácticamente ha mostrado una tendencia decreciente (38,5% 2010/2011 en comparación con 2001/2002) que alcanzó sus valores mínimos en la campaña 2009/2010, para luego incrementarse ligeramente (Figura 1). En el período 1996/2001 el área promedio sembrada fue de 6,3 millones de hectáreas, en los siguientes cinco años este valor se mantuvo prácticamente constante (valor promedio 6,2 millones de hectáreas), valores que descendieron drásticamente en el período 2006/2011 hasta un valor promedio de 4,85 millones de hectáreas. Estos valores se refieren al área total sembrada con trigo, no sólo a trigo pan. Esta disminución del área sembrada podría atribuirse, en principio, a la existencia de problemas climáticos y a políticas públicas relacionadas con restricciones en la exportación. En tanto que la producción ha experimentado en igual período (Figura 1) variaciones importantes alcanzando valores mínimos durante las campañas 2008/2009 y 2009/2010. A partir de entonces la misma ha regresado a valores del orden de los 14 millones de toneladas, siendo el promedio de la década 13,3 millones de toneladas de trigo pan. La producción de la cosecha 2010/2011 fue de 14,72 millones de toneladas un 68% más que en la campaña anterior; en tanto que la correspondiente a la campaña 2011/2012 descendió a un valor aproximado de 13,876 millones de toneladas. 3 Entre las campañas comprendidas entre 2001/2002 y 2007/2008 el rendimiento de trigo pan experimentó un ligero aumento, el cual decayó abruptamente en la campaña 2008/2009, para alcanzar los valores más altos de la década en la campaña 2010/2011 (3.404 kg/hectárea). En la campaña 2011/2012 el rendimiento se redujo ligeramente respecto a la campaña previa (3.310 Kg/hectárea). Figura 1. a) Evolución del área sembrada (línea continua azul) y la producción (barra amarilla), b) evolución del rendimiento de trigo pan los últimos quince años 18 8 7 16 14 6 5 12 10 4 3 8 6 2 1 4 2 0 0 producción en millones de toneladas 9 19 96 19 /199 97 7 19 /19 98 98 19 /199 99 9 20 /200 00 0 / 20 20 01 01 20 /200 02 2 20 /200 03 3 20 /20 04 04 20 /200 05 5 20 /200 06 6 20 /20 07 07 20 /200 08 8 20 /200 09 9 20 /20 10 10 /20 11 area sembrada en millones de hectáreas a) campañas 4 40 35 30 25 20 15 10 5 0 19 96 /1 19 99 97 7 / 19 199 98 8 /1 19 99 99 9 /2 20 00 00 0 / 20 200 01 1 /2 20 00 02 2 /2 20 00 03 3 / 20 200 04 4 /2 20 00 05 5 /2 20 00 06 6 / 20 200 07 7 /2 20 00 08 8 /2 20 00 09 9 / 20 201 10 0 /2 01 1 rendimiento en toneladas por hectárea b) cam pañas Fuente: Ministerio de Agricultura, Ganadería y Pesca (2011), Instituto de Estudios de la Realidad Argentina y Latinoamericana (2011) El crecimiento en el rendimiento detectado entre 1986/1987 y la actualidad puede ser atribuido a la incorporación de tecnología, como lo es el doble cultivo, y a la introducción de nuevas variedades. En cuanto al trigo candeal el área sembrada en la campañas 2010/2011 y 2011/2012 ascendió a 52,4 y 64,2 mil hectáreas respectivamente alcanzándose una producción de 192 y 182,9 miles de toneladas para dichas campañas. Los valores de producción son los mayores alcanzados en los últimos diez años. El rendimiento también se incrementó en forma significativa, alcanzando en las campañas 2010/2011 y 2011/2012 valores de 8.643 y 6.870 Kg/hectárea, respectivamente. La siembra de este cultivo se encuentra altamente concentrada en la provincia de Buenos Aires. Durante la campaña 2011/2012 el 52% del área total sembrada se localizó en esta provincia, seguida por las provincias de Córdoba, Santa Fe, Entre Ríos y La Pampa, con un 12%, 8%, 6% y 4% del área total sembrada, respectivamente. Igual tendencia muestra la producción de este cereal, la cual durante la campaña 5 2010/2011 se distribuyó entre las provincias de Buenos Aires (60%), Santa Fe (12%), Córdoba (11,7%), Entre Ríos (7,4 %) y Chaco (2,2%), completando el cuadro las provincias de La Pampa, Tucumán, Santiago del Estero, Salta, Catamarca, San Luís, Jujuy, Corrientes y Formosa con participaciones individuales inferiores al 1,6%. Según datos del Departamento de Agricultura de Estados Unidos la producción mundial de trigo, no discriminado por variedad, ascendió en el 2011/septiembre de 2012 a 6768,1 millones de toneladas, correspondiendo a Argentina 13,5 millones de toneladas. En el período 2007/2008 Argentina se posicionó en el décimo lugar entre los productores mundiales de trigo, liderados por la Unión Europea, posición que no ha podido alcanzar desde entonces. En el período 2011/septiembre 2012 ocupaba el décimo segundo lugar. (Departamento de Agricultura de Estados Unidos, 2011) Otro cultivo relevante de este complejo es el maíz. Este cereal tiene su origen en México y se expandió en Argentina y Brasil después del 1600. Existen cinco clases diferentes de maíz, según las características del grano, a saber: maíz dentado, maíz colorado duro, liso o Flint, maíz pisingallo, maíz harinoso y maíz dulce, En nuestro país el maíz colorado es el más extendido. El cultivo de maíz es uno de los cuatro principales cultivos de Argentina. En la última década, a diferencia de lo ocurrido a nivel mundial donde la tendencia fue siempre creciente, el área sembrada con este cereal presentó una alta variabilidad. La misma alcanzó un mínimo en la campaña 2008/2009, a partir de allí comenzó a incrementarse alcanzado en el ciclo 2010/2011 los 4,6 millones de hectáreas y en la campaña 2011/2012 los 5 millones de hectáreas (Figura 2a). Más allá de ciertos altibajos asociados a problemas climáticos, la producción de maíz mostró una tendencia creciente. Durante la campaña 2010/2011 se alcanzó una producción record de 22,9 millones de toneladas gracias al incremento del área sembrada antes mencionado; en tanto que en la campaña 2011/2012 se produjeron 20,95 millones de toneladas. (Lezcano, 2012; CIARA, 2012) (Figura 2a). 6 Figura 2. a) Evolución del área sembrada, barras rojas, la producción, línea azul y b) el rendimiento de maíz, barras verdes, en la última década 25 20 15 10 5 0 producción en millones de toneladas 5 4,5 4 3,5 3 2,5 2 1,5 1 0,5 0 19 96 19 /19 97 97 19 /19 98 98 19 /19 99 99 20 /20 00 00 20 /20 01 01 20 /20 02 02 20 /20 03 03 20 /20 04 04 20 /20 05 05 20 /20 06 06 20 /20 07 07 20 /20 08 08 20 /20 09 09 20 /20 10 10 /2 01 1 area sembrada en millones de hectareas a) cam pañas 90 80 70 60 50 40 30 20 10 0 19 96 /1 19 99 97 7 / 19 199 98 8 /1 19 99 99 9 /2 20 00 00 0 / 20 200 01 1 /2 20 00 02 2 /2 20 00 03 3 / 20 200 04 4 /2 20 00 05 5 /2 20 00 06 6 / 20 200 07 7 /2 20 00 08 8 /2 20 00 09 9 / 20 201 10 0 /2 01 1 rendimiento en toneladas por hectárea b) cam apañas Fuente Ministerio de Agricultura, Ganadería y Pesca (2012) y CIARA (2012) Los rendimientos a nivel nacional en la última década mostraron cierta variabilidad, alcanzándose los mayores valores en la campaña 2009/2010 con 8.120 kg/hectárea, valor que se redujo un 5 y un 18% en las campañas siguientes. De acuerdo a estimaciones realizadas por el Departamento de Agricultura de Estados Unidos (USDA 2012; Ghida Daza 2012) Argentina, en la campaña 2012/2013, incrementaría su producción de maíz en un 26% considerando que se mantiene el área sembrada en 3,5 millones de hectáreas y se logra un rendimiento superior al de 7 la campaña 2011/2012 del orden de 7,3 toneladas/ hectárea. De acuerdo a estas estimaciones Argentina mantendría su posición como segundo productor mundial de maíz. Al igual que en el caso del trigo, este cultivo se concentra en las provincias de Buenos Aires, Córdoba y Santa Fe, provincias que en la campaña 2010/2011 han participado con un 35,8%, 24,9% y 15,4%, respectivamente de la producción total nacional. A nivel mundial la producción de maíz ha mostrado una tendencia creciente con menores altibajos que la producción nacional. En el año 2010 la producción mundial ascendió a 844 millones de toneladas, 60% de la cual se originó en Estados Unidos y China. Argentina se ubicó en la posición quinta de los países productores de maíz. El trigo y el maíz son dos cultivos de fundamental importancia para la rotación de cultivos con soja y recuperar la caída del nivel de carbono del suelo que produce este cultivo. Si bien el trigo y el maíz son los principales cereales cultivados en el país existen otros cultivos como los de sorgo, avena, cebada y centeno de uso cotidiano. El sorgo es uno de esos cultivos que ha experimentado un importante crecimiento en los últimos años, duplicándose el área sembrada entre 2006 y 2010 (500 mil a 1 millón de hectáreas). Aproximadamente un 20% del área sembrada se destina a la preparación de silos y el resto a alimentación animal, molienda seca y húmeda, uso industrial y producción de bioetanol. De acuerdo a datos del Ministerio de Agricultura, Ganadería y Pesca, en el año 2010 se produjeron 3,6 millones de toneladas y se molieron 224,9 miles de toneladas de sorgo. En el caso de avena, cebada cervecera y centeno durante la campaña 2010 /2011 se produjeron 0,66; 3,96 y 0,044 millones de toneladas, respectivamente y como producto de la molienda se obtuvieron 17,8; 815 miles de toneladas de avena y cebada cervecera y 467 toneladas de centeno. 8 Industrialización de trigo y maíz La industrialización del trigo puede dividirse en dos etapas, la primera de ellas corresponde a la molturación del grano generándose harina y gluten como principales productos de primera transformación. En la segunda etapa se elaboran a partir de la harina diferentes productos panificados, productos de segunda transformación, como panes artesanales e industriales, galletitas y bizcochos, pastas frescas y secas, gluten, entre otros. Cabe además señalar que a partir de subproductos de la industrialización del trigo, afrecho y afrechillo, pueden elaborarse alimentos balanceados, así como etanol a partir de granos de baja calidad, originándose además subproductos como DDGS y DDG que se derivan a la industria de alimentos balanceados. Otro subproducto importante lo constituye el germen de trigo el cual puede ser utilizado para la obtención de aceite. (Figura 3). Figura 3. Esquema de la industrialización del trigo La harina es el principal producto de primera transformación de la cadena de trigo, siendo los productos más importantes las harinas de 000 y 0000, las premezclas y la harina integral. 9 En la década 2001 – 2010 la molienda de trigo se incrementó en un 46% mostrando un promedio de 5,47 millones de toneladas/año. Actualmente el sector moltura algo más de 6,3 millones de toneladas/año de trigo, valor correspondiente aproximadamente a un 45% de la producción total de grano, produciendo 4,7 millones de toneladas de harina/año. En el período enero-noviembre de 2012, según datos de la Dirección de Mercados Agroalimentarios del Ministerio de Agricultura, Ganadería y Pesca, la industria nacional molturó 5,65 millones de toneladas de trigo. En los últimos años la introducción en el mercado de nuevos productos a partir de grano entero han crecido significativamente, quizás traccionados por el concepto de alimentos más saludables que ha primado en los últimos años, especialmente en los países desarrollados. En 2011 se encontraban registrados en el país 178 molinos harineros que se distribuyen en 155 empresas, ubicados fundamentalmente en las provincias de Buenos Aires, Córdoba, Santa Fe y Entre Ríos, las que contaban con el 45,5%, 23,6% 13,5% y 5,6% de los molinos totales, respectivamente. Con valores individuales inferiores al 2,0% contribuyen las provincias de Tucumán, La Pampa, Salta, Jujuy, San Juan, San Luís, Santiago del Estero, Chaco y la Ciudad Autónoma de Buenos Aires. El 56% de los molinos existentes son micro o pequeños molinos pudiendo molturar menos de 34 toneladas/día o entre 34 y 120 toneladas/día. El 33% de los establecimientos poseen una capacidad de molturación que oscila entre las 120 y 360 toneladas/día, por lo que se consideran medianos; en tanto que el 10% se consideran grandes siendo su capacidad de molturación superior a las 360 toneladas/día. (Instituto de Estudio de la Realidad Argentina y Latinoamericana 2011, Lezcano, 2011). Los datos de la capacidad instalada revelan que los diez molinos más grandes del país representan aproximadamente un 40% de la capacidad de elaboración total (Instituto de Estudio de la Realidad Argentina y Latinoamericana 2011, Lezcano, 2011) Los molinos con mayor capacidad instalada pertenecen a Cargill S.A.C.I y Molinos Cañuelas S.A.C.I.F.I. y A. Entre las Empresas que poseen los molinos medianos 10 figuran Andrés Logomarsino e Hijos, Sociedad Anónima Molinos Fénix y Cargill S.A.C.I, entre otras. La molienda anual promedio de trigo en la última década ha sido de 5,4 millones de toneladas, registrándose una tendencia general creciente. En el período indicado la cantidad de trigo molturado creció un 35,3%. En el año 2012 la provincia de Buenos Aires fue la que registró una mayor participación en la molienda, seguida por las provincias de Córdoba, Santa Fe y Entre Ríos (Figura 4). Participación en la producción total (%) Figura 4. Participación por provincia de la molienda de trigo pan en el año 2010 60 50 40 30 20 10 0 Buenos Aires Córdoba Santa Fe Entre Ríos CABA Otros Localización Fuente: Ministerio de Agricultura, Ganadería y Pesca La industria molinera local ha mejorado notablemente en los últimos años impulsada por incentivos económicos, subsidios para molinería y modificaciones en los cupos de exportación. De acuerdo a datos aportados por el Instituto de Estudios sobre la Realidad Argentina y Latinoamericana (IREAL) de la Fundación Mediterránea (2011) y la Secretaría de Agricultura, Ganadería y Pesca en el año 2010 un 73% de la harina, destinada al consumo interno, fue industrializada. Aproximadamente un 70% del total se utilizó en las elaboración de panificados, 10% en la industria de pastas, 7% en la de galletitas y bizcochos y el 10% restante se destinó al consumo como harina fraccionada. 11 En el país se producen unas 3 millones de toneladas de pan, en su gran mayoría artesanal (94%) y en menor proporción pan industrial. La panificación artesanal se caracteriza por su amplia distribución territorial y el elevado número de establecimientos que participan, número que en el 2010 se calcula en unos 33000 establecimientos. En contraposición la fabricación de pan industrial se encuentra mucho más concentrada, siendo los principales Empresas del sector Compañía de Alimentos Fargo S.A. y el Grupo Bimbo S.A. En los últimos años se observa que la demanda de pan industrial ha crecido con mucha mayor rapidez que la de pan tradicional, probablemente por el cambio de vida de los consumidores. A pesar de ello el pan de panadería sigue representado la vasta mayoría de las ventas. En el mercado han surgido hace algunos años nuevos productos, denominados baked-off, como son los productos panificados congelados que incluyen masas refrigeradas, congeladas y pan precocido. Estos son productos que responden a cambios de vida del consumidor y permiten contar con productos recién horneados en todo momento. Esta tecnología ha sido incorporada por muchos panaderos tradicionales, quienes han instalado los denominados “puntos calientes”, al igual que restaurantes y hoteles. Dentro de los productos de segunda transformación del trigo también figuran las galletitas dulces (secas, rellenas u obleas) y saladas (crackers, galletas de agua y crackers saborizadas), cuya producción desde el año 2003 ha mostrado una tendencia creciente del orden del 13,2% anual. En el 2010 se elaboraron 423 mil toneladas de galletitas, que representan un valor record para el sector, en tanto que en 2012 se alcanzó un volumen elaborado de aproximadamente 408 mil toneladas. Igual tendencia alcista ha experimento el consumo interno de estos productos (Lezcano 2011, Instituto de Estudio de la Realidad Argentina y Latinoamericana 2011). El mercado de galletitas y bizcochos se encuentra altamente concentrado, el 70% del mismo corresponde a dos Empresas, a saber: la sociedad Arcor-Danone Kraft Foods. El resto del mercado se encuentra repartido entre algunas Empresas medianas y Empresas más pequeñas. En los últimos cinco años distintas Empresas han realizado 12 importantes inversiones que han permitido aumentar la capacidad instalada y mejorar el equipamiento existente. Entre ellas cabe destacar la inversión realizada por el Grupo Arcor en la planta localizada en Salto, Provincia de Buenos Aires, que la convertirá en la planta de galletitas más grande de Latinoamérica (Ministerio de Agricultura, Ganadería y Pesca 2011). Otros de los productos de relevancia derivados de la harina de trigo son las pastas, secas y frescas, un alimento que es unos de los favoritos de la población mundial. Los productos de mayor calidad de este sector son aquellos elaborados con sémolas provenientes del trigo candeal. Como se indicó previamente la producción de trigo candeal a nivel nacional es sumamente reducida, del orden del 1% de la producción total de trigo que se corresponde en la campaña 2011/2012 con 183 mil toneladas. Esta producción esta básicamente concentrada en las provincias de Buenos Aires, Tucumán y San Luís. En los últimos cinco años se ha observado una tendencia creciente en la producción de este tipo de trigo. Desde el año 2010 la industria moltura unas 200 mil toneladas de trigo candeal, valor que no se condice con los valores de producción. De acuerdo a datos incluidos en el Informe Mundial de la Pasta 2011 correspondiente a la Organización de la Pasta Internacional Argentina elaboró, en dicho año, 324,4 mil toneladas de pastas alimenticias. El sector de pastas esta integrado por más de 1500 establecimientos, 95% de los cuales elaboran pastas frescas. El sector de pastas secas se encuentra mucho más concentrado contabilizándose en el 2011 unos 80 establecimientos. La Empresa que lidera el sector de pastas alimenticias es Molinos Río de La Plata S.A., seguida por Kraft Foods. Recientemente se ha incorporado al sector el Grupo Los Grobo y se han establecido algunas alianzas estratégicas tales como las realizadas por la Empresa Unilever, que ha incorporado la elaboración de pastas secas, con Molinos Tres Arroyos y la correspondiente a un sector de supermercados chinos con el Grupo Los Grobo (Lezcano 2012, Instituto de Estudio de la Realidad Argentina y Latinoamericana 2011). En el caso de las pastas frescas el número de empresas involucradas es mucho mayor, del orden de 1400 establecimientos. 13 A partir del año 2010 se han comenzado a producir inversiones en el sector industrial, cooperativo y de PyME asociativas de productores, lo que indica cambios positivos a nivel del sector, promisorios en años futuros. En el caso del maíz su industrialización comprende dos procesos tecnológicos bien diferenciados: la molienda húmeda y la molienda seca. En el caso de la molienda húmeda los productos de primera transformación que se obtienen son los distintos componentes del grano, a saber: almidón, gluten (meal y feed), germen y fibra y a partir de ellos productos derivados como jarabe de fructosa, glucosa, jarabe de maltosa, caramelo y aceite. Los productos derivados de esta molienda son empleados por diversas industrias alimentarias y no alimentarias como la farmacéutica, la textil y la de plásticos. En la molienda seca, se obtiene trozos de maíz (hominy grits), sémolas para expandidos, sémolas para cervecería, harina de maíz para polenta (corn meal), harina fina de maíz y harina zootécnica (hominy feed). Como productos de segunda transformación se puede mencionar: los cereales para desayuno y las barras de cereal (Figura 5). En ambas moliendas se obtiene germen el cual se utiliza en la elaboración de aceite de maíz, producto de alto valor agregado. 14 Figura 5. Esquema de la industrialización del maíz Del volumen de grano destinado al consumo interno una gran proporción se deriva a la alimentación animal bajo las formas de alimento balanceados, silaje de maíz, subproductos de la molienda o grano entero y el resto a las moliendas seca y húmeda. Recientemente parte del grano se deriva además para la producción de etanol. La molienda seca es un sector tradicional, que aporta productos de alta calidad y que ha incrementado en los últimos años su posicionamiento en el comercio internacional. El sector de molienda húmeda es un sector de nivel tecnológico sumamente alto y es central para el desarrollo de países más avanzados, así como para diferentes industrias como la farmacéutica, la alimentaria, la producción de biomateriales, entre otras, las que podrían demandar cantidades sumamente importantes de maíz. El principal destino de la producción de maíz es la exportación como grano, destinándose al mercado interno alrededor del 38% de la producción. La mayor parte de este volumen se destina a la alimentación animal, principalmente de aves, bovinos y cerdos tanto para la producción de carne como para la producción de huevos y 15 leche y aproximadamente un 8% a la molienda distribuido en un 6% para molienda húmeda y el 2% restante para la molienda seca. Estos valores, diferencian a Argentina de otros países en los que el nivel de exportación de granos es mucho menor y evidencian una baja capacidad para su industrialización. De acuerdo a datos del Ministerio de Agricultura, Ganadería y Pesca (Lezcano, 2012) tanto la industrialización por molienda seca como por molienda húmeda han crecido en forma sostenida en el último quinquenio (Figura 6). La industrialización por molienda seca fue la que experimentó un mayor crecimiento (37,7 %) en 2011 respecto a 2010, en tanto que la molienda húmeda aumentó un 10,4%. La cantidad de miles de toneladas de maíz industrializados por cada tecnología fue de 227,5 y 1224,1, respectivamente. Con referencia a la producción de alimentos balanceados en base a maíz, en igual período mostró la misma tendencia (Figura 6), registrándose un incremente del 13,3% en 2011 respecto al año 2010. Figura 6. Evolución de la industrialización de maíz mediante molienda seca y húmeda Producción en miles de toneladas y de alimentos balanceados 3000 2500 2000 1500 1000 500 0 1 2 3 4 5 6 7 años 2005 2006 2007 2008 2009 2010 2011 Nota: Las barras azules corresponden a la evolución de alimentos balanceados, la roja a molienda húmeda y las verdes a molienda seca. Fuente: Ministerio de Agricultura, Ganadería y Pesca En el año 2011 se produjeron 460 mil toneladas de jarabe de fructosa (JAM 55 y JAM 42), 150 mil toneladas de glucosa, 60/70 mil toneladas de jarabe mezcla, 20 mil toneladas de jarabe de maltosa, 10/12 mil toneladas de colorante caramelo, 20 mil toneladas de maltodextrina, 100/110 mil toneladas de almidones, 40/45 mil toneladas 16 de almidones modificados, 20 mil toneladas de gluten meal, 250 mil toneladas de gluten feed y 35 mil toneladas de aceite de maíz (Secretaría de Agricultura, Ganadería y Pesca, 2011), valores que representan entre un 20 y un 37% más de los obtenidos en 2007, dependiendo del producto. De acuerdo al Instituto de Estudios sobre la Realidad Argentina y Latinoamericana (2011) en el país se localizan 26 plantas de molienda seca básicamente en las provincias de Buenos Aires (34,6% del total de establecimientos), Córdoba y Santa Fe con igual número de establecimientos (19,2% del total de establecimientos, cada una). La capacidad instalada del conjunto de plantas es del orden de las 1.500 toneladas diarias. Estos molinos pueden adoptar diferentes estrategias para posicionarse como productores de trozos para cereales de desayuno o snacks, sémolas o gritz. Como productos de segunda transformación de la molienda seca se ubican los cereales para desayuno y las barras de cereal. El país cuenta con 23 Empresas elaboradoras de este tipo de productos, 14 de las cuales producen solamente barras de cereal, 5 se dedican a la producción de cereales para desayuno y las 4 restantes elaboran ambos tipos de productos. Estas Empresas se encuentran ubicadas en las provincias de Buenos Aires, Córdoba, Ciudad Autónoma de Buenos Aires, Santa Fe y San Luís; las cuales cuentan con 14, 6, 3, 3 y 1 establecimientos respectivamente. Las empresas dedicadas a la molienda húmeda de maíz son cuatro con un total de seis plantas que tienen en conjunto capacidad instalada de unas 3000 toneladas diarias. Dos establecimientos, localizados en provincia de Buenos Aires, concentran el 59% de la capacidad total instalada. Recientemente se han incorporado a esta actividad empresas como Bunge y Cargill. Cabe destacar las posibilidades que posee la cadena del maíz en la producción de biocombustibles y energías renovables, actividad que ha experimentado un enorme crecimiento a nivel mundial en los últimos años. En particular el maíz puede ser utilizado para la producción de bioetanol y biogas. Hasta la fecha la producción de bioetanol proviene, a nivel nacional, de la caña de azúcar, fuente que no resulta suficiente para cumplir con la meta fijada por la Ley 26093 (2006) la cual establece 17 para el año 2010 un contenido de etanol en las naftas del 5%, para reducir las emanaciones de monóxido de carbono. A raíz de esto se encuentran en desarrollo proyectos de producción de bioetanol a partir de maíz, los cuales además generarán un subproducto proteico de buena calidad, como son los granos destilados, aptos para la elaboración de alimentos balanceados o formulación de raciones para animales. Este subproducto puede comercializarse seco, DDG, o húmedo WDG. También se comercializa otro subproducto denominado DDGS, seco, o húmedo WDGS, constituidos por granos destilados más el jarabe o solutos obtenidos en el proceso de centrifugación. En el año 2012, comenzó a operar en la provincia de Córdoba el primer emprendimiento de producción de bioetanol, Bio.4 S.A. El mismo está conformado por 24 socios, de los cuales 23 son productores agropecuarios. La planta está proyectada para procesar unas 214 mil toneladas año de maíz, 250 mil litros de etanol y 180 mil toneladas de DGS. En el mercado existen otras cuatro empresas, ProMaíz S.A., Agroctanos, Vicentín S.A.I.C. y Aca Bio Coop. Ltda., que también producen etanol a partir de maíz (Secretaría de Energía de la Nación). Participación en el comercio internacional En los últimos años, el comercio mundial de trigo, liderado por Estados Unidos, promedia las 135 millones de toneladas. En los últimos veinte años este mercado ha sido mucho menos dinámico que el de oleaginosos, mostrando un crecimiento lento. Esto probablemente pueda ser atribuido a los cambios de dieta experimentados a nivel mundial. En el caso particular de Argentina el volumen de las exportaciones de trigo pan muestra un importante decrecimiento a partir de los años 2007-2008 (Figura 7), probablemente esto sea consecuencia de la menor superficie sembrada y a condiciones climáticas adversas. El principal destino de las exportaciones Argentinas han sido Brasil (85,6% en volumen en 2010) y con participaciones individuales inferiores al 5%: Colombia, Perú, Bolivia, Egipto, y Sudáfrica (Lezcano 2011). 18 volumen exportado en millones de toneladas Figura 7. Evolución de las exportaciones de trigo en los últimos años 12 10 8 6 4 2 0 2002 20032 2004 32005 2006 2007 20086 2009 72010 1 4 5 8 9 año Fuente: Ministerio de Agricultura, Ganadería y Pesca En cuanto a la harina de trigo, incluidas las premezclas, se ha observado una tendencia creciente en el mercado de exportación, tanto en términos de volumen como de valor (Figura 8). Cabe señalar que en el 2010 las exportaciones de las premezclas crecieron un 42% en volumen y un 532% en valor. El destino principal de estas exportaciones, al igual que en el caso de granos, lo constituye Brasil con una participación en volumen del 69,3% en el 2010; seguido por Bolivia (24,8%). Otros destinos, con participaciones menores al 5% fueron Chile, Cuba y Uruguay. 19 Figura 8: Evolución de las exportaciones de harina en los últimos años valor en millones de US$ FOB 1200 volumen en miles de toneladas 1000 800 600 400 200 0 2002 20032 20043 2005 42006 52007 2008 2009 2010 2011 2012 1 6 7 8 9 10 11 años Nota: Las barras negras representan los volúmenes exportados y la línea amarilla el valor del monto exportado. Fuente: Ministerio de Agricultura, Ganadería y Pesca El comercio mundial de los productos derivados de la harina de trigo presentó un mayor dinamismo que los correspondientes a granos y harinas. En el período 19962009 ha mostrado un crecimiento del 7,9% anual en término de valores y 4,7% anual en términos de cantidad. A nivel nacional la exportación de productos panificados registrada en los últimos seis años ha sido oscilante, manteniéndose en valores cercanos a las 31 mil toneladas. En términos de valor las exportaciones han mostrado una tendencia creciente. El principal destino de los productos panificados es Chile, que concentró el 26% del volumen total exportado, seguido por Uruguay (19,3%), Angola (16,6%), Paraguay (13,2%) y Brasil (10,7%). Bolivia, Estados Unidos, España, Cuba y Perú participaron individualmente con porcentajes de volumen inferiores al 5%. La exportación de galletitas y bizcochos fue en el año 2010 de 35,1 miles de toneladas. En la última década el mayor volumen exportado se alcanzó en el año 2006, 36 mil toneladas, en tanto que el 2010 fue el año más importante en términos de valor. Prácticamente el 80% de estos productos fueron exportados a Uruguay, Angola, Paraguay, Chile y Bolivia. 20 En cuanto a las pastas alimenticias, los últimos cinco años (2007-2011) las exportaciones han mostrado un comportamiento fluctuante, notándose una tendencia creciente en términos de valor. En 2011 se exportaron 51 mil toneladas de pastas alimenticias por un valor de 44 millones de US$. En 2011 aproximadamente el 80% del volumen exportado se dirigió a Chile (59,1%) y Angola (33,3%). La fuerte demanda de pastas alimenticias por parte de Chile fue de carácter netamente coyuntural dado que se debió al incendio de una de las principales plantas elaboradoras de pastas secas. En el año 2012 los productos más exportados fueron “pastas sin cocer, sin rellenar, sin huevo, en envases menores de 1 Kg” (80% del volumen total exportado), “discos de masa y demás formas similares” y “pastas rellenas en variedades diferentes a los ravioles, sin congelar”. Estados Unidos se ha destacado históricamente como el principal exportador de maíz. En el año 2010 participó con el 47,2% del volumen total exportado a nivel mundial. Argentina en igual año se ubicó como segundo exportador con una participación del 14,6% del volumen total exportado, seguido por Brasil. Desde el año 2007 hasta el presente el conjunto de productos aportados por la molienda seca de maíz a la exportación ha registrado un aumento sostenido tanto en términos de volumen como de valor comercializado (Figura 9). 21 Figura 9. Evolución de las exportaciones de productos de maíz provenientes de la molienda seca 30 500 volumen en miles de toneladas 400 350 20 300 15 250 200 10 150 100 5 volumen en miles de toneladas 450 25 50 0 0 1 2 3 4 5 6 7 8 9 años Nota: Las barras azules representan a la harina de maíz, las barras verdes a grañones y sémola y la línea amarilla a maíz de otro modo. Fuente: Ministerio de Agricultura, Ganadería y Pesca En el año 2011 se exportaron 485,9 miles de toneladas de productos derivados de este tipo de molienda. Los productos más exportados del sector, según la posición arancelaria, son harina, grañones y sémolas y granos de maíz de otro modo (ej. mondados, perlados, quebrados). En el año 2011 los “granos de maíz de otro modo” representaron el 92% del valor exportado por el sector, seguidos por “harina de maíz” con una participación del 7,4%, mientras que “grañones y sémolas” y “germen de maíz” aportaron sólo un 1%. Las exportaciones de todos estos productos mantenían una constancia en volumen hasta el año 2007, a partir del cual se inició un período de tendencia creciente. Aún así la participación de Argentina en el comercio internacional es baja, representando aproximadamente el 2%. Estos productos se exportan a diferentes países, ocupando los primeros lugares Chile y Uruguay, seguidos por Angola con volúmenes significativamente menores. Con referencia a las exportaciones de cereales para desayuno debe destacarse que en los últimos años el mercado de exportación ha mostrado un importante dinamismo. Los principales exportadores de este tipo producto son Inglaterra, Alemania, Estados Unidos, Francia y Canadá. Argentina, si bien ha incrementado su participación en este mercado, muy interesante por el valor agregado de estos 22 productos, tiene aún una muy baja participación, inferior al 1% del mercado total. El principal destino, durante el año 2009, para los cereales para desayuno inflados, tostados o en copos correspondió a Chile, República Dominicana, Colombia, Uruguay y Estados Unidos; mientras que Colombia, Chile, Uruguay y Paraguay lo fueron para los cereales para desayuno extraídos y las barras de cereal. En cuanto a los productos de maíz derivados de la molienda húmeda, si se considera el período comprendido entre el año 2003 y el presente, se observa un primer período (2003-2006) en el que se exportó entre 100 y 120 miles de toneladas, valor que decreció abruptamente en el año 2007, para luego retomar una tendencia creciente (Figura 10). En el año 2011 se exportaron unas 90 mil toneladas de productos derivados de la molienda húmeda de maíz que se repartieron entre dextrosa (41%), almidón (35%) y fructosa 55 (19%). Chile y Uruguay fueron los principales destinos de estos productos, representando en 2011 prácticamente un 80% del total exportado. Figura 10: Evolución de las exportaciones de productos de maíz provenientes de la molienda húmeda valomuen exportado en miles de toneladas 140 120 100 80 60 40 20 0 1 2 3 4 5 6 7 8 9 años Fuente: Ministerio de Agricultura, Ganadería y Pesca Los principales productos exportados fueron almidón, dextrosa, glucosa y fructosa 55. Los tres primeros productos han mostrado una tendencia creciente en la exportación en el período considerado, en tanto que fructosa 55 muestra en igual período una 23 tendencia decreciente. Otro producto que se ha comenzado a exportar a partir del año 2005 es fructosa 42. En términos de valor estos cinco productos han experimentado una variación positiva si se comparan el año 2011 con el 2010, valores del orden de 25,5, 22,7, 14, 19,5 y 162,6 %, respectivamente. A nivel internacional las exportaciones de productos derivados de la molienda húmeda de maíz han sido lideradas por Estados Unidos y China. 24 PERSPECTIVAS FUTURAS DEL COMPLEJO A NIVEL NACIONAL Y MUNDIAL A nivel mundial se espera en las próximas tres décadas un incremento de la demanda de alimentos (de la producción agrícola) del orden del 70% respecto de los valores demandados en el período 2005/2007 (Alexandratos 2011, Alexandratos y Bruinsma 2012, Food and Agriculture of the United Nations 2006, 2007, 2009). Este aumento será impulsado por el crecimiento de la población mundial, el traslado de los habitantes de las zonas rurales a las ciudades, el aumento del ingreso por persona así como un aumento de la cantidad y calidad de kilocalorías consumidas por día y por persona particularmente de países en desarrollo y cambios en el perfil de alimentos que forman parte de la dieta. Estos mismos estudios estiman un aumento de la demanda de cereales del orden del 49% (demanda estimada en el 2050 respecto de la correspondiente al período 2005/2007) y del 66% para los granos forrajeros. Estos porcentajes implican contar con 3 billones de toneladas de cereales destinadas tanto a consumo humano como animal y producción de biocombustibles y energías renovables, lo que implica 2,1 billones de toneladas más que las producidas actualmente a nivel mundial. La producción de cereales deberá aumenta en 1 billón de toneladas por año. Las demandas pasarán de 200 millones de toneladas a 470 millones de toneladas en el 2050. En principio el nivel de consumo de trigo, tanto en los países desarrollados como en los países en desarrollo, tenderá a estabilizarse. En cuanto al consumo de maíz, elemento básico junto con el mijo y el sorgo de la dieta de varios países africanos – sub Sahara, podría incrementarse y elevar el promedio de consumo de este tipo de granos en los países en desarrollo. No se esperan incrementos en los países desarrollados. El mercado de granos forrajero está experimentando un crecimiento mayor que el pronosticado por el Departamento de Agricultura de Estados Unidos y la FAO-OCDE. 25 Según estos últimos organismos los derivados de la cadena del maíz: comercio de carne aviar, vacuna y cerdo, así como leche en polvo y quesos, serán los que más aumentarán el volumen de comercialización, lo que dará un impulso favorable a la cadena. La demanda estimada para el 2050 deberá, en principio, ser provista por los países en desarrollo. Actualmente los países en desarrollo consumen el 61% de los cereales producidos en el mundo, valor que aumentará al 67% en el año 2050 y producen el 56% del total de cereales, valor que ascenderá la 60% en el 2050. Se estima que el consumo de trigo alcanzará en tres décadas aproximadamente 60 Kg/año/persona; en tanto que el uso de maíz más sorgo y mijo sufrirá un ligero aumento alcanzando en el 2050 unos 40 Kg/año/persona. Gran parte del consumo de cereales se destina a la alimentación animal. Para los países en desarrollo este valor al presente es del orden del 36% y se estima que aumentará para el 2050 a un 56%. También se proyecta un incremento marcado del uso de los cereales en la producción de biocombustibles. Distintos estudios prospectivos (INTA 2012, Instituto de Estudio de la realidad Argentina y Latinoamericana 2011, Oliverio y López 2010) realizados a nivel nacional plantean un escenario positivo para la producción de cereales, siguiendo la tendencia internacional. En principio existe un convencimiento que tanto la cadena del trigo como la del maíz pueden experimentar un fuerte crecimiento en un futuro. En los diferentes escenarios construidos se prevé un aumento del área sembrada, del nivel de producción y del rendimiento tanto para el maíz como para el trigo. En la tabla 1 se muestran los valores estimados en los escenarios planteados en estos estudios. 26 Tabla 1. Estimaciones de los valores de área sembrada, producción y rendimiento para trigo y maíz en el año 2020 Trigo Maíz Cereales Área sembrada 6,8- 7,1 5,2 14 Producción 16- 22,8 - 23 37,1- 45,9 60,6 Rendimiento 2,9 – 3,2 8,6 -- El área sembrada esta expresada en millones de hectáreas, la producción en millones de toneladas y el rendimiento en millones de toneladas por hectáreas. Los datos estimados por Instituto de Estudios de la Realidad Argentina y Latinoamericana (2011) e INTA (2012) son prácticamente coincidentes, en tanto que los correspondientes a la Fundación Producir Conservando son inferiores, particularmente en lo que respecta a producción estimada de trigo debido a que se ha considerado alcanzar un menor rendimiento. Todos los estudios plantean un crecimiento significativo en el área sembrada, por ejemplo, del orden de 2,2 veces respecto del área plantada en el año 2010 en el caso del trigo. La producción de trigo alcanzada en el 2020 se seguirá comercializando tanto a nivel interno como externo, excepto que los estudios realizados plantean un aumento del uso de trigo a nivel nacional. Se estima que aproximadamente el 45% de la producción será utilizada internamente por la industria molinera e industrias involucradas en elaboración de productos de segunda transformación y el 55% restante será comercializado en el mercado externo como grano. Estas estimaciones implican una mayor actividad en la industria molinera, esperando alcanzar los 7,7 – 7,2 millones de toneladas de harina a fin de la década, lo que supone un crecimiento promedio anual del orden del 5,2%. Para que esto pueda lograrse se deberá utilizar la capacidad ociosa que tiene hoy día la industria molinera y ampliar molinos existentes o crear nuevos emprendimientos, lo que implica un fuerte plan de inversión por parte de la industria. El escenario planteado por Instituto de Estudios de la Realidad Argentina y Latinoamericana (2011) considera que alrededor del 75% de la harina producida sería utilizada por las industrias de panificación (66%), de pastas alimenticias (14%) y la productora de galletitas y bizcochos (12%), el 8% restante sería comercializado como 27 harina fraccionada. Estos porcentajes son ligeramente diferentes a los actuales, dado que en este estudio se ha priorizado la elaboración de productos, como las pastas alimenticias y galletitas y bizcochos, que poseen un potencial exportador superior al de los productos panificados. En el caso de las proyecciones realizadas por INTA no se ha priorizado el uso de harinas con este destino. En cualquiera de los escenarios se prevé un incremento de la elaboración de productos de segunda transformación que varía entre un 10 y un 50% respecto al comienzo de la década, según el producto. Esto incremento, sin lugar a dudas, demandará de nuevas inversiones destinadas a ampliar la capacidad instalada. Dado que parte de los productos de segunda transformación se comercializarán en el mercado externo, los escenarios construidos suponen un mejor posicionamiento de las industrias argentinas en el mercado internacional de panificados, pastas alimenticias y galletitas y bizcochos, así como de granos y harinas. Se prevén incrementos en la participación Argentina muy importantes. En el caso de productos panificados el escenario planteado estima un volumen de 327 mil toneladas destinado al mercado externo, de galletitas y bizcochos y pastas alimenticias se proyecta exportar 520 y 400 mil toneladas, respectivamente. Considerando precios FOB para los productos a exportar cercanos al promedio del período 2007-2010, el valor de exportaciones para la cadena del trigo llegaría a 5.815 millones de US$. Este escenario es en realidad exigente dado que implica incrementar la participación del país en el contexto internacional entre 2 y 10 veces, aproximadamente: trigo 3,15% a 8,64%; harina 7,94% a 15,38%; productos panificados, galletitas y bizcochos 0,4% a 5,25% y pastas alimenticias 0,25% a 3,95%, comparando porcentajes exportados en el año 2009 con los esperados para fin de la década. La evolución esperada para la cadena del trigo requeriría de unos 70000 nuevos puestos directos de trabajo. Para lograr los cambios esperados, en líneas generales, se cuenta con las tecnologías necesarias y/o las mismas están disponibles a nivel internacional. 28 Con referencia a la cadena de maíz de acuerdo a uno de los estudios llevados a cabo por el Instituto de Estudios de la Realidad Argentina y Latinoamericana (2011), al estudio de INTA (2012) previamente citado y un tercer documento elaborado por MAIZAR (2008), existen buenas posibilidades para el crecimiento tanto de los productos derivados de la molienda seca como de aquellos provenientes de la molienda húmeda, en la medida que las condiciones macroeconómicas permanezcan estables. El estudio realizado por INTA prevé que en promedio se duplicará la producción de derivados de la molienda seca. En tanto que se espera un crecimiento mucho mayor, del orden de 7 veces en su conjunto, de alimentos balanceados destinados a las cadenas aviar, porcina, láctea y bovina. Cabe asimismo resaltar que se incluye como factor de crecimiento de esta cadena la producción de bioetanol, estimándose para el 2020 una producción de 316 mil toneladas. El estudio realizado por IERAL focaliza el crecimiento de la molienda seca en tres productos: uno de transformación primaria, la polenta y dos de transformación secundaria: barras de cereal y cereales para desayuno. Con referencia a la polenta se espera un crecimiento del 5% anual en volumen, basado en un aumento del consumo interno y externo. En el caso de los cereales para desayuno y barras de cereal, el escenario planteado considera: - la sustitución de las importaciones lo que implicaría el incremento de la producción en 455 toneladas por año, - un aumento del consumo interno del orden del 20% y – un incremento de las exportaciones a una tasa promedio anual equivalente a la correspondiente al período 1998-2008, que fue de un 185 %anual. En su conjunto, para los productos seleccionados, la molienda seca debería crecer a un ritmo promedio anual del 2,6%. En el caso de la molienda húmeda el escenario planteado por INTA estima para fin de la década una duplicación de la producción de fructosa, almidón, almidones modificados y aceite. Por su parte IERAL plantea un escenario en el que la 29 producción se incrementaría para el 2020 en 1,2 millones de toneladas, equivalente a un crecimiento del 8% anual. En ambos estudios se plantea un crecimiento en volumen y monto de las exportaciones, particularmente para los productos de la molienda húmeda, en más de dos veces. En el caso de la exportación de productos de la molienda seca se estima que los que crecerán más serán maíz perlado, maíz tostado e inflado y alimentos balanceados y para mascotas (INTA 2012). Para fines de la década y en base a los escenarios planteados se espera que las moliendas seca y húmeda generen unos 3.305 nuevos puestos de trabajo. Para que se logren estas proyecciones se necesitará de inversiones, particularmente en el caso de la molienda húmeda, ya que en la molienda existe capacidad ociosa y la necesidad de nuevos emprendimientos será menor. Para alcanzar el crecimiento deseado, tanto de la cadena del trigo como la del maíz, se requiere de los conocimientos y tecnologías que permitan que estos granos exhiban todo su potencial. Entre ellos se requiere el aporte de la genética, la biotecnología y la tecnología de alimentos. En el caso de la cadena del trigo, si bien Argentina es a nivel mundial un productor importante no aprovecha esta materia prima para obtener productos de mayor valor agregado. Exporta menos de un 5% en volumen de productos de segunda transformación como productos panificados, galletitas y bizcochos y pastas alimenticias, productos que poseen un precio mucho más elevado que el grano y además generan mayor cantidad de puestos de trabajo directos. Esta cadena debe aprovechar las oportunidades que se le presentan a nivel mundial, relacionadas con la demanda de productos de conveniencia y el requerimiento de alimentos más saludables. En este sentido se presentan como productos de relevancia las pastas Premium elaboradas con sémola de trigo candeal, así como comidas preparadas a base de pastas y productos panificados, galletitas y bizcochos elaborados con harina integral, con un contenido reducido en ácidos grasos trans y 30 en sodio, y productos panificados bake-off. Sería importante asimismo promover la producción de trigo candeal. Resulta de suma importancia para la elaboración y exportación de los productos de segunda transformación, así como para la exportación de harinas concretar, a nivel nacional, la diferenciación del trigo de acuerdo a su calidad industrial. La clasificación del trigo requiere de importantes modificaciones en la cadena tanto en el funcionamiento de la misma como en inversiones en los campos y el transporte, en los acopios, en los molinos, etc. Para realmente aumentar la potencialidad y competitividad de la cadena del trigo se requiere además sortear debilidades como la implementación de sistemas de aseguramiento y gestión de calidad y normas HACPP, en todos los establecimientos de productos de segunda transformación, particularmente los de menor tamaño y/o artesanales, así como fortalecer los laboratorios de análisis de calidad en los molinos, y plantas que elaboran pastas. Por otra parte deberían solucionarse algunas asimetrías existentes particularmente a nivel de los establecimientos que elaboran pan tradicional y de las pequeñas empresas molineras. Para lograr el crecimiento de la cadena de trigo se requerirá de nuevas inversiones destinadas a la ampliación de capacidades instaladas y/o desarrollo de nuevos emprendimientos. En el caso del maíz la genética debería aportar en el desarrollo de híbridos de maíz para zonas del país diferentes de la zona núcleo maicera y la pampa húmeda, en tanto que la Biotecnología debería contribuir con nuevos eventos específicos que favorezcan a nuestros cultivos y al medio ambiente, más allá de los relacionados con la tolerancia a la sequía, uso eficiente de nutrientes, entre otros. También se requiere de continuos desarrollos en el área de agroquímicos, así como de tecnologías ligadas al monitoreo y aplicación de fertilizantes. 31 Otro aporte fundamental lo constituye el sector de maquinaria agrícola quien tendrá que seguir progresando a efectos de que se puedan cumplir con los crecimientos estimados. De la tecnología de alimentos se requiere del desarrollo de nuevos productos así como del desarrollo de tecnologías aptas para la fabricación de biomateriales. Existe también un amplio espectro de tecnologías o productos, desarrollados o en desarrollo a nivel internacional, que son una vía de incrementar valor agregado al grano. Entre ellos se puede mencionar: obtención de zeínas, producción de ácidos como hidroxipropiónico y succínico, butano, etanol a partir de celulosa (The Agricultural of Utilization Research Institute, 2009). Para esta cadena también se requerirá de inversiones que permitan incrementar la capacidad instalada o desarrollar nuevos emprendimientos. Cabe recordar que Argentina posee una relación entre área sembrada de oleaginosas respecto al área sembrada con cereales, inversa a la de la mayoría de los países del mundo. Esto particularmente es debido por el crecimiento que ha tenido el cultivo de soja, cultivo que provoca la disminución del nivel de carbono en el suelo. Esto sólo se recupera con el cultivo de gramíneas, como el trigo y el maíz. El primero de estos cultivos es el cereal de invierno estratégico para lograr sustentabilidad, así como lo es el maíz y el sorgo como gramíneas estivales. El maíz en particular captura tres veces más carbono que la soja y posee un sistema radicular que mejora la estructura del suelo y reduce la evaporación de agua. La sustentabilidad del sistema productivo a nivel nacional requiere de un fuerte aumento del área sembrada con gramíneas. 32 CONCLUSIONES Y RECOMENDACIONES El comercio mundial de alimentos procesados crece a tasas superiores a las del comercio de los productos agrícolas básicos, especialmente en los referentes a los productos derivados cerealero así como el de oleaginosos. En los próximos años se debe focalizar el esfuerzo en aprovechar la materia prima que ofrecen los cereales para obtener productos de alto valor agregado así como desarrollar nuevos productos destinados tanto al sector alimentario y no alimentario, tal como el sector energético, la industria de plásticos, la industria farmacéutica, la industria textil, entre otras. Tecnológicas En el caso del trigo resulta fundamental lograr la diferenciación del trigo de acuerdo a su calidad industrial. También se debe favorecer el aumento del valor agregado de los productos y la elaboración de alimentos saludables y aprovechar las oportunidades que en este sentido brinda el contexto. En el caso de maíz convertir volúmenes de maíz en productos de origen animal terminados, a efectos de incrementar el valor agregado, en lo posible en origen y desarrollar nuevos productos de alto valor basados en distintos componentes del maíz, tanto para uso alimentario como no alimentario (zeínas, producción de etanol a partir de celulosa por vía bioquímica, ácido hidroxipropiónico y succínico, entre otros). Para ambos cultivos se debe continuar con el desarrollo de nuevos híbridos que mejoren la producción y/o que otorguen características diferenciales a los granos. 33 También resulta de relevancia el uso de los mismos en el campo de la energía, para la producción de bioetanol. Logística y articulación Promover la integración de los actores de las cadenas proveedores de insumos, acopiadores, transportistas, productores pecuarios, plantas procesadoras, semilleros, exportadores, etc. Incrementar la capacidad instalada de acopio y almacenamiento. Aumentar la capacidad instalada de las diferentes industrias involucradas en ambas cadenas alimentarias. Políticas públicas Promover las exportaciones de productos de segunda industrialización así como prestar apoyo en la apertura de nuevos mercados y en la inserción internacional de las empresas del complejo. En el caso particular del Ministerio de Ciencia, Tecnología e Innovación Productiva de la Nación sería importante: Fomentar la creación de nuevos grupos en diferentes zonas del país y/u orientar las temáticas de los grupos de investigación y desarrollo ya consolidados a temáticas de importancia para estas cadenas. Impulsar la formación de grupos mixtos de trabajo conformados por el sector de investigación y desarrollo con productores y/o empresas a efectos de sinergizar los esfuerzos de cada uno de ellos y obtener un mayor impacto en menor tiempo. 34 Fomentar la constitución de redes de laboratorios interdisciplinarias para contar con mayores recursos humanos e infraestructura para abordar las necesidades de investigación y desarrollo. Impulsar el desarrollo conjunto de nuevos híbridos, tecnologías y productos de mayor valor con los aspectos reglamentarios requeridos para su aprobación. 35 BIBLIOGRAFÍA Alexandratos, N. 2011. World food and agriculture to 2030/2050 Revisited. Highlights and views for years later. En: Looking Ahead in World Food and Agriculture, Cap. 1. Ed. Conforti P. Alexandratos, N., Bruinsma, J. 2012. World agriculture towards 2030/2050: the 2012 revision. ESA Working Paper No 12. Cap.1. Asociación Argentina de Consorcios Regionales de Experimentación Agrícola. 2005. Agroalimentos Argentinos II. Base de datos de las Naciones Unidas. http://www.un.org/es/databases Bolsa de Cereales. 2013. Panorama Agrícola Semanal, Estimaciones Agrícolas. http://www.bolcereales.com.ar/pas Bruinsma, J. 2009. By how much do land, water and crop yields need to increase by 2050? en The Resource Outlook to 2050. Food and Agricultural Organization of the United Nations Expert Meeting on how to feed the world in 2050. Pág. 1-23. Cámara de la Industria Aceitera de la República Argentina. Estadísticas del sector. http://www.ciaracec.com.ar/ciara/ Chimeno, P., Iglesias, D., Iturrioz, G. 2005. Asociación Argentina de Economía Agraria Articulaciones en La cadena de trigo de La Pampa. Pág. 1-21. Cincunegui, J.E. Fundación INAI. 2010. Análisis de factibilidad de generar valor agregado en los complejos cerealero y oleaginoso en base a experiencias de países seleccionados. Pág.1-45. Filadoro, A. Ministerio de Economía y Finanzas Públicas. 2011. Evolución de los Complejos Exportadores Provinciales, perteneciente a la serie “Producción regional por complejos productivos”. Pág. 7-65. 36 Food and Agricultural Organization of the United Nations. 2006. Prospect for food, nutrition, agriculture and major commodity groups. Food and Agricultural Organization of the United Nations. 2009. High Level Expert Forum-How to Feed the World in 2050 Global Agriculture Towards 2050. Foreign Agriculture Service. USDA. Servicio de estadísticas. http://www.usda.gov/wps/portal/usda/ Ghida Daza, C. 2013. Evaluación Económica de Maíz. Campaña 2012-2013. Instituto Nacional de Tecnología Agropecuaria. Doc. Nº 24, pág. 85-92. Gobierno de Chile, ODEPA. Ministerio de Agricultura. 2005. Agricultura chilena 2014. Una perspectiva a mediano plazo. IICA, CEPAL, FAO. 2009, 2011, 2013. Perspectivas de la agricultura y del desarrollo rural en las Américas. Una mirada hacia América Latina y el Caribe. Costa Rica. Instituto de Estudios de la Realidad Argentina y Latinoamericana. Fundación Mediterránea. 2011. Una Argentina Competitiva, Productiva y Federal. Cadena de trigo y sus productos derivados. Documento de Trabajo, Año 17-Edición Nº 111. Instituto de Estudios de la Realidad Argentina y Latinoamericana. Fundación Mediterránea. 2011. Una Argentina Competitiva, Productiva y Federal. La cadena del maíz y sus derivados industriales. Trabajo, Año 17-Edición Nº 99. Instituto de Estudios de la Realidad Argentina y Latinoamericana. Fundación Mediterránea. 2010. Una Argentina competitiva, productiva y federal. Pág. 1-61. Instituto Nacional de Estadísticas y Censos. INTA PRECOP III. Ministerio de Agricultura, Ganadería y Pesca. Actualización Técnica 2011. Evolución del Sistema Productivo Agropecuario Argentino. Documento Nº 69, pág. 1-72. 37 Lezcano E 2011 Productos batidos. Análisis de Producto. Pág. 1-44.Alimento Argentinos-MiniAgri. Lezcano E. 2010.Productos panificados. Análisis de producto. Pág. 1-27. Alimentos Argentinos. MiniAgri. Lezcano E. 2011 .Cadena de la harina de trigo-primera parte. Pág. 1-12. Alimentos Argentinos. MiniAgri. Lezcano E. 2011 .Cadena de la harina de trigo-segunda parte. Evolución de los principales indicadores sectoriales en el período 2001-2011. Pág. 1-12. Alimentos Argentinos. MiniAgri. Lezcano E. 2011. Galletitas y Bizcochos. Informe de Producto. Pág. 1-37. Alimentos Argentinos-MiniAgri. Lezcano E. 2012. Cadena de productos de maíz. Informe de Producto. Pág. 1-19. Alimentos Argentinos-MiniAgri. Lezcano E. 2012. Cadena de productos de maíz. Segunda parte. Informe de Producto. Pág. 1-33. Alimentos Argentinos-MiniAgri. Lezcano E. 2012. Cadena Pastas Alimenticias. Informe de Producto. Pág. 1-28. Alimentos Argentinos-MiniAgri. Lezcano, E. 2012. Farináceos. Ministerio de Agricultura, Ganadería y Pesca. .Informe Sectorial Nº 12. Lódola, A.; Brigo, R.; Morra, F. (2010): “Mapa de cadenas agroalimentarias de Argentina”. En G. Anilló, R. Bisang y G. Salvatierra (Ed) “Cambios estructurales en las actividades agropecuarias. De lo primario a las cadenas globales de valor”. CEPALPROSAP-Ministerio de Agricultura, Ganadería y Pesca. Bs. Aires. 38 MAIZAR-Asociación Maíz y Sorgo Argentinos. 2008. Desafíos y oportunidades para las cadenas de valor de Maíz y Sorgo Argentinos 2008/2017. Méndez, A., Iturregui, M.E., Cornitro, L., Fladoro, A. Ministerio de Economía y Finanzas Públicas. 2009. El rol de los complejos productivos en el crecimiento de las exportaciones regionales. Nota Técnica Nº 67, pág. 65-73. Ministerio de Agricultura, Ganadería y Pesca de Argentina. 2010. Plan Estratégico Agroalimentario, Participativo y Federal (PEA2) 2010–2016 - Buenos Aires, Argentina. Ministerio de la Producción, Ciencia y Tecnología BA Plan Estratégico Productivo Buenos Aires 2020. Ministerio de la Producción. Gobierno de La Pampa. 2011. Cadenas Agroindustriales, Informe Sectorial. Complejo: trigo-harina de trigo. Miró, D., Bertolasi, R. 2009. Estudio del comercio mundial de trigo con especial énfasis en los entes semipúblicos y privados vinculados a su comercialización. Experiencias de Canadá, Australia y EE UU. Compatibilidad con normas de la OMC y con los acuerdos de libre comercio. Msangri, S., Rosegrant,M. 2012. World agriculture in a dynamically changing environment: IFRI´s long term outlook for food and agriculture. En: Looking Ahead in World Food and Agriculture, Cap. 2. Ed. Conforti P. Oliverio, G., López, G. 2010. Argentina 2020. Fundación Producir Conservando. Buenos Aires. Panorama de la inserción internacional de América Latina y el Caribe 2009-2010: Crisis originada en el Centro y recuperación impulsada por las economías emergentes. CEPAL. Piñeiro, M. Ministerio de Ciencia, Tecnología e Innovación Productiva. 2010. Tendencias y escenarios de innovación en el sector agroalimentario. Proyecto: 2020: escenarios y estrategias en Ciencia, Tecnología e Innovación. Pág. 1-123. 39 United State Department of Agriculture. www.usda.gov The Agricultural Utilization Research Institute. 2009. A study assessing the opportunities and potential of corn-based products and Technologies. UNSAM, CERE-EEYN. 2011. Serie de Documentos de Economía Regional. Análisis del complejo Agroindustrial Trigo. Documento Nº 6. UNSAM, CERE-EEYN. 2011. Serie de Documentos de Economía Regional. Análisis del complejo Agroindustrial Maíz. Documento Nº 4. Uruguay XXI, Departamento de Inteligencia Competitiva. 2012. Trigo y Oleaginosas. 40