anexo - Superintendencia Financiera de Colombia

Anuncio

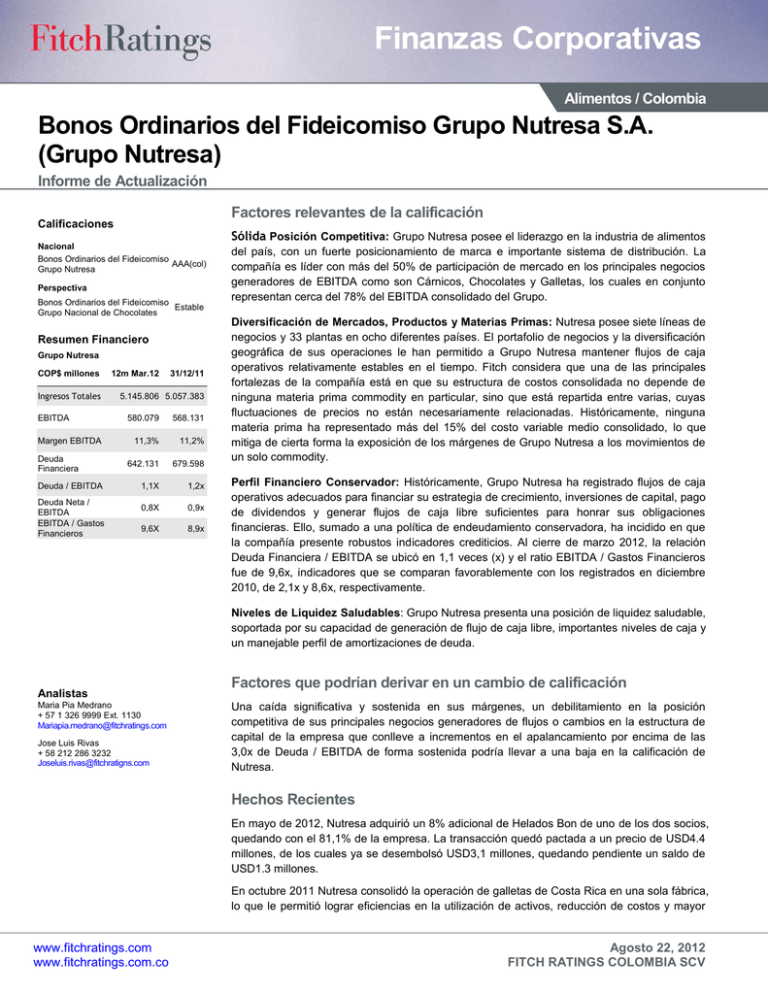

Finanzas Corporativas Alimentos / Colombia Bonos Ordinarios del Fideicomiso Grupo Nutresa S.A. (Grupo Nutresa) Informe de Actualización Factores relevantes de la calificación Calificaciones Sólida Posición Competitiva: Grupo Nutresa posee el liderazgo en la industria de alimentos Nacional Bonos Ordinarios del Fideicomiso AAA(col) Grupo Nutresa Perspectiva Bonos Ordinarios del Fideicomiso Estable Grupo Nacional de Chocolates Resumen Financiero Grupo Nutresa COP$ millones Ingresos Totales EBITDA Margen EBITDA Deuda Financiera Deuda / EBITDA Deuda Neta / EBITDA EBITDA / Gastos Financieros 12m Mar.12 31/12/11 5.145.806 5.057.383 580.079 568.131 11,3% 11,2% 642.131 679.598 1,1X 1,2x 0,8X 0,9x 9,6X 8,9x del país, con un fuerte posicionamiento de marca e importante sistema de distribución. La compañía es líder con más del 50% de participación de mercado en los principales negocios generadores de EBITDA como son Cárnicos, Chocolates y Galletas, los cuales en conjunto representan cerca del 78% del EBITDA consolidado del Grupo. Diversificación de Mercados, Productos y Materias Primas: Nutresa posee siete líneas de negocios y 33 plantas en ocho diferentes países. El portafolio de negocios y la diversificación geográfica de sus operaciones le han permitido a Grupo Nutresa mantener flujos de caja operativos relativamente estables en el tiempo. Fitch considera que una de las principales fortalezas de la compañía está en que su estructura de costos consolidada no depende de ninguna materia prima commodity en particular, sino que está repartida entre varias, cuyas fluctuaciones de precios no están necesariamente relacionadas. Históricamente, ninguna materia prima ha representado más del 15% del costo variable medio consolidado, lo que mitiga de cierta forma la exposición de los márgenes de Grupo Nutresa a los movimientos de un solo commodity. Perfil Financiero Conservador: Históricamente, Grupo Nutresa ha registrado flujos de caja operativos adecuados para financiar su estrategia de crecimiento, inversiones de capital, pago de dividendos y generar flujos de caja libre suficientes para honrar sus obligaciones financieras. Ello, sumado a una política de endeudamiento conservadora, ha incidido en que la compañía presente robustos indicadores crediticios. Al cierre de marzo 2012, la relación Deuda Financiera / EBITDA se ubicó en 1,1 veces (x) y el ratio EBITDA / Gastos Financieros fue de 9,6x, indicadores que se comparan favorablemente con los registrados en diciembre 2010, de 2,1x y 8,6x, respectivamente. Niveles de Liquidez Saludables: Grupo Nutresa presenta una posición de liquidez saludable, soportada por su capacidad de generación de flujo de caja libre, importantes niveles de caja y un manejable perfil de amortizaciones de deuda. Analistas Maria Pia Medrano + 57 1 326 9999 Ext. 1130 Mariapia.medrano@fitchratings.com Jose Luis Rivas + 58 212 286 3232 Joseluis.rivas@fitchratigns.com Factores que podrían derivar en un cambio de calificación Una caída significativa y sostenida en sus márgenes, un debilitamiento en la posición competitiva de sus principales negocios generadores de flujos o cambios en la estructura de capital de la empresa que conlleve a incrementos en el apalancamiento por encima de las 3,0x de Deuda / EBITDA de forma sostenida podría llevar a una baja en la calificación de Nutresa. Hechos Recientes En mayo de 2012, Nutresa adquirió un 8% adicional de Helados Bon de uno de los dos socios, quedando con el 81,1% de la empresa. La transacción quedó pactada a un precio de USD4.4 millones, de los cuales ya se desembolsó USD3,1 millones, quedando pendiente un saldo de USD1.3 millones. En octubre 2011 Nutresa consolidó la operación de galletas de Costa Rica en una sola fábrica, lo que le permitió lograr eficiencias en la utilización de activos, reducción de costos y mayor www.fitchratings.com www.fitchratings.com.co Agosto 22, 2012 FITCH RATINGS COLOMBIA SCV Finanzas Corporativas productividad. Además, unificaron la red de distribución de dicho país creando Comercial Pozuelo para Centroamérica (misma función que Comercial Nutresa en Colombia). En el mismo mes, Nutresa fusionó las dos empresas de cárnicos que tenía en Panamá, creando una sola empresa. En julio de 2011, Grupo Nutresa realizó la emisión de 25 millones de acciones ordinarias en el mercado local, por el que recaudó $522.500 millones para continuar con la expansión del grupo y mantener la estructura de capital que había venido presentando. Del total recaudado, el 49,1% fue obtenido de los actuales accionistas que ejercieron su derecho de suscripción preferencial, el 35,6% fue obtenido del público en general y el 15,3% restante se obtuvo de grandes inversionistas. Liquidez y Estructura de deuda La estrategia financiera de Grupo Nutresa es conservadora. Históricamente, la compañía ha financiado sus inversiones de capital con una combinación de deuda, flujos propios y emisión de acciones; estrategia que espera seguir manteniendo en el futuro. A marzo 2012, Grupo Nutresa presentó deuda financiera consolidada por $642.131 millones, compuesta en su mayoría (cerca del 90%) por bonos emitidos en Colombia y Perú. La deuda estructural consolidada está además denominada en su mayoría en pesos colombianos (87,7%) y en soles (12,3%) y las amortizaciones se encuentran repartidas entre los años 2012 a 2021. La obligación más importante de la compañía son unos bonos por $500.000 millones emitidos en el mercado local a través de un fideicomiso. Dichos bonos, emitidos en agosto de 2009, se emitieron en cuatro sub-series y poseen vencimientos en los años 2014, 2016, 2019 y 2021. Vencimientos de Deuda Consolidada (COL$ millones) 160.000 140.000 Bancos Bonos 120.000 100.000 80.000 60.000 40.000 20.000 0 2012 Metodologías relacionadas ‘Metodología de Calificación de Empresas no Financieras’. Agosto 12, 2011. 2013 2014 2015 2016 2017 2018 2019 2020 2021 Fuente: Nutresa La posición de liquidez de Grupo Nutresa se apoya en una generación de flujos operativos adecuada, niveles de caja razonables y perfil de amortizaciones manejable. A marzo 2012, Grupo Nutresa consolidado presentó caja y valores líquidos por $177.321 millones, los cuales le permiten cubrir sin inconveniente los $43.289 millones de obligaciones financieras corrientes. Además, la compañía posee $3,2 billones en cupos bancarios disponibles con varias entidades financieras locales y del exterior. Adicional a lo anterior, Grupo Nutresa presenta un amplio acceso al mercado financiero y de capitales tanto local como internacional, lo que le brinda flexibilidad financiera adicional para hacer frente a eventuales necesidades de financiamiento externas. Dada la presencia de sus operaciones productivas en diferentes países, Grupo Nutresa realiza operaciones de cobertura de monedas y tasas de interés, con el fin de reducir su exposición a fluctuaciones en los tipos de cambio y en las tasas de interés de las obligaciones Bonos Ordinarios del Fideicomiso Grupo Nutresa S.A. (Grupo Nutresa) Agosto 22, 2012 2 FITCH RATINGS COLOMBIA SCV Finanzas Corporativas en moneda extranjera. Entre los instrumentos utilizados por la empresa se encuentran swaps y forwards. En su análisis, Fitch incluye estas operaciones como deuda financiera. Flujo de Caja e Indicadores Crediticios Dada la naturaleza de commodities de algunas materias primas utilizadas en la fabricación de productos de los negocios de Grupo Nutresa, la generación de flujos de efectivo de las filiales de la compañía se ve expuesta a los cambios en los precios de dichos commodities (como el azúcar, el cacao, el café y el trigo) y a la fluctuación de las divisas de los países donde tiene sus operaciones. A pesar de ello, la empresa no cuenta con altas concentraciones de costos en ninguna materia prima en particular, por lo que su exposición a cambios en precios de sus materias primas se encuentra acotada de alguna manera. En los doce meses finalizados en marzo 2012, los ingresos consolidados de Grupo Nutresa ascendieron a $5,1 billones, superiores en 15,4% a los presentados en el 2010 principalmente por la acertada estrategia comercial, el incremento en las ventas en los mercados externos y la incorporación de Fehr y Helados Bon a las cifras consolidadas de la compañía. Por su parte, el margen EBITDA para el mismo periodo fue de 11,3%, inferior al 12,1% del 2010 debido a los altos precios de las materias primas agrícolas y a la extensión de la temporada de lluvias en el país, que afectó los costos de logística y transporte de los productos. Durante el 2011, Grupo Nutresa respondió de manera oportuna el adverso escenario de precios de sus materias primas al implementar programas de eficiencia operativa en sus principales negocios que le permitieron lograr ahorros cercanos a los $80.000 millones en el año. Adicionalmente, la utilización responsable de operaciones de cobertura en la compra de materias primas y la capacidad de desarrollo de nuevos productos y renovación de marcas han sido una de sus principales fortalezas para enfrentar el cambiante entorno internacional de los últimos años. EBITDA 2011 Ingresos 2011 Pastas 4% Helados 6% Otros 3% Carnicos 32% Pastas 3% Otros 0% Carnicos 40% Helados 7% Galletas 20% Café 16% Chocolates 19% Fuente: Grupo Nutresa Galletas 19% Café 12% Chocolates 19% En los doce meses terminados en marzo 2012, Grupo Nutresa generó $353.136 millones de flujo de caja operativo (FCO), que financió $141.672 millones de inversiones de capital y $154.791 millones de dividendos, resultando un flujo de caja libre (FCF) positivo de $56.673 millones. El FCF junto con los $552.500 millones captados de la emisión de acciones, permitieron a la empresa prepagar parte importante de su deuda (cerca del 40%). Históricamente, la política de dividendos de la compañía hacia sus accionistas se ha encontrado en el rango de 40% a 65% de la utilidad neta de cada año, dependiendo de las necesidades de inversión de la compañía. Para el 2012, Grupo Nutresa espera realizar inversiones de capital por cerca de $190.000 millones, destinadas principalmente a continuar con el programa de mejoras en eficiencia operativa, ampliar capacidades y consolidar su participación en los mercados que opera actualmente. Bonos Ordinarios del Fideicomiso Grupo Nutresa S.A. (Grupo Nutresa) Agosto 22, 2012 3 FITCH RATINGS COLOMBIA SCV Finanzas Corporativas A marzo 2012, el apalancamiento consolidado de Grupo Nutresa -medido por la relación Deuda Financiera / EBITDA- fue de 1,1 veces (x) y el ratio de EBITDA / Gastos Financieros alcanzó las 9,6x, niveles que en opinión de Fitch se encuentran sólidos para la categoría de riesgo de la compañía. En el mediano plazo y según estimaciones de Fitch, de no darse ninguna adquisición importante por parte de la empresa, las métricas crediticias de Grupo Nutresa a nivel consolidado se encontrarían en niveles por debajo de 1,5x para el indicador de Deuda/EBITDA y por sobre las 11,0x para el de EBITDA / Gastos Financieros. Perfil Grupo Nutresa participa en la industria de alimentos desde 1920 a través de 41 compañías agrupadas en seis negocios de alimentos, una red local e internacional de distribución que soporta las operaciones comerciales y una compañía de servicios compartidos que presta soporte administrativo a todas las sociedades del grupo. Los negocios de alimentos son: carnes frías, chocolates, café, galletas, helados y pastas. Al cierre de 2011, Grupo Nutresa cuenta con 23 plantas de producción en Colombia, 10 plantas en el exterior (en 8 países) y sus productos tienen presencia en 65 países. La gestión del Grupo Nutresa se concentra en la región estratégica conformada por la Región Andina, Centro América, el Caribe, México y la comunidad hispana de los Estado Unidos. En los doce meses finalizados a marzo 2012, cerca del 30% de los ingresos consolidados de Grupo Nutresa se generaron fuera de Colombia, siendo Centroamérica, Venezuela y Estados Unidos los principales participantes. Asimismo, los negocios con mayor participación en el EBITDA consolidado para los doce meses terminados en marzo 2012 son el cárnico (39,9% del EBITDA), galletas (18,8%) y chocolates (con el 18,6% de participación del EBITDA consolidado). En el 2009, la empresa adelantó un proceso de reorganización estratégica que llevó a la creación de la empresa Comercial Nutresa (antes Cordialsa Colombia), a través de la cual se tienen redes de distribución que garantizan la disponibilidad de los productos de Grupo Nutresa en el territorio colombiano. En el último trimestre de 2010, Grupo Nutresa adquirió la totalidad de las acciones de la compañía estadounidense Fehr Holdings, LLC (Fehr), con una inversión de USD82.7 millones. Fehr es una empresa dedicada a la producción y comercialización de galletas dulces, cuenta con dos plantas de producción en Texas y Oklahoma, y su cobertura llega a 43 de los 54 estados de Estados Unidos. Con esta adquisición, Grupo Nutresa buscó fortalecer su internacionalización y aprovechar la capacidad de producción de Fehr para la fabricación de productos marcas Noel y Pozuelo, con el fin de evitar los sobrecostos de transporte y aranceles del trigo, principal materia prima utilizada para la fabricación de galletas. Asimismo, en línea con su estrategia de crecimiento en el negocio de helados, en febrero de 2011, Grupo Nutresa adquirió el 73,11% de la propiedad de la empresa dominicana Helados Bon S.A. por un valor de USD38,7 millones. La transacción fue financiada con una combinación de recursos propios y deuda financiera a nivel de filiales. Helados Bon es la empresa líder en el mercado de helados de República Dominicana, con un 80% de participación. A partir del 2006, Grupo Nutresa y sus subsidiarias han ido migrando hacia el manejo centralizado de su tesorería, que va desde el cash management y manejo de deuda hasta el pago a proveedores. Basado en lo anterior y en otros factores, Fitch evalúa a la compañía como una entidad consolidada que posee operaciones en diversos negocios de alimentos. Características de las Emisiones de Valores Emisión de Bonos Ordinarios Bonos Ordinarios del Fideicomiso Grupo Nutresa S.A. (Grupo Nutresa) Agosto 22, 2012 4 FITCH RATINGS COLOMBIA SCV Finanzas Corporativas En agosto 2009, la compañía emitió bonos por $500.000 millones en el mercado de capitales local. La estructura de la emisión contempló la creación de un patrimonio autónomo, quien actuó como emisor y transferente de los fondos recaudados hacia la compañía. Dichos bonos, cuentan con la garantía de la compañía. Los fondos provenientes de la emisión fueron utilizados para la celebración de operaciones de mutuo con la empresa y algunas de sus subsidiarias, así como para sustitución de deuda financiera. Bonos Ordinarios del Fideicomiso Grupo Nutresa S.A. (Grupo Nutresa) Agosto 22, 2012 5 FITCH RATINGS COLOMBIA SCV Finanzas Corporativas Resumen Financiero - Grupo Nutresa (Consolidado) (Cifras en COL$ millones) Rentabilidad (%) EBITDA Operativo LTM Margen de EBITDA (%) LTM Retorno del FGO / Capitalización Ajustada (%) LTM Margen del Flujo de Caja Libre (%) LTM Retorno sobre el Patrimonio Promedio (%) LTM Coberturas (x) FGO / Intereses Financieros Brutos LTM EBITDA Operativo/ Intereses Financieros Brutos EBITDA Operativo/ Servicio de Deuda LTM FGO / Cargos Fijos LTM FCL / Servicio de Deuda LTM (FCL + Caja e Inversiones Corrientes) / Servicio de Deuda FCO / Inversiones de Capital LTM Estructura de Capital y Endeudamiento (x) Deuda Total Ajustada / FGO LTM Deuda Total / EBITDA Operativo LTM Deuda Neta Total / EBITDA Operativo LTM Costo de Financiamiento Estimado (%) LTM Deuda Corto Plazo / Deuda Total Balance Total Activos Caja e Inversiones Corrientes Deuda Corto Plazo Deuda Largo Plazo Deuda Total Deuda asimilable al Patrimonio Deuda Total con Deuda Asimilable al Patrimonio Total Patrimonio Total Capital Ajustado Flujo de Caja (LTM) Flujo generado por las Operaciones (FGO) Variación del Capital de Trabajo Flujo de Caja Operativo (FCO) Inversiones de Capital Dividendos Flujo de Caja Libre (FCL) Adquisiciones y Ventas de Activos Fijos, Neto Otras Inversiones, Neto Variación Neta de Deuda Variación Neta del Capital Otros (Inversión y Financiación) Variación de Caja Estado de Resultados (LTM) Ventas Netas Variación de Ventas (%) EBIT Operativo Intereses Financieros Brutos Resultado Neto 12m Mar.12 dic-11 dic-10 dic-09 dic-08 dic-07 580.079 11,3% 0,1 0,0 4,1% 568.131 11,2% 0,1 0,0 4,0% 538.165 12,1% 6,3% 2,6% 4,5% 551.034 12,0% 6,3% 1,3% 4,6% 569.823 14,2% 8,1% -4,0% 7,5% 528754,0 15,3% 8,7% 0,9% 6,1% 7,7 9,6 5,6 7,7 1,1 2,8 2,5 7,8 8,9 4,8 7,8 0,9 2,6 2,5 7,5 8,6 1,7 7,5 0,6 1,0 2,8 5,0 6,9 1,9 5,0 0,5 1,0 1,8 6,8 10,0 1,4 6,8 (0,3) 0,2 0,8 7,8 9,8 1,8 7,8 0,3 0,7 1,9 1,4 1,1 0,8 6,5% 6,7% 1,4 1,2 0,9 7,1% 0,0% 2,4 2,1 1,8 5,8% 23,1% 2,5 1,8 1,6 8,5% 20,7% 2,3 1,6 1,2 7,1% 39,5% 1,7 1,4 1,1 7,6% 34,5% 7.843.361 177.321 43.289 598.842 642.131 642.131 6.367.551 7.009.682 7.931.169 193.087 54.652 624.946 679.598 679.598 6.490.839 7.170.437 8.084.691 133.389 259.639 866.687 1.126.326 1.126.326 6.334.914 7.461.240 6.929.126 152.572 210.544 804.613 1.015.157 1.015.157 5.390.240 6.405.397 5.336.553 200.123 349.791 535.026 884.817 884.817 3.867.184 4.752.001 5.348.302 134.295 248.058 470.445 718.503 718.503 4.132.359 4.850.862 405.744,0 (52.608,0) 353.136,0 (141.672,0) (154.791,0) 56.673,0 16.414,0 (9.141,0) (575.065,0) 522.500,0 22.988,0 34.369,0 436.906,0 (111.894,0) 325.012,0 (128.228,0) (150.292,0) 46.492,0 16.414,0 (84.717,0) (446.728,0) 522.500,0 5.737,0 59.698,0 406.340 (12.374) 393.966 (138.456) (139.534) 115.976 (133.700) 111.169 (112.628) (19.183) 323.030 94.645 417.675 (227.425) (131.469) 58.781 (225.948) 130.340 (10.724) (47.551) 328.770 (163.177) 165.593 (212.252) (115.468) (162.127) 1.173 75.788 166.383 (15.389) 65.828 366.686 (83.770) 282.916 (152.100) (99.437) 31.379 1.274 (40.799) 12.625 (17.205) (12.726) 5.145.806 12,2% 441.845 60.732 255.470 5.057.383 13,4% 432.495 64.191 253.511 4.458.858 -2,8% 432.744 62.608 263.239 4.588.366 14,4% 448.544 80.314 213.274 4.009.727 16,2% 465.886 57.000 299.051 3.449.517 20,1% 432.885 54.046 247.313 EBITDA = utilidad operativa + depreciación y amortización. EBIT = utilidad operativa. FFO = Utilidad Neta + Depreciación y Amortización + Resultado en Venta de Activos + Castigos y Provisiones + Resultado Inversión en Empresas Relacionadas + Otros Ajustes al Resultado Neto + Variación Otros Activos + Variación Otros Pasivos – Dividendos Preferentes. CFO = FFO + Variación Capital de Trabajo. FCF = CFO + Flujo de Caja No Operativo y Flujo de Caja No Recurrente + Inversión en Activos Fijos + Dividendos Comunes. Cargos Fijos = Gastos Financieros + Dividendos Preferentes + Arriendos. LTM = Últimos doce meses (Last Twelve Months). Bonos Ordinarios del Fideicomiso Grupo Nutresa S.A. (Grupo Nutresa) Agosto 22, 2012 6 FITCH RATINGS COLOMBIA SCV Finanzas Corporativas Relación con los medios: María Consuelo Pérez, Bogotá, Tel. + 57 1 326-9999 Ext. 1460, Email: maria.perez@fitchratings.com Las calificaciones antes señaladas fueron solicitadas por el emisor, o en su nombre, y por lo tanto, Fitch ha recibido los honorarios correspondientes por la prestación de sus servicios de calificación. Fecha del Comité Técnico de Calificación: 12 de Julio de 2012 Acta Número: 2702 Objeto del Comité: Revisión Periódica Definición de la Calificación: La calificación AAA(col) representa la máxima calificación asignada por Fitch Colombia S.A. en su escala de calificaciones domésticas. Esta calificación se asigna a la mejor calidad crediticia respecto de otras emisiones del país y normalmente corresponde a las obligaciones financieras emitidas o garantizadas por el gobierno. La calificación de riesgo crediticio de Fitch Ratings Colombia S.A. Sociedad Calificadora de Valores constituye una opinión profesional y en ningún momento implica una recomendación para comprar, vender o mantener un valor, ni constituye garantía de cumplimiento de las obligaciones del calificado. Miembros del Comité Técnico de Calificación que participaron en la reunión en la cual se asigno la(s) presente(s) calificación(es)*: Glaucia Calp, Natalia O’Byrne, Julio Ugueto, Jorge Yanes y Lucas Aristizabal. *Las hojas de vida de los Miembros del Comité Técnico podrán consultarse en la página web de la Sociedad Calificadora: www.ficthratings.com.co TODAS LAS CALIFICACIONES CREDITICIAS DE FITCH ESTAN SUJETAS A CIERTAS LIMITACIONES Y ESTIPULACIONES. POR FAVOR LEA ESTAS LIMITACIONES Y ESTIPULACIONES SIGUIENDO ESTE ENLACE: HTTP: / / FITCHRATINGS.COM / UNDERSTANDINGCREDITRATINGS. ADEMÁS, LAS DEFINICIONES DE CALIFICACIÓN Y LAS CONDICIONES DE USO DE TALES CALIFICACIONES ESTÁN DISPONIBLES EN NUESTRO SITIO WEB WWW.FITCHRATINGS.COM. LAS CALIFICACIONES PUBLICAS, CRITERIOS Y METODOLOGÍAS ESTÁN DISPONIBLES EN ESTE SITIO EN TODO MOMENTO. EL CÓDIGO DE CONDUCTA DE FITCH, Y LAS POLITICAS SOBRE CONFIDENCIALIDAD, CONFLICTOS DE INTERESES, BARRERAS PARA LA INFORMACION PARA CON SUS AFILIADAS, CUMPLIMIENTO, Y DEMÁS POLÍTICAS Y PROCEDIMIENTOS ESTÁN TAMBIÉN DISPONIBLES EN LA SECCIÓN DE CÓDIGO DE CONDUCTA DE ESTE SITIO. Derechos de autor © 2011 por Fitch, Inc. y Fitch Ratings, Ltd. y sus subsidiarias. One State Street Plaza, NY, NY 10004 Teléfono: 1-800-753-4824, (212) 908-0500. Fax: (212) 480-4435. La reproducción o distribución total o parcial está prohibida, salvo que se cuente con el consentimiento de Fitch. Todos los derechos son reservados. En la asignación y el mantenimiento de sus calificaciones, Fitch se basa en información que recibe de los emisores y sus agentes y de otras fuentes que Fitch considera creíbles. Fitch lleva a cabo una investigación razonable de la información sobre la que se basa de acuerdo con sus metodologías de calificación, y obtiene verificación razonable de dicha información de fuentes independientes, en la medida de que dichas fuentes se encuentren disponibles para una emisión dada o en una determinada jurisdicción. La forma en que Fitch lleve a cabo la investigación y el alcance de la verificación por parte de terceros que se obtenga variará dependiendo de la naturaleza de la emisión calificada y el emisor, los requisitos y prácticas en la jurisdicción en que se ofrece y coloca la emisión y/o donde el emisor se encuentra, la disponibilidad y la naturaleza de la información pública relevante, el acceso a representantes de la administración del emisor y sus asesores, la disponibilidad de verificaciones preexistentes de terceros tales como los informes de auditoria, cartas de procedimientos acordadas, evaluaciones, informes actuariales, informes técnicos, dictámenes legales y otros informes proporcionados por terceros, la disponibilidad de fuentes de verificación independiente y competentes de terceros con respecto a la emisión en particular o en la jurisdicción del emisor, y una variedad de otros factores. Los usuarios de calificaciones de Fitch deben entender que ni una investigación mayor de hechos ni la verificación por terceros puede asegurar que toda la información en la que Fitch se basa en relación con una calificación será exacta y completa. En última instancia, el emisor y sus asesores son responsables de la exactitud de la información que proporcionan a Fitch y al mercado en los documentos de oferta y otros informes. Al emitir sus calificaciones, Fitch debe confiar en la labor de los expertos, incluyendo los auditores independientes con respecto a los estados financieros y abogados con respecto a los aspectos legales y fiscales. Además, las calificaciones son intrínsecamente una visión hacia el futuro e incorporan las hipótesis y predicciones sobre acontecimientos futuros que por su naturaleza no se pueden comprobar como hechos. Como resultado, a pesar de la comprobación de los hechos actuales, las calificaciones pueden verse afectadas por eventos futuros o condiciones que no se previeron en el momento en que se emitió o afirmo una calificación. La información contenida en este informe se proporciona "tal cual" sin ninguna representación o garantía de ningún tipo. Una calificación de Fitch es una opinión en cuanto a la calidad crediticia de una emisión. La calificación no incorpora el riesgo de pérdida por otros riesgos que no estén relacionados con el riesgo crediticio, a menos que dichos riesgos sean mencionados específicamente. Fitch no está comprometido en la oferta o venta de ningún título. Un informe con una calificación de Fitch no es un prospecto de emisión ni un substituto de la información elaborada, verificada y presentada a los inversores por el emisor y sus agentes en relación con la venta de los títulos. Las calificaciones pueden ser modificadas, suspendidas, o retiradas en cualquier momento por cualquier razón a sola discreción de Fitch. Fitch no proporciona asesoramiento de inversión de cualquier tipo. Las calificaciones no son una recomendación para comprar, vender o mantener cualquier titulo, y en ningún caso constituyen garantía de cumplimiento de las obligaciones del calificado. Las calificaciones no hacen ningún comentario sobre la adecuación del precio de mercado, la conveniencia de cualquier titulo para un inversor particular, o la naturaleza impositiva o fiscal de los pagos efectuados en relación a los títulos. Fitch recibe honorarios por parte de los emisores, aseguradores, garantes, otros agentes y originadores de títulos, por las calificaciones. La asignación, publicación o diseminación de una calificación de Fitch no constituye el consentimiento de Fitch a usar su nombre como un experto en conexión con cualquier declaración de registro presentada bajo las leyes de títulos y valores de cualquier jurisdicción en particular. Bonos Ordinarios del Fideicomiso Grupo Nutresa S.A. (Grupo Nutresa) Agosto 22, 2012 7 FITCH RATINGS COLOMBIA SCV