Gobernabilidad y contratación en el sector Hidrocarburos de

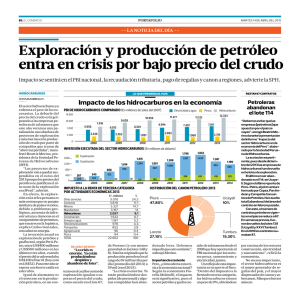

Anuncio