ANALISIS RAZONADO - Superintendencia de Valores y Seguros

Anuncio

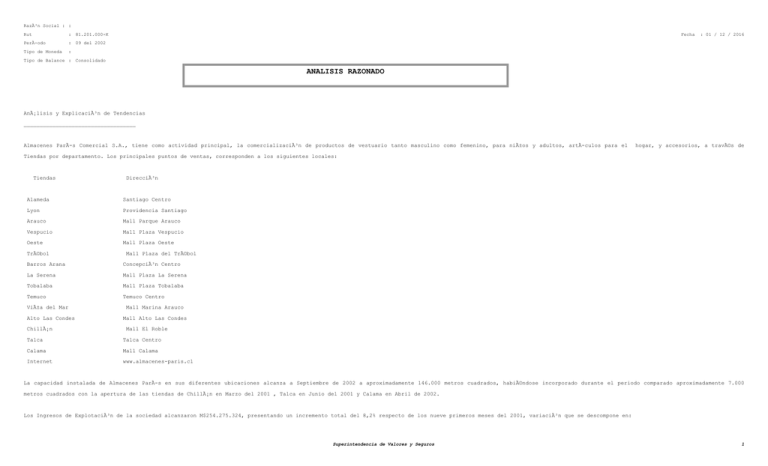

Razón Social : : Rut : 81.201.000-K PerÃ-odo : 09 del 2002 Tipo de Moneda : Fecha : 01 / 12 / 2016 Tipo de Balance : Consolidado ANALISIS RAZONADO Análisis y Explicación de Tendencias ___________________________________ Almacenes ParÃ-s Comercial S.A., tiene como actividad principal, la comercialización de productos de vestuario tanto masculino como femenino, para niños y adultos, artÃ-culos para el hogar, y accesorios, a través de Tiendas por departamento. Los principales puntos de ventas, corresponden a los siguientes locales: Tiendas Dirección Alameda Santiago Centro Lyon Providencia Santiago Arauco Mall Parque Arauco Vespucio Mall Plaza Vespucio Oeste Mall Plaza Oeste Trébol Mall Plaza del Trébol Barros Arana Concepción Centro La Serena Mall Plaza La Serena Tobalaba Mall Plaza Tobalaba Temuco Temuco Centro Viña del Mar Alto Las Condes Chillán Mall Marina Arauco Mall Alto Las Condes Mall El Roble Talca Talca Centro Calama Mall Calama Internet www.almacenes-paris.cl La capacidad instalada de Almacenes ParÃ-s en sus diferentes ubicaciones alcanza a Septiembre de 2002 a aproximadamente 146.000 metros cuadrados, habiéndose incorporado durante el periodo comparado aproximadamente 7.000 metros cuadrados con la apertura de las tiendas de Chillán en Marzo del 2001 , Talca en Junio del 2001 y Calama en Abril de 2002. Los Ingresos de Explotación de la sociedad alcanzaron M$254.275.324, presentando un incremento total del 8,2% respecto de los nueve primeros meses del 2001, variación que se descompone en: Superintendencia de Valores y Seguros 1 Razón Social : : Rut : 81.201.000-K PerÃ-odo : 09 del 2002 Tipo de Moneda : Fecha : 01 / 12 / 2016 Tipo de Balance : Consolidado ANALISIS RAZONADO - Incremento en comercialización de productos: 8,0% - Incremento en Intereses por créditos de consumo: 6,0% - Incremento en cobros por administración de tarjetas y otros servicios: 24,4% Incremento Total: 8,2% Es destacable el que el aumento de la partida "comercialización de productos" alcance a un 8,0%, ya que supera largamente a los indicadores de variación de actividad que ha hecho públicos la Camara Nacional de Comercio, de un 0,3%, lo que implica el aumento de participación de mercado que está registrando la empresa. Los ingresos por metro cuadrado registraron un incremento neto del 7,1% entre ambos periodos en comparación. Almacenes ParÃ-s desarrolla su actividad de Retail, apoyado en la comercialización de sus productos por la Tarjeta de Créditos ParÃ-s, ofreciendo a sus clientes una alternativa de financiamiento a sus compras. La colocación de créditos a clientes a través de la Tarjeta ParÃ-s, es desarrollada por la Sociedad Filial Administradora de Créditos Comerciales ACC S.A., Sociedad inscrita en el registro de valores de la Superintendencia de Valores y Seguros con él número 623. La Administración de las tarjetas de créditos es operada por la Sociedad Filial Administradora de Servicios Integrales ASIN S.A. Dentro de los Deudores por Ventas tanto de Corto como de Largo Plazo, se incluye la cartera de créditos de consumo de la Sociedad, por un monto de M$116.877.493 al 30 de septiembre de 2002, la que se incrementó con respecto al 30 de septiembre del año 2001 en un 22,3%. En igual periodo de tiempo los ingresos de explotación correspondientes a intereses devengados por la cartera de créditos se incrementaron en un 6,0%. La Sociedad tiene como polÃ-tica, constituir provisiones que representan proporciones de los créditos vencidos y vigentes; la proporción de los créditos provisionados aumenta en función de la antigüedad de los créditos vencidos hasta completar 12 meses, oportunidad en la cual son castigados. Para cubrir el riesgo de incobrabilidad de la cartera de créditos al cierre de cada periodo, la filial Administradora de Créditos Comerciales ACC S.A. ha constituido provisiones que representan un 9,6% de la cartera en 2002 y un 11,0% en 2001. Los créditos castigados en el periodo, por un monto de M$ 9.152.430 en 2002 y M$ 7.266.238 en 2001, incluyen tanto los castigos por cartera vencida de Tarjeta ParÃ-s como castigos por cheques protestados. Tal como se señalo anteriormente, la cartera de créditos de la empresa está destinada fundamentalmente a financiar las compras que los clientes realizan en Almacenes Paris Comercial S.A.. En este contexto, la Tarjeta de Crédito ParÃ-s, compite con otros medios de pago utilizados por los clientes de la Sociedad Matriz, tales como efectivo, cheques y tarjetas de crédito emitida por instituciones financieras. La participación de la Tarjeta de Créditos ParÃ-s en esos medios de pago, alcanza a aproximadamente un 75%. Superintendencia de Valores y Seguros 2 Razón Social : : Rut : 81.201.000-K PerÃ-odo : 09 del 2002 Tipo de Moneda : Fecha : 01 / 12 / 2016 Tipo de Balance : Consolidado ANALISIS RAZONADO Actualmente, Administradora de Créditos Comerciales ACC S.A., registra un stock de 1.900.000 tarjetas habilitadas; de las cuales 900.000 registran saldos al cierre del periodo, lo cual representa una deuda promedio por cliente de aproximadamente M$ 130. Las tiendas en las cuales la sociedad comercializa sus productos son administradas por las siguientes Empresas coligadas filiales de la matriz de Almacenes Paris Comercial S.A., Empresas Almacenes Paris S.A., sociedad inscrita en el registro de valores de la Superintendencia de Valores y Seguros con el número 590. Rut Empresas 88.637.500-K Administradora y Comercial Arauco Ltda. 78.071.720-3 Administradora y Comercial Temuco Ltda. 78.457.670-1 Administradora y Comercial Maipu Ltda. 78.448.780-6 Administradora y Comercial Concepción Ltda. 77.172.950-9 Administradora y Comercial La Serena Ltda. 77.046.420-K Administradora y Comercial Bio-Bio Ltda. 77.251.760-2 Administradora y Comercial Puente Alto Ltda. 77.313.160-0 Administradora y Comercial Las Condes Ltda. 77.313.140-6 Administradora y Comercial Viña del Mar Ltda. 77.480.640-7 Administradora y Comercial Chillán Ltda. 77.583.410-2 Administradora y Comercial Talca Ltda. 77.624.930-0 Administradora y Comercial Calama Ltda. 78.078.600-0 Gestión Integral en Recursos Humanos Ltda. 77.301.910-K LogÃ-stica y Distribución Almacenes Paris Ltda. 88.235.500-4 Sociedad Comercial de Tiendas Ltda. 79.637.060-2 Sociedad Comercializadora Vicuña Mackenna Ltda Por concepto de administración de los puntos de venta, las Empresas Administradoras facturan a Almacenes ParÃ-s Comercial S.A. mensualmente estos servicios, a base de un porcentaje de las ventas que Almacenes ParÃ-s logra en cada uno de los locales. Los servicios incluyen la mantención de los locales e instalaciones, la mantención y distribución de productos y las dotaciones de personal necesarias, para desarrollar el servicio de venta al cliente. Superintendencia de Valores y Seguros 3 Razón Social : : Rut : 81.201.000-K PerÃ-odo : 09 del 2002 Tipo de Moneda : Fecha : 01 / 12 / 2016 Tipo de Balance : Consolidado ANALISIS RAZONADO Como consecuencia de lo anterior, la Sociedad presenta en sus estados financieros, saldos por cobrar y por pagar a Empresas Relacionadas, que tienen su origen en las transferencias de fondos, que se generan como consecuencia del desarrollo de estas actividades y en una administración centralizada de los recursos financieros, en la Sociedad Almacenes ParÃ-s Comercial S.A. En el periodo comprendido entre el 30 de septiembre de 2001 y el 30 de septiembre de 2002 la Sociedad completó las inversiones correspondientes a las nuevas Tiendas en las ciudades de Chillán, Talca y Calama. En esta ultima ciudad la sociedad inicio sus operaciones en el transcurso del mes de abril de 2002. Estas inversiones, junto con el capital de trabajo requerido por el incremento de la actividad que se ha registrado en la empresa, explican el aumento de un 15,9% que ha experimentado el total de activos de la sociedad, pasando de M$ 264.017.151 en 2001 a M$ 305.871.639 en 2002. El resultado del periodo 2002, correspondiente a una utilidad de M$ 4.778.969, se incrementó 2,27 veces con respecto a la utilidad generada en el mismo periodo del año anterior. El origen de este fuerte aumento de utilidades es principalmente operacional, ya que el incremento en las ventas de un 8,2%, aún cuando produjo un incremento del margen de explotación de solo un 6,4%, se logró con incrementos muy limitados de los gastos de administración y ventas, de un 4,1%, factores que compuestos llevaron a un incremento del 19,0% en el resultado de Explotación. El mayor volumen de ventas, márgenes y resultados de la sociedad en el presente periodo con respecto al periodo anterior se explican por el proceso de maduración y consolidación de las importantes inversiones que la sociedad ha realizado en los últimos años, en un mercado que continua contraÃ-do con un gasto creciendo a tasas que no indican el inicio de un periodo expansivo de la economÃ-a chilena con la consiguiente reactivación de la demanda. En este sentido es importante señalar que aproximadamente un 80% de las actuales instalaciones de la sociedad corresponden a inversiones realizadas en los últimos 6 años con un promedio de antigüedad de 36 meses. Respecto del financiamiento y los riesgos asociados a tasas de interés y tipos de cambio, la Sociedad mantienen polÃ-ticas conservadoras que se traducen en la mantención de bajos niveles de deuda en moneda extranjera, que se generan por operaciones de comercio exterior. Las obligaciones financieras distintas de las generadas por operaciones de comercio exterior son contratadas por las Sociedades fundamentalmente a mediano y largo plazo en el equivalente a U.F. y a tasas de mercado. Respecto de los niveles de endeudamiento, la Empresa está inserta en la polÃ-tica que en ese sentido fija la Sociedad matriz Empresas Almacenes ParÃ-s S.A., la cual establece que la razón de endeudamiento consolidada, no supere 1,5 veces el patrimonio. Cifras comparativas e Ã-ndices ___________________________ Balance 31-Dic _______ ______ AL 30 DE SEPTIEMBRE _____________________________________ Superintendencia de Valores y Seguros 4 Razón Social : : Rut : 81.201.000-K PerÃ-odo : 09 del 2002 Tipo de Moneda : Fecha : 01 / 12 / 2016 Tipo de Balance : Consolidado ANALISIS RAZONADO Activo Circulante 2001 2002 2001 M$ M$ M$ 210.053.611 VARIACION M$ 31.697.231 17,8 Activo Fijo 66.020.729 68.136.210 65.441.026 2.695.184 4,1 Otros Activos 22.486.770 27.752.720 20.290.647 7.462.073 36,8 Total Activos 298.561.110 305.871.639 264.017.151 41.854.488 15,9 114.692.099 83.980.373 30.711.726 36,6 117.908.308 110.431.576 7.476.732 6,8 Pasivo Circulante 86.744.904 Pasivo Largo Plazo 136.998.846 Interes Minoritario Patrimonio Total Pasivos 209.982.709 178.285.478 % 198.239 198.142 194.876 3.266 1,7 74.619.121 73.073.090 69.410.326 3.662.764 5,3 305.871.639 264.017.151 41.854.488 15,9 298.561.110 Resultado 31-dic _______ ______ Resultado de Explotación AL 30 DE SEPTIEMBRE _____________________________________ 2001 2002 2001 M$ M$ M$ VARIACION M$ % 22.527.883 14.705.203 12.359.532 2.345.671 19,0 Margen de Explotación 115.287.637 84.222.011 79.148.716 5.073.295 6,4 Ingresos de Explotación 335.741.386 254.275.324 234.913.252 19.362.072 8,2 Costo de Explotación 220.453.749 170.053.313 155.764.536 14.288.777 9,2 Gastos de Administración Superintendencia de Valores y Seguros 5 Razón Social : : Rut : 81.201.000-K PerÃ-odo : 09 del 2002 Tipo de Moneda : Fecha : 01 / 12 / 2016 Tipo de Balance : Consolidado ANALISIS RAZONADO y Ventas Utilidad del Ejercicio 92.759.754 69.516.808 66.789.184 2.727.624 4,1 7.312.156 4.778.969 2.105.336 2.673.633 127,0 Flujo de Efectivo 31-Dic AL 30 DE SEPTIEMBRE _________________ ______ _____________________________________ 2001 2002 2001 M$ M$ M$ VARIACION M$ % Por actividades de la Operación -6.708.721 416.089 -12.578.957 12.995.046 -103,3 Por Actividades de Financiamiento 15.704.561 7.708.376 18.000.963 -10.292.587 -57,2 Por Actividades de Inversión -7.655.406 -6.742.421 -5.506.191 -1.236.230 22,5 La sociedad generó durante el perÃ-odo, un flujo neto positivo de efectivo de M$ 1.382.044, el que se descompone de la siguiente manera: Las actividades de la operación generaron un flujo positivo de M$ 416.089, el que se explica por una utilidad del perÃ-odo de M$ 4.778.969, mas los cargos netos a resultados que no representan flujo de efectivo por M$ 15.716.051 y menos la variación negativa de los activos y pasivos que afectan el flujo operacional por M$ 20.139.556. Las actividades de financiamiento originaron un flujo positivo por M$ 7.708.376, el que se explica por la obtención de prestamos de instituciones financieras M$ 20.135.537, el pago de dividendos M$ 6.300.000, el pago de prestamos a instituciones financieras M$ 2.451.999 y el pago de prestamos a empresas relacionadas por M$ 3.684.910. Las actividades de inversión generaron un flujo neto negativo de M$ 6.742.421 que se explica Indices 31-Dic por la incorporación de Activos Fijos. AL 30 DE SEPTIEMBRE Superintendencia de Valores y Seguros 6 Razón Social : : Rut : 81.201.000-K PerÃ-odo : 09 del 2002 Tipo de Moneda : Fecha : 01 / 12 / 2016 Tipo de Balance : Consolidado ANALISIS RAZONADO _______ ______ Liquidez Razón Acida ________________________ 2001 2002 2001 M$ M$ M$ 2,4 1,8 2,1 1,8 1,3 1,4 114 Dias 121 Dias 118 Dias 94 Dias 94 Dias 101 Dias 3,0 3,2 3,3 Permanencia de Cuentas por Cobrar Permanencia de Inventario Razón de endeudamiento Deuda Corto Plazo 39% 49% 43% Deuda Largo Plazo 61% 51% 57% 1,9 1,7 1,3 Cobertura de gastos financieros R.A.I.I.D.A.I.E. Utilidad por acción M$23.434.513 M$ 30,0 M$17.720.842 M$12.360.953 M$ 19,1 M$ 8,4 Rentabilidad del Patrimonio 10,9 6,5 4,2 2,4 3,2 1,1 Rentabilidad del Activo Respecto de estos indices, es importante destacar: La liquidez se mantiene en rangos adecuados al giro de la empresa; aún cuando la permanencia de cuentas por cobrar registra un aumento, es parte del giro del conjunto de empresas el otorgar financiamiento a sus clientes. Por otra parte, se registra una disminución de la permanencia de inventarios, dando cuenta de una mayor eficiencia alcanzada en la administración de esta importante partida del balance. La rentabilidad, medida tanto como indicadores sobre activos o sobre patrimonio, presenta una favorable evolución, la que se advierte también en el fuerte aumento que registra la generación operacional de caja (R.A.I.I.D.A.I.E.). El fuerte incremento de la rentabilidad, tal como fue explicado anteriormente, se genera principalmente por motivos operacionales (mayor eficiencia en los Gastos de Administración y Ventas) Superintendencia de Valores y Seguros 7 Razón Social : : Rut : 81.201.000-K PerÃ-odo : 09 del 2002 Tipo de Moneda : Fecha : 01 / 12 / 2016 Tipo de Balance : Consolidado ANALISIS RAZONADO Análisis del valor libro de los principales activos de la Sociedad _________________________________________________________________ Los activos y pasivos se presentan en los estados financieros valorizados de acuerdo a principios y normas de contabilidad generalmente aceptados y a las instrucciones impartidas al respecto por la Superintendencia de Valores y Seguros. Los criterios mas relevantes de señalar son los siguientes: - Las cuentas por cobrar a clientes se presentan a sus valores actualizados al cierre del periodo, netas de provisiones destinadas a cubrir el riesgo de incobrabilidad de la cartera. - Las existencias se presentan valorizadas al costo de adquisición actualizado al cierre de cada periodo, los cuales no exceden sus valores de realización y netas de provisiones por mermas de inventarios. - Los activos fijos de las Sociedades se presentan al costo más corrección monetaria y netos de depreciaciones, determinadas de acuerdo con la vida útil estimada de los bienes. - Los valores contables de los principales activos de la Sociedad de acuerdo con lo anteriormente señalado, no presentan desviaciones significativas con respecto a valores de mercado. Analisis de Riesgos y su administración _______________________________________ Entre los distintos factores de riesgo que afectan a Almacenes ParÃ-s y la forma en que la empresa los administra, podemos mencionar: a.- Riesgo de Tasas de Interés: Los pasivos financieros de la empresa (afectos a intereses) corresponden en un 100% a pasivos bancarios, con tasas de interés variables en el mediano plazo. Dado el tipo de activos que se financia con estos pasivos, cuentas por cobrar vÃ-a tarjetas de crédito, y los plazos involucrados de activo y pasivo, entonces la empresa puede cubrirse completamente de variaciones importantes que se produzcan en la tasa de interés. b.- Riesgo de Tipo de Cambio: La empresa realiza operaciones en moneda extranjera solo en lo relativo a importaciones de mercaderÃ-as para su posterior comercialización; la variación del tipo de cambio durante el proceso de importación es traspasada al Superintendencia de Valores y Seguros 8 Razón Social : : Rut : 81.201.000-K PerÃ-odo : 09 del 2002 Tipo de Moneda : Fecha : 01 / 12 / 2016 Tipo de Balance : Consolidado ANALISIS RAZONADO costo de la mercaderÃ-a. El riesgo de variación de tipo de cambio durante el proceso de importaciones se cubre ya sea cubriéndolas anticipadamente, una vez negociadas, o mediante la contratación de operaciones "Forward" al vencimiento de las cartas de crédito. c.- Riesgo de Proveedores: La empresa se abastece de multiplicidad de proveedores, tanto de origen nacional como extranjero, sin que ninguno de ellos represente un porcentaje demasiado significativo ni sea irreemplazable en la diversidad de productos que comercializa, por lo que no se advierten riesgos relacionados. d.- Riesgo de Clientes: La empresa atiende a una multiplicidad de clientes con una gran dispersión geográfica, de edades, estrato socio-económico, etc., ninguno de los cuales tiene individualmente incidencia significativa en las ventas. El riesgo de clientes se considera adecuadamente atomizado, tanto en sus transacciones de compra como en la cartera de créditos otorgados a ellos. e.- Riesgo de Fluctuaciones de la EconomÃ-a: La actividad comercial está Ã-ntimamente ligada al desempeño de la economÃ-a nacional. De acuerdo a esto, cuando tanto las variables reales como de expectativas están en un ciclo positivo, la actividad de la empresa se incrementa mas rápidamente, en tanto que lo contrario sucede en ciclos recesivos o de pesimismo en las expectativas. f.- Riesgos de Activos: La totalidad de los activos de infraestructura de la empresa, vale decir, construcciones, instalaciones, maquinarias, etc., se encuentran adecuadamente cubiertos de los riesgos operativos por las pólizas de seguros correspondientes. Los activos Deudores por Ventas se encuentran adecuadamente cubiertos de los riesgos operativos por pólizas de seguros de desgravamen, que cubren el riesgo de fallecimiento de deudores; respecto de riesgos de crédito, tal como se expresó anteriormente, la polÃ-tica de la empresa es la de revisión contÃ-nua de la cartera de deudores, constituyendo oportunamente provisiones y castigos por la eventualidad de incobrables. Superintendencia de Valores y Seguros 9