2013-07-22.pdf

Anuncio

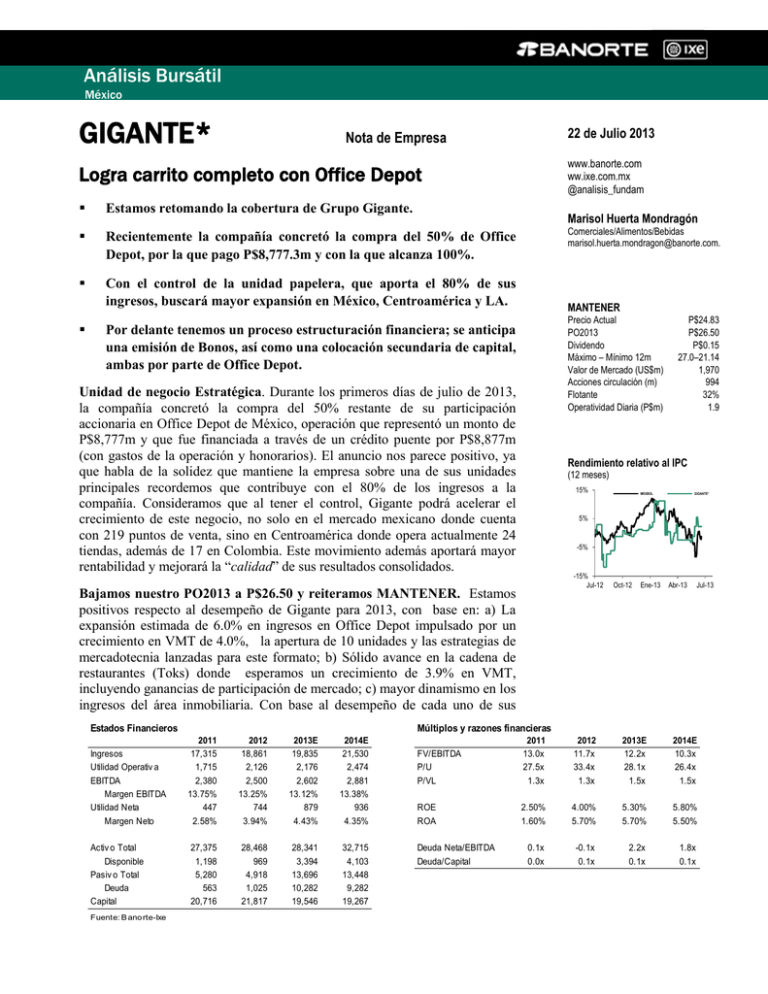

Marisol Huerta (55) 5268 9927 marisol.huerta.|mondragon@banorte.com Análisis Bursátil México GIGANTE* 22 de Julio 2013 Nota de Empresa www.banorte.com ww.ixe.com.mx @analisis_fundam Logra carrito completo con Office Depot Estamos retomando la cobertura de Grupo Gigante. Recientemente la compañía concretó la compra del 50% de Office Depot, por la que pago P$8,777.3m y con la que alcanza 100%. Con el control de la unidad papelera, que aporta el 80% de sus ingresos, buscará mayor expansión en México, Centroamérica y LA. Marisol Huerta Mondragón Comerciales/Alimentos/Bebidas marisol.huerta.mondragon@banorte.com. MANTENER Precio Actual PO2013 Dividendo Máximo – Mínimo 12m Valor de Mercado (US$m) Acciones circulación (m) Flotante Operatividad Diaria (P$m) Por delante tenemos un proceso estructuración financiera; se anticipa una emisión de Bonos, así como una colocación secundaria de capital, ambas por parte de Office Depot. Unidad de negocio Estratégica. Durante los primeros días de julio de 2013, la compañía concretó la compra del 50% restante de su participación accionaria en Office Depot de México, operación que representó un monto de P$8,777m y que fue financiada a través de un crédito puente por P$8,877m (con gastos de la operación y honorarios). El anuncio nos parece positivo, ya que habla de la solidez que mantiene la empresa sobre una de sus unidades principales recordemos que contribuye con el 80% de los ingresos a la compañía. Consideramos que al tener el control, Gigante podrá acelerar el crecimiento de este negocio, no solo en el mercado mexicano donde cuenta con 219 puntos de venta, sino en Centroamérica donde opera actualmente 24 tiendas, además de 17 en Colombia. Este movimiento además aportará mayor rentabilidad y mejorará la “calidad” de sus resultados consolidados. Rendimiento relativo al IPC (12 meses) 15% Ingresos Utilidad Operativ a EBITDA Margen EBITDA Utilidad Neta Margen Neto Activ o Total Disponible Pasiv o Total Deuda Capital Fuente: B ano rte-Ixe MEXBOL GIGANTE* 5% -5% -15% Jul-12 Bajamos nuestro PO2013 a P$26.50 y reiteramos MANTENER. Estamos positivos respecto al desempeño de Gigante para 2013, con base en: a) La expansión estimada de 6.0% en ingresos en Office Depot impulsado por un crecimiento en VMT de 4.0%, la apertura de 10 unidades y las estrategias de mercadotecnia lanzadas para este formato; b) Sólido avance en la cadena de restaurantes (Toks) donde esperamos un crecimiento de 3.9% en VMT, incluyendo ganancias de participación de mercado; c) mayor dinamismo en los ingresos del área inmobiliaria. Con base al desempeño de cada uno de sus Estados Financieros P$24.83 P$26.50 P$0.15 27.0–21.14 1,970 994 32% 1.9 Oct-12 Ene-13 Abr-13 Jul-13 Múltiplos y razones financieras 2011 17,315 1,715 2,380 13.75% 447 2.58% 2012 18,861 2,126 2,500 13.25% 744 3.94% 2013E 19,835 2,176 2,602 13.12% 879 4.43% 2014E 21,530 2,474 2,881 13.38% 936 4.35% 27,375 1,198 5,280 563 20,716 28,468 969 4,918 1,025 21,817 28,341 3,394 13,696 10,282 19,546 32,715 4,103 13,448 9,282 19,267 FV/EBITDA P/U P/VL 2011 13.0x 27.5x 1.3x 2012 11.7x 33.4x 1.3x 2013E 12.2x 28.1x 1.5x 2014E 10.3x 26.4x 1.5x ROE ROA 2.50% 1.60% 4.00% 5.70% 5.30% 5.70% 5.80% 5.50% 0.1x 0.0x -0.1x 0.1x 2.2x 0.1x 1.8x 0.1x Deuda Neta/EBITDA Deuda/Capital Marisol Huerta (55) 5268 9927 marisol.huerta.|mondragon@banorte.com formatos estimamos crecimiento en Ingresos y EBITDA para 2013 de 6.0% y 8% respectivamente. No obstante, consideramos que estas expectativas ya se encuentran incorporadas en el precio de la acción, y al no percibir nuevos catalizadores reiteramos nuestra recomendación de MANTENER. Es importante tomar en cuenta que al considerar un mayor nivel de deuda durante este año, el múltiplo FV/EBITDA se encarece desde 10.1x a 12.2x con lo que ajustamos nuestro Precio Objetivo de P$27.50 a P$26.50. Valuación. En nuestro precio objetivo de P$26.50, el múltiplo estimado 2013e se ubica en 12.2x, nivel 2.5% por arriba del promedio del sector comercial en México que consideramos se justifica por el renovado potencial a mediano plazo que la integración de Office Depot al 100% le aporta a Gigante. Decidimos concentrar nuestra comparación sectorial en este sector únicamente ya que el 80% de los ingresos de Gigante dependen de Office Depot, empresa dedicada a la venta de artículos de papelería. GIGANTE: FV/EBITDA (promedio U12m) 14.0x 13.0x 12.0x 11.0x 10.0x 9.0x 8.0x 7.0x 6.0x 17/07/12 Fuente: Gigante 17/09/12 17/11/12 17/01/13 17/03/13 17/05/13 17/07/13 El múltiplo FV/EBITDA por arriba del sector se compensa con los mejores niveles de rentabilidad frente a sus competidores, donde el margen FV/EBITDA se ubica +350pb por arriba del promedio de las empresas del sector comercial (VER TABLA SECTORIAL) Marisol Huerta (55) 5268 9927 marisol.huerta.|mondragon@banorte.com VE P/VL P/U P/U 2013 P/U 2013E VE/EBITDA VE/EBITDA 2013e VE/EBITDA 2014E ROA Deuda neta/EBITDA Margen EBITDA Margen Operativo Gigante Alsea Walmex 2,016.0 2,084.1 48,353.8 1.3x 5.4x 4.9x 22.6x 54.5x 26.5x 20.3x 41.3x 24.4x ND 28.5x 21.4x 10.0x 15.4x 14.6x 12.0x 12.8x 13.6x 10.3x 10.3x 11.9x 3.1x 4.3x 11.0x -1.2x 0.9x -0.4x 13.1% 12.2% 9.8% 11.2% 6.2% 7.7% Comerci Soriana Chedraui 4,259.4 6,292.7 3,743.5 2.0x 1.8x 1.9x 30.8x 20.7x 25.6x 27.3x 18.4x 21.2x 24.3x 16.0x 18.0x 13.9x 10.4x 14.2x 13.2x 9.8x 9.8x 12.1x 8.7x 8.8x 3.4x 5.0x 3.7x 0.3x 0.4x ND 8.3% 7.2% 7.0% 5.9% 5.3% ND 13.1x -23.4% 11.9x 1.1% 10.4x -0.5% 5.1x 0.0x 9.6% 3.5% 7.3% 3.9% Promedio Premio (descuento) GIGANTE @P$26.5 Office Depot Office Max Staples Inc 1,759.3 1,484.0 11,538.8 2.0x 1.0x 1.8x ND 9.4x 19.7x 243.9x 20.7x 12.5x 44.8x 17.4x 11.7x 7.2x 7.6x 5.9x 5.7x 7.6x 6.1x 5.5x 7.5x 6.1x -3.4x 12.2x -1.8x 0.4x 2.0x 0.3x 2.3% 2.9% 8.1% 0.4% 1.8% 6.1% Best Buy 11,364.1 3.4x 13.8x 13.2x 12.0x 5.4x 5.3x 4.9x -3.2x 0.4x 4.5% 2.6% 6.5x 6.2x 6.0x 1.0x 0.8x 4.4% 2.7% Promedio Fuente: Bloomber, estimaciones Banorte-Ixe Acomodando las partes tras la adquisición — Esquema Financiero Potencial oferta secundaria: De acuerdo con la Asamblea de Accionistas que realizó la empresa a finales de junio, Grupo Gigante podría realizar una oferta secundaria ofreciendo hasta el 35 % de las acciones representativas del capital social de Office Depot de México, en los mercados nacionales e internacionales. El producto de dicha oferta se destinaría a la amortización anticipada del crédito puente y a cubrir los honorarios y gastos relacionados con la oferta. Emisión de Bono. Adicionalmente, Gigante pretende apalancar a Office Depot con la colocación de un bono 144A con vencimiento a 10 años (el monto no ha sido señalado), del cual aplicaría los recursos para amortizar anticipadamente el crédito puente. La transmisión de dichos recursos hacia Gigante, como holding de Office Depot sería a través de un dividendo, seguramente antes de que Office Depot sea pública. Ya que la adquisición del 50% de Office Depot fue financiada a través de deuda, con datos conocidos en los últimos 12 meses (1T13) está operación eleva los niveles de apalancamiento a 2.2x Deuda Neta/ EBITDA y encarece los múltiplos de la compañía a niveles de 12.2x FV/EBITDA. Revisaremos nuestro modelo de valuación una vez que contemos con resultados al 2T13, a la vez que incorporaremos mayores detalles sobre la emisión de deuda de la compañía, o de la contratación de un crédito a mayor plazo, o la oferta secundaria ya mencionadas, conforme se vaya corroborando. Expectativas 2013. Nuestras expectativas de ingresos para 2013 incluyen un avance de 5.2% a/a relacionado con el crecimiento de ventas mismas tiendas (4.0% a/a), crecimiento orgánico y precios. Durante la primera mitad de 2013 el crecimiento de la compañía ha sido débil, con retroceso en VMT de -2.0%e, lo cual ha resultado similar a la tendencia de otras empresas del sector comercial, siendo que la debilidad del consumo ante un menor dinamismo en el empleo y reducción de remesas han mermado el poder adquisitivo de la población, afectando el desempeño de Gigante. Hacia adelante, debemos señalar que los ciclos más fuertes para Gigante, en su principal división Marisol Huerta (55) 5268 9927 marisol.huerta.|mondragon@banorte.com (Office Depot), se realizan en los meses de agosto (por regreso a clases) y en diciembre (surtido en mayoristas), de esta manera estaríamos más optimistas respecto al desempeño hacia la segunda parte del año ligado al mejor desempeño de la economía y a su propio ciclo económico. GIGANTE: Ingresos estimados (millones de pesos) 35,000 31,032 30,000 25,000 20,000 18,861 19,835 21,530 15,000 10,000 5,000 2012 2013e 2014e 2015e Fuente: BMV reportes financieros. Estimaciones Banorte-Ixe A nivel operativo, nuestras estimaciones con respecto al crecimiento en EBITDA para 2013 son de un avance de 4.1%, con un retroceso en margen EBITDA de 20pb, relacionado con gastos de aperturas para los nuevos formatos (Panda Express, Home Store, Cup Store), así como por el apalancamiento que genera menores ventas. GIGANTE: EBITDA estimado (millones de pesos) 4,500 4,230 4,000 3,500 3,000 2,500 2,881 2,500 2,602 2012 2013e 2,000 1,500 1,000 500 2014e Fuente; BMV reportes financieros. Estimaciones Banorte-Ixe 2015e Marisol Huerta (55) 5268 9927 marisol.huerta.|mondragon@banorte.com CAPEX: Para 2013 el Capex de la empresa es de P$3,492m, y comprende la expansión de unidades en sus diferentes formatos: corresponden 14 unidades a Panda Express; 10 Office Depot; y Cup Stop 26 en el año. Para la división inmobiliaria se tiene considerado continuar con los planes para la puesta en marcha de dos desarrollos de vivienda que contaran con unidades comerciales y oficinas—la empresa no provee mayores detalles en este renglón. GIGANTE: Participación en ventas por negocio Restaurantes Toks, 13% The Home Store, 2% Panda Exprees, 1% Inmobiliario, 5% Fuente: Gigante Office Depot, 80% Gigante: Distribución regional de Ingresos (Datos a 2012) 9% 4% metropolitana 10% 38% Centro Norte Noreste Sureste 14% Suroeste Centro y Sudamerica 4% 21% Fuente: Gigante Informe Anual Marisol Huerta (55) 5268 9927 marisol.huerta.|mondragon@banorte.com Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Jorge Alejandro Quintana Osuna, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Manuel Jiménez Zaldívar, Carlos Hermosillo Bernal, Victor Hugo Cortes Castro, Marisol Huerta Mondragón, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís y Juan Ignacio Neri, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte Ixe, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte Ixe, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte.