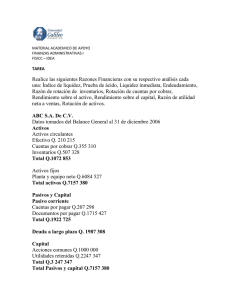

complem02ed4revisiondelosEEFF

Anuncio