9526

Anuncio

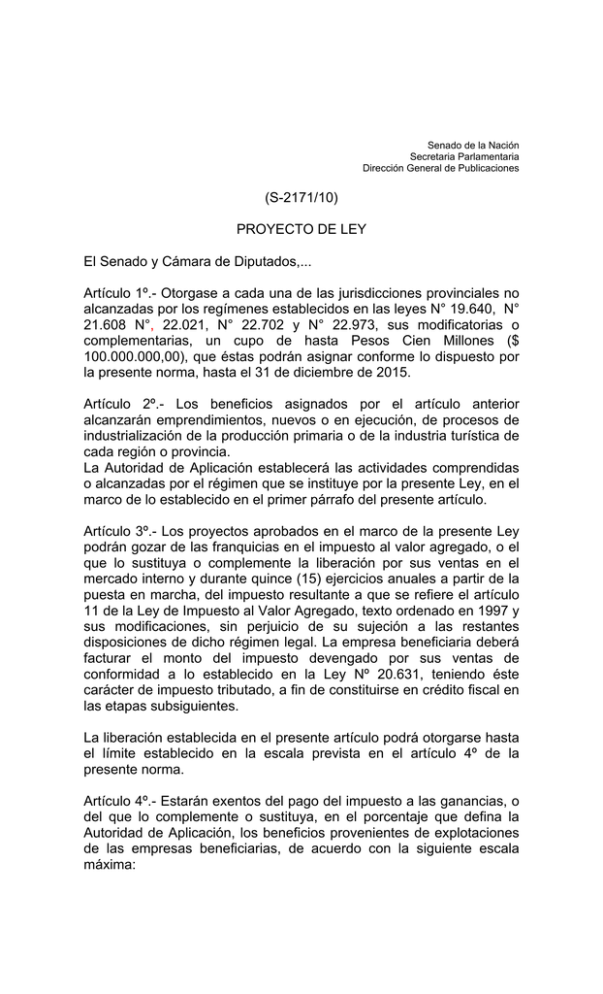

Senado de la Nación Secretaria Parlamentaria Dirección General de Publicaciones (S-2171/10) PROYECTO DE LEY El Senado y Cámara de Diputados,... Artículo 1º.- Otorgase a cada una de las jurisdicciones provinciales no alcanzadas por los regímenes establecidos en las leyes N° 19.640, N° 21.608 N°, 22.021, N° 22.702 y N° 22.973, sus modificatorias o complementarias, un cupo de hasta Pesos Cien Millones ($ 100.000.000,00), que éstas podrán asignar conforme lo dispuesto por la presente norma, hasta el 31 de diciembre de 2015. Artículo 2º.- Los beneficios asignados por el artículo anterior alcanzarán emprendimientos, nuevos o en ejecución, de procesos de industrialización de la producción primaria o de la industria turística de cada región o provincia. La Autoridad de Aplicación establecerá las actividades comprendidas o alcanzadas por el régimen que se instituye por la presente Ley, en el marco de lo establecido en el primer párrafo del presente artículo. Artículo 3º.- Los proyectos aprobados en el marco de la presente Ley podrán gozar de las franquicias en el impuesto al valor agregado, o el que lo sustituya o complemente la liberación por sus ventas en el mercado interno y durante quince (15) ejercicios anuales a partir de la puesta en marcha, del impuesto resultante a que se refiere el artículo 11 de la Ley de Impuesto al Valor Agregado, texto ordenado en 1997 y sus modificaciones, sin perjuicio de su sujeción a las restantes disposiciones de dicho régimen legal. La empresa beneficiaria deberá facturar el monto del impuesto devengado por sus ventas de conformidad a lo establecido en la Ley Nº 20.631, teniendo éste carácter de impuesto tributado, a fin de constituirse en crédito fiscal en las etapas subsiguientes. La liberación establecida en el presente artículo podrá otorgarse hasta el límite establecido en la escala prevista en el artículo 4º de la presente norma. Artículo 4º.- Estarán exentos del pago del impuesto a las ganancias, o del que lo complemente o sustituya, en el porcentaje que defina la Autoridad de Aplicación, los beneficios provenientes de explotaciones de las empresas beneficiarias, de acuerdo con la siguiente escala máxima: Año 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 hasta " " " " " " " " " " " " " " Porcentaje exento 100% 100% 100% 100% 100% 95% 90% 85% 80% 70% 60% 45% 35% 25% 15% Artículo 5º.- Estará exento del pago del impuesto a las ganancias, o del que lo complemente o sustituya, en el porcentaje que defina la Autoridad de Aplicación, el monto de las utilidades provenientes de explotaciones y actividades alcanzadas por el presente régimen que se reinviertan en actividades no explotaciones no promovidas y dentro de la misma jurisdicción provincial, durante el ejercicio fiscal en que se generan, o en los dos (2) ejercicios fiscales inmediatos siguientes al mismo. En el supuesto de no efectuarse la inversión en el lapso indicado, el doscientos por ciento (200%) del importe no invertido deberá imputarse como materia imponible del ejercicio fiscal en que se produzca el vencimiento del mismo, debiendo actualizarse los importes respectivos aplicando la normativa vigente por pago en mora de dicho impuesto. Los montos totales que genere la presente exención no serán computados a los efectos del costo fiscal global que establece el artículo 17 de la presente Ley. Artículo 6º.- Los inversionistas en los procesos productivos de industrialización o actividades comprendidas y beneficiadas por el presente régimen, tendrán, a su opción, algunas de las siguientes franquicias, respecto de los montos de inversión que en cada caso apruebe la Autoridad de Aplicación: a) Diferimiento del pago de las sumas que deban abonar en concepto de aranceles de exportación, impuesto a las ganancias, impuesto a los bienes personales, impuesto a la ganancia mínima presunta e impuesto al valor agregado, o en su caso de los que los sustituyan o complementen -incluidos sus anticipos- correspondientes a ejercicios con vencimiento general posterior a la fecha de la inversión. Se considerará configurada la inversión a medida que se integre el capital o se efectivice la aportación directa. El monto del impuesto a diferir podrá ser hasta un monto igual al setenta y cinco por ciento (75%) de la aportación directa de capital o, en su caso, del monto integrado por los accionistas, y podrá ser imputado a cualquiera de los impuestos o arancel indicados en el primer párrafo, a opción del contribuyente. La autoridad de aplicación previa consulta a la Dirección General Impositiva o en su caso a la Dirección General de Aduanas, determinarán las garantías a exigir para preservar el crédito fiscal. Los montos diferidos no devengarán intereses y se cancelarán en cinco (5) anualidades consecutivas a partir del sexto ejercicio posterior a la puesta en marcha del proyecto promovido. b) Deducción del monto imponible, a los efectos del cálculo del impuesto a las ganancias o del que lo sustituya o complemente, de las sumas efectivamente invertidas en el ejercicio fiscal, como aportaciones directas de capital o integraciones por suscripción de acciones. Las respectivas inversiones deberán mantenerse en el patrimonio de sus titulares por un lapso no inferior a cinco (5) años contados a partir del 1 de enero siguiente al año de la efectiva inversión. De no mantenerse en el patrimonio la inversión efectuada corresponderá ingresar los tributos no abonados con más los intereses y la actualización calculada de acuerdo con las disposiciones establecidas en la Ley 11.683. En los casos de suscripción de capital sólo gozará de la franquicia el suscriptor original. Artículo 7º.- Estará exento, en los porcentajes que defina la Autoridad de Aplicación para cada caso, el pago de los derechos de importación y de todo otro derecho, impuesto especial o gravamen a la importación o con motivo de ella -con exclusión de las tasas retributivas de servicios- la introducción de bienes de capital, herramientas especiales o partes y elementos componentes de dichos bienes, que sean destinados a ser utilizados directamente en las actividades productivas comprendidos en la presente, considerados a valor FOB puerto de embarque, en tanto los mismos no se produzcan en el país en condiciones de eficiencia, plazo de entrega y precios razonables. Se de aplicación en lo pertinentes, los párrafos segundo, tercero y cuarto del artículo 9° de la Ley N° 22.021. Estarán exentos, en los porcentajes que defina la Autoridad de Aplicación para cada caso, de derechos de exportación los productos elaborados en virtud de la presente Ley, cuando la exportación corresponda a la actividad promocionada Artículo 8º.- La Autoridad de Aplicación tendrá las siguientes facultades: a) Definir las actividades comprendidas en los procesos productivos y de industrialización y actividades establecidas en el artículo 2° de presente Ley. b) Definir los porcentajes de liberación y diferimiento de los impuestos en las actividades comprendidas por la presente, como así, si las exenciones recaen sobre inversiones, beneficios o utilidades de dichos impuestos, o sobre todas éstas. c) Definir si todas o alguna de las actividades alcanzadas por el presente régimen tendrán franquicias en el impuesto al valor agregado, o el que lo sustituya o complemente, de acuerdo a los criterios establecidos por el artículo 3º y concordantes. d) Aprobar los proyectos y establecimientos industriales y las actividades turísticas alcanzados por las exenciones dispuestas por la presente Ley. Artículo 9º.- La Autoridad de Aplicación emitirá las normas y los actos administrativos necesarios para la implementación del presente régimen y los comunicará a la ADMINISTRACION FEDERAL DE INGRESOS PUBLICOS (A.F.I.P.), entidad autárquica en el ámbito del MINISTERIO DE ECONOMIA Y FINANZAS PUBLICAS, y también al MINISTERIO DE INDUSTRIA o el de TURISMO según corresponda, todos del Poder Ejecutivo Nacional. Artículo 10.- Serán de aplicación en lo pertinente, los artículos 14, 15, 16, 17 y 18, 21 y 23 de la Ley 22.021. Artículo 11.- La Autoridad de Aplicación no podrá conceder los beneficios de esta Ley a beneficiarios de otros regímenes de promoción generales o especiales nacionales, salvo los establecidos por la Ley Nº 25.080.Artículo 12.- Los proyectos aprobados por la Autoridad de Aplicación deberán contar con el dictamen vinculante favorable del MINISTERIO DE INDUSTRIA o TURISMO según corresponda del Poder Ejecutivo Nacional, que deberá ser emitido dentro de los TREINTA (30) días de ingresado el trámite ante dicho organismo. Transcurrido dicho plazo, se tendrán por aprobados los proyectos respectivos por parte del citado Ministerio. Artículo 13.- El equivalente anual de los importes tributarios no ingresados como consecuencia del diferimiento a que refiere el artículo 6° inciso a) de la presente Ley, será imputado, en el momento de efectuarse a cada impuesto y deducido del Recurso Tributario Aranceles de Importación. En el momento en el cual se ingresen los importes diferidos, los mismos deberán imputarse a Recursos Derechos de Importación y deducirse del Impuesto respectivo. Artículo 14.- El equivalente anual a los montos de las franquicias, excepto las establecidas en el artículo anterior, serán financiadas con parte de las ganancias anuales que genere el Banco Central de la República Argentina (B.C.R.A.) y, en caso de que en algún ejercicio fiscal no sean suficientes, el presupuesto general deberá prever el respectivo financiamiento que nunca significará disminución de los recursos coparticipables de las provincias. Artículo 15.- Serán Autoridad de Aplicación de la presente ley los Poderes Ejecutivos de cada Provincia. Artículo16.- Las jurisdicciones provinciales deberán proceder a la adhesión legislativa de la presente Ley, a fin de integrarse al régimen que por ella se instituye. Artículo 17.- La Autoridad de Aplicación deberá suministrar a la Secretaría de Hacienda del MINISTERIO DE ECONOMIA Y FINANZAS PUBLICAS del Poder Ejecutivo Nacional la información pertinente. El cupo dispuesto en el artículo 1º constituirá el límite dentro del cual la Autoridad de Aplicación podrá aprobar beneficios en virtud de la presente ley. A estos fines, en ningún caso el costo fiscal teórico de cada proyecto atribuible al ejercicio presupuestario de su afectación podrá ser inferior al que resulte de promediar el costo fiscal global del mismo por el número de años de su vigencia, contados a partir de su puesta en marcha. Asimismo, la aprobación definitiva de los proyectos, sólo podrá hacerse una vez imputado el respectivo costo fiscal teórico por la Secretaría de Hacienda, a cuyos efectos contará con un plazo de treinta (30) días para expedirse, computado desde el ingreso del trámite a dicho organismo, vencido el cual la Autoridad de Aplicación procederá a la aprobación del respectivo proyecto. Artículo 18.- Las jurisdicciones provinciales no alcanzadas por el presente régimen podrán hacer uso de los beneficios establecidos en el segundo párrafo del artículo 7° de la presente Ley. En tal caso, el Poder Ejecutivo Nacional reglamentará la forma, modo y alcances de dicho beneficio Artículo 19.- Comuníquese al Poder Ejecutivo. Carlos A. Verna. – María de los Ángeles Higonet. – FUNDAMENTOS Señor presidente: Consideramos que el proyecto traído a consideración del Cuerpo responde a los lineamientos dados por los constituyentes del año 1994, pues fija pautas conducentes a la productividad de la economía nacional, a la generación de empleo, al crecimiento armónico de la Nación y al poblamiento de su territorio; promueve políticas diferenciadas que tienden a equilibrar el desigual desarrollo relativo de provincias y regiones (Art. 75, inc. 19 C.N.). Y también alienta el desarrollo económico y social de las regiones, y consecuentemente, el de todas las jurisdicciones provinciales (art. 124 C.N.). Ello, porque en la actualidad los regímenes que contemplan la posibilidad de promocionar la industria y actividades productivas en nuestro país, sólo benefician a pocas provincias. Por un lado, el previsto en la Ley 21.608 y su modificatoria, que instituyó un Sistema de Promoción Industrial que dispone que la promoción de las diferentes regiones se reglamentan mediante decretos de Promoción Regional específicos para cada una de ellas. Así, por ejemplo, el gobierno Nacional, mediante Decretos específicos, tal el numerado 2.332/83 y complementado por el numerado 1.297/00, instituyó para las Provincias de Río Negro, Neuquén, Chubut, Santa Cruz y el Territorio Nacional de Tierra del Fuego, Antártida e Islas del Atlántico Sud y el Partido de Patagones de la Provincia de Buenos Aires un régimen de Promoción Regional. En este caso, tanto la Autoridad de Aplicación como las definiciones sobre las actividades promocionadas y beneficiarios del sistema son resorte exclusivo del Poder Ejecutivo Nacional. Otro, el instituido por Ley 22.021, y sus modificatorias, que creó un régimen especial de franquicias tributarias cuyo objeto es también estimular el desarrollo económico, aunque en este caso, la norma detalla las actividades promocionadas y los beneficios en desgravaciones impositivas a los que se puede acceder, como también a las provincias, o departamentos de ellas donde el régimen tiene aplicación. En un primer momento, se definió a la Provincia de La Rioja como beneficiaria, luego se incorporaron sucesivamente las provincias de Catamarca y San Luis, San Juan, y algunos departamentos de la provincia de Mendoza, por nombrar algunas incorporaciones. En este caso, la Autoridad de Aplicación ha recaído en los Poderes Ejecutivos provinciales, mientas que las actividades promocionadas - como se dijo- y el plazo de promoción, se definen en el marco normativo. También, el instituido por Ley N° 19640, por el que se estableció régimen especial fiscal y aduanero para el Territorio Nacional de la Tierra del Fuego, Antártida e Islas del Atlántico Sud, con vigencia sine díe –aunque con distinta suerte en relación con los alcances, y con las particularidades que a este respecto, menciona el art. 32 de dicha norma-. Hasta aquí hemos hecho un acotado resumen acerca del marco legal vigente referido a la posibilidad de promocionar actividades productivas en algunas provincias del territorio nacional. Sin embargo, todos los estados provinciales persiguen los mismos objetivos conjuntamente con el Estado Nacional, cuales son entre otros, “….promover la expansión de la capacidad industrial …” y fortalecer “…la participación de la empresa privada en este proceso…”, alentando “…el desarrollo regional…”; “…Fomentar la mejora de la eficiencia de la industria, por modernización, especialización, integración, fusión, economía de escala, o cambios en su estructura, …”; “…Propiciar la instalación de nuevas actividades industriales … y “…Facilitar el traslado de industrias ubicadas en zonas de alta concentración urbana…”, que declara operativos la legislación relativa al tema. Es decir, dichos objetivos son compartidos por el conjunto de las jurisdicciones provinciales sin ninguna discriminación territorial. El proyecto traído a Vuestra consideración propone un régimen que responde a los objetivos antes enunciados, sin embargo, se diferencia de los vigentes en que éste régimen especial de franquicias tributarias posibilita a la totalidad de las economías provinciales la acumulación del capital necesario para generar fuentes de trabajo mediante la promoción sus industrias regionales. Es decir, tiene muy presente que son las provincias las conocedoras absolutas de su propia realidad, y en consecuencia, quienes pueden definir con certeza irrefutable qué industrias o actividades que le son propias o de su región necesitan de un impulso o incentivo para su definitivo desarrollo y afianzamiento, jerarquizando con ello el federalismo y las autonomías provinciales. Por ello, con la finalidad de estimular el desarrollo económico de los procesos industriales de las producciones primarias provinciales o regionales, y con ello, propender a la generación del pleno empleo y evitar el éxodo del interior a las grandes ciudades, es decir, atendiendo a esta preocupación general, el presente proyecto propicia la instrumentación de un régimen de carácter promocional dotado de desgravaciones, exenciones y diferimientos cuya vigencia está limitada a un plazo máximo de hasta quince ejercicios. Y en este norte, el proyecto que se trae a consideración del Cuerpo otorga a cada jurisdicción provincial un cupo de hasta Pesos Cien Millones ($ 100.000.000,00) hasta el 31 de diciembre de 2015, para que cada una de ellas lo asigne a las deducciones de la materia imponible o a las exenciones pertinentes de los proyectos aprobados y comprendidos en las actividades o industrias autóctonas que ellas definan como necesitadas de promocionar. Se acota en relación con el cupo fijo e igualitario que se proyecta asignar a cada jurisdicción, en el sentido que entendemos que tal criterio tiende a equiparar las naturales asimetrías regionales de nuestro país, otorgando mayores beneficios relativos a provincias menguadas en su desarrollo por cuestiones relacionadas a su ubicación geográfica, composición del suelo, realidad climática, etc.. Prosiguiendo, atendiendo a ese conocimiento de su propia realidad, se proyecta que cada jurisdicción provincial pueda definir los porcentajes de liberación de los impuestos o si éstas recaen sobre inversiones, beneficios o utilidades; también si todos o alguno de los procesos industriales que defina tendrán franquicias en el impuesto al valor agregado, o el que lo sustituya o complemente; también se les otorga la facultad de aprobar los proyectos y establecimientos industriales alcanzados por las exenciones que se dispongan, ello, atendiendo al conocimiento cabal de su realidad, de su planificación estratégica y de la del proyecto individual a aprobar. Se prevén además, exenciones en el pago de los derechos de importación y de todo otro derecho, impuesto especial o gravamen a la importación o con motivo de ella en la introducción de bienes de capital, herramientas especiales o partes y elementos componentes de dichos bienes, que sean destinados a ser utilizados directamente en el proceso productivo de las explotaciones comprendidos en el proyecto, con los mismos criterios que las demás exenciones. Por otro lado, se prevé la intervención de la Nación, mediante la emisión de un dictamen vinculante del MINISTERIO DE INDUSTRIA o TURISMO según corresponda, en cada proyecto a incluir en el régimen promocional. Asimismo, como carácter complementario se establece la aplicación de algunos aspectos del régimen instituido por la Ley N° 22.021, tales por ejemplo, el relativo a las facultades de verificación por parte de la Autoridad de Aplicación del cumplimiento del plan de inversiones y de producción o explotación, y los plazos y condiciones establecidos en las respectiva autorización; el relativo a las sanciones por incumplimiento total o parcial de las obligaciones; prescripción e incompatibilidades e inhabilidades para ser beneficiario del régimen. Por último, se prevé el financiamiento del régimen que se proyecta por el presente, tanto para el diferimiento como para el resto de franquicias. En el primer caso, a través de adelantos que surgirán de la recaudación de los aranceles a la importación, y el resto a través de las futuras utilidades del Banco Central de la República Argentina, (B.C.R.A.), al margen del incremento del nivel de actividad que generarán los emprendimientos promocionados, que se trasuntarán en mayor capacidad contributiva. Por las razones vertidas, solicitamos a nuestros pares acompañen con su voto al momento de sancionar el presente Proyecto de Ley. Carlos A. Verna. – Maria de los Ángeles Higonet. -