LA ADMINISTRACIÓN DE TARJETAS DE CRÉDITO DESDE UN ESQUEMA PERCEPTIVO

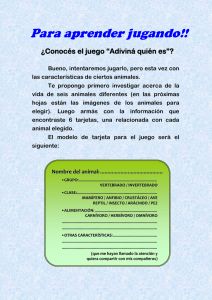

Anuncio