Hasta la utilidad de operación, los resultados de Conver estuvieron

Anuncio

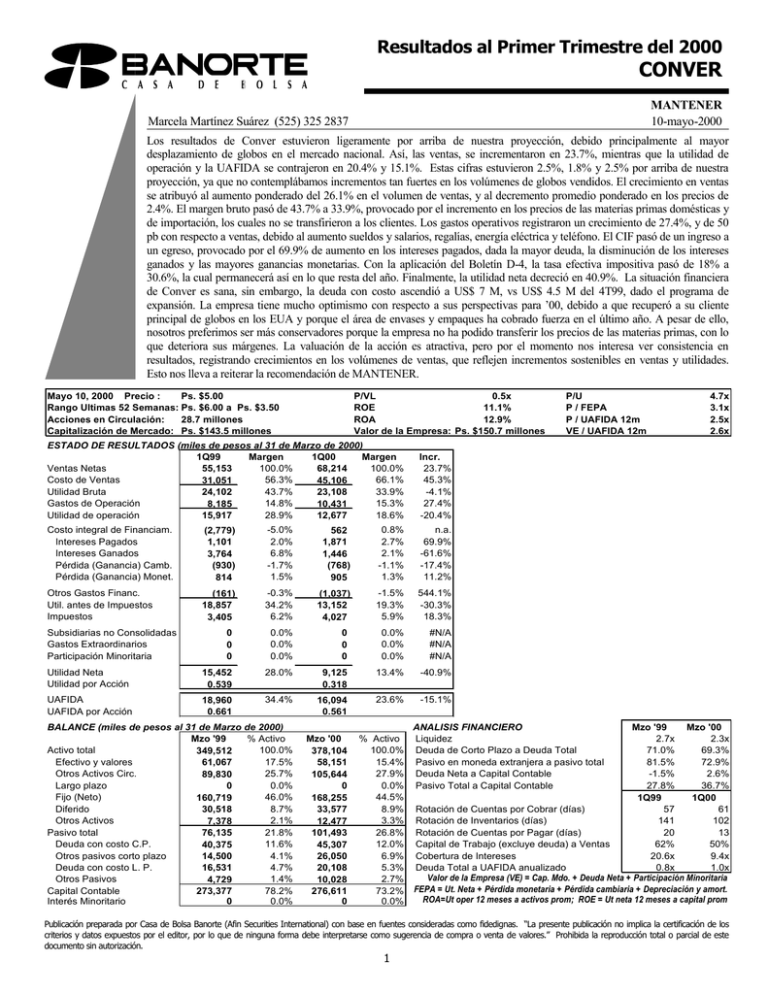

Resultados al Primer Trimestre del 2000 CONVER MANTENER 10-mayo-2000 Marcela Martínez Suárez (525) 325 2837 Los resultados de Conver estuvieron ligeramente por arriba de nuestra proyección, debido principalmente al mayor desplazamiento de globos en el mercado nacional. Así, las ventas, se incrementaron en 23.7%, mientras que la utilidad de operación y la UAFIDA se contrajeron en 20.4% y 15.1%. Estas cifras estuvieron 2.5%, 1.8% y 2.5% por arriba de nuestra proyección, ya que no contemplábamos incrementos tan fuertes en los volúmenes de globos vendidos. El crecimiento en ventas se atribuyó al aumento ponderado del 26.1% en el volumen de ventas, y al decremento promedio ponderado en los precios de 2.4%. El margen bruto pasó de 43.7% a 33.9%, provocado por el incremento en los precios de las materias primas domésticas y de importación, los cuales no se transfirieron a los clientes. Los gastos operativos registraron un crecimiento de 27.4%, y de 50 pb con respecto a ventas, debido al aumento sueldos y salarios, regalías, energía eléctrica y teléfono. El CIF pasó de un ingreso a un egreso, provocado por el 69.9% de aumento en los intereses pagados, dada la mayor deuda, la disminución de los intereses ganados y las mayores ganancias monetarias. Con la aplicación del Boletín D-4, la tasa efectiva impositiva pasó de 18% a 30.6%, la cual permanecerá así en lo que resta del año. Finalmente, la utilidad neta decreció en 40.9%. La situación financiera de Conver es sana, sin embargo, la deuda con costo ascendió a US$ 7 M, vs US$ 4.5 M del 4T99, dado el programa de expansión. La empresa tiene mucho optimismo con respecto a sus perspectivas para ’00, debido a que recuperó a su cliente principal de globos en los EUA y porque el área de envases y empaques ha cobrado fuerza en el último año. A pesar de ello, nosotros preferimos ser más conservadores porque la empresa no ha podido transferir los precios de las materias primas, con lo que deteriora sus márgenes. La valuación de la acción es atractiva, pero por el momento nos interesa ver consistencia en resultados, registrando crecimientos en los volúmenes de ventas, que reflejen incrementos sostenibles en ventas y utilidades. Esto nos lleva a reiterar la recomendación de MANTENER. Mayo 10, 2000 Precio : Ps. $5.00 Rango Ultimas 52 Semanas: Ps. $6.00 a Ps. $3.50 Acciones en Circulación: 28.7 millones Capitalización de Mercado: Ps. $143.5 millones P/VL 0.5x ROE 11.1% ROA 12.9% Valor de la Empresa: Ps. $150.7 millones ESTADO DE RESULTADOS (miles de pesos al 31 de Marzo de 2000) 1Q99 Margen 1Q00 Margen Ventas Netas 100.0% 100.0% 55,153 68,214 Costo de Ventas 56.3% 66.1% 31,051 45,106 Utilidad Bruta 43.7% 33.9% 24,102 23,108 Gastos de Operación 14.8% 15.3% 8,185 10,431 Utilidad de operación 28.9% 18.6% 15,917 12,677 Incr. 23.7% 45.3% -4.1% 27.4% -20.4% Costo integral de Financiam. Intereses Pagados Intereses Ganados Pérdida (Ganancia) Camb. Pérdida (Ganancia) Monet. (2,779) 1,101 3,764 (930) 814 -5.0% 2.0% 6.8% -1.7% 1.5% 562 1,871 1,446 (768) 905 0.8% 2.7% 2.1% -1.1% 1.3% n.a. 69.9% -61.6% -17.4% 11.2% (2,779) 1,101 3,764 (930) 814 -5.0% 2.0% 6.8% -1.7% 1.5% Otros Gastos Financ. Util. antes de Impuestos Impuestos (161) 18,857 3,405 -0.3% 34.2% 6.2% (1,037) 13,152 4,027 -1.5% 19.3% 5.9% 544.1% -30.3% 18.3% (161) 18,857 3,405 -0.3% 34.2% 6.2% Subsidiarias no Consolidadas Gastos Extraordinarios Participación Minoritaria 1T99 55,153 31,051 24,102 8,185 15,917 Margen 100.0% 56.3% 43.7% 14.8% 28.9% P/U P / FEPA P / UAFIDA 12m VE / UAFIDA 12m 1T00 68,214 45,106 23,108 10,431 12,677 4.7x 3.1x 2.5x 2.6x Margen 100.0% 66.1% 33.9% 15.3% 18.6% Incr. 23.7% 45.3% -4.1% 27.4% -20.4% 562 1,871 1,446 (768) 905 0.8% 2.7% 2.1% -1.1% 1.3% n.a. 69.9% -61.6% -17.4% 11.2% (1,037) 13,152 4,027 -1.5% 19.3% 5.9% 544.1% -30.3% 18.3% 0 0 0 0.0% 0.0% 0.0% 0 0 0 0.0% 0.0% 0.0% #N/A #N/A #N/A 0 0 0 0.0% 0.0% 0.0% 0 0 0 0.0% 0.0% 0.0% #N/A #N/A #N/A Utilidad Neta Utilidad por Acción 15,452 0.539 28.0% 9,125 0.318 13.4% -40.9% 15,452 0.539 28.0% 9,125 0.318 13.4% -40.9% UAFIDA UAFIDA por Acción 18,960 0.661 34.4% 16,094 0.561 23.6% -15.1% 18,960 0.661 34.4% 16,094 0.561 23.6% -15.1% Mzo '00 378,104 58,151 105,644 0 168,255 33,577 12,477 101,493 45,307 26,050 20,108 10,028 276,611 0 % Activo 100.0% 15.4% 27.9% 0.0% 44.5% 8.9% 3.3% 26.8% 12.0% 6.9% 5.3% 2.7% 73.2% 0.0% BALANCE (miles de pesos al 31 de Marzo de 2000) % Activo Mzo '99 Activo total 100.0% 349,512 Efectivo y valores 17.5% 61,067 Otros Activos Circ. 25.7% 89,830 Largo plazo 0.0% 0 Fijo (Neto) 46.0% 160,719 Diferido 8.7% 30,518 Otros Activos 2.1% 7,378 Pasivo total 21.8% 76,135 Deuda con costo C.P. 11.6% 40,375 Otros pasivos corto plazo 4.1% 14,500 Deuda con costo L. P. 4.7% 16,531 Otros Pasivos 1.4% 4,729 Capital Contable 78.2% 273,377 Interés Minoritario 0.0% 0 ANALISIS FINANCIERO Liquidez Deuda de Corto Plazo a Deuda Total Pasivo en moneda extranjera a pasivo total Deuda Neta a Capital Contable Pasivo Total a Capital Contable Mzo '99 Mzo '00 2.7x 2.3x 71.0% 69.3% 81.5% 72.9% -1.5% 2.6% 27.8% 36.7% 1Q99 1Q00 Rotación de Cuentas por Cobrar (días) 57 61 Rotación de Inventarios (días) 141 102 Rotación de Cuentas por Pagar (días) 20 13 Capital de Trabajo (excluye deuda) a Ventas 62% 50% Cobertura de Intereses 20.6x 9.4x Deuda Total a UAFIDA anualizado 0.8x 1.0x Valor de la Empresa (VE) = Cap. Mdo. + Deuda Neta + Participación Minoritaria FEPA = Ut. Neta + Pérdida monetaria + Pérdida cambiaria + Depreciación y amort. ROA=Ut oper 12 meses a activos prom; ROE = Ut neta 12 meses a capital prom Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 1 Resultados al Primer Trimestre del 2000 CONVER MANTENER Resultados Operativos Como mencionamos en otros reportes, Conver recuperó a su cliente principal en los EUA en el segmento de globos, siendo este “Sun Flowers”. Además, su distribuidora ha realizado una labor importante de ventas, reposicionando los productos de Conver y ganando mercado. En el mercado doméstico (73.7% de las ventas), el segmento que ha cobrado fuerza ha sido el de envases flexibles, al registrar un crecimiento de 21% en los volúmenes de venta y de 34%en las ventas. Cabe resaltar que en el trimestre, la mezcla de ventas se concentró en envase flexible con 57.4% y en segundo lugar en globo con 35.9%, y consideramos que permanecerá así algún tiempo hasta que se vuelva a cobrar fuerza la distribución del globo en los EUA. Las ventas de exportación que representaron el 26.3% de los ingresos del grupo, presentaron un decremento de 12.4%, debido a la fortaleza del peso frente al dólar. Creemos que Conver continuará enfocado al mercado de envases flexibles y que seguirá incursionando en nuevos mercados de globo. Conver ha registrado fuertes variaciones en sus márgenes y en este trimestre en particular, su margen bruto se contrajo en 9.8 pp, para colocarse en 33.9%. Una vez más esto se atribuyó principalmente al incremento en los precios de las materias primas domésticas y de importación de 6% y 10%, respectivamente, los cuales no fueron transferidos a los clientes. Actualmente la empresa está realizando negociaciones con sus clientes para incrementarles los precios. Los gastos operativos como porcentaje de ventas se incrementaron en 50 pb., debido al aumento de sueldos y salarios, regalías, energía eléctrica y teléfono. Como resultado de los mayores costos y gastos, el margen operativo del grupo se colocó en 18.6%, es decir, 10.3 pp. por abajo del 1T99. Resultados Financieros En el 1T00, el CIF pasó de un ingreso de Ps$ 2.7 M a un egreso de Ps$ 0.5 M, motivado por el 69.9% de aumento en los intereses pagados, lo cual a su vez fue resultado del mayor endeudamiento. Conver cuenta con una estructura financiera sana, pero en el 1T00 la deuda con costo ascendió a US$ 7.0 M de US$ 4.5 M que se tenían al cierre del 4T99. Causa de ello es la compra de maquinaria para reforzar los requerimientos del área de empaques. En el trimestre, el programa de inversión ascendió a Ps$ 17.9 M. Aunque el apalancamiento haya incrementado, Conver cuenta con una cobertura de intereses de 9.4x, la cual es más que suficiente para cubrir el servicio de la deuda. Expectativas Conver está muy optimista con respecto a las perspectivas del 2000, y creen poder reportar resultados interesantes en los segmentos de globo doméstico y de exportación, y además, continuar desarrollando el área de envase flexible en donde han tenido bastante éxito. Sin embargo, nosotros preferimos ser más conservadores y esperar a que concrete la venta de sus productos mediante contratos. Por otra parte, Conver ganó licencias como la de Warner Brothers; Pokemon y las Pistas de Blue para poder manejar los dibujos animados en sus globos e incrementar la demanda de los mismos, con lo cual podría impulsar sus ventas en el mediano plazo. Estas licencias tienen una duración de tres años, quince meses y doce meses, respectivamente, y serán utilizados en los mercados de México y para el caso de Warner Brothers en toda Latinoamérica. Por ahora, sólo nos queda esperar a que logren colocar el producto y mejorar su rentabilidad, ya que la empresa está muy optimista en que con estas licencias obtendrá en dos años el 70% del mercado mexicano de globos metalizados, cuyo tamaño es de Ps$ 3.5 millones mensuales. Esto quiere decir que su participación de mercado actual es de 15%, aproximadamente. Adicionalmente, la compañía está incursionando en el mercado de globos y artículos de fiesta en regiones como Inglaterra, Australia, Israel y Polonia, y ya han empezado a facturar. Por lo que respecta a los márgenes, creemos que Conver tendrá el reto de mejorar administrativamente y trabajar en su credibilidad como institución. Asimismo, estamos convencidos de que los márgenes del grupo se verán afectados por la fortaleza del peso frente al dólar, lo cual será compensado con mayores volúmenes de venta y nuevas eficiencias administrativas y operativas. Aunque la valuación de la acción es atractiva, nos interesa ver crecimientos en los volúmenes de ventas que se reflejen en incrementos en las utilidades que puedan ser sostenibles, lo cual no se ha visto hasta ahora, por ello preferimos reiterar nuestra recomendación de MANTENER. Nuestro precio objetivo es de Ps$ 6.50, lo que arroja un rendimiento nominal de 30%. Marcela Martínez Suárez msmartin@cbbanorte.com.mx Publicación preparada por Casa de Bolsa Banorte (Afin Securities International) con base en fuentes consideradas como fidedignas. “La presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que de ninguna forma debe interpretarse como sugerencia de compra o venta de valores.” Prohibida la reproducción total o parcial de este documento sin autorización. 2