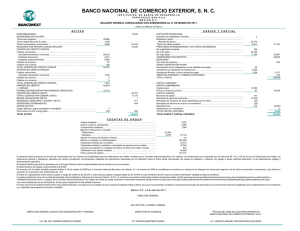

INFORMACIÓN QUE SE DIFUNDE EN CUMPLIMIENTO DE LAS DISPOSICIONES

Anuncio