MERCADO DE CARNES CHILE

Anuncio

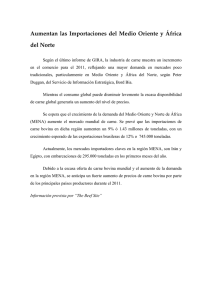

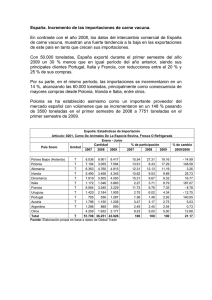

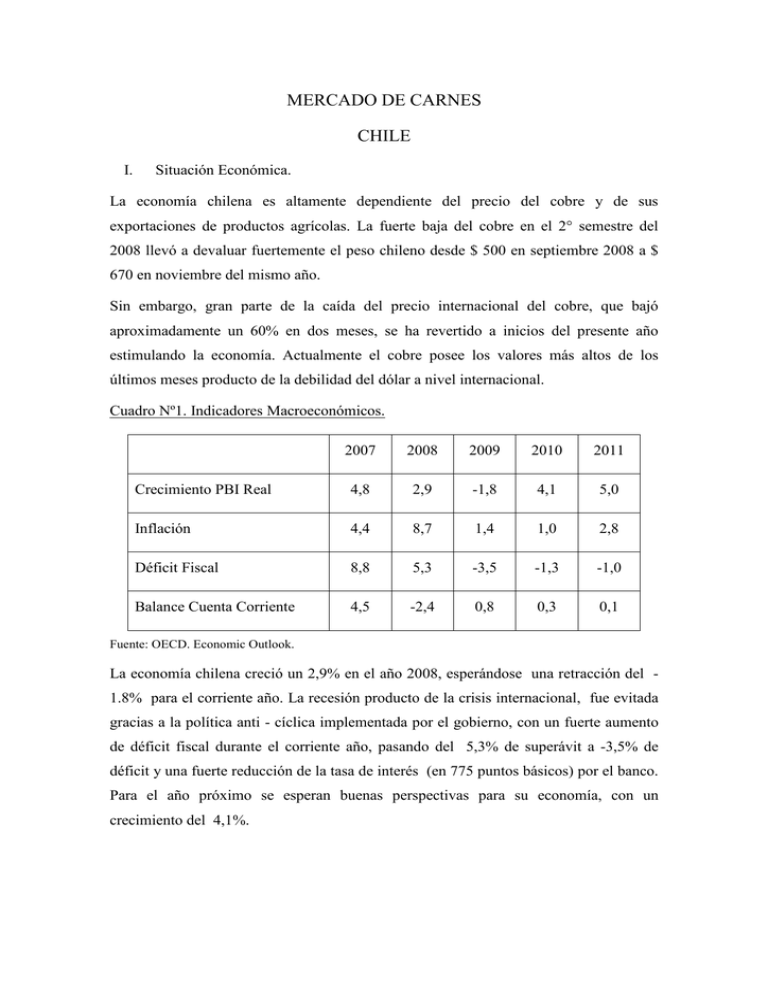

MERCADO DE CARNES CHILE I. Situación Económica. La economía chilena es altamente dependiente del precio del cobre y de sus exportaciones de productos agrícolas. La fuerte baja del cobre en el 2° semestre del 2008 llevó a devaluar fuertemente el peso chileno desde $ 500 en septiembre 2008 a $ 670 en noviembre del mismo año. Sin embargo, gran parte de la caída del precio internacional del cobre, que bajó aproximadamente un 60% en dos meses, se ha revertido a inicios del presente año estimulando la economía. Actualmente el cobre posee los valores más altos de los últimos meses producto de la debilidad del dólar a nivel internacional. Cuadro Nº1. Indicadores Macroeconómicos. 2007 2008 2009 2010 2011 Crecimiento PBI Real 4,8 2,9 -1,8 4,1 5,0 Inflación 4,4 8,7 1,4 1,0 2,8 Déficit Fiscal 8,8 5,3 -3,5 -1,3 -1,0 Balance Cuenta Corriente 4,5 -2,4 0,8 0,3 0,1 Fuente: OECD. Economic Outlook. La economía chilena creció un 2,9% en el año 2008, esperándose una retracción del 1.8% para el corriente año. La recesión producto de la crisis internacional, fue evitada gracias a la política anti - cíclica implementada por el gobierno, con un fuerte aumento de déficit fiscal durante el corriente año, pasando del 5,3% de superávit a -3,5% de déficit y una fuerte reducción de la tasa de interés (en 775 puntos básicos) por el banco. Para el año próximo se esperan buenas perspectivas para su economía, con un crecimiento del 4,1%. Cuadro Nº 2: Comercio Exterior de Chile. Fuente: elaboración propia en base a M&S Consultores La política económica chilena presenta una gran apertura al comercio internacional, con bajos aranceles y con importantes acuerdos comerciales con los principales países mundiales o bloques comerciales (Estados Unidos, Unión Europea, Japón, etc). II. Sector Cárnico: Como consecuencia de los mayores ingresos de la población, producto del crecimiento económico, el consumo de carne de vacuno, cerdo y ave ha aumentado en su conjunto lo que ha hecho necesario suplir el déficit de producción nacional con importaciones, que además se han visto favorecidas por la baja constante de las barreras comerciales. El consumo per cápita de carnes ha avanzado en los últimos años, alcanzando alrededor de 75 kilogramos por habitante año, que se desglosa en 20 - 22 kilogramos de carne vacuna, 20 kilogramos de cerdo y 30 - 35 kilogramos de pollo aproximadamente. El consumo total de carne vacuna demanda alrededor de las 350 -400 mil toneladas de carne anuales, en donde la producción local abastece el 60 – 65 % del mismo, necesitando importar el resto para satisfacer su demanda. Se calcula que las importaciones totales de carne vacuna alcanzarán el año 2009 las 145 mil toneladas, estimándose un incremento del 7% para el año próximo (FAS). Cuadro Nº 3: Chile: Importaciones Cárnicas Totales. Fuente: Elaboración propia en base a Foreign Agriculture Service (FAS) Por su parte, Chile es un importante importador de carnes vacunas principalmente de cortes enfriados o refrigerados, siendo muy poca la proporción de cortes importados congelados (3%). Durante el año 2007, ocupó el 3er lugar como importador mundial de carnes enfriadas por detrás de Estados Unidos y de Japón, alcanzando un volumen de 102.500 toneladas. Como consecuencia del aumento de precios internacionales y del impacto de la crisis internacional durante el año 2008, sus importaciones cárnicas cayeron a 86.600 toneladas (418 M de dólares), lo que significó una caída del 16% en términos de volumen. El precio promedio CIF de sus importaciones pasó de 3.365 U$S / Ton en 2007 a 4.832 U$S / Ton en el año 2008 representando un incremento del 43%. Durante el presente año, cuando se consideran las importaciones durante los primeros ocho meses, las mismas alcanzaron las 72.659 toneladas – 265 M de dólares - en comparación con las 55.486 toneladas durante igual período del año anterior, lo que significó un aumento del 30%. Cuadro Nº 4: Importaciones de carnes enfriadas mensuales (2008 – 2009). Fuente: Elaboración propia en base a Global Trade Atlas. Brasil fue un importante abastecedor del mercado hasta el año 2005, pero los problemas sanitarios registrados con la aftosa, restringieron las compras provenientes de este país. Chile se ubica - sanitariamente - dentro de los países con status de “país libre de aftosa” de acuerdo a la Organización Mundial de la Salud Animal (OIE), por lo cual exige – como mínimo - que sus proveedores se encuentren encuadrados dentro de los países libres aftosa con vacunación. Ante la aparición de algún foco de fiebre aftosa en los países vendedores, las autoridades sanitarias chilenas cierran inmediatamente las compras en dicho mercado. Durante los últimos años, producto de los problemas sanitarios mencionados anteriormente, ha ocurrido un cambio importante en el origen de carne importada. En el transcurso del año 2007, Argentina proveía el 48% del total de carnes enfriadas importadas, perdiendo una importante participación (28% de las mismas) durante el año siguiente, como consecuencia directa de la política de restricción de exportaciones. En consecuencia, las importaciones chilenas fueron reemplazadas por Paraguay, convirtiéndose en el principal proveedor de carne vacuna durante el año 2008 y alcanzando una participación del 59% el transcurso del corriente año. Cuadro Nº 5: Importaciones de carnes enfriadas (2006 – 2009) Fuente: Elaboración propia en base a Global Trade Atlas. Asimismo, es interesante destacar el volumen de importaciones provenientes de Australia registradas durante el año 2008, a pesar de poseer un valor de importación superior (cuadro Nº 6 ), resultando el tercer país abastecedor de Chile con 9.717 toneladas, por detrás de Paraguay y Argentina y superando a Brasil y Uruguay en términos de volumen. Cuadro Nº6: Importaciones de carne en valor (2008). Fuente: Elaboración propia en base a Global Trade Atlas. Pueden observarse en el Cuadro Nº 7 las cantidades importadas durante los primeros ocho meses del año provenientes de los diferentes países. Cuadro Nº 7: Volumen importado hasta Agosto 2009. Nombre PARAGUAY ARGENTINA BRASIL URUGUAY AUSTRALIA ESTADOS UNIDOS Unidad Ton. Netos Ton. Netos Ton. Netos Ton. Netos Ton. Netos Ton. Netos Volumen 43.100 24.002 2.834 2.180 455 87 %Vol. 59% 33% 4% 3% 1% 0% Cif (USS) 158.380.024 84.767.068 11.492.085 8.254.736 2.410.279 421.094 %Cif 60% 32% 4% 3% 1% 0% Fuente: elaboración propia. Canales de Comercialización – Importadores. Los dos principales compradores de la carne bovina importada - tanto en su forma directa o indirecta a través de diversos importadores – distribuidores nacionales son las dos cadenas principales de supermercados: Cencosud y DyS (Distribución y Servicios). Durante el transcurso de los ocho primeros meses del corriente año, dichas cadenas importaron el 38% del volumen total. Si incorporamos en conjunto Rendic Hnos. SA., Quinto Cuarto S.A., Socosur (Sociedad Comercializadora del Sur), alcanzan el 64 % del total en el mismo período, como puede apreciarse en el Cuadro Nº8. Valor Ton USS 3.675 USS 3.532 USS 4.055 USS 3.786 USS 5.294 USS 4.858 Cuadro Nº 8: Principales empresas importadoras de carne vacuna. (Enero - Agosto 2009). Nro. Nombre Unidad Volumen %Vol. Cif (Dólares) %Cif Valor Ton 1 CENCOSUD SUPERMERCADOS S.A Tn. Netos 17.512 24,10% 66.391.117 25% 3.791 2 COMERCIAL D&S S.A. Tn. Netos 10.165 13,99% 37.175.110 14% 3.657 3 RENDIC HNOS. S.A. Tn. Netos 6.813 9,38% 25.266.155 10% 3.709 4 QUINTO CUARTO S.A. Tn. Netos 5.997 8,25% 20.947.019 8% 3.493 5 SOC.COMERCIALIZADORA DEL SUR Tn. Netos 5.640 7,76% 19.570.772 7% 3.470 6 COMERCIALIZADORA INTERANDINA Tn. Netos 2.805 3,86% 10.149.910 4% 3.619 7 COM.CERRILLOS S.A. Tn. Netos 2.598 3,58% 9.474.221 4% 3.646 8 DISTRIBUIDORA KARMAC LTDA Tn. Netos 2.550 3,51% 9.380.268 4% 3.678 9 GLOBAL PRODUCTS S.A. Tn. Netos 2.260 3,11% 8.431.912 3% 3.731 10 IMP.EXP.COM.SUSARON LTDA. Tn. Netos 2.176 3,00% 7.620.907 3% 3.502 Fuente: elaboración propia. Canales de Comercialización. La cadena de valor de la carne en Chile conjuga un conjunto de actores que van desde productores, intermediarios, industrializadores, importadores y distribución hasta llegar al consumidor. Los productores venden en forma directa, consignatarios o en remates ferias, hacia plantas faenadoras. La industria frigorífica constituye un sector concentrado, en donde no más de diez empresas controlan más del 50% de la oferta de carne, con altos niveles de integracion vertical y con escalas comerciales suficientes y adecuado nivel tecnologico. La oferta de hacienda está constituida por alrededor de 185.000 productores de ganado que venden sus animales a plantas faenadoras y mataderos, agentes mayoristas ó matarifes, supermercados. Tradicionalmente, la venta del ganado en pie se ha realizado principalmente a través de dos vías: la venta en feria y a través de corredores o consignatarios. Cuadro Nº 9: Cadena de la carne vacuna Chile. Fuente: elaboración propia. El mercado de la carne a nivel minorista está formado por más de siete mil carnicerías y cerca de dos mil supermercados en todo el país. En los últimos años se ha producido un desplazamiento del volumen de ventas desde las carnicerías hacia los supermercados, especialmente en los grandes centros urbanos. Del total de la carne consumida en el país un 70% se comercializa en supermercados y carnicerías, en menor proporción por los mini mercados y las carnicerías. Actualmente, las dos cadenas más importantes - Distribución y Servicios y Cencosud Supermercados S.A se consolidan como los líderes del mercado incrementado su poder negociador frente a sus proveedores. Existe una fuerte competencia entre supermercados, caracterizada por mantener los precios bajos en esquemas de promociones o permanentemente. La mayoría de los supermercados ven la carne como un commoditie que permite posicionar la identidad de marca. Las estrategias de aprovisionamiento de carne bovina difieren entre las distintas cadenas de supermercados, tanto respecto a la proporción de carne importada versus nacional, como en cuanto al tipo de proveedor a nivel nacional. Con relación a lo primero, la proporción de carne importada en el total del volumen comercializado oscila entre 40% y 80%, según la cadena y la época del año. En general se trata de carne en cortes enfriados . Respecto al aprovisionamiento de carne nacional, las estrategias difieren entre las cadenas. Mientras algunos privilegian la integración vertical y el control sobre todo el proceso comercial (excluida la producción ganadera), otros buscan proveerse de cortes ya preparados comercialmente y concentrarse en la venta minorista. Exportaciones Si bien Chile no es un gran jugador en el comercio internacional de carnes, su status sanitario de país libre de aftosa sin vacunación y la política de apertura económica de libre comercio con los principales bloques y países económicos, le confieren particulares beneficios para la exportación de carne en los principales mercados. Las mismas pueden observarse en los Cuadros Nº 10 y 11. Cuadro Nº 10: Exportación de carne enfriada de Chile País Socio El Mundo Alemania Países Bajos (Holanda) Estados Unidos Reino Unido Dinamarca México Unidad TN TN TN TN TN TN TN Chile Estadísticas de Exportación Artículo: 0201, Carne De Animales De La Especie Bovina, Fresca O Refrigerada Año calendario: 2006 - 2008 2006 2007 USD Cantidad 11.738.377 2.124 2.996.578 471 8.993 1 6.532.781 1.067 1.824.795 540 Valor USD Cantidad 5.526 17.310.526 2.641 6.364 5.214.636 678 12.508 1.755.172 213 803.141 136 6.123 7.150.238 1.005 3.382 1.748.499 526 Fuente: Elaboración propia en base a Global Trade Atlas. 2008 Valor USD Cantidad 6.554 23.100.066 2.186 7.689 14.231.436 1.236 8.248 2.343.419 149 5.890 2.083.882 291 7.112 1.610.159 136 787.042 63 3.324 597.726 172 Valor 10.565 11.515 15.687 7.166 11.827 12.470 3.481 Cuadro Nº 11: Exportación de Carne Congelada de Chile. Fuente: Elaboración propia en base a Global Trade Atlas. Chile posee Tratados de Libre Comercio con Estados Unidos desde el 1º de enero 2004, y hacia fines del año 2005, fue publicada la autorización de EEUU para la importación de carne bovina desde Chile. Para la carne bovina la cuota inicial es de mil toneladas con un incremento del 10% anual; Durante el año 2008, los envíos hacia este país fueron de 290 toneladas enfriadas por valor de 2 M de dólares, y 500 toneladas congeladas. De la misma manera Chile posee TLC con la UE, estableciéndose una desgravación inmediata para una cantidad de 1.000 toneladas de carne vacuna. Alemania, Holanda, Reino Unido y Dinamarca son los principales mercados de carne enfriada A diferencia de los dos TLC anteriormente mencionados, el TLC con Japón, la carne bovina se encuentra al margen de desgravación arancelaria, pues los asiáticos adoptaron una postura proteccionista para sus sectores productivos más sensibles, dentro de los cuales figura la carne bovina. Bibliografía -Informe sobre el Mercado de Carne Vacuna en Chile. Agosto de 2007 Embajada Argentina en Chile. -Estructura del Mercado, Chile: Carne Vacuna. 2004 Proexport, Colombia -Datos Estadísticos, Sección Económica y Comercial. Embajada Argentina en Chile -Base de Datos Global Trade Atlas