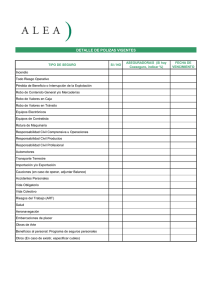

Estrategas 131

Anuncio