Axtel3q07

Anuncio

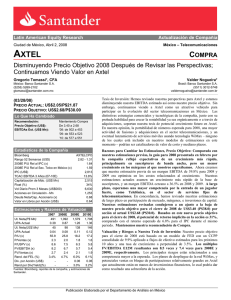

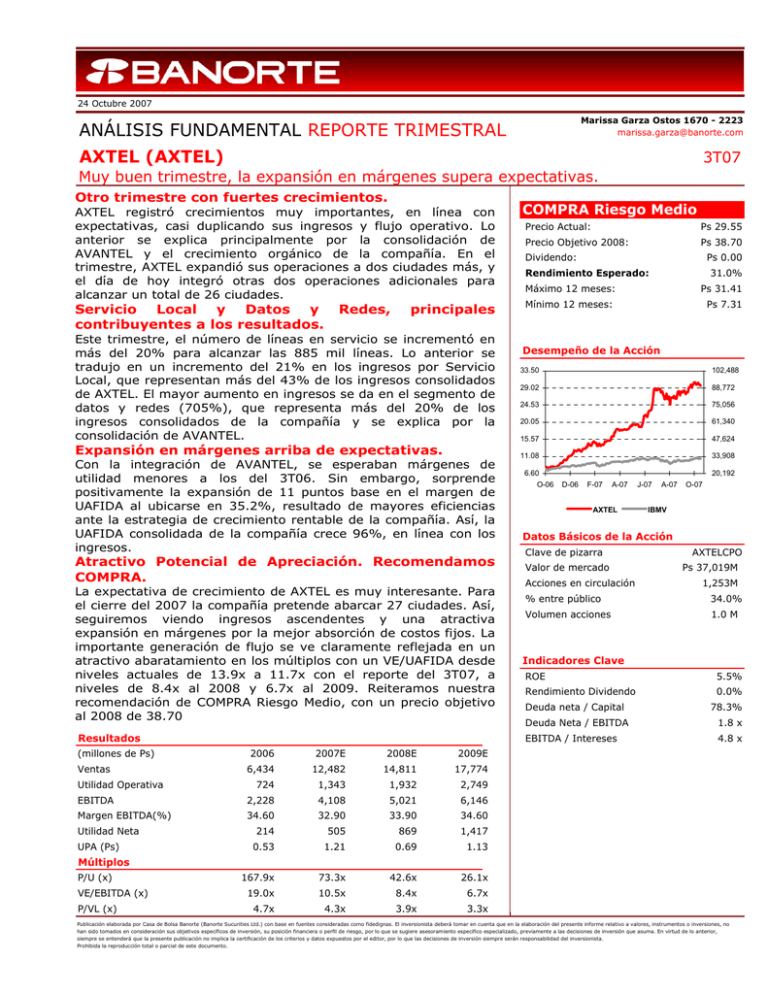

24 Octubre 2007 Marissa Garza Ostos 1670 - 2223 marissa.garza@banorte.com ANÁLISIS FUNDAMENTAL REPORTE TRIMESTRAL AXTEL (AXTEL) 3T07 Muy buen trimestre, la expansión en márgenes supera expectativas. Otro trimestre con fuertes crecimientos. AXTEL registró crecimientos muy importantes, en línea con expectativas, casi duplicando sus ingresos y flujo operativo. Lo anterior se explica principalmente por la consolidación de AVANTEL y el crecimiento orgánico de la compañía. En el trimestre, AXTEL expandió sus operaciones a dos ciudades más, y el día de hoy integró otras dos operaciones adicionales para alcanzar un total de 26 ciudades. Servicio Local y Datos y contribuyentes a los resultados. Redes, principales Este trimestre, el número de líneas en servicio se incrementó en más del 20% para alcanzar las 885 mil líneas. Lo anterior se tradujo en un incremento del 21% en los ingresos por Servicio Local, que representan más del 43% de los ingresos consolidados de AXTEL. El mayor aumento en ingresos se da en el segmento de datos y redes (705%), que representa más del 20% de los ingresos consolidados de la compañía y se explica por la consolidación de AVANTEL. Expansión en márgenes arriba de expectativas. Con la integración de AVANTEL, se esperaban márgenes de utilidad menores a los del 3T06. Sin embargo, sorprende positivamente la expansión de 11 puntos base en el margen de UAFIDA al ubicarse en 35.2%, resultado de mayores eficiencias ante la estrategia de crecimiento rentable de la compañía. Así, la UAFIDA consolidada de la compañía crece 96%, en línea con los ingresos. Atractivo Potencial de Apreciación. Recomendamos COMPRA. La expectativa de crecimiento de AXTEL es muy interesante. Para el cierre del 2007 la compañía pretende abarcar 27 ciudades. Así, seguiremos viendo ingresos ascendentes y una atractiva expansión en márgenes por la mejor absorción de costos fijos. La importante generación de flujo se ve claramente reflejada en un atractivo abaratamiento en los múltiplos con un VE/UAFIDA desde niveles actuales de 13.9x a 11.7x con el reporte del 3T07, a niveles de 8.4x al 2008 y 6.7x al 2009. Reiteramos nuestra recomendación de COMPRA Riesgo Medio, con un precio objetivo al 2008 de 38.70 Resultados (millones de Ps) 2006 2007E 2008E 2009E 6,434 12,482 14,811 17,774 724 1,343 1,932 2,749 EBITDA 2,228 4,108 5,021 6,146 Margen EBITDA(%) 34.60 32.90 33.90 34.60 214 505 869 1,417 0.53 1.21 0.69 1.13 167.9x 73.3x 42.6x 26.1x 19.0x 10.5x 8.4x 6.7x 4.7x 4.3x 3.9x 3.3x Ventas Utilidad Operativa Utilidad Neta UPA (Ps) COMPRA Riesgo Medio Precio Actual: Ps 29.55 Precio Objetivo 2008: Ps 38.70 Dividendo: Ps 0.00 Rendimiento Esperado: 31.0% Máximo 12 meses: Ps 31.41 Mínimo 12 meses: Ps 7.31 Desempeño de la Acción 33.50 102,488 29.02 88,772 24.53 75,056 20.05 61,340 15.57 47,624 11.08 33,908 6.60 O-06 20,192 D-06 F-07 A-07 AXTEL J-07 A-07 O-07 IBMV Datos Básicos de la Acción Clave de pizarra Valor de mercado Acciones en circulación AXTELCPO Ps 37,019M 1,253M % entre público 34.0% Volumen acciones 1.0 M Indicadores Clave ROE Rendimiento Dividendo Deuda neta / Capital 5.5% 0.0% 78.3% Deuda Neta / EBITDA 1.8 x EBITDA / Intereses 4.8 x Múltiplos P/U (x) VE/EBITDA (x) P/VL (x) Publicación elaborada por Casa de Bolsa Banorte (Banorte Sucurities Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o perfil de riesgo, por lo que se sugiere asesoramiento especifico especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. ANÁLISIS FUNDAMENTAL REPORTE TRIMESTRAL Muy buen trimestre, la expansión en márgenes supera expectativas. Otro trimestre con fuertes crecimientos. Axtel creció fuertemente, casi duplicando sus ingresos y utilidades. AXTEL registró crecimientos muy importantes, en línea con expectativas, casi duplicando sus ingresos y flujo operativo. Lo anterior se explica principalmente por la consolidación de AVANTEL y el crecimiento orgánico de la compañía. En el trimestre, AXTEL expandió sus operaciones a Hermosillo y San Juan del Río, y el día de hoy integró Reynosa y Ciudad Victoria en Tamaulipas para alcanzar un total de 26 ciudades. La compañía planea expandir su cobertura en una ciudad más antes de que termine el año, para alcanzar un total de 27 ciudades. Servicio Local y Datos y Redes, contribuyentes a los resultados. VENTAS 2T07 LOCAL 1,318 43.4% 1,091 70.1% 20.8% 347 11.4% 132 8.5% 162.9% DATOS Y REDES 636 21.0% 79 5.1% 705.1% TRAFICO INTERNACIONAL 309 10.2% 120 7.7% 157.5% LARGA DISTANCIA Contrib. 2T06 principales Contrib. ∆ OTROS 425 14.0% 135 8.7% 214.8% TOTAL 3,035 100.0% 1,557 100.0% 94.9% Fuente: Comunicado de Prensa de AXTEL. Cifras en millones de Pesos El crecimiento en líneas impulsa el segmento de Servicio Local. Datos y Redes y Larga Distancia principales beneficiadas con la integración de AVANTEL Este trimestre, el número de líneas en servicio se incrementó en más del 20% para alcanzar las 885 mil líneas. Lo anterior se tradujo en un incremento del 21% en los ingresos por Servicio Local, que representan más del 43% de los ingresos consolidados de AXTEL. El mayor aumento en ingresos se da en el segmento de Datos y Redes (705%), que representa más del 20% de los ingresos consolidados de la compañía y abarca principalmente Internet y Redes Privadas Virtuales (VPN). Al cierre del trimestre el número de suscriptores de Internet creció en 75%, al ubicarse en 106 mil usuarios, y las líneas equivalente en 436 mil, esto es 372 mil líneas más que el año anterior. La integración de AVANTEL benefició sin duda este segmento. Uno de los segmentos más beneficiados con la integración de AVANTEL es el de Larga Distancia. El número de minutos salientes se incrementó casi 170% e impulsó el crecimiento en los ingresos de esta división. El aumento en el segmento de Otros Servicios se explica por las mayores ventas de equipo y servicios integrados. Octubre-24-2007 Pág 2 ANÁLISIS FUNDAMENTAL REPORTE TRIMESTRAL Expansión en márgenes arriba de expectativas. Con la integración de AVANTEL, se esperaban márgenes de utilidad menores a los del 3T06. Sin embargo, sorprende positivamente la expansión de 2.4 pp en el margen operativo y de 11 pb en el margen de UAFIDA, al ubicarse en 13.1% y 35.2%, resultado de mayores eficiencias ante la estrategia de crecimiento rentable de la compañía. Así, la UAFIDA consolidada de la compañía crece 96%, en línea con los ingresos. Atractivo Potencial de Apreciación. Recomendamos COMPRA. La expectativa de crecimiento de AXTEL es muy interesante. La telefónica pretende expandir sus áreas de cobertura, con el fin de fortalecer sus operaciones y con ello incrementar sus ingresos y paulatinamente mejorar sus márgenes. La expectativa de crecimiento de AXTEL contempla alcanzar un total de alrededor de 50 ciudades en los próximos dos a tres años. Perspectivas positivas para AXTEL que se verán reflejadas en mayores flujos. Una de las ventajas competitivas más importantes de AXTEL es la transformación de su red al Protocolo Mundial para Acceso a través de Microondas Wimax (Worldwide Interoperability for Microwave Access) y que se espera concluya en el 2008. Con esto, la capacidad de AXTEL le permitirá ofrecer no solo una mayor diversificación de productos, sino el acceso inalámbrico a sus clientes, con menores inversiones. Adicionalmente, ante la próxima definición de las reglas que permitirán la portabilidad numérica, esto es, la posibilidad de que el cliente conserve su número telefónico, independientemente del proveedor que le brinde el servicio, empresas como AXTEL se verán beneficiadas al ser capaces de atraer a clientes de otras compañías que anteriormente no migraban hacia otra alternativa por la necesidad de conservar su número telefónico. Sin lugar a dudas AXTEL será uno de los principales beneficiados con el cambio de reglas a partir de la convergencia. Así, vemos como las perspectivas para la compañía son positivas y se deberán ver reflejadas en sus resultados. La importante generación de flujo se ve claramente reflejada en un atractivo abaratamiento en los múltiplos con un VE/UAFIDA desde niveles actuales de 13.9x a 11.7x con el reporte del 3T07, y con nuestras expectativas de crecimiento a niveles de 8.4x al 2008 y 6.7x al 2009. Reiteramos nuestra recomendación de COMPRA Riesgo Medio, con un precio objetivo al 2008 de Ps 38.70. Recordemos que el índice de bursatilidad de AXTEL, se ha mantenido en el lugar No. 25 en los últimos meses y la expectativa apunta a que así continúe, por lo que claramente se vuelve un fuerte candidato a formar parte del IPyC a partir del 2008. Octubre-24-2007 Pág 3 ANÁLISIS FUNDAMENTAL REPORTE TRIMESTRAL Resumen Financiero (millones de pesos al 30 de Sep 2007) Datos del Balance Sep07 Jun 07 Activo Total 19,588 19,511 Ventas 3,035 1,557 94.9% 1,329 1,231 EBITDA 1,070 547 95.5% Pasivo Total 11,097 11,279 Deuda Total 7,975 7,107 Capital Mayoritario 8,492 8,232 Capital Minoritario 0 0 Efectivo Octubre-24-2007 Resultados Trimestrales 3T07 3T06 ∆ Utilidad Operativa 399 168 137.7% Utilidad Neta 209 114 82.6% Margen EBITDA (%) 35.2% 35.1% Margen Operativo (%) 13.1% 10.8% 6.9% 7.3% Margen Neto (%) Pág 4