Alfa1T11

Anuncio

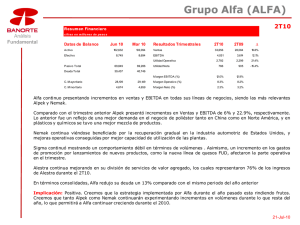

Carlos Hermosillo (55) 5268 1686 carlos.hermosillo.bernal@banorte.com Grupo Alfa (ALFA) 1T11 Abr 15, 2011 MANTENER Una excelente sorpresa, pero ya incluida en el precio Los resultados de Alfa en este 1T11 superaron ampliamente las expectativas Riesgo: Medio Precio Actual: Ps168.85 La incorporación de nuevas unidades en petroquímica y alimentos, además de un excelente desempeño en precios, permitió mejorías más allá de lo esperado en todos los negocios, salvo Alestra Precio Objetivo 2011: Ps175.00 La empresa revisa su expectativa de EBITDA 2011, de S$1,475m a US$1,595m, nivel todavía conservador y menor a nuestros números Máximo 12 meses: Ps168.85 Mínimo 12 meses: Ps86.35 Dividendo: US$0.18 Rendimiento Esperado: 3.6% El mejor desempeño proyectado en petroquímica y alimentos explica el cambio en la estimación de la empresa Aumentamos nuestro precio objetivo recomendación permanece en MANTENER a P$175, aunque la El reporte de Alfa en este 1T11 fue una grata sorpresa, superando ampliamente las expectativas al alcanzar ingresos por P$42,233m y EBITDA por P$4,914m que cercen 31% y 36%, respectivamente, en contraste a nuestra expectativa de aumentos en el rango de 20%. Como era esperado, la incorporación de las plantas de PET/PTA adquiridas a Eastman en enero de 2011 fue el tema central de este trimestre ya que permitió una expansión notable en el volumen de este negocio (+15% A/A), pero adicionalmente se le une el avance de los precios más allá de lo esperado, +19% (incluyendo +28% en PET/PTA), que genera el doble beneficio de mayores ingresos y mejor dilución de cosos fijos. Por su parte, la división de alimentos también da de qué hablar con un crecimiento mucho mejor a lo estimado y basado totalmente en volumen,+32% debido a la incorporación de Bar-S Foods, primordialmente. Pero en donde verdaderamente nos ha sorprendido Sigma es en la rentabilidad, que se beneficia de la estabilidad de precio en algunos de los insumos más importantes, y además de la debilidad del dólar; para un primer trimestre—estacionalmente flojo—, alcanzar un margen de este nivel era algo que no veíamos desde 2004. El negocio de autopartes ha resultado superior a lo esperado de manera similar a Sigma, en base a un volumen de venta bastante superior a lo proyectado, tanto por la empresa como por nosotros. El volumen total crece 18% a 9.3m de cabezas equivalentes, ubicándose ya francamente en niveles superiores a la etapa pre-crisis de 2008; claro, hay contratos nuevos, pero ello no le resta mérito a este logro. Un punto de relativa debilidad ha sido el margen de esta división, que es más dependiente al tipo de cambio y que sufre de la apreciación del peso. Consideramos que este es un riesgo que el mercado ha decidido ignorar, y que eventualmente también podría tener consecuencias sensibles en la unidad petroquímica, su principal negocio. En la división de telecomunicaciones la novedad no ha sido en el tema operativo que crece de forma relativamente modesta, y si bien nos parece bastante favorable dada la intensa competencia, no es uno de los motores de crecimiento que identificamos en Alfa. La novedad ha sido el acuerdo por adquirir el 49% de participación restante en Alestra, ahora todavía en manos de AT&T. Si bien no se menciona un monto en esta transacción, consideramos que el valor pagado podría ser cercano a US$260m, cifra que en nuestra opinión sería fácilmente absorbido por la empresa. Fuera de la mayor flexibilidad para reforzar las estrategias comerciales de esta subsidiaria, nos parece que el beneficio para Alfa se verá más adelante, cuando Alestra constituya un objetivo de compra para alguno de los otros jugadores internacionales y Alfa cuente con la capacidad de decisión para efectuar una venta con un proceso de decisión simple. Tras incorporar estos resultados en nuestro modelo de valuación hemos ajustado el precio objetivo de P$160 a P$175; el rendimiento potencial resulta insuficiente para alterar nuestra recomendación de MANTENER. Desempeño de la acción 191.70 173.12 154.53 135.95 117.37 98.78 80.20 A-10 J-10 J-10 S-10 N-10 D-10 F-11 A-11 ALFAA IPC Fuente: Análisis Banorte Datos básicos de la acción Clave de pizarra: Valor de mercado: Acciones en circulación: % entre el público: Volumen acciones: ALFAA Ps90,114 534 M sin datos% 0.9M Indicadores clave ROE: Rendimiento dividendo: Deuda Neta / Capital: Deuda Neta / EBITDA: EBITDA / Intereses: 5.0 % 0.0 % 107.2 % 2.4 x 5.3 x Evolución anual (millones de ps.) Ventas: Utilidad operativa: EBITDA: Margen EBITDA (%): Utilidad neta: UPA (Ps): Múltiplos P/U (x): VE/EBITDA (x): P/VL (x): 2010 2011E 2012E 136,395 170,661 185,794 10,758 14,105 15,564 15,952 19,939 21,864 11.7 11.7 11.8 4,926 7,463 8,127 9.22 14.0 15.2 14.4 8.1 8.1 12.1 6.6 2.0 11.1 5.9 1.4 Carlos Hermosillo (55) 5268 1686 carlos.hermosillo.bernal@banorte.com Alfa—Resultados por segmento 2011 1 1-11/1-10 1-11/4-10 2011 1 1-11/1-10 1-11/4-10 P$ mm Ventas Alpek Sigma Nemak Alestra Otros 42,233 20,383 9,559 10,837 1,161 293 31% 37% 30% 25% 4% 7% 17% 31% -1% 14% -1% -10% US$ mm 3,487 1,683 789 895 96 24 39% 45% 38% 33% 10% 14% 20% 35% 1% 17% 2% -7% EBITDA Alpek Sigma Nemak Alestra Otros 4,914 2,178 1,227 1,202 393 -86 36% 64% 45% -1% 12% -37% 16% 39% -2% 16% 2% 291% 406 180 101 99 32 -7 44% 74% 54% 5% 19% -33% 19% 42% 0% 19% 4% -268% 11.6% 10.7% 12.8% 11.1% 33.9% 0.45 pp 1.7 pp 1.2 pp -2.9 pp 2.3 pp -0.02 pp 0.55 pp -0.12 pp 0.22 pp 0.88 pp 11.6% 10.7% 12.8% 11.1% 33.9% 0.45 pp 1.75 pp 1.29 pp -2.98 pp 2.39 pp -0.02 pp 0.55 pp -0.12 pp 0.22 pp 0.88 pp Margen EBITDA Alpek Sigma Nemak Alestra Alfa Distribución de ingresos, 1T11 Nemak 26% Alestra 3% Sigma 22% Otros 1% Alpek 48% Fuente: Banorte Fuente: Alfa, Banorte. ALFA 2010 1 2011 1 1-11/1-10 1-11/4-10 Estado de Resultados Ventas Costo de Ventas Margen Bruto Gastos de Operación Utilidad Operativa Margen Operativo EBITDA Margen EBITDA 32,287,380 26,132,903 19.1% 3,818,887 2,335,590 7.2% 3,610,462 11.2% 21% 22% 42,233,027 34,600,893 18.1% 4,131,824 3,500,310 8.3% 4,914,173 11.6% 31% 32% 17% 18% 8% 50% 4% 22% 36% 16% Costo Financiero Intereses Pagados Intereses Ganados Utilidad Cambiaria -437,596 964,337 48,565 330,921 -88% -32% -82% -135% 240,369 775,348 34,371 332,646 n.m. -20% -29% 1% n.m. -8% -18% -33% Utilidad antes de impuestos Impuesto Pagado Impuesto Diferido 1,863,936 329,109 115,537 -180% 142% -113% 3,640,292 749,225 209,789 95% 128% 82% 33% -20% n.m. Utilidad Consolidada Participación Minoritaria Utilidad Neta Mayoritaria Margen Neto 1,419,290 297,070 1,122,220 3.5% -190% -288% -179% 2,681,278 232,364 2,448,914 5.8% 89% -22% 118% 12% 71% 8% 12% 37% 20% Alfa Distribución de EBITDA, 1T11 Nemak 23% Otros -2% Sigma 24% Balance Activo Total Activo Circulante Disponible Pasivo Total Capital Consolidado Minoritario Mayoritario Pasivo con Costo Corto Plazo Largo Plazo Deuda Neta Fuente: ALFA, BMV, Banorte Alestra 8% Alpek 43% 108,088,670 41,274,076 11,486,499 71,729,355 36,359,315 4,637,091 31,722,224 -1% -4% -6% -7% 11% 4% 13% 125,085,582 50,245,601 8,794,905 86,374,789 38,710,793 4,985,462 33,725,331 16% 22% -23% 20% 6% 8% 6% 11% 19% 4% 14% 7% 2% 7% 42,909,573 5,665,680 37,243,893 31,423,074 -10% -57% 8% -12% 50,289,388 5,079,938 45,209,450 41,494,483 17% -10% 21% 32% 16% 34% 14% 18% Fuente: Banorte Carlos Hermosillo (55) 5268 1686 carlos.hermosillo.bernal@banorte.com Certificación de los Analistas. Nosotros, Carlos Hermosillo Bernal y Marisol Huerta Mondragón, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo certificamos que no hemos recibido, no recibimos, ni recibiremos compensación directa o indirecta alguna a cambio de expresar una opinión en algún sentido específico en este documento. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados sobre los que sea su responsabilidad la elaboración de recomendaciones. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general del la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales, a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Casa de Bolsa Banorte, ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte: CEMEX, GEO, SARE e ICA. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Casa de Bolsa Banorte, Grupo Financiero Banorte o sus filiales mantienen inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 10% o más de su cartera de valores o portafolio de inversión o el 10% de la emisión o subyacente de los valores emitidos por las siguientes emisoras: AMX y NAFTRAC. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte, Grupo Financiero Banorte, funge con alguno de dichos caracteres de acuerdo al Art.2 Fr.XIX de la Ley del Mercado de Valores en las emisoras que pueden ser objeto de análisis en el presente documento. Guía para las recomendaciones de inversión. Referencia COMPRA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. MANTENER Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. VENTA Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme al Art. 188 Fr.II. de la Ley del Mercado de Valores. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Casa de Bolsa Banorte, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es mas, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no se comprometen a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Casa de Bolsa Banorte, Grupo Financiero Banorte y sus filiales no aceptan responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de Casa de Bolsa Banorte, Grupo Financiero Banorte.