MIRPF nº 1530 , 1840 s

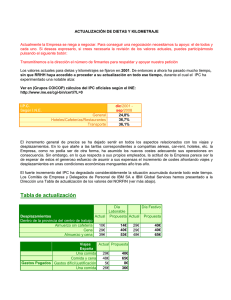

Anuncio

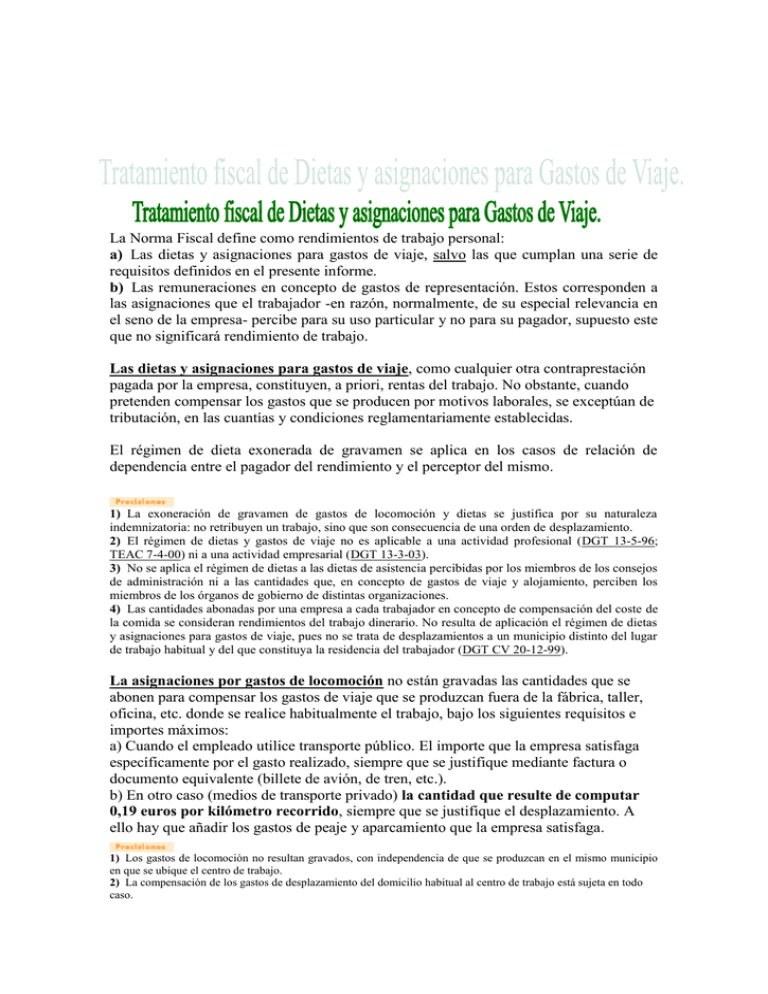

La Norma Fiscal define como rendimientos de trabajo personal: a) Las dietas y asignaciones para gastos de viaje, salvo las que cumplan una serie de requisitos definidos en el presente informe. b) Las remuneraciones en concepto de gastos de representación. Estos corresponden a las asignaciones que el trabajador -en razón, normalmente, de su especial relevancia en el seno de la empresa- percibe para su uso particular y no para su pagador, supuesto este que no significará rendimiento de trabajo. Las dietas y asignaciones para gastos de viaje, como cualquier otra contraprestación pagada por la empresa, constituyen, a priori, rentas del trabajo. No obstante, cuando pretenden compensar los gastos que se producen por motivos laborales, se exceptúan de tributación, en las cuantías y condiciones reglamentariamente establecidas. El régimen de dieta exonerada de gravamen se aplica en los casos de relación de dependencia entre el pagador del rendimiento y el perceptor del mismo. 1) La exoneración de gravamen de gastos de locomoción y dietas se justifica por su naturaleza indemnizatoria: no retribuyen un trabajo, sino que son consecuencia de una orden de desplazamiento. 2) El régimen de dietas y gastos de viaje no es aplicable a una actividad profesional (DGT 13-5-96; TEAC 7-4-00) ni a una actividad empresarial (DGT 13-3-03). 3) No se aplica el régimen de dietas a las dietas de asistencia percibidas por los miembros de los consejos de administración ni a las cantidades que, en concepto de gastos de viaje y alojamiento, perciben los miembros de los órganos de gobierno de distintas organizaciones. 4) Las cantidades abonadas por una empresa a cada trabajador en concepto de compensación del coste de la comida se consideran rendimientos del trabajo dinerario. No resulta de aplicación el régimen de dietas y asignaciones para gastos de viaje, pues no se trata de desplazamientos a un municipio distinto del lugar de trabajo habitual y del que constituya la residencia del trabajador (DGT CV 20-12-99). La asignaciones por gastos de locomoción no están gravadas las cantidades que se abonen para compensar los gastos de viaje que se produzcan fuera de la fábrica, taller, oficina, etc. donde se realice habitualmente el trabajo, bajo los siguientes requisitos e importes máximos: a) Cuando el empleado utilice transporte público. El importe que la empresa satisfaga específicamente por el gasto realizado, siempre que se justifique mediante factura o documento equivalente (billete de avión, de tren, etc.). b) En otro caso (medios de transporte privado) la cantidad que resulte de computar 0,19 euros por kilómetro recorrido, siempre que se justifique el desplazamiento. A ello hay que añadir los gastos de peaje y aparcamiento que la empresa satisfaga. 1) Los gastos de locomoción no resultan gravados, con independencia de que se produzcan en el mismo municipio en que se ubique el centro de trabajo. 2) La compensación de los gastos de desplazamiento del domicilio habitual al centro de trabajo está sujeta en todo caso. 3) Si se abona una retribución a tanto alzado, para compensar gastos por desplazamientos fuera del centro, la exoneración de gravamen no puede aplicarse de forma automática; debe analizarse, para cada perceptor, si concurren los requisitos (DGT 19-2-96). Si el desplazamiento se realiza en vehículo de la empresa, la totalidad de la retribución está sujeta (DGT 6-6-96). El complemento fijo mensual, constituye una retribución a tanto alzado que si trata de compensar los gastos de locomoción por desplazamientos fuera del centro de trabajo, la exoneración de gravamen sólo se produce si se cumplen los requisitos exigidos y, en particular, la realidad del desplazamiento (DGT 8-7-96; 15-11-99; 17-7-01). 4) El reembolso de gastos a los empleados por el consumo de gasolina en vehículos de la empresa utilizados para desplazamientos laborales no es rendimiento de trabajo. 5) La exoneración de la dieta por gasto de desplazamiento exige la justificación de la realidad del desplazamiento y que el cómputo de los kilómetros recorridos comience en la fábrica, taller, oficina o centro de trabajo. 6) Es necesaria una prueba suficiente de la realidad del gasto, lo que equivale a la acreditación, no sólo de los desplazamientos realizados y el medio de transporte empleado, su número (aun cuando sea aproximado), así como el horario en que ha sido realizado. Dietas de manutención y estancia. Régimen general Se exceptúan de gravamen -y del sistema de retenciones- las cantidades destinadas por la empresa a compensar los gastos normales de manutención y estancia en restaurantes, hoteles y demás establecimientos de hostelería, siempre que cumplan las siguientes condiciones: 1ª Los gastos de manutención y estancia deben producirse en municipio distinto a aquel en el que está situado el centro de trabajo habitual al que está asignado el empleado y también del que constituya la residencia del trabajador. 2ª Los desplazamientos y permanencia de los trabajadores en un mismo municipio (diferentes del habitual de trabajo y del de residencia) no pueden ser superiores a los 9 meses de forma ininterrumpida. 3ª Los gastos deben producirse por alojamiento y manutención en establecimientos de hostelería. 4ª Deben acreditarse los días y lugares de desplazamiento, así como su razón o motivo. 5ª Las cuantías máximas diarias no gravadas son las que aparecen en el cuadro adjunto. 1) En caso de asignaciones globales, sin distinguir entre gastos de manutención y estancia, para la determinación de la cantidad exonerada de gravamen debe descontarse de la cantidad total asignada al trabajador los importes que este justifique que ha destinado a gastos de estancia. Ante la negativa de los trabajadores a justificar los gastos de estancia frente a la empresa pagadora de los mismos, esta debe considerar que el importe de tales gastos está sujeto en su totalidad al IRPF y a su sistema de retenciones a cuenta. 2) También están excepcionadas de gravamen las retribuciones en especie derivadas de los comedores de empresa. Cuantías exceptuadas de gravamen por alojamiento y manutención. Cuantía que se justifique documentalmente. Gastos de alojamiento Gastos de manutención España Extranjero a) Con pernocta 53,34 € 91,35 € b) Sin pernocta 26,67 € 48,08 € 1) En caso de frecuentes desplazamientos a centros de trabajo diferentes del habitual, fuera del municipio habitual de trabajo y residencia, cuando no se pernocta, están exceptuadas las cantidades indicadas en el cuadro, sin que resulte aplicable el límite de los 9 meses. 2) Las dietas y asignaciones por gastos devengados en el municipio del lugar de trabajo habitual del perceptor se consideran rendimientos de trabajo en su totalidad. No se aplica el régimen de dietas a los trabajadores contratados para una obra determinada. 3) Si se superan los 183 días continuados (9 meses, desde 1999), la totalidad de las dietas percibidas debe considerarse rendimientos de trabajo (DGT 21-4-94; 23-6-95). 4) Si el trabajador percibe sus dietas parte en especie y parte en metálico, la compensación en especie debe ser valorada, para su adición a la dineraria. 5) Las cuantías máximas se aplican con independencia de la duración del desplazamiento. 6) Los gastos de manutención no necesitan acreditación en cuanto a su importe (DGT 20-10-00).