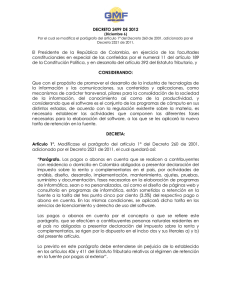

Ley 6 de 2 de febrero de 2005

Anuncio