Directiva sobre Pol ticas y Pr cticas Contables para las empresas bajo el mbito de FONAFE

Anuncio

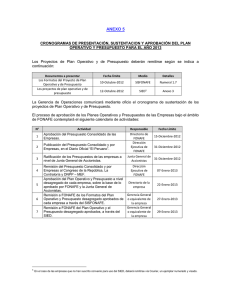

DIRECTIVA SOBRE POLITICAS Y PRÁCTICAS CONTABLES PARA LAS EMPRESAS BAJO EL AMBITO DE FONAFE ACUERDO DE DIRECTORIO Nº 002-2006/011-FONAFE De fecha 12 de abril de 2006 Mediante Directiva aprobada por el Acuerdo de Directorio No. 003-2005/015FONAFE, y publicada en el Diario Oficial El Peruano el 18 de setiembre del 2005, se dieron las primeras políticas contables uniformes para llevar a cabo el Proceso de Consolidación de los Estados Financieros de las Empresas bajo el ámbito de FONAFE, tomando en cuentas las Normas Internacionales de Información Financiera (NIIF); y las interpretaciones a las NIIF y a las NIC, oficializadas y vigentes en el Perú por la Contaduría Pública de la Nación. El Principio 29 Estándares Contables de la Información Financiera, del Código Marco del Buen Gobierno Corporativo de las Empresas del Estado, bajo el ámbito de FONAFE, publicado el 03 de febrero del 2006, precisa que la información financiera es preparada siguiendo los estándares contables más exigentes posibles. Su presentación debe revelar las principales dificultades y contingencias que presenta la empresa, las operaciones regulares realizadas, así como una descripción de los riesgos financieros y no financieros que enfrenta la empresa. Asimismo, este principio señala que de manera particular, todas las transacciones con otras Empresas del Estado ó demás entidades Entidades del Estado son debidamente reveladas. La información contable es organizada y presentada separando las actividades vinculadas directamente a los objetivos de la Empresa del Estado, de aquellas que mantiene o administra por encargo o delegación del Estado. Las políticas contables deben ser debidamente difundidas y explicadas, procurando que su aplicación sea uniforme y consistente en el tiempo. FONAFE, en el marco de sus atribuciones aprueba las políticas contables aplicables a las empresas bajo su ámbito. Como resultado de la Consolidación de los Estados Financieros del año 2004 del Holding FONAFE, se han identificado diversas situaciones, referentes a la calidad y amplitud de la información individual reportada por las empresas del Estado bajo el ámbito de FONAFE, cuya mejora es necesaria para facilitar el proceso de consolidación e incrementar la calidad de la información financiera individual y consolidada. Las situaciones de mejora que se describen a continuación, corresponden a información que se debe presentar en notas a los estados financieros, y tienen el carácter de precisiones adicionales a la Directiva N° 003-2005/015-FONAFE; Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe asimismo, dicha información es plenamente concordante con las Normas Internacionales de Información Financiera oficializadas en el Perú. Criterio de materialidad Para propósitos de reportes financieros, en ningún caso se presentará información en los estados financieros o en notas a los mismos con acumulaciones bajo la descripción de “varios” u “otros” que excedan el cinco por ciento (5%) del rubro total correspondiente. En los casos que se efectúen acumulaciones de cuentas en los estados financieros pero se desagreguen en las notas, el criterio de materialidad será aplicado en éstas últimas. Políticas y prácticas contables Se debe presentar en forma detallada y completa cada una de las políticas y prácticas contables seguidas por las empresas. Sobre el particular, véase lo establecido por las Normas Internacionales de Información Financiera - NIIF1 y, lo dispuesto en la Directiva sobre políticas y prácticas contables para las empresas bajo el ámbito del FONAFE2. Moneda Extranjera En todos los casos se presentarán los activos y pasivos (indicando la cuenta a la que corresponde), en la moneda extranjera de origen de la operación cuyo saldo se presenta en los estados financieros. Si se tiene saldos en más de una moneda extranjera, se debe detallar por separado cada una de ellas, los tipos de cambio usados, y el monto equivalente en moneda nacional, así como, las coberturas en instrumentos financieros derivados (swap o forward), si los hubiere. Caja y bancos Además de la información referida a los diferentes conceptos de la cuenta, se debe presentar información detallada de los depósitos a plazo y certificados bancarios, indicando en qué bancos se mantienen, así como los plazos de vencimiento, tasas de interés al cierre del periodo que se reporta, comparativo con los del periodo anterior. De igual modo, los fondos sujetos a restricción se deben identificar por separado, incluyendo los bancos en los que se mantienen y las razones para su restricción. Inversiones para negociación La información que debe presentarse corresponde a: - Cantidad y tipo de valores 1 2 Cuyas últimas modificaciones fueron oficializadas mediante Resolución N° 034-2005-EF/93.01 del Consejo Normativo de Contabilidad, publicada en el Diario Oficial El Peruano el 2 de marzo de 2005. Directiva aprobada mediante Acuerdo de Directorio N° 003-2005/015-FONAFE, publicada en el Diario Oficial el 18 de setiembre de 2005. Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe - Vencimientos - Valor nominal - Series - Tasas de interés - Rendimientos obtenidos en el período económico. Cuentas por cobrar comerciales y otras cuentas por cobrar a terceros (corto y largo plazo) En todos los casos debe presentarse el detalle de los rubros. Sólo en el caso de las cuentas por cobrar comerciales debe informarse la clasificación por cuenta: facturas, letras y otros, así como la cobranza dudosa relacionada; esto es, por cada clasificación de cuenta por cobrar y, asimismo, el movimiento de dicha cobranza dudosa en el ejercicio. También, si se cobra intereses, se informará la tasa correspondiente al cierre del período. En el caso de otras cuentas por cobrar debe informarse la clasificación por cada partida, deduciendo la cobranza dudosa y, el movimiento que ésta ha tenido en el ejercicio, precisando a que cuenta por cobrar se refiere. En el caso de las cuentas por cobrar a largo plazo, se debe presentar información clasificada por vencimiento, hasta un año, mayor de uno hasta cinco y, mayor a cinco años. Existencias Se deberá presentar por separado cada partida que conforma el rubro, la desvalorización de existencias y su movimiento en el período, por tipo de existencia; así como una relación de las que se encuentren gravadas, en garantía de préstamos recibidos. Activos no corrientes disponibles para la venta Se deberá presentar bajo este rubro, los activos no corrientes que, habiendo sido adquiridos como inmuebles, maquinaria y equipo o intangibles, ya no se esperan utilizar para propósitos administrativos o para la producción o suministro de bienes y servicios. Para ser clasificado como Activo No Corriente Disponible para la Venta, el activo debe estar disponible, en sus condiciones actuales, para su venta inmediata, sujeto exclusivamente a los términos usuales y habituales para la venta de estos activos, y su venta debe ser altamente probable3. La medición de estos activos se efectuarán al menor de su importe en libros o su valor razonable menos los costos de venta4. En caso no se pueda determinar su valor razonable, éste se determinará de acuerdo con la norma contable aplicable. Por ejemplo, en el caso de inmuebles, maquinaria y equipo, el valor será Norma Internacional de Información Financiera – NIIF 5, Activos No Corrientes Mantenidos para la venta y Operaciones Discontinuadas, párrafos 6 y 7. 4 NIIF 5 – Párrafo 15. 3 Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe determinado deduciendo del costo o valor revaluado, la depreciación acumulada y, si fuera el caso, su deterioro. Los activos no corrientes que vayan a ser abandonados no deben ser clasificados como mantenidos para la venta5. Tampoco se contabilizará un activo no corriente como abandonado cuando se encuentre temporalmente fuera de uso6. Gastos pagados por anticipado y Otros activos Separar en el mayor nivel de detalle posible, explicando los conceptos a los que se refiere cada uno. Patrimonios fideicometidos Los patrimonios fideicometidos deben ser clasificados en el rubro Inversiones en la parte de activos no corrientes del estado financiero Balance General. En la nota de inversiones se debe especificar el tipo de fideicomiso, los activos, pasivos y patrimonio comprometidos, los fondos utilizados, los plazos del mismo, las condiciones establecidas y las garantías relacionadas7. Inversiones en valores Se indicará la clase de títulos; la cantidad de los mismos; la participación en el capital o patrimonio que representan en la entidad emisora; valor nominal y valor en libros, así como la desvalorización al cierre del ejercicio económico y, el movimiento de dicha desvalorización. También se deben mencionar los dividendos percibidos por tipo de acción. Con relación a las inversiones que se midan de acuerdo al método de participación patrimonial, se revelará tal hecho en la nota de políticas y prácticas contables. Asimismo, los importes de ingresos y gastos que se generaron en el ejercicio por el incremento o disminución del patrimonio de la empresa donde se mantiene la inversión, deben ser revelados en la nota de Otros Ingresos y Gastos. Inmuebles, maquinaria y equipo Se debe presentar el movimiento de la cuenta, tanto de su costo como de su depreciación, señalando si fue compra; retiro; si fue motivo de revaluaciones (indicar las fechas en que fueron efectuadas); si se adquirieron bienes bajo contratos de arrendamiento financiero (y su relación con el pasivo correspondiente); y las transferencias realizadas entre clases de estos activos. En el caso de arrendamientos financieros, se presentará una conciliación entre el 5 NIIF 5 - Párrafo 13. NIIF 5 – Párrafo 14. 7 En las NIIF no existe prescripción para la presentación y revelación de este tipo de activos. Sin embargo, el párrafo 55 de la NIC 30 – Revelaciones en Estados Financieros de Bancos e Instituciones Financieras Similares provee de cierta guía. 6 Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe total de los pagos mínimos de arrendamiento8 a la fecha del balance general y su valor presente y, por cada uno de ellos, la información referida al vencimiento, hasta un año, más de uno hasta cinco y, más de cinco años. También, se reportará qué activos están prendados o hipotecados por préstamos recibidos. Además, se indicará las tasas de depreciación por tipo de activo y si éstos fueron afectados por deterioro9, presentando su movimiento en el ejercicio. Intangibles Se debe presentar los movimientos de las cuentas de intangibles, tanto de su costo como de su amortización, indicando adiciones, ventas o retiros, revaluaciones (indicar las fechas en que fueron efectuadas) y deterioro10, si fuera el caso. En el caso de deterioro, se debe presentar el movimiento por tipo de activo en el ejercicio económico. Impuesto a la renta y participación de los trabajadores, diferidos Debe exponerse claramente cómo se efectuó el cálculo, por separado, del impuesto a la renta diferido y las participaciones de los trabajadores diferidas; el importe del gasto (ingreso) por impuestos diferidos relacionado con el nacimiento y reversión de diferencias temporales; y, por cada tipo de diferencia temporal, el importe de los activos y pasivos por impuestos y participación de los trabajadores diferidos reconocidos en el balance, por cada período que se informa. Véase modelo en el Anexo adjunto. Sobregiros y préstamos bancarios Se debe mencionar los préstamos por entidad financiera, indicando garantía, tasa de interés anual, vencimiento, monto autorizado, monto desembolsado y deuda al cierre del ejercicio económico, separando en corto y largo plazo y si fueron recibidos de entidades del país o del exterior. Esta información, debe hacer referencia a la nota del activo que garantiza el préstamo (por ejemplo: existencias, inmuebles, maquinaria y equipo). Cuentas por pagar comerciales y otras cuentas por pagar a terceros (corto y largo plazo) En el caso de las cuentas comerciales se debe presentar la clasificación por cuenta: facturas, letras y otros. En el caso de otras cuentas por pagar, se reportará el detalle de cada partida que conforma el rubro. 8 Los pagos mínimos de arrendamiento (PMA) resultan del monto a pagar según contrato menos los intereses estipulados. 9 NIC 36 – Deterioro del valor de los activos. 10 NIC 36 – Deterioro del valor de los activos. Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe Cuando se trate de Deudas a Largo Plazo, se revelará la naturaleza de cada uno de los préstamos, indicando el acreedor, garantías, tasa de interés, vencimiento, total deuda, parte corriente y parte no corriente. Pensiones de Jubilación Se informará sobre el régimen de pensiones y compensaciones; el cálculo actuarial realizado, señalando la fecha del mismo; desagregando la parte corriente y la parte no corriente. Además, se informará sobre las pensiones que se han registrado en cuentas de orden en cumplimiento de dispositivos legales. Remediación del Medio Ambiente Se revelará el cumplimiento de las disposiciones sobre el Programa de Adecuación y Manejo Ambiental (PAMA) y se presentará información separando la porción corriente de la no corriente, así como la forma en que se efectuó la estimación del pasivo. También se informará si el Estado ha reintegrado gastos por este concepto. Cuentas con vinculadas Se describirán los depósitos, cuentas por cobrar y cuentas por pagar al sector público, distinguiendo entre empresas estatales y entidades gubernamentales. Además, se debe separar debiendo separar las cuentas comerciales de las denominadas Otras. Asimismo, se detallarán las partidas de ingresos y gastos que se efectuaron con dichas entidades gubernamentales en el ejercicio, por su naturaleza y destino en el caso de gastos. La clasificación de la información a reportar para las entidades gubernamentales incluye a: El Gobierno Nacional, Administración Central, Gobierno Nacional, Otras Entidades; a los Gobiernos Regionales; y, a los Gobiernos Locales, cuyo mayor detalle se presenta a continuación. Grupo de Entidades Gubernamentales 1. Gobierno Nacional Administración Central (Ministerios, Instituciones Públicas y Universidades) Otras entidades del Gobierno Nacional (Essalud, Organismos Reguladores, Organismos Recaudadores y Supervisores, Organismos Autónomos y Sociedades de Beneficencia y Fondos Especiales 2. Gobiernos Regionales 3. Gobiernos Locales Gobiernos Locales (Organismos descentralizados de Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe Gobiernos Locales y Empresas Municipales No Financieras) Patrimonio neto Se debe presentar el detalle de cada cuenta. En el caso del capital social, se debe mostrar el número de acciones; el valor nominal por acción; estructura de participación accionaria; y una conciliación del número de acciones en circulación al inicio y al final del período. De igual forma, cualquier ajuste que se realice al patrimonio deberá ser informado al FONAFE previamente a su registro y, se explicará en una nota a los estados financieros los conceptos a los que se refiere. Por las Acciones de Inversión, se revelarán sus características, valor nominal, número de acciones emitidas y en circulación, y la conciliación del número de acciones en circulación al inicio y al final del ejercicio. En el caso del excedente de revaluación, se debe revelar las aplicaciones e incrementos ocurridos en el ejercicio. Cuentas de resultados (ingresos y gastos) Considerando que el estado de ganancias y pérdidas que se presenta corresponde al modelo de función, en las notas a los estados financieros (costos de ventas, gastos de administración, gastos de ventas, y similares acumulaciones por función), se debe detallar los gastos por naturaleza. Ingresos y gastos financieros Se informará sobre los rendimientos obtenidos y los gastos financieros como resultado del mantenimiento de activos y/o pasivos (depósitos en bancos y otras instituciones financieras, cuentas por cobrar, inversiones en valores, sobregiros bancarios y cuentas por pagar, entre otros). Contingencias y Compromisos En el caso de contingencias, se debe mostrar información por separado; es decir, clasificadas como: civiles, laborales, administrativas, penales y tributarias, indicando por cada contingencia la fecha de inicio; el monto involucrado; opinión de los abogados y la gerencia. Asimismo, se distinguirá las que corresponden a pasivos contingentes de las de activos contingentes. Para los compromisos, se indicarán montos y su naturaleza, así como las entidades con las que se tiene el compromiso y fechas en los que se harán efectivos. Situación Tributaria Se especificará con el detalle necesario los años abiertos a fiscalización tributaria, las normas tributarias que aplican específicamente a la actividad que Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe realiza la compañía y las novedades tributarias que afectarán a la compañía a partir del ejercicio siguiente al presentado. Eventos subsecuentes Se presentará los hechos ocurridos luego del balance que no implican ajustes a los estados financieros que se exponen, describiendo su naturaleza y una estimación de sus efectos financieros y, cuando esto no sea posible, un pronunciamiento al respecto11. Cuentas de orden Se presentará el mayor detalle posible, separando las cuentas deudoras de las acreedoras. Se indicará en ambos casos sus correspondientes contrapartidas. Utilidad básica y diluida por acción Se presentará el cálculo del promedio ponderado de acciones y de la utilidad básica y diluida por acción12, según modelo que se expone en el Anexo adjunto. Administración de Riesgos Se describirá cada uno de los riesgos que afectan las actividades de la entidad y las gestiones para minimizar cada uno de ellos. Se debe describir los objetivos y políticas de gestión de los riesgos financieros, incluyendo la política de cobertura para cada uno de los tipos principales de transacciones previstas en los que se utilice la contabilidad de coberturas. Se deberá identificar como mínimo los riesgos siguientes: Riesgo de precio: incluye riesgo de moneda —debido a la fluctuación de una moneda extranjera—; riesgo de tasa de interés —debido a las fluctuaciones en las tasas de interés; y riesgo de mercado —causados por cambios en los precios de mercado de los valores. Riesgo de crédito: incumplimiento de obligaciones de alguna de las partes que causa a la otra parte una pérdida financiera. Riesgo de liquidez: también conocido como riesgo para obtener fondos y cumplir con los compromisos asociados a los instrumentos financieros. Puede resultar de la imposibilidad de vender un activo financiero rápidamente a un valor cercano a su valor razonable. Riesgo de flujos de efectivo: es el riesgo de que flujos de efectivo futuros asociados con instrumentos financieros monetarios fluctúen en cuanto a su importe. Disposiciones complementarias 11 12 NIC 10 – Hechos Ocurridos Después de la Fecha del Balance. NIC 33 – Ganancia por acción. Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe 1. La información financiera que presentarán las empresas al FONAFE, deben seguir los mismos criterios que señala a las entidades gubernamentales la Dirección Nacional de Contabilidad Pública para la consolidación de la Cuenta General de la República. 2. La existencia de guías de políticas contables para la preparación y presentación de información financiera para las empresas del estado, no garantiza persé su adecuado cumplimiento. El cumplimiento se verá fortalecido, no solamente por la labor de revisión de información financiera que viene realizando el FONAFE, sino además por las exigencias de los auditores externos en su cumplimiento, en coordinación con el FONAFE. Disposición Transitoria Las empresas bajo el ámbito de supervisión del FONAFE, deberán presentar, en lo que sea aplicable, en un plazo que no exceda de cinco días útiles de publicada la presente Directiva, la información detallada líneas arriba para la presentación de sus estados financieros del ejercicio económico 2005, para llevar a cabo la Consolidación de los Estados Financieros del 2005 del Holding FONAFE; excepto a lo que se refiere el segundo párrafo de lo indicado en Cuentas por cobrar a vinculadas: Entidades Gubernamentales, la misma que será de aplicación a partir de los Estados Financieros del año 2006. Hilda Sandoval Cornejo Directora Ejecutiva Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe ANEXO Revelación de Información Impuesto a la renta y participación de los trabajadores diferidos (en nuevos soles) - Impuesto a la renta diferido Al 1 de enero de año corriente Abono (cargo) al estado de ganancias y pérdidas Al 31 de diciembre de año corriente Activo diferido Detalle por cada diferencia entre la base tributaria y la base contable Pasivo diferido Detalle por cada diferencia entre la base tributaria y la base contable Activo (Pasivo) diferido, neto - Participaciones de los trabajadores diferidos Al 1 de enero de año corriente Abono (cargo) al estado de ganancias y pérdidas Al 31 de diciembre de año corriente Activo diferido Detalle por cada diferencia entre la base tributaria y la base contable Pasivo diferido Detalle por cada diferencia entre la base tributaria y la base contable Activo (Pasivo) diferido, neto La porción corriente y diferida de las provisiones por impuesto a la renta y participaciones de los trabajadores mostrados en el estado de ganancias y pérdidas están conformados como sigue: Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe Al 31 de diciembre de año actual Al 31 de diciembre de año anterior Participación de los trabajadores - Corriente - Diferida Impuesto a la renta - Corriente - Diferida Total Detalle de la relación entre el gasto (ingreso) tributario y la utilidad contable: Abono (cargo) al estado de ganancias y pérdidas Conciliación en porcentaje % Resultado Contable Adiciones, en detalle Deducciones, en detalle Resultado Tributario Impuesto a la renta Utilidad neta por acción, básica y diluida Cálculo del promedio ponderado de acciones y de la utilidad por acción básica y diluida. Comunes De Inversión Total Promedio Ponderado Comunes De Inversión Saldo al 1 de enero Movimiento - Adiciones - Deducciones Saldo al 31 de diciembre El cálculo de la utilidad por acción se presenta a continuación Utilidad Acciones en miles Utilidad básica por acción, básica y diluida de las acciones comunes y de inversión Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe Utilidad por acción Av. Paseo de la República Nº 3121, San Isidro / Teléf. 440-4222 Fax: 440-4222 anexo 202 www.fonafe.gob.pe