F0000-50 formato 254..

Anuncio

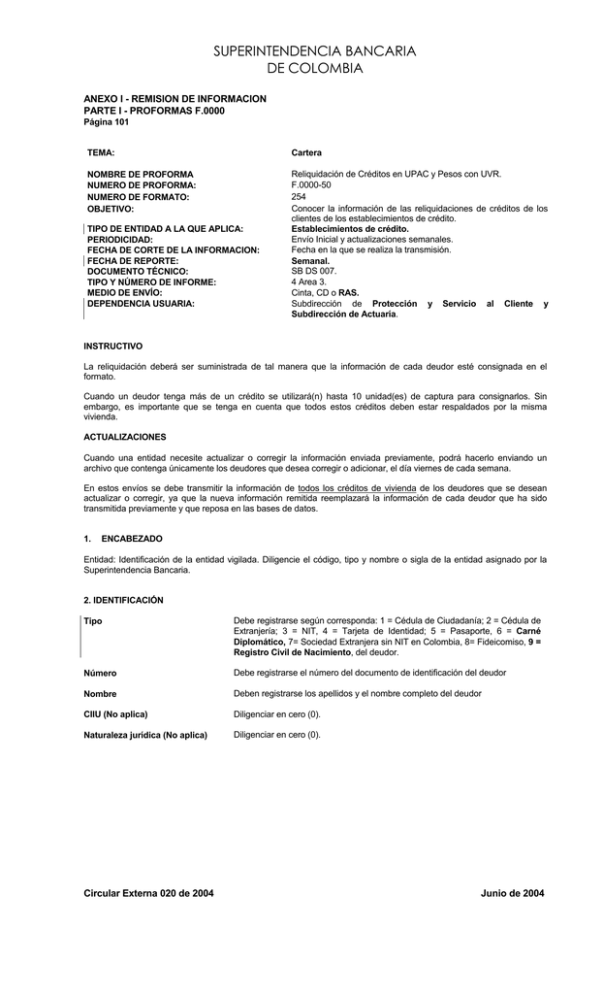

SUPERINTENDENCIA BANCARIA DE COLOMBIA ANEXO I - REMISION DE INFORMACION PARTE I - PROFORMAS F.0000 Página 101 TEMA: Cartera NOMBRE DE PROFORMA NUMERO DE PROFORMA: NUMERO DE FORMATO: OBJETIVO: Reliquidación de Créditos en UPAC y Pesos con UVR. F.0000-50 254 Conocer la información de las reliquidaciones de créditos de los clientes de los establecimientos de crédito. Establecimientos de crédito. Envío Inicial y actualizaciones semanales. Fecha en la que se realiza la transmisión. Semanal. SB DS 007. 4 Area 3. Cinta, CD o RAS. Subdirección de Protección y Servicio al Cliente y Subdirección de Actuaría. TIPO DE ENTIDAD A LA QUE APLICA: PERIODICIDAD: FECHA DE CORTE DE LA INFORMACION: FECHA DE REPORTE: DOCUMENTO TÉCNICO: TIPO Y NÚMERO DE INFORME: MEDIO DE ENVÍO: DEPENDENCIA USUARIA: INSTRUCTIVO La reliquidación deberá ser suministrada de tal manera que la información de cada deudor esté consignada en el formato. Cuando un deudor tenga más de un crédito se utilizará(n) hasta 10 unidad(es) de captura para consignarlos. Sin embargo, es importante que se tenga en cuenta que todos estos créditos deben estar respaldados por la misma vivienda. ACTUALIZACIONES Cuando una entidad necesite actualizar o corregir la información enviada previamente, podrá hacerlo enviando un archivo que contenga únicamente los deudores que desea corregir o adicionar, el día viernes de cada semana. En estos envíos se debe transmitir la información de todos los créditos de vivienda de los deudores que se desean actualizar o corregir, ya que la nueva información remitida reemplazará la información de cada deudor que ha sido transmitida previamente y que reposa en las bases de datos. 1. ENCABEZADO Entidad: Identificación de la entidad vigilada. Diligencie el código, tipo y nombre o sigla de la entidad asignado por la Superintendencia Bancaria. 2. IDENTIFICACIÓN Tipo Debe registrarse según corresponda: 1 = Cédula de Ciudadanía; 2 = Cédula de Extranjería; 3 = NIT, 4 = Tarjeta de Identidad; 5 = Pasaporte, 6 = Carné Diplomático, 7= Sociedad Extranjera sin NIT en Colombia, 8= Fideicomiso, 9 = Registro Civil de Nacimiento, del deudor. Número Debe registrarse el número del documento de identificación del deudor Nombre Deben registrarse los apellidos y el nombre completo del deudor CIIU (No aplica) Diligenciar en cero (0). Naturaleza jurídica (No aplica) Diligenciar en cero (0). Circular Externa 020 de 2004 Junio de 2004 SUPERINTENDENCIA BANCARIA DE COLOMBIA ANEXO I - REMISION DE INFORMACION PARTE I - PROFORMAS F.0000 Página 101-1 Reestructurado (Al día o en mora) Diligenciar en cero (0) si el deudor se encontraba al día a 31 de diciembre de 1999 en todos sus créditos reliquidados, o uno (1) si el deudor se encontraba en mora a 31 de diciembre de 1999 en alguno de sus créditos reliquidados. Concurso de Acreedores (consistente o inconsistente) Diligenciar en cero (0) si las reliquidaciones son consistentes, o uno (1) si alguna de las reliquidaciones presenta inconsistencias. Acuerdo Informal (No aplica) Diligenciar en cero (0). 3. CUERPO DEL FORMATO Columna 1 Fecha El primer registro debe llenarse con el siguiente criterio: Si el desembolso inicial del crédito se realizó antes del 1 de enero de 1993, se registra el 31 de diciembre de 1992. Si el desembolso inicial se realizó después del 31 de diciembre de 1992, se registra la fecha en que se hizo el desembolso. A continuación se registran las fechas de los pagos hechos por el deudor o de los pagos teóricoss para los créditos en mora. El último registro debe corresponder al 31 de Diciembre de 1999. En formato DD/MM/AAAA. PESOS Columna 2 Tasa de Interés Para créditos en UPAC se registra la tasa sobre UPAC vigente para el período, para créditos en pesos se registra la tasa aplicada al período. En términos efectivos anuales. Columna 3 Corrección Monetaria Para créditos en UPAC se reporta un 0 (cero), para créditos en pesos se reporta la Corrección Monetaria vigente para el período. En términos efectivos anuales. Columna 4 Pago Los pagos hechos por el deudor o los teóricos para el caso de los créditos en mora. Los valores deben ser registrados en pesos sin descontar Primas de Seguros e Intereses de Mora. Columna 5 Seguros El valor de las Primas de Seguros de cada pago. Debe registrarse en pesos. Columna 6 Mora El valor de los Intereses de Mora pagados en cada período. Debe registrarse en pesos. Columna 7 Saldo El saldo del crédito en cada una de las fechas de pago. El primer registro debe llenarse con el siguiente criterio: Si el desembolso inicial del crédito se realizó antes del 1 de enero de 1993, se registra el saldo del crédito a 31 de diciembre de 1992. Si el desembolso inicial se realizó después del 31 de diciembre de 1992, se registra el valor del desembolso. El último registro debe corresponder al saldo a 31 de Diciembre de 1999. Los valores deben registrarse en pesos. UVR Columna 8 Pago Los pagos hechos por el deudor o los teóricos para el caso de los créditos en mora (descontadas las Primas de Seguros e Intereses de Mora) convertidos a UVR según el valor correspondiente a la fecha de cada pago. Los valores deben ser registrados en UVR. Columna 9 Tasa de Interés Debe registrarse la tasa de interés equivalente en UVR para el período correspondiente. Para créditos en UPAC será la misma tasa aplicada a los UPAC. Para créditos en pesos se aplicará la fórmula contenido en el Decreto 2702 de 1999. En términos efectivos anuales. CIRCULAR EXTERNA 048 DE 2000 JUNIO 2000 SUPERINTENDENCIA BANCARIA DE COLOMBIA ANEXO I - REMISION DE INFORMACION PARTE I - PROFORMAS F.0000 Página 101-2 Columna 10 Intereses El valor de los intereses causados en UVR. Debe registrarse en UVR. Columna 11 Amortización Debe registrarse en UVR el valor correspondiente a la amortización a capital. Columna 12 Saldo El saldo del crédito en cada una de las fechas de pagos en UVR. En el último renglón de cada unidad de captura, deberá venir el saldo a 31 de diciembre de 1999. Columna 13 Pago Teórico Diligenciar en cero (0), cuando el pago se haya hecho por el deudor, o diligenciar en uno (1) cuando el pago sea teórico. Columna 14 Días Número de días base para el cálculo de la tasa de interés diaria que se usó en la liquidación del crédito, que a su vez, debe ser la misma que se utilizó en la reliquidación. (360 o 365) CIRCULAR EXTERNA 048 DE 2000 JUNIO 2000