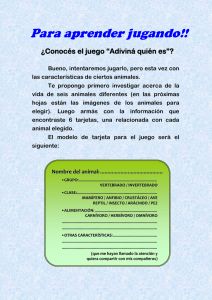

A

Anuncio