Presentación Corporativa Bolsa de Madrid, 9 de diciembre de 2010

Anuncio

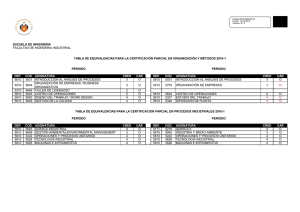

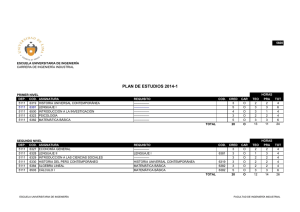

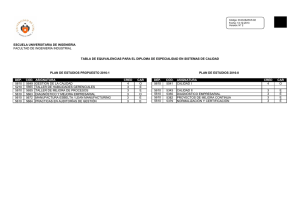

Presentación Corporativa Bolsa de Madrid, 9 de diciembre de 2010 Índice Marco de situación Contratación y cartera Evolución áreas de negocio Fortaleza Financiera Rentabilidad por dividendo Duro Felguera vs Comparables vs Ibex Medium Cap Estrategia Perspectivas 1 Marco de situación Mantenemos un nivel de cartera en niveles elevados, que aportan visibilidad en ventas y márgenes para los próximos 2,5 años Pipeline de ofertas de 6.418 mn € con perspectivas razonables de adjudicación Modelo de negocio sólido y diversificado Balance saneado: posición de caja neta amplia Alta rentabilidad para el accionista: próximo dividendo representa un aumento efectivo del 23% 2 Contratación y cartera Cartera (Mn €) Contratación (Mn€) 1.876 1.824 2.065 1.187 1.003 760 804 328 532 675 2007 528 507 337 194 170 294 213 2008 2009 3T09 3T10 Nacional 1.654 467 228 2006 1.682 Internacional 1.266 1.110 2006 2007 2.040 1.852 1.769 531 1.187 738 2.304 579 2008 Nacional 1.787 278 452 271 2009 3T09 3T10 Internacional Contratación: la licitación de proyectos de mayor tamaño introduce una variabilidad trimestral no significativa La cartera se mantiene en niveles elevados, que se traducen en una visibilidad prolongada con mayores márgenes Mantenemos expectativas razonables de grandes proyectos, que se han demorado. En los últimos meses, realimentación de pedidos de menor tamaño, todos en el extranjero 3 Licitaciones: Pipeline Pipeline de ofertas de 6.418 mn € presentadas y en elaboración Ofertas presentadas (mn €) 5 660 Total 2.010 mn € Total 2.010 mn € Distribución de ofertas presentadas y en elaboración (%) 670 351 EUROPA 200 810 40 161 Energia Oil & Gas Africa América 13 111 13 984 Terminales TOTAL Ofertas presentadas Europa 16,2% 49,0% 17,5% 49,0% 10 5 Asia ASIA AFRICA AMÉRICA 0,2% 33,3% Ofertas en elaboración (mn €) 0,6% 25 34,2 % 1.508 1.500 Total 4.408 mn € 2.160 2.000 Presentadas En elaboración 25 600 60 35 35 Energia Oil & Gas Africa América 8 100 80 Terminales Asia 715 TOTAL Ofertas elaboración Europa Foco en márgenes: riguroso proceso de selección de proyectos y gestión de riesgos 4 Evolución variables clave en 2010 Mn € 3T09 3T10 Var. % VENTAS 646,5 579,5 -10,4% EBITDA 56,9 84,2 47,8% M argen EBITDA 8,8% 14,5% 64,9% BENEFICIO NETO 45,8 70,3 53,4% Los costes de personal caen un -28,6% en 3T10 estanco, -8,4% en 2010, por una reducción del personal subcontratado Cambio de origen de suministros y renegociación con proveedores, como táctica ordinaria de nuestra gestión de proyectos, que ha alcanzado en 3T10 niveles excepcionales 5 Evolución histórica Ventas y BAI El método de grado de avance determina las ventas por recepción de facturas de proveedores sin relación inmediata con el progreso de la ejecución física, ni de la facturación al cliente de anticipos. Todo ello produce variabilidad trimestral en las ventas. La producción de septiembre 2010 está en la gama baja dentro de la normalidad 000 euros 350.000 Mn € 927,7 300.000 579,5 250.000 200.000 150.000 80,1 80,9 100.000 Total 2009 3T10 50.000 0 mar-07 ago-07 ene-08 jun-08 Ventas nov-08 abr-09 sep-09 feb-10 jul-10 BAI 3T10 superior al obtenido en todo 2009 BAI 6 Evolución márgenes Margen BAI Margen EBITDA 14,0% 14,5% 7,5% 7,5% 2.007 2.008 9,0% 2.009 3T10 7,1% 7,5% 2007 2008 8,6% 2009 3T10 7 Desglose de Ventas y EBITDA La diversificación geográfica y de áreas de negocio amplia nuestras posibilidades Ventas por segmentos 8% EBITDA por segmentos 54% Energía 20% 18% 6% 28% 3% 63% Energía Plantas Industriales Plantas Industriales Servicios Especializados Servicios Especializados Fabricación Fabricación Datos a 3T10 8 Desglose de Ventas y Cartera El 54% de las ventas y el 87% de la cartera son internacionales Actualmente operamos en más de 20 países Cartera por áreas geográficas Ventas por áreas geográficas 13% 46% 54% 87% Nacional Internacional Nacional Internacional 9 Áreas operativas Grandes proyectos Energía: demanda sostenida en países emergentes a pesar del aumento de la competencia Plantas industriales: fuerte demanda en los sectores de minería y equipamiento de terminales portuarias Oil & Gas: Perspectivas de crecimiento por entrada en nuevos países emergentes Servicios Especializados: muy ligados a la evolución y terminación de proyectos, especialmente en España Fabricación: se está llevando a cabo un proceso de reestructuración para que una caída de la actividad no impacte significativamente en la cuenta de resultados del grupo. En FCM se va a acometer un proceso de reducción del personal para ajustarlo a las necesidades actuales de la demanda 10 Fortaleza financiera Mn € 3T09 3T10 Var. % Caja 346,1 393,5 13,7% Deuda a LP 57,8 54,2 -6,2% Deuda a CP 31,5 16,0 -49,4% La posición neta de caja es de 323 mn € y representa más del 40% de la capitalización bursátil 11 Alta rentabilidad por dividendo Estamos a la cabeza de la bolsa española en términos de retribución al accionista Dividendos Mn € Payout (%) 46,3 30,6 2007 72% 67% 66% 2008 2009 34,3 2008 2009 2007 Pago del próximo dividendo a cuenta 2010 el 15 de diciembre = 0,08 €/acción → Tras la ampliación de capital liberada 3x5 en Septiembre, supone un aumento del 23% en la retribución efectiva En los 2 últimos ejercicios, Duro Felguera ha sido uno de los 5 valores cotizados españoles con mayor rentabilidad por dividendo y payout. Payout objetivo > 60% 12 Duro Felguera vs comparables vs Ibex Medium Cap 2010. Datos de consenso de mercado Fuente: Factset 13 Líneas Estratégicas La estrategia de Duro Felguera en el entorno actual continúa las mismas líneas que nos han permitido la buena evolución reciente: Focalización en sostenimiento de márgenes. No entramos a quitas notables, que potencialmente pueden llevar a situaciones insostenibles o de escasa rentabilidad Internacionalización creciente: apertura de nuevos Fortalecimiento del posicionamiento en países emergentes mercados. Ajuste gradual del área de fabricación Mantenimiento de alta remuneración al accionista 14 Perspectivas Apalancamiento operativo listo para capitalizar un repunte comercial La cartera se mantiene en niveles altos con buena visibilidad de ventas y márgenes para los próximos años Licitaciones ofertadas y en preparación por importe de 6.418 mn € Perspectivas razonables de próximas adjudicaciones. Realimentación momentánea de la cartera de proyectos de menor tamaño, que nos permiten ganar know-how y abrir nuevos mercados y sectores, así como la consolidación de los actuales 15 Limitación de responsabilidades El presente documento ha sido preparado por DURO FELGUERA, exclusivamente para su uso en las presentaciones con motivo del anuncio de los resultados de la Compañía El presente documento puede contener previsiones o estimaciones relativas a la evolución de negocio y resultados de la Compañía. Estas previsiones responden a la opinión y expectativas futuras de DURO FELGUERA, por lo que están afectadas en cuanto tales, por riesgos e incertidumbres que podrían verse afectadas y ocasionar que los resultados reales difieran significativamente de dichas previsiones o estimaciones. Lo expuesto en este documento debe de ser tenido en cuenta por todas aquellas personas o entidades que puedan tener que adoptar decisiones o elaborar o difundir opiniones relativas a valores emitidos por DURO FELGUERA, y en particular por los analistas que manejen el presente documento. Se advierte que el presente documento puede incluir información no auditada o resumida de manera que se invita a sus destinatarios a consultar la información registrada en la Comisión Nacional de Mercado de Valores. Este documento no constituye una oferta ni invitación a suscribir o adquirir valor alguno, y ni este documento ni su contenido serán base de contrato o compromiso alguno. 16 Contacto Si desean hacer alguna consulta, les rogamos la remitan a la siguiente dirección dfir@durofelguera.es expresando el nombre de su entidad, persona de contacto, dirección de correo electrónico o número de teléfono. 17