AUDITORÍA DEL PROCESO DE CONTRATACIÓN DE REASEGUROS EN COMPAÑÍAS ASEGURADORAS DEL PAÍS PARA MINIM.pdf

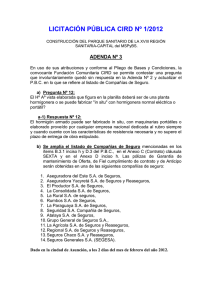

Anuncio