Comunicado Inicial Calificación SCV-SHF

Anuncio

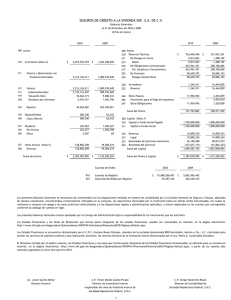

Seguros de Crédito a la Vivienda SHF, S.A. de C.V. Calificación SCV - SHF SCV - SHF Perspectiva LP CP HR AAA HR+1 Estable Contactos Erika Gil Analista erika.gil@hrratings.com Claudio Bustamante Asociado claudio.bustamante@hrratings.com HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 HR Ratings asignó la calificación de largo plazo de HR AAA con Perspectiva Estable y de corto plazo de HR+1 para Seguros de Crédito a la Vivienda SHF. La calificación asignada para Seguros de Crédito a la Vivienda SHF, S.A. de C.V. (Seguros de Créditos a la Vivienda SHF y/o Aseguradora SHF y/o la Aseguradora y/o SCV-SHF) se basa en el respaldo explícito por parte de Gobierno Federal, reflejado en la Ley Orgánica de Sociedad Hipotecaria Federal y subsidiarias publicada en el Diario Oficial de la Federación en junio de 2002. De la misma manera, se mantienen adecuados niveles de cobertura a reservas técnicas y adecuados niveles de solvencia. Lo anterior, a pesar de mantener presiones sobre el margen bruto de la Aseguradora, derivado de fuertes costos netos de siniestralidad en los últimos periodos. Los supuestos y resultados obtenidos en el escenario base y de estrés son: Fernando Sandoval Director de Instituciones Financieras / ABS fernando.sandoval@hrratings.com Algunos de los aspectos más importantes sobre los que se basa la calificación son: Definición La calificación de largo plazo que determina HR Ratings para Seguros de Crédito a la Vivienda SHF es HR AAA con Perspectiva Estable. La calificación asignada, en escala local, se considera de la más alta calidad para el pago de sus obligaciones, ofreciendo gran seguridad sobre las obligaciones contraídas. Mantienen mínimo riesgo crediticio. La calificación de corto plazo que determina HR Ratings para Seguros de Crédito a la Vivienda SHF es HR+1. La calificación asignada, en escala local, ofrece alta capacidad para el pago oportuno de sus obligaciones y mantiene el más bajo riesgo crediticio. Dentro de esta categoría, a los instrumentos con relativa superioridad en las características crediticias se les asignará la calificación HR+1. Respaldo explícito por parte del Gobierno Federal reflejado en la Ley Orgánica de Sociedad Hipotecaria Federal publicada en el Diario Oficial de la Federación en junio de 2002. Lo anterior, derivado de la relevancia estratégica de SHF dentro del sector vivienda. Es importante comentar que SHF cuenta con una calificación equivalente a HR AAA en escala local. Saludable índice de cobertura de reservas técnicas, cerrando al 2T15 en 1.5x (vs. 1.4x al 2T14). Esto indica una elevada capacidad por parte de Aseguradora SHF para hacer frente a sus obligaciones en caso de que se presentara algún siniestro. Adecuado nivel de capital a reservas cerrando al 2T15 en 140.1% (vs. 109.4% al 2T14). Esto muestra capacidad por parte de la Aseguradora de hacer frente a los compromisos que se tienen tras la venta de primas. Sólido Consejo de Administración, el cual cuenta con una experiencia laboral de sectores importantes del Gobierno Federal y Banco de México. Cabe mencionar que, además de esto el Consejo de Administración cuenta con cuatro consejeros independientes, los cuales otorgan a la Aseguradora una mayor capacidad sobre la toma de decisiones y le otorgan una independencia del 33.3% sobre la toma de decisiones. Robustos niveles en el índice de capital mínimo de garantía y el índice de capital mínimo pagado, cerrando en niveles de 2.3x y 31.5x respectivamente al 2T15 (vs. 2.4x y 30.5x respectivamente al 2T14): El robusto nivel de capital contable mantiene fortalecida la solvencia de la Aseguradora. Adecuadas herramientas tecnológicas, contando con un sistema completo y robusto que abarca toda la cadena de valor de la Aseguradora. Los sistemas de SCV-SHF se encuentran actualizados y se adaptaron especialmente para el giro de los seguros. Dentro de su infraestructura tecnológica la Aseguradora cuenta con un plan de contingencia robusto para poder operar y proteger su información en caso de eventualidades. Importante retención de riesgo, presentando un índice de retención de riesgo al 2T15 del 92.8% (vs. 94.7% al 2T14). El indicador denota un alto perfil de riesgo, no obstante, este es el modelo de negocio con el que cuenta Aseguradora SHF, manteniendo un alto grado de pulverización con los asegurados finales, y está limitado por los bajos participantes del mercado de seguros de créditos a la vivienda. Importantes presiones esperadas sobre la rentabilidad de la Aseguradora, a pesar de contar con un ROA Promedio de 3.4% y un ROE Promedio de 5.9% al 2T15 (vs. 0.9% y 1.7% al 2T14): A pesar de mantener indicadores de rentabilidad en niveles adecuados, se mantiene una fuerte tendencia hacia la baja en la utilidad bruta, derivado de un incremento en los costos netos de siniestralidad observados en los últimos 6 meses. Elevada concentración en sus clientes principales. Al 2T15, los primeros tres clientes de la Aseguradora representan el 83.5% de los ingresos por primas de SCV-SHF, lo que se considera un riesgo ya que la Aseguradora podría presentar un deterioro importante en su situación financiera en caso de que alguno de dichos clientes principales decida terminar la relación comercial. Hoja 1 de 13 Twitter: @HRRATINGS Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 Principales Factores Considerados Sociedad Hipotecaria Federal, S.N.C, (la Banca de Desarrollo y/o SFH) es una institución financiera perteneciente a la Banca de Desarrollo creada en 2001. Desde entonces la Institución cuenta con distintos créditos y garantías para propiciar el acceso de créditos a la vivienda de calidad a los mexicanos, además de establecer las condiciones para que se destinen recursos públicos y privados a la oferta de créditos hipotecarios. SHF promueve la construcción y adquisición de viviendas preferentemente de interés social y medio. En julio de 2004, SHF introduce al mercado la Garantía por Incumplimiento (GPI), lo cual le otorgaba un respaldo a entidades financieras que ofrecieran crédito a la vivienda, iniciando operaciones con 13 Sociedades Financieras de Objeto Limitado (SOFOLES), con las que había venido operando las garantías “Pari Passu” y “Primera Pérdida”. El 18 de abril de 2008, SHF constituye Seguros de Crédito a la Vivienda SHF, S.A. de C.V. (Seguros de Crédito a la Vivienda SHF y/o Aseguradora SHF y/o la Aseguradora) con el objetivo de atender la necesidad del mercado secundario de financiamiento a la vivienda en México ofreciendo mecanismos que mitigaran el riesgo del crédito sobre las carteras hipotecarias en caso de que el acreditado final presentara incumplimiento de pago. Dicha Aseguradora, inició sus operaciones el 5 de marzo de 2009, con lo cual se sustituye el otorgamiento de la GPI por los seguros de crédito a la vivienda que otorga Aseguradora SHF. Con respecto al análisis realizado por HR Ratings para Aseguradora SHF, se pudieron identificar ciertos factores principales que se tomaron en consideración para la calificación inicial. Entre los principales factores considerados, se le dio una ponderación relevante, al respaldo explícito por parte del Gobierno Federal a la Aseguradora en un escenario de estrés. Lo anterior, a través de la Ley Orgánica de Sociedad Hipotecaria Federal, la cual es traspasada a todas sus subsidiarias, publicada en el Diario Oficial de la Federación con fecha del 24 de junio de 2002. De igual manera, el respaldo del Gobierno Federal se traduce a través de aportaciones de capital a SHF. Asimismo, se observa un alto grado de integración operativa entre Sociedad Hipotecaria Federal, y Seguros de Crédito a la Vivienda SHF, generando sinergias que favorecen la operación de ambas empresas. En relación a las primas emitidas por Aseguradora SHF, estas se encuentran orientadas a proveer seguros de créditos a la vivienda originados por Instituciones Bancarias principalmente, y en una menor proporción a instituciones orientadas al sector vivienda. Las primas emitidas han mantenido un comportamiento estable en los últimos periodos, derivado del mantenimiento de los portafolios asegurados por SCV-SHF, y por la emisión de seguros solamente a Instituciones Bancarias. Con ello, durante el 2013 y 2014, el promedio de emisión de primas ascendió a P$114.4m, mientras que el promedio de emisión de primas durante el 2012 fue de P$112.3m. De la misma manera, en los últimos 12 meses, las primas emitidas ascendieron a un total de P$461.1m considerando primas emitidas y retenidas al 2T15 (vs. P$470.2m del 3T13 al 2T14), situación que mantiene una operación estable para la Aseguradora SHF. Lo anterior, aprovechando la sinergia con SHF ofreciendo en forma simultánea los productos de la Aseguradora. En cuanto al índice de cobertura de reservas técnicas, el indicador se mantiene en un rango de saludable al 2T15 de 1.5x (vs. 1.4x al 2T14). Lo anterior indica la capacidad con la que cuenta Aseguradora SHF para hacer frente a sus obligaciones en caso de que se presentaran siniestros. En cuanto a la razón de capital contable a reservas técnicas, dicha razón cerró en niveles de fortaleza, obteniendo al 2T15 de 140.1% (vs. Hoja 2 de 13 Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 109.4% al 2T14). Esto indica una buena capacidad por parte del Capital Contable para hacer frente a las reservas técnicas de la Aseguradora SHF, impulsada por los resultados netos favorables al cierre del 2014. Por otro lado, el índice de Capital Mínimo de Garantía se mantiene en un nivel saludable, cerrando en 2.3x al 2T15 (vs. 2.4x al 2T14). Sin embargo, consideramos que conforme los requerimientos de capital incrementaran en mayor rapidez que las inversiones mantenidas, dicha métrica mostraría una disminución marginal para los próximos periodos. Por su parte, es importante comentar que el capital mínimo pagado del sector de seguros orientados a créditos para la vivienda es de 12,200,000 UDIS, lo que se ha mantenido en los últimos periodos analizados. Derivado de lo anterior, y a la adecuada estructura de capital de la Aseguradora, y el moderado nivel de operaciones de la Aseguradora, el índice de cobertura del capital mínimo pagado se ha mantenido históricamente en rangos de fortaleza, cerrando en 31.5x al 2T15 (vs. 30.5x al 2T14). Con respecto a la rentabilidad de la Aseguradora, esta históricamente ha mantenido variaciones considerables, derivado de diversos factores que han impactado sobre la generación de flujo operativo de la Aseguradora. Entre los factores considerados se encuentra la estabilidad en la emisión de primas de la Aseguradora, y las bajas operaciones de reaseguro de la misma, manteniendo un adecuado nivel de retención de primas de manera histórica. No obstante, durante en los últimos 12 meses, el costo de siniestralidad ha incrementado de manera considerable, presionando el flujo de ingresos de la Aseguradora, teniendo una utilidad bruta en niveles negativos. Asimismo, los gastos de administración se mantienen con una tendencia estable, así como el resultado integral de financiamiento. Con ello, en los últimos 12 meses, el resultado neto de la Aseguradora se ubicó en niveles de P$122.7m (vs. P$31.5m del 3T13 al 2T14), impulsada por una reducción en el costo de siniestralidad por P$196.6m al cierre del 2014. Con ello, el ROA Promedio se ubicó en niveles adecuados, cerrando en 3.4% al 2T15 (vs. 0.9% al 2T14). Por su parte, el ROE Promedio se ubicó en niveles de 5.9% al 2T15 (vs. 1.7% al 2T14), manteniéndose en rangos presionados, derivado del robusto nivel de capital contable de la Aseguradora. En cuanto a la distribución de las primas acumuladas 12 meses (del 3T14 al 2T15) de acuerdo a los clientes principales de la Aseguradora, se puede observar una alta concentración de los mismos. Es así, que al 2T15 los tres primeros clientes representan el 83.5% de los ingresos por primas para SCV-SHF. Dicho nivel de concentración se debe en parte a que el principal cliente cuenta con la mayoría del monto de primas emitidas constituyendo el 55.5% del volumen total, continuado con el 16.0% del segundo cliente y el 12.0% del tercero. Relacionado con esto, es importante mencionar que los créditos hipotecarios se encuentran concentrados en pocos bancos ya que no todos ofrecen grandes cantidades de dichos créditos. Lo anterior, es una razón por la cual SCV-SHF muestra cierta concentración en sus principales clientes. El 16.5% restante del volumen emitido en primas lo consolidan 20 clientes lo cual demuestra la concentración que tiene la Aseguradora en sus principales clientes. HR Ratings considera que a pesar de que las primas de cada cliente se encuentran pulverizadas en muchos individuos, en caso de que alguno de sus clientes principales decida detener la relación comercial, la Aseguradora podría presentar un deterioro importante en su situación financiera. Por ello, podemos decir que SCV-SHF cuenta con una elevada dependencia hacia sus intermediarios financieros para la generación de ingresos. Por parte de la administración, HR Ratings considera este factor como una fortaleza para la Aseguradora, derivado de la adecuada gestión operativa de SHF en términos de estructura organizacional, comités y manuales operativos. Referente a la estructura Hoja 3 de 13 Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 organizacional de la Aseguradora, ésta se considera adecuada para llevar a cabo sus operaciones diarias y ejecutar sus planes de negocio. Es importante mencionar que la Aseguradora cuenta con el apoyo de SHF para el ejercicio de sus funciones y puede contar con la sólida estructura administrativa. Lo anterior, brinda un elevado grado de integración operativa para la Aseguradora, generando un elevado nivel de sinergias entre ambas empresas. Por otra parte, el Consejo Administrativo es el principal órgano de SCV-SHF, encargado de supervisar el correcto funcionamiento y desempeño operacional de todas las áreas de la Aseguradora. En cuanto a su composición, el Consejo Administrativo cuenta con un Presidente, 6 Consejeros Propietarios, un Secretario y 4 Consejeros Externos. En relación con lo anterior, se cuenta con el 33.3% de independencia, lo cual se considera una fortaleza para la Aseguradora, en cuanto a la toma de decisiones. Es importante mencionar que los miembros del Consejo Administrativo, con excepción de los Consejeros Externos, tienen puestos importantes dentro del Gobierno Federal y del Banco de México demostrando buen conocimiento del sector. HR Ratings considera, que el Consejo Administrativo de SCV-SHF cuenta con una selección adecuada de personal, con miembros que cuentan con una amplia experiencia dentro del sector financiero para tomar las decisiones adecuadas y con Consejeros Externos capaces de brindar objetividad, dándole fortaleza a la Aseguradora. Por último, los directivos de la Aseguradora cuentan con una adecuada preparación además de que la mayoría se ha desarrollado profesionalmente en el sector financiero, económico o de seguros lo que les permite aportar conocimiento sólido sobre el sector en el cual se especializa SCV-SHF. Es importante comentar que dichos directivos, son empleados de SHF, por lo que tienen un buen conocimiento de la operación de la Aseguradora así como de sus procesos y del mercado de la vivienda. Asimismo, cabe mencionar que algunas unidades administrativas de SHF apoyan con su estructura orgánica al ejercicio de las funciones de su Aseguradora. A consideración de HR Ratings el capital humano que dirige las operaciones de la Aseguradora es altamente competente y con ello adecuado para su desarrollo. Hoja 4 de 13 Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 ANEXOS – Escenario Base Hoja 5 de 13 Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 Hoja 6 de 13 Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 Hoja 7 de 13 Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 ANEXOS – Escenario Estrés Hoja 8 de 13 Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 Hoja 9 de 13 Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 Hoja 10 de 13 Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 Glosario - Aseguradoras Índice de retención de riesgo. Primas de Retención 12 meses / Primas Emitidas 12 meses Índice de pérdidas netas. Costo Neto de Siniestralidad 12 meses / Primas Retenidas 12 meses Índice de eficiencia a primas emitidas. Gastos Administrativos Totales 12 meses / Primas Emitidas 12 meses Índice de adquisición neta a primas emitidas. Costo de Adquisición 12 meses / Primas Emitidas 12 meses Margen bruto. Utilidad Bruta 12 meses / Primas de Retenidas 12 meses Índice de recuperación a siniestralidad. Recuperación de Siniestralidad Promedio 12 meses / Costo Total de Siniestralidad Promedio 12 meses ROA Promedio. Utilidad Neta 12 meses / Activos Totales Promedio 12 meses ROE Promedio. Utilidad Neta 12 meses / Capital Contable Promedio 12 meses. Índice de Cobertura a reservas. (Inversiones en Valores + Reaseguramiento en Activo Promedios 12 meses) / Reservas Totales Promedio 12 meses Razón de capital contable a reservas técnicas. Capital Contable / Reservas Técnicas Índice de capital mínimo de garantía. Inversiones que Respaldan el Capital Mínimo de Garantía / Requerimiento de Capital Mínimo de Garantía Índice de capital mínimo pagado. Recursos de Capital / Requerimiento de Capital para la Operación Hoja 11 de 13 Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 HR Ratings Alta Dirección Presidencia del Consejo de Administración y Dirección General Presidente del Consejo de Administración Vicepresidente del Consejo de Administración Alberto I. Ramos Aníbal Habeica +52 55 1500 3130 alberto.ramos@hrratings.com +52 55 1500 3130 anibal.habeica@hrratings.com Director General Fernando Montes de Oca +52 55 1500 3130 fernando.montesdeoca@hrratings.com Análisis Dirección General de Análisis Felix Boni Dirección General de Operaciones +52 55 1500 3133 felix.boni@hrratings.com Finanzas Públicas / Infraestructura Pedro Latapí +52 55 1253 6532 pedro.latapi@hrratings.com Instituciones Financieras / ABS Ricardo Gallegos +52 55 1500 3139 ricardo.gallegos@hrratings.com Roberto Ballinez +52 55 1500 3143 roberto.ballinez@hrratings.com Fernando Sandoval +52 55 1253 6546 fernando.sandoval@hrratings.com Deuda Corporativa / ABS Luis Quintero José Luis Cano +52 55 1500 3146 luis.quintero@hrratings.com +52 55 1500 0763 joseluis.cano@hrratings.com Regulación Dirección General de Riesgo Rogelio Argüelles Dirección General de Cumplimiento +52 181 8187 9309 rogelio.arguelles@hrratings.com Claudia Ramírez Rafael Colado +52 55 1500 0761 claudia.ramirez@hrratings.com +52 55 1500 3817 rafael.colado@hrratings.com Negocios Dirección de Desarrollo de Negocios Francisco Valle +52 55 1500 3134 francisco.valle@hrratings.com Hoja 12 de 13 Seguros de Crédito a la Vivienda SHF, S.A. de C.V. HR AAA HR+1 Instituciones Financieras 26 de octubre de 2015 Avenida Prolongación Paseo de la Reforma #1015 torre A, piso 3, Col. Santa Fe, CP 01210, México, D.F. Tel 52 (55) 1500 3130. La calificación otorgada por HR Ratings de México, S.A. de C.V. a esa entidad, emisora y/o emisión está sustentada en el análisis practicado en escenarios base y de estrés, de conformidad con la(s) siguiente(s) metodología(s) establecida(s) por la propia institución calificadora: Criterios Generales Metodológicos (México), Febrero 2015 Metodología de Calificación para Instituciones Financieras No Bancarias (México), Mayo 2009 ADENDUM – Metodología de Calificación para Instituciones de Seguros (México), Junio 2013 Para mayor información con respecto a esta(s) metodología(s), favor de consultar www.hrratings.com/es/metodologia.aspx Información complementaria en cumplimiento con la fracción V, inciso A), del Anexo 1 de las Disposiciones de carácter general aplicables a las instituciones calificadoras de valores. Calificación anterior Inicial Fecha de última acción de calificación Inicial Periodo que abarca la información financiera utilizada por HR Ratings para el otorgamiento de la presente calificación. 1T12 al 2T15 Relación de fuentes de información utilizadas, incluyendo las proporcionadas por terceras personas Información financiera trimestral interna y anual dictaminada por Moore Stephens proporcionados por la Aseguradora Calificaciones otorgadas por otras instituciones calificadoras que fueron utilizadas por HR Ratings (en su caso). HR Ratings consideró al otorgar la calificación o darle seguimiento, la existencia de mecanismos para alinear los incentivos entre el originador, administrador y garante y los posibles adquirentes de dichos Valores. (en su caso) Calificación de la Sociedad Hipotecaria Federal, la cual fue otorgada por S&P en mxAAA N/A HR Ratings de México, S.A. de C.V. (HR Ratings), es una institución calificadora de valores autorizada por la Comisión Nacional Bancaria y de Valores (CNBV), registrada ante la Securities and Exchange Commission (SEC) como una Nationally Recognized Statistical Rating Organization (NRSRO) para los activos de finanzas públicas según lo descrito en la cláusula (v) de la Sección 3(a)(62)(A) de la U.S. Securities Exchange Act de 1934 y certificada como una Credit Rating Agency (CRA) por la European Securities and Markets Authority (ESMA). La calificación antes señalada fue solicitada por la entidad o emisor, o en su nombre, y por lo tanto, HR Ratings ha recibido los honorarios correspondientes por la prestación de sus servicios de calificación. En nuestra página de internet www.hrratings.com se puede consultar la siguiente información: (i) El procedimiento interno para el seguimiento a nuestras calificaciones y la periodicidad de las revisiones; (ii) los criterios de esta institución calificadora para el retiro o suspensión del mantenimiento de una calificación, y (iii) la estructura y proceso de votación de nuestro Comité de Análisis. Las calificaciones y/u opiniones de HR Ratings de México S.A. de C.V. (HR Ratings) son opiniones con respecto a la calidad crediticia y/o a la capacidad de administración de activos, o relativas al desempeño de las labores encaminadas al cumplimiento del objeto social, por parte de sociedades emisoras y demás entidades o sectores, y se basan exclusivamente en las características de la entidad, emisión y/u operación, con independencia de cualquier actividad de negocio entre HR Ratings y la entidad o emisora. Las calificaciones y/u opiniones otorgadas o emitidas no constituyen recomendaciones para comprar, vender o mantener algún instrumento, ni para llevar a cabo algún tipo de negocio, inversión u operación, y pueden estar sujetas a actualizaciones en cualquier momento, de conformidad con las metodologías de calificación de HR Ratings, en términos de lo dispuesto en el artículo 7, fracción II y/o III, según corresponda, de las “Disposiciones de carácter general aplicables a las emisoras de valores y a otros participantes del mercado de valores”. HR Ratings basa sus calificaciones y/u opiniones en información obtenida de fuentes que son consideradas como precisas y confiables, sin embargo, no valida, garantiza, ni certifica la precisión, exactitud o totalidad de cualquier información y no es responsable de cualquier error u omisión o por los resultados obtenidos por el uso de esa información. La mayoría de las emisoras de instrumentos de deuda calificadas por HR Ratings han pagado una cuota de calificación crediticia basada en el monto y tipo de emisión. La bondad del instrumento o solvencia de la emisora y, en su caso, la opinión sobre la capacidad de una entidad con respecto a la administración de activos y desempeño de su objeto social podrán verse modificadas, lo cual afectará, en su caso, a la alza o a la baja la calificación, sin que ello implique responsabilidad alguna a cargo de HR Ratings. HR Ratings emite sus calificaciones y/u opiniones de manera ética y con apego a las sanas prácticas de mercado y a la normativa aplicable que se encuentra contenida en la página de la propia calificadora www.hrratings.com, donde se pueden consultar documentos como el Código de Conducta, las metodologías o criterios de calificación y las calificaciones vigentes. Las calificaciones y/u opiniones que emite HR Ratings consideran un análisis de la calidad crediticia relativa de una entidad, emisora y/o emisión, por lo que no necesariamente reflejan una probabilidad estadística de incumplimiento de pago, entendiéndose como tal, la imposibilidad o falta de voluntad de una entidad o emisora para cumplir con sus obligaciones contractuales de pago, con lo cual los acreedores y/o tenedores se ven forzados a tomar medidas para recuperar su inversión, incluso, a reestructurar la deuda debido a una situación de estrés enfrentada por el deudor. No obstante lo anterior, para darle mayor validez a nuestras opiniones de calidad crediticia, nuestra metodología considera escenarios de estrés como complemento del análisis elaborado sobre un escenario base. Los honorarios que HR Ratings recibe por parte de los emisores generalmente varían desde US$1,000 a US$1,000,000 (o el equivalente en otra moneda) por emisión. En algunos casos, HR Ratings calificará todas o algunas de las emisiones de un emisor en particular por una cuota anual. Se estima que las cuotas anuales varíen entre US$5,000 y US$2,000,000 (o el equivalente en otra moneda). Hoja 13 de 13