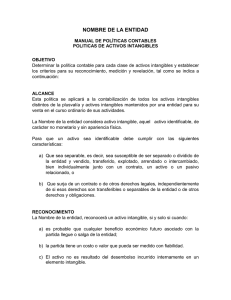

Módulo 18: Activos Intangibles Distintos de la Plusvalía

Anuncio