La gestión macroeconómica del gasto público y la protección social: El caso de Uruguay en el siglo XX

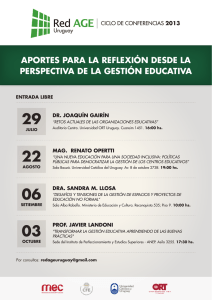

Anuncio