cartilla union europea

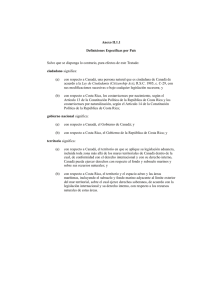

Anuncio