MODELOS CLASICO Y KEYNESIANO

Anuncio

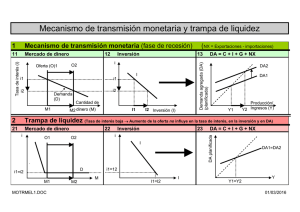

MODELOS CLASICO Y KEYNESIANO Lic. Guillermo Migliozzi CONTENIDOS: 1- Análisis del caso del incremento de la presión tributaria en el contexto de un modelo Clásico. 2- Desarrollo del caso 1 en el contexto de un modelo Keynesiano. 3- Análisis del caso de una reducción en la tasa de encaje bancario legal en el contexto de un modelo Keynesiano. 4- Desarrollo del caso 3 en el contexto de un modelo Clásico. DESARROLLO DE LOS CASOS: 1- Análisis del caso del incremento de la presión tributaria en el contexto de un modelo Clásico. Supuestos analíticos del modelo Clásico: i Perfecta flexibilidad de precios de factores productivos, bienes y servicios. PBI en situación de pleno empleo de los factores productivos disponibles. Ajustes completos de las variables. Ajustes vía oferta real de dinero. Visión de largo plazo del comportamiento de la economía. M/Po i DA 45ª M/P1 DAo DA2 E A1 DA1 io io i1 i1 A Ao Lo L, M/P Gráfico Nº1 (Mercado de dinero) I Io Gráfico Nº2 I1 Yo Y Gráfico Nº 3 (Mercado de bienes y servicios) Inicialmente, los mercados de dinero, de bienes y de servicios se encuentran en situación de equilibrio para una tasa de interés io y un nivel de ingreso de pleno empleo Yo. Se define como presión tributaria a la proporción que representa la recaudación fiscal del nivel de ingreso (t=T/Y). El incremento de t constituye una política de tipo “fiscal contractiva” que afecta al mercado de bienes y de servicios (Gráfico 2) al provocar una reducción del ingreso disponible de los consumidores. Si bien la ordenada al origen de la demanda agregada (A) no se ve modificada (recordemos que sólo está formada por las variables autónomas del modelo), el incremento de t reduce el multiplicador de la renta y, por ende, la pendiente de la demanda agregada hasta DA1. Un menor nivel de demanda agregada (frente a una oferta agregada que permanece en situación de pleno empleo en Yo) genera un exceso de oferta agregada equivalente a la distancia EA del gráfico 3 que repercute en una disminución del nivel general de precios. Menores precios expanden la oferta real de dinero desde M/Po hasta M/P 1 (gráfico 1), con la consiguiente disminución del tipo de interés hasta i1. Una menor tasa de interés eleva la inversión hasta I1 y con ella la ordenada al origen de la demanda agregada (hasta A1), desplazando paralelamente la DA1 hasta DA2 . De este modo, la perfecta movilidad de factores y la flexibilidad supuesta para los precios permite automáticamente (y sin fricciones) un ajuste completo de la variable Y hasta su nivel original de pleno empleo (Yo). 2- Desarrollo del caso 1 en el contexto de un modelo Keynesiano. Al desarrollar el caso de un incremento de la presión tributaria en un contexto Keynesiano, arribaremos a resultados diferentes de los obtenidos en el ejercicio anterior. Los motivos de estas diferencias serán los diferentes supuestos de los que partiremos en este caso. Supuestos analíticos del modelo Keynesiano: Fricciones y rigideces en los procesos de ajuste de los mercados de factores, bienes y servicios. Precios y salarios rígidos. Existencia de factores productivos ociosos que se traduce en un nivel de PBI menor al de pleno empleo. Ajustes vía demanda de dinero. Ajustes incompletos de las variables macroeconómicas. Visión de corto plazo del funcionamiento de la economía. i M/Po i DA 45ª DAo DA2 A1 io i1 DA1 io Ao i1 L1 Lo L, M/P Gráfico Nº1 (Mercado de dinero) I Io I1 Gráfico Nº2 Y1 Y2 Yo Y Gráfico Nº 3 (Mercado de biene s y servicios) El efecto inicial del incremento de t sobre el mercado de bienes y servicios es idéntico al del caso clásico: se provoca una reducción en la pendiente de la DA hasta DA 1. Sin embargo, al ser flexible el nivel de ingreso (no se encuentra en situación de pleno empleo), este puede caer hasta Y1 sin que ocurra el exceso de demanda que se generaba en el caso clásico. El menor nivel de actividad tiene contrapartida en un menor nivel de DA (coherente con el menor nivel de ingreso). Menor producción y consumo agregado se traducen en una menor cantidad de transacciones, para las cuales ahora es necesaria una menor cantidad de dinero demandado. De este modo, la demanda de dinero se contrae hasta L1 reduciendo la tasa de interés. Las fricciones y rigideces supuestas por este modelo para el funcionamiento de los mercados provocan una reducción de la tasa de interés de menor importancia que en el caso clásico. La tasa de interés cae hasta i 1(mayor que el i1 del caso clásico) expandiendo la inversión en menor magnitud que en el caso clásico. Una mayor inversión expande paralelamente la DA1 hasta DA2, incrementando el nivel de ingreso de equilibrio desde Y1 hasta Y2 (insuficiente para reponer el nivel original Yo). Es de este modo que, a diferencia del caso Clásico, un incremento en la presión tributaria se traduce en una caída del nivel de ingreso respecto de su situación inicial. El motivo de esta diferencia radica fundamentalmente en la rigideces e inflexibilidades que operan en los mercados de factores, bienes, servicios, y de activos financieros que no permiten en el corto plazo un ajuste instantáneo ni completo de las variables. 3- Análisis del caso de una reducción la tasa de encaje bancario legal en el contexto de un modelo Keynesiano. Para el desarrollo de este caso, tendremos en cuenta exactamente los mismos supuestos utilizados para el modelo Keynesiano en la solución del ejercicio anterior. i Mo/Po i DA 45ª M1/P0 DA1 L1 A1 io i2 i1 io 12 i1 A2 Ao Lo L, M/P Gráfico Nº1 (Mercado de dinero) DA2 DA0 I Io I2 I1 Gráfico Nº2 Yo Y2 Y1 Y Gráfico Nº 3 (Mercado de biene s y servicios) Una reducción en la tasa de encaje bancario exigida por el BCRA constituye una política de tipo “monetaria expansiva”. Recordemos que el encaje bancario se define como la proporción que representan las reservas exigidas por el BCRA al sistema financiero sobre sus depósitos (r=R/D) y que una menor tasa de encaje aumenta la capacidad prestable del sistema, expande el multiplicador monetario y, con él, la oferta nominal (M) de dinero. Al expandirse la oferta nominal de dinero, también se expande la oferta real de dinero (M/P). En el caso del gráfico 1, tal expansión opera desde Mo/Po hasta M 1/Po. Obsérvese que los precios (denominador del la oferta real de dinero) han permanecido invariables. La expansión de la oferta real de dinero reduce la tasa de interés desde io hasta i 1, expandiéndose la inversión desde Io hasta I1. El mayor nivel de inversión afecta la ordenada al origen de la DA, incrementándola desde A0 hasta A1 con la consiguiente expansión de DA desde DAO hasta DA1. Como consecuencia, el ingreso de equilibrio también aumenta desde Yo hasta Y1. Como explicamos en el caso 2, un mayor nivel de ingreso se traduce en una expansión de la demanda de dinero por motivo transacciones (ahora mayores que antes) desde Lo hasta L 1. Como consecuencia, el tipo de interés aumenta (aunque no hasta el nivel original io debido a las rigideces y fricciones mencionadas) hasta i2 y la inversión se reduce hasta I2. La menor inversión contrae paralelamente DA1 hasta DA2 y el nivel de ingreso desde Y1 hasta Y2 (menor que Y1, pero mayor que Y2). El incremento en el nivel de actividad (respecto de Yo) provocado por la reducción de la tasa de encaje, es quien le dá a la misma su carácter expansivo. 4- Desarrollo del caso 3 en el contexto de un modelo Clásico. Para el desarrollo de este caso, tendremos en cuenta exactamente los mismos supuestos utilizados para el modelo Clásico en la solución del caso 1. En un principio, los efectos sobre el mercado de dinero y sobre la inversión provocados por la reducción de la tasa de encaje legal bancario, son exactamente los mismos que los descriptos en el caso 3: se expande la oferta real de dinero, cae el tipo de interés, aumenta la inversión y se expande paralelamente la DA. Sin embargo, dado el supuesto de pleno empleo en el mercado de bienes y servicios, en un contexto Clásico el nivel de ingreso permanece invariable a la altura de Yo. Una DA1 frente a un Yo se traduce automáticamente en un exceso de demanda agregada equivalente a la distancia EA del gráfico 3. Este exceso de demanda agregada repercute en un incremento en el nivel general de precios. i Mo/Po=M1/P 1 i DA 45ª M1/P0 A DA1 A1 DA0=DA2 io io i1 i1 E Ao Lo L, M/P Gráfico Nº1 (Mercado de dinero) I Io Gráfico Nº2 I1 Yo Y Gráfico Nº 3 (Mercado de bienes y servicios) El incremento en los precios contrae la oferta real de dinero desde M1/Po hasta M1/P1. Este regreso de la oferta real de dinero a su posición original es consecuencia de la perfecta flexibilidad con que el modelo clásico supone se comportan las variables de los mercados. La tasa de interés vuelve a su nivel original io, lo mismo ocurre con la inversión (la que se acomoda en Io) y con la ordenada al origen de la DA (quien vuelve a ubicarse en su antigua posición Ao). Al final del proceso de ajuste, DA 0=DA2 y el nivel de ingreso retorna a su nivel de pleno empleo original (Yo). A diferencia del caso keynesiano analizado en el ejercicio anterior, el único efecto de una política monetaria expansiva en el contexto de un modelo Clásico es un incremento en el nivel general de precios (inflación).