L_08_01_integracion

Anuncio

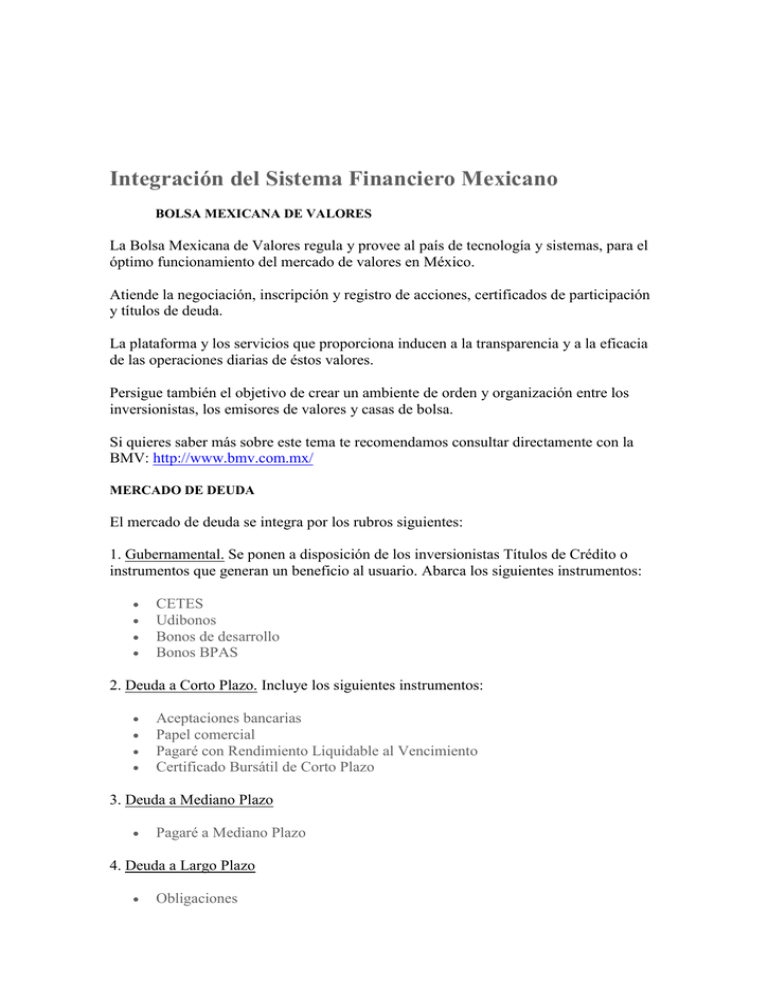

Integración del Sistema Financiero Mexicano BOLSA MEXICANA DE VALORES La Bolsa Mexicana de Valores regula y provee al país de tecnología y sistemas, para el óptimo funcionamiento del mercado de valores en México. Atiende la negociación, inscripción y registro de acciones, certificados de participación y títulos de deuda. La plataforma y los servicios que proporciona inducen a la transparencia y a la eficacia de las operaciones diarias de éstos valores. Persigue también el objetivo de crear un ambiente de orden y organización entre los inversionistas, los emisores de valores y casas de bolsa. Si quieres saber más sobre este tema te recomendamos consultar directamente con la BMV: http://www.bmv.com.mx/ MERCADO DE DEUDA El mercado de deuda se integra por los rubros siguientes: 1. Gubernamental. Se ponen a disposición de los inversionistas Títulos de Crédito o instrumentos que generan un beneficio al usuario. Abarca los siguientes instrumentos: CETES Udibonos Bonos de desarrollo Bonos BPAS 2. Deuda a Corto Plazo. Incluye los siguientes instrumentos: Aceptaciones bancarias Papel comercial Pagaré con Rendimiento Liquidable al Vencimiento Certificado Bursátil de Corto Plazo 3. Deuda a Mediano Plazo Pagaré a Mediano Plazo 4. Deuda a Largo Plazo Obligaciones Certificados de participación inmobiliaria Certificado de Participación Ordinarios Certificado Bursátil Pagaré con rendimiento liquidable al vencimiento a plazo mayor a un año MERCADO DE CAPITALES El Mercado de Capitales funciona como un préstamo que se otorga a las empresas, proveniente de los inversionistas particulares a cambio de un rendimiento. Tiene dos vertientes: 1. Instrumentos de Renta Variable: Son los que pertenecen a un capital, como por ejemplo, las acciones de las compañías. Se denominan así, debido a la variación entre las cantidades recibidas por dividendos. Generalmente son a largo plazo y tienen un riesgo mayor que otros tipos de Inversiones. 2. Instrumentos de Inversión en Renta Fija: Emisiones de deuda que representan títulos valores con la característica de que son negociables en el mercado de valores. Los inversionistas reciben un interés cada determinado tiempo. Si quieres saber más sobre este tema te recomendamos consultar el portal de la BMV: http://bmv.com.mx/ LAS CASAS DE BOLSA Las Casas de Bolsa son instituciones financieras en las que se realizan las operaciones de compra y venta de instrumentos o títulos. Proporcionan servicios financieros de acuerdo a las necesidades particulares de los inversionistas. Mediante autorización de los clientes, realizan operaciones a través de la BMV. También brindan asesoría respecto a las opciones de inversión y a la creación de portafolios. Cuentan con tecnología que permite conocer en tiempo real la información del mercado. LAS SOCIEDADES DE INVERSIÓN Las sociedades de inversión permiten acceder al mercado de valores a los pequeños y medianos inversionistas. También se conocen con el nombre de fondos, ya que el usuario adquiere acciones de la sociedad, para después venderse obteniendo una ganancia. Esta modalidad se conoce también como de riesgo, ya que implica incertidumbre ante el comportamiento futuro del mercado accionario. Sin embargo, este riesgo está diversificado entre todos los inversionistas que forman parte de la sociedad, a diferencia de lo que sucede en la adquisición de instrumentos bursátiles. Los intermediarios a los cuáles pueden acudir los usuarios que deseen invertir son: Casas de Bolsa Instituciones Bancarias Operadoras Independientes de Sociedades de Inversión Las sociedades de inversión fomentan el ahorro de las personas mediante opciones atractivas y accesibles a un gran grupo de pequeños y medianos inversionistas. Según la Ley de Sociedades de Inversión existen tres tipos de Sociedades: Sociedades de Inversión de Instrumentos de Deuda. La utilidad o la pérdida es designada por los accionistas de manera diaria. Sociedades de Inversión de Renta Variable. La ganancia del inversionista es la diferencia entre la compra y la venta posterior de la acción. Es libre de impuestos para las personas físicas, y acumulable para las morales. Sociedades de Inversión de Capitales. Se invierte temporalmente en empresas que son viables financieramente y que prometen crecimiento; proporcionando así un retorno en el monto invertido. Si quieres saber más sobre este tema te recomendamos consultar el portal de la BMV: http://www.bmv.com.mx/ CALIFICADORAS Las calificadoras son empresas que evalúan y analizan a los instrumentos de deuda para calificarlos de acuerdo a su grado de riesgo en el mercado. También dictaminan la calidad de estos instrumentos, en cuanto a servicio y rendimiento se refiere. La CNBV es quien autoriza a las calificadoras para operar. Se mencionan enseguida tres de las calificadoras más importantes que operan en nuestro país: Standard & Poors Fitch México Moody´s La Administración de una Cartera de Inversión Las carteras de inversión son patrimonios constituidos por las aportaciones de dinero de inversionistas, el cual los administradores de fondos invierten en instrumentos financieros según el riesgo y rentabilidad de cada uno. Algunos de los mercados donde se accede a dichos instrumentos son los siguientes: Mercado de dinero. Aquel mercado en el que se lleva a cabo operaciones o transacciones mercantiles con activos financieros emitidos a corto plazo. Ejemplo: aceptaciones bancarias, papeles comerciales. Mercado de capitales. Son aquellos que comercializan activos financieros con vencimiento mayor a un año, es decir mediano y largo plazo. Ejemplo: instrumentos de deuda, bonos del gobierno, acciones de empresa, créditos hipotecarios. Mercado Mexicano de derivados. Se especializan en cubrir los probables cambios del valor: Créditos a tasa de interés variable, cuentas por pagar o por cobrar en moneda extranjera y portafolios de inversión en acciones. Mercado de divisas. Es el marco donde los bancos, individuos o empresas compran y venden monedas extranjeras, éste incluye una infraestructura física e instituciones necesarias para negociar múltiples divisas. Mercado de commodities. Es una alternativa de inversión para distintos perfiles, son las materias primas brutas que sufren procesos de transformación como los metales (oro, plata y cobre). Cuando administramos una cartera debemos resaltar la importancia de la toma de decisiones al invertir, ya que siempre se busca obtener el mayor rendimiento sobre el capital a largo plazo contemplando la protección del mismo, lo que implica en ocasiones arriesgarse más de lo estimado. Para obtener una cartera de inversión equilibrada es necesario encontrar la composición óptima de títulos que ofrezcan el menor riesgo para un máximo retorno. La composición de una cartera puede contener inversiones en las siguientes modalidades: Opciones. Es el derecho de comprar o vender un bien a un precio y fecha establecido al inicio de una operación. Se obtiene éste derecho u obligación de comprar o vender pagando una prima. Bonos. Es un certificado de deuda, una promesa de pago futura documentada en un papel que determina el monto, plazo, moneda y secuencia de pagos. Acciones. Son títulos de propiedad de una parte del capital social de una empresa que se haya emitido. Forex. Es el mercado grande del mundo, en términos de valor, incluye negociar entre bancos corporativos o centrales, los especuladores de monedas, corporaciones multinacionales, gobiernos y otros mercados financieros e instituciones. Contratos de futuros. Es un acuerdo para comprar o vender un activo en una fecha futura a un precio determinado. Características de una inversión de una cartera Diversificación. Es una de las ventajas más importantes de las carteras de inversión, gracias a las grandes sumas de dinero que se manejan en una gran variedad de instrumentos financieros permiten reducir el riesgo de la inversión global. Manejo profesional. Las empresas que manejan carteras de inversión (compañías de fondos mutuos, instituciones de seguros, etc.) son especialistas en la administración de fondos y cuentan con equipos expertos, buscan constantemente las mejores oportunidades de inversión en el mercado. Disponibilidad. Ofrecen rápida disponibilidad a diferencia de otras alternativas que obligan a mantener inversiones a largo plazo para obtener mayores rendimientos, pero sin la disposición inmediata del capital. Menores costos de intermediación. De acuerdo a los montos elevados que se manejan tienen la posibilidad de negociación a menores costos por transacción. Facilidad de ingreso al mercado de capitales. Invertir en carteras de inversión permite al pequeño inversionista beneficiarse del mercado de valores sin tener mucho conocimiento e información. Formar una Cartera de Inversión con un profesional que maneja ésta opción, es para los pequeños inversionistas con pocas cantidades de dinero la forma en que pueden acceder con las mismas ventajas que invierten los grandes en los mercados más importantes. La perfecta distribución de una cartera de inversión es la que reparte el riesgo en sus diferentes instrumentos financieros y logra la rentabilidad deseada. Como es natural, para el pequeño inversionista es recomendable asesorarse adecuadamente por un experto en el manejo de éstas herramientas, por lo que cabe aclarar que el presente artículo tiene como objetivo introducir al tema sin llegar a representar una sugerencia o asesoría para realizar inversiones de éste tipo. Cómo funciona el mercado de valores? Introducción Cabe mencionar que esta sección está orientada para el público inversionista, no así para el emisor; es decir proporciona definiciones, descripciones y comentarios en general sobre el mercado de valores desde el punto de vista de las personas que invierten; ya que para aquellos que desean utilizar al mercado de valores como fuente o medio de financiamiento (compañías emisoras de acciones e instrumentos de deuda) serían otros los factores de interés, en ese caso puede consultar la página de la Bolsa Mexicana de Valores en http://www.bmv.com.mx/ o acudir a las áreas de financiamiento corporativo o banca de inversión en las casas de bolsa. Desde el punto de vista del inversionista los dos principales intermediarios a considerar para este mercado son: Administradoras de activos (antes operadoras de sociedades de inversión) o Distribuidoras de sociedades de inversión. Casas de Bolsa. Instrumentos Conocimientos necesarios Sociedades de Inversión o Fondos de Inversión Usuario principiante y con conocimientos medios (para poder evaluar sus carteras) Mercado de valores en general Usuario con buenos conocimientos de los instrumentos (para saber sus implicaciones) En el mercado de valores usted no puede dejar simplemente su dinero como si fuera una cuenta de ahorros bancaria, debe vigilar el desempeño de su inversión para ajustarla a sus necesidades de dinero (liquidez) y plazos (pues el retirar precipitadamente su dinero puede ocasionarle pérdidas). I.- ¿QUÉ ES UN VALOR? A diferencia de cuando uno ahorra en un banco (depositando su dinero), en el mercado de valores usted invierte (compra algo para venderlo después), y al invertir lo que adquiere son los valores. Los valores eran papeles, también llamados títulos, que tenían un valor por lo que representaban (una propiedad, un pagaré, un cierto número de mercancías o de dinero) y que podían ser cambiados, comprados y vendidos entre las personas intercambiando su valor en dinero u otros títulos. Decimos "eran" pues actualmente ya no se utilizan los papeles, sino anotaciones a través de una institución de depósito de valores (desmaterialización de los valores) que registra quien es el dueño de una cantidad virtual de títulos (fracciones de un titulo global); pero debido a que se sigue intercambiando (compra/venta) el valor de esos títulos virtuales la connotación de mercado "de valores" se ha quedado. "El valor es el más invisible e imperceptible de los fantasmas, y viene y se va a pesar de que la materia densa y visible permanezca como estaba." - W. Stanley Jevons Es más fácil hablar de los valores de acuerdo a sus tipos, pues cada uno tiene diferentes características, pero lo común sigue siendo que valen por lo que representan. Los dos tipos básicos de valores son: Acciones Estos valores representan una parte de una empresa, es decir al poseer una acción se convierte en socio de ella y por ello participa de las ganancias y pérdidas que tenga la compañía. El valor de la acción sube por las expectativas buenas de la compañía y baja por las malas noticias económicas o la disminución de ganancias. Las ganancias (y las pérdidas) sólo se pueden obtener al vender o cuando la empresa hace pagos de dividendos (o pagos parciales por disminución de capital). Deuda Estos valores representan parte de una deuda que gira (emite) la empresa, es decir al adquirir Deuda, usted se convierte en uno de los acreedores a los que la empresa debe pagar capital e intereses. Si uno adquiere la deuda al emitirse y se espera a recuperar su dinero invertido al vencimiento del plazo, entonces no es importante la variación del precio del valor; sin embargo si desea vender antes del vencimiento, para cambiar el valor por dinero, entonces las variaciones en el mercado pueden afectar el dinero que se recupera; los factores que pueden mermar su dinero son, entre otros: variación al alza de las tasas, las perspectivas de la empresa y la economía en su conjunto. Las entradas de dinero en estos valores se dan cuando se reciben pagos de intereses o cupones (ganancia) y/o amortización de capital (recuperación del dinero prestado). Las ganancias o pérdidas sobre el valor de compra después de la emisión y venta antes de la amortización está relacionada con la variación de las tasas. A los valores comúnmente se les llama instrumentos y dependiendo del tipo son instrumentos del mercado de capitales (acciones) o instrumentos del mercado de dinero (deuda); a estos dos mercados podemos adicionar el de sociedades de inversión, el de metales y el sistema internacional de cotizaciones cada uno con sus instrumentos. Además existe el mercado de Productos Derivados y el mercado de cambios o monedas. El tipo de instrumento está relacionado con la forma en que uno obtiene las ganancias y los derechos que tiene dependiendo de la relación que se tiene con la empresa o institución que los emitió o en su caso con el propio Gobierno Federal cuando emite deuda pública como CETEs y BONDEs. En su momento se explicará cada caso en particular, pero a continuación se muestra un cuadro esquemático con las principales relaciones por mercado En el mercado de valores hay diferentes tipos de instrumentos dentro de cada mercado, en el cuadro anterior se señalan sólo los nombres más representativos; para ver una lista más completa de valores por mercado y emisor (entidad que las pone en el mercado y que respalda su valor) presione aquí. También es importante señalar que la operación más común que hace uno como usuario es la compra y venta de dichos valores, pero las casas de bolsa pueden ofrecer intermediar en el mercado otro tipo de operaciones sobre los valores como: reporto, préstamo de valores, ventas en corto, operaciones de arbitraje, etc.; sin embargo en el caso de sociedades de inversión la única operación permitida es la compraventa de sus acciones través de una operadora, administradora o distribuidora de acciones de sociedades de inversión. En ambos casos prestan servicios de asesoría para invertir a través de sus representantes autorizados. En ninguno de los casos hay operaciones de crédito con el intermediario financiero esta es una actividad que pertenece a la banca comercial y/o el sector de organizaciones auxiliares del crédito. Hay dos hechos muy importantes sobre los valores que se negocian en el mercado de valores: Están inscritos en el Registro Nacional de Valores (RNV), a cargo de la Comisión Nacional Bancaria y de Valores (CNBV) con el propósito de que se cumplan requisitos legales para verificar la existencia (más no certificar la solvencia) de las empresas o instituciones que desean emitir sus valores. Están depositados en la Sociedad de Deposito Indeval, S.A. de C.V. (Indeval) para certificar la existencia del valor, facilitar su intercambio entre los inversionistas y facilitar algunos procedimientos corporativos y patrimoniales. ¿Cómo invertir en el mercado monetario? Los mercados monetarios o también denominados mayoritarios, son componentes importantes en la actividad económica financiera de cada país. En ellos se negocian instrumentos con escaso riesgo, derivado tanto de la solvencia de sus entidades emisoras (Deuda pública y grandes instituciones financieras o industriales) como de las garantías adicionales que aportan (pagarés de empresa o gubernamentales). Por lo que se convierten en herramientas de inversión, seguras, con buenos rendimientos y líquidas, ya que se emiten con vencimientos a corto plazo. La negociación de los activos (Bonos o pagarés) en los mercados monetarios se pueden efectuar directamente con las emisoras, pero lo común es que se realice a través de intermediarios especializados (Bancos o Casas de Bolsa). El mercado monetario facilita el financiamiento a corto plazo de los emisores de deuda (Gobierno, grandes instituciones financieras o industriales), es decir se negocian los activos de bajo riesgo y alta liquidez lo que los hace muy atractivos para los inversionistas que buscan productividad en el corto plazo. Razones para invertir en los mercados monetarios Inversiones con alta liquidez y seguridad. La existencia de mercados secundarios, amplios y potentes, garantiza la rápida y fácil negociación de los títulos o activos. La flexibilidad que manifiesta éste mercado se refleja en los intereses que ofrece, así como en el elevado volumen de contratación de activos. Reconocidos como mercados al por mayor, los actores fundamentales son las grandes instituciones financieras o empresas industriales que negocian importantes volúmenes de recursos financieros, por lo que se puede considerar que esta opción es para inversionistas de mediano a alto nivel. La negociación puede hacerse directamente entre los participantes o a través de intermediarios especializados. Lo que facilita el acceso a cualquier ahorrador que cuente con el volumen necesario para realizar éste tipo de transacciones. Las instituciones financieras que participan como intermediarios son las siguientes: Bancos comerciales Funcionan como instituciones que cumplen el objetivo de analizar la situación financiera de las emisoras para evitar en lo posible la incertidumbre del inversionista. Asimismo funcionan como emisores de deuda al ofrecer activos al público en general. Una proporción importante de sus pasivos está constituida por depósitos a la vista o valores negociables, los cuales constituyen dinero líquido, como se mencionó anteriormente. Estos bancos operan en el mercado monetario con la finalidad: 1. De mantener la liquidez y la solvencia del banco. 2. Obtener la máxima rentabilidad posible para los fondos excedentes, teniendo siempre presente las restricciones impuestas por el objetivo anterior. 3. Conseguir la máxima productividad de sus recursos al tomar en préstamo los fondos necesarios al costo más bajo posible. Bancos Centrales A través de estos bancos el gobierno en la mayoría de los países regula el sistema monetario de la nación, incluidas las operaciones bancarias. Estas instituciones no solo imprimen dinero sino además intervienen directamente en el mercado mayoritario. Objetivo básico del banco central de cualquier país: Crecimiento económico real, estabilidad de precios y equilibrio exterior en la balanza de pagos. Para alcanzar los objetivos monetarios deseados, tales como el aumento o disminución de la oferta monetaria, el banco central tiene a su disposición un conjunto de mecanismos: 1. La compraventa de instrumentos del mercado monetario (principalmente pagarés del gobierno). 2. La compraventa voluntaria de divisas extranjeras a cambio de la moneda local. 3. La modificación del costo al que los bancos comerciales toman dinero prestado del banco central. 4. La variación del monto de reservas donde los bancos comerciales están obligados a mantener como contrapartida de sus depósitos. 5. La promulgación de otro tipo de regulaciones específicas relativas a la tasa de proporción y tipos de activos y pasivos que permiten mantener a los bancos comerciales. El banco central no solo opera directamente en el mercado monetario mediante operaciones de mercado abierto, sino además controla los bancos comerciales que son las instituciones más importantes para este tipo de intercambios. Como Cuenta-habiente Cualquiera persona física o moral, titular de una cuenta de cheques en un banco puede participar en el mercado monetario, obteniendo un depósito a plazo o un pagaré del gobierno (CETES). Conocer la función de los diferentes participantes en ésta opción financiera, será el inicio para incursionar exitosamente en el mercado monetario. Existen diversas opciones para inversionistas que ofrecen los intermediarios financieros. Recomendamos antes de acudir a un asesor, analizar el grado de riesgo, plazo que podemos disponer de esos recursos y la productividad deseada para nuestra inversión, ya que esto facilitará la asesoría de parte del profesional. Te recordamos que éste artículo es de carácter informativo y no implica ningún tipo de recomendación o asesoría