economa tema 14

Anuncio

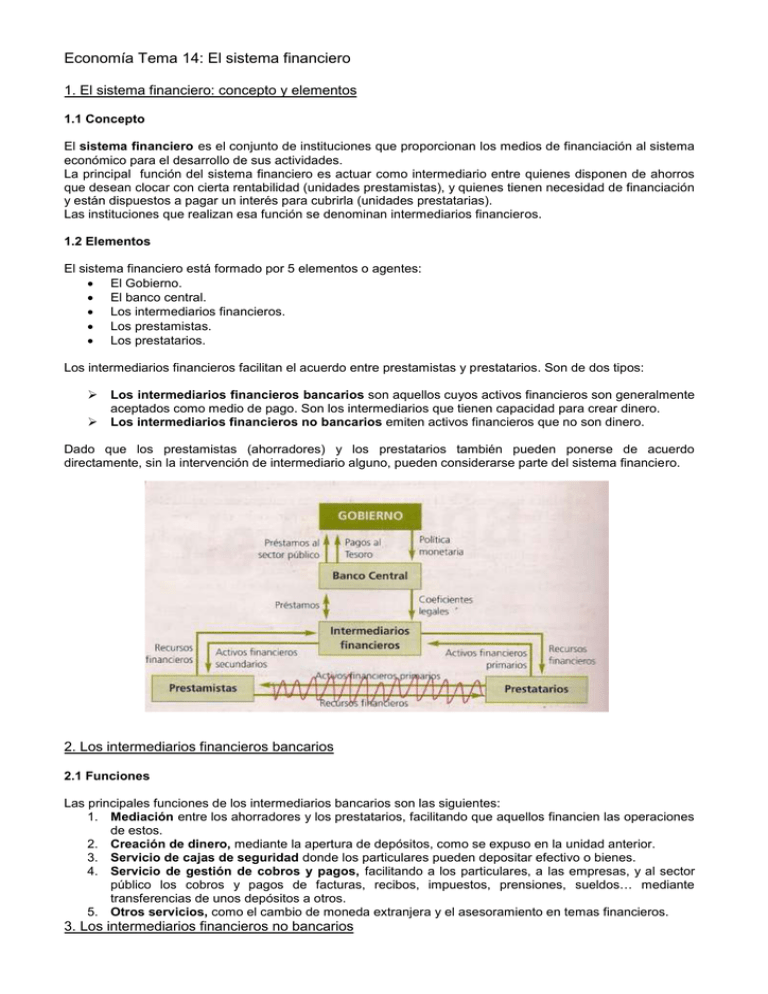

Economía Tema 14: El sistema financiero 1. El sistema financiero: concepto y elementos 1.1 Concepto El sistema financiero es el conjunto de instituciones que proporcionan los medios de financiación al sistema económico para el desarrollo de sus actividades. La principal función del sistema financiero es actuar como intermediario entre quienes disponen de ahorros que desean clocar con cierta rentabilidad (unidades prestamistas), y quienes tienen necesidad de financiación y están dispuestos a pagar un interés para cubrirla (unidades prestatarias). Las instituciones que realizan esa función se denominan intermediarios financieros. 1.2 Elementos El sistema financiero está formado por 5 elementos o agentes: El Gobierno. El banco central. Los intermediarios financieros. Los prestamistas. Los prestatarios. Los intermediarios financieros facilitan el acuerdo entre prestamistas y prestatarios. Son de dos tipos: Los intermediarios financieros bancarios son aquellos cuyos activos financieros son generalmente aceptados como medio de pago. Son los intermediarios que tienen capacidad para crear dinero. Los intermediarios financieros no bancarios emiten activos financieros que no son dinero. Dado que los prestamistas (ahorradores) y los prestatarios también pueden ponerse de acuerdo directamente, sin la intervención de intermediario alguno, pueden considerarse parte del sistema financiero. 2. Los intermediarios financieros bancarios 2.1 Funciones Las principales funciones de los intermediarios bancarios son las siguientes: 1. Mediación entre los ahorradores y los prestatarios, facilitando que aquellos financien las operaciones de estos. 2. Creación de dinero, mediante la apertura de depósitos, como se expuso en la unidad anterior. 3. Servicio de cajas de seguridad donde los particulares pueden depositar efectivo o bienes. 4. Servicio de gestión de cobros y pagos, facilitando a los particulares, a las empresas, y al sector público los cobros y pagos de facturas, recibos, impuestos, prensiones, sueldos… mediante transferencias de unos depósitos a otros. 5. Otros servicios, como el cambio de moneda extranjera y el asesoramiento en temas financieros. 3. Los intermediarios financieros no bancarios 1. Las compañías de seguros. Sus clientes (los asegurados) pagan pólizas de seguros y obtienen coberturas de diversos tipos de riesgos. 2. Las mutualidades y fondos de pensiones perciben de sus asociados unas aportaciones periódicas y les ofrecen pensiones cuando llegue su jubilación. 3. Los fondos de inversión son patrimonios divididos en participaciones. A cada propietario de participaciones (partícipe) le corresponde una parte de ese patrimonio que, según las características de cada fondo, puede estar formado por títulos de renta fija, de renta variable, divisas, títulos emitidos por el sector público… 4. Las sociedades de inversión mobiliaria son empresas que tienen como objeto la inversión en activos financieros. 5. Las sociedades mediadoras en el mercado de dinero son entidades especializadas en la mediación en las compraventas de activos de gran liquidez. 6. Las entidades de leasing son las que se dedican al arrendamiento financiero con opción de compra. Alquilan vienen bajo contratos que ofrecen a los arrendatarios la posibilidad de comprar los bienes arrendados a su término. 7. Las entidades de factoring son las que ofrecen a las empresas la adquisición de los créditos que tengan sobre terceros, por el importe que tengan tales créditos menos una comisión. Posteriormente, estas entidades se encargan de cobrarlos. 4. El mercado de valores 4.1 Los títulos-valores Los valores son activos financieros. Son valores: Las acciones: representan títulos de propiedad de empresas. Los accionistas, es decir, los propietarios de acciones, son socios-propietarios de empresas. Quienes tienen más acciones de una empresa son propietarios de una parte mayor de la misma que quienes tienen pocas. Las obligaciones: representan partes de las deudas. Los obligacionistas, es decir, los propietarios de obligaciones, son acreedores de la entidad que las haya emitido. Los fondos públicos: representan partes de deuda pública. Los fondistas son acreedores de la entidad pública que emitió los fondos. El mercado de valores es el mercado en el que se realizan compraventas de títulos-valores. A efectos analíticos, el mercado de valores se divide en mercado primario y secundario. ***Mercado de valores secundario: (bolsa de valores) es aquel en el que se realizan las compraventas de títulos que ya se encuentran en circulación. ***Valor de emisión: es el importe en el que se emite el título en el mercado primario, es decir, el importe que el suscriptor tendrá que abonar por él. ***Valor efectivo: o cotización, es el precio que tiene el título en el mercado secundario en un momento determinado. ***Operadores de bolsa (brokers): son los únicos agentes autorizados para intermediar entre quienes cursan órdenes de compra y quienes cursan órdenes de venta. Son los que realizan la compraventa de activos que se negocian en las bolsas. ***Mercado continuo: en este mercado las operaciones se cruzan de modo informático, sin que sea precisa la presencia física de los operadores. ***Títulos de renta variable: son las acciones. ***Títulos de renta fija: obligaciones y fondos públicos.