proyección a largo plazo de la relación ipc-dolar

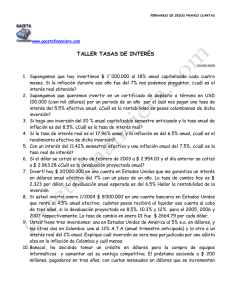

Anuncio

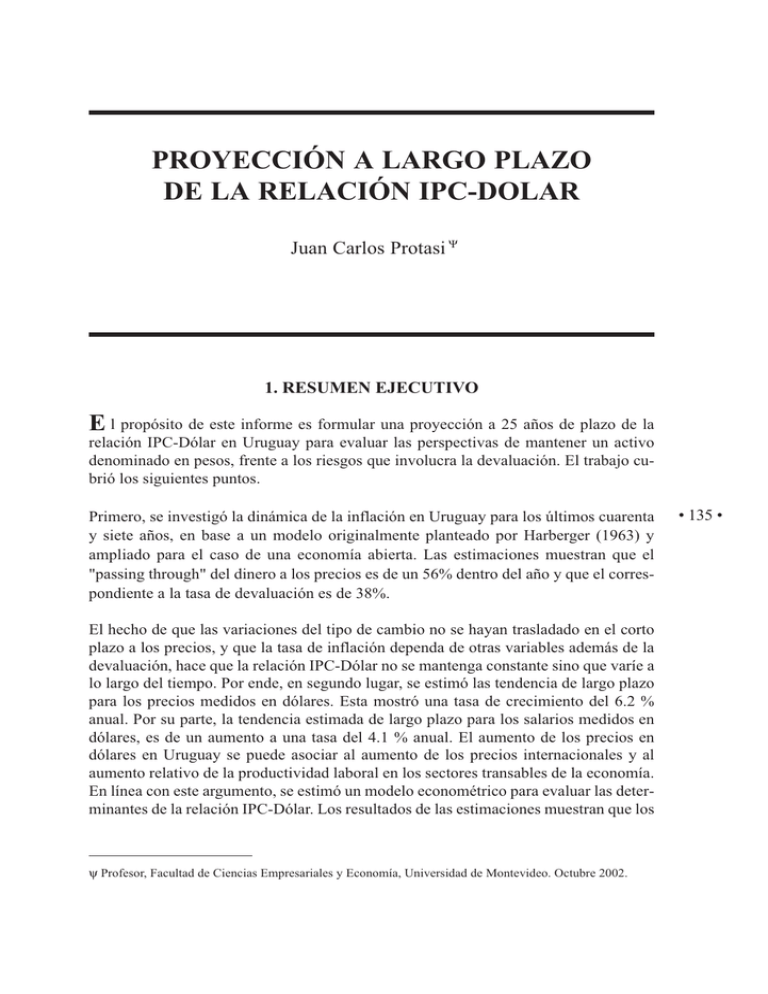

JUAN CARLOS PROTASI PROYECCIÓN A LARGO PLAZO DE LA RELACIÓN IPC-DOLAR Juan Carlos Protasi Ψ 1. RESUMEN EJECUTIVO E l propósito de este informe es formular una proyección a 25 años de plazo de la relación IPC-Dólar en Uruguay para evaluar las perspectivas de mantener un activo denominado en pesos, frente a los riesgos que involucra la devaluación. El trabajo cubrió los siguientes puntos. Primero, se investigó la dinámica de la inflación en Uruguay para los últimos cuarenta y siete años, en base a un modelo originalmente planteado por Harberger (1963) y ampliado para el caso de una economía abierta. Las estimaciones muestran que el "passing through" del dinero a los precios es de un 56% dentro del año y que el correspondiente a la tasa de devaluación es de 38%. El hecho de que las variaciones del tipo de cambio no se hayan trasladado en el corto plazo a los precios, y que la tasa de inflación dependa de otras variables además de la devaluación, hace que la relación IPC-Dólar no se mantenga constante sino que varíe a lo largo del tiempo. Por ende, en segundo lugar, se estimó las tendencia de largo plazo para los precios medidos en dólares. Esta mostró una tasa de crecimiento del 6.2 % anual. Por su parte, la tendencia estimada de largo plazo para los salarios medidos en dólares, es de un aumento a una tasa del 4.1 % anual. El aumento de los precios en dólares en Uruguay se puede asociar al aumento de los precios internacionales y al aumento relativo de la productividad laboral en los sectores transables de la economía. En línea con este argumento, se estimó un modelo econométrico para evaluar las determinantes de la relación IPC-Dólar. Los resultados de las estimaciones muestran que los ψ Profesor, Facultad de Ciencias Empresariales y Economía, Universidad de Montevideo. Octubre 2002. • 135 • PROYECCIÓN A LARGO PLAZO DE LA RELACIÓN IPC-DÓLAR • 136 • precios al consumidor en dólares reaccionan con una elasticidad de 1.12 frente a los precios de exportación y con una elasticidad de 2.35 frente a la productividad laboral, contribuyendo ambos factores a explicar un 95,5 % de sus variaciones. Por último, se formulan dos tipos de proyecciones para la relación IPC-Dólar para los próximos 25 años: (a) extrapolando la tendencia histórica y (b) proyectando con el modelo estimado que explica la relación IPC-Dólar. La proyección en base a la tendencia histórica –que supone una tasa de crecimiento del 6.2 % anual– arroja un valor del índice de precios en dólares que es 5 veces su valor actual. Esta proyección puede ser un tanto optimista, si se tiene en cuenta que durante el período de 1955-2002 el mayor aumento de la relación IPC-Dólar fue durante la década del 90 a raíz de los aumentos de precios en dólares en la región como consecuencia de los planes Real y de Convertibilidad. Una proyección con el modelo, muestra que una inversión en un bono indexado con IPC, arrojaría un incremento de su capital en dólares del 110 % al final del período, equivalente a un 3 % anual. En cualquiera de ambas proyecciones, la inversión en títulos indexados aparece como muy rentable, teniendo en cuenta que además pagará un cupón que podría ser del orden del 8 % anual en Unidades Indexadas. Sin embargo, el riesgo de cambio no está cubierto en todo momento de la vida del bono. Si para compensar por el riesgo de cambio, se quisiera establecer un mecanismo de seguro, y si la proyección estimada de la relación IPC-Dólar de un 3 % anual, se cumpliera en la realidad, el fondo del seguro se alimentaría por la diferencia entre IPC y dólar en los años en que la brecha es positiva y según estas proyecciones podría llegar a cubrir una devaluación del 110 % sin costo adicional. Si bien el razonamiento se ejemplifica para el caso de un tenedor de un bono, es importante resaltar que en el caso hipotético en que el Estado perciba o pague la diferencia IPC-Dólar, en el caso de tener que hacer frente a una devaluación no necesariamente implicará una pérdida económica para el Estado si la tendencia histórica continúa vigente en los próximos veinticinco años. 2. INTRODUCCIÓN Existen pruebas más que suficientes para afirmar que el proceso inflacionario de Uruguay estuvo inducido básicamente por la expansión de la cantidad de dinero quien a su vez estuvo asociada a factores de origen interno –financiamiento de los déficit fiscales y en algunos períodos al otorgamiento de crédito al sector privado– y de origen externo asociado a los movimientos de capitales y ganancias de términos de intercambio. La expansión monetaria sin contrapartida de aumentos similares de la demanda de dinero del público derivaron en una aceleración de la inflación y sucesivas crisis de balanza de pagos y devaluaciones de la moneda. La demanda de dinero del público se vio desalentada a lo largo de estos años, por expectativas de devaluación que desencadenaron un fuerte proceso de desconfianza en el peso, a raíz del aumento de la inflación y las repentinas y abruptas devaluaciones de la moneda. La evolución de los precios de consumo y de la tasa de devaluación en Uruguay fue muy errática desde 1955 hasta la fecha. La inflación se ubicó en un promedio de 30 % JUAN CARLOS PROTASI anual entre 1955 y 1965, y se elevó a niveles entre 60 % y 70 % entre 1965 y 1975. Entre 1975 y 1985 se redujo a 57 % y 44 % respectivamente, para luego volver a retomar un ritmo más acelerado a partir de 1985. Fue recién a comienzos de los 90 que se inició un programa de estabilización que duró hasta comienzos de 2002, y que logró bajar la inflación a niveles de un dígito. En ese proceso de estabilización y al igual que a comienzos de los 80, la economía ingresó en un fuerte ciclo recesivo. Recientemente –luego de que se modificara la política cambiaria en respuesta a la crisis de Argentina– volvieron a generarse presiones inflacionarias y la tasa de inflación comenzó a subir ubicándose nuevamente en los dos dígitos. En ese continuo proceso de aceleración y desaceleración de la tasa de inflación, se sucedieron una serie de devaluaciones del peso que en algún caso alcanzó el 250 % como en 1972 y en otros al 100%. Un tercio de las devaluaciones de la historia inflacionaria de Uruguay, fueron superiores al 60%. Es por esta circunstancia que el temor a una devaluación está fuertemente arraigado en la sociedad uruguaya, lo que conllevó a una creciente dolarización de la economía, al punto de que en la actualidad las tenencias en dólares dentro de la demanda de activos financieros del público supera el 90%. En este contexto, la creación y puesta en marcha de un instrumento de ahorro para revitalizar la inversión que esté denominado en pesos, chocará con este inconveniente, aunque como se discute más abajo los números no confirman una ventaja de mantener dólares frente a los pesos en el largo plazo. El plan del informe es el siguiente. En la Sección 2 se muestran las tendencias históricas de las variables monetarias y reales y se estima un modelo econométrico para explicar la inflación y evaluar el "pass through" del tipo de cambio a los precios. En la Sección 3 se estima una tendencia histórica de largo plazo para la relación precios-dólar y salario-dólar . En la Sección 4 se formulan proyecciones para las relaciones referidas para los próximos veinticinco años. 3. EXPLICACIÓN DEL PROCESO INFLACIONARIO Y EL "PASS THROUGH" DE LA DEVALUACIÓN A LA INFLACIÓN El propósito de este informe es evaluar las perspectivas de mantener un activo denominado en pesos, en virtud de los riesgos que involucra la devaluación del peso, por la eventual pérdida de riqueza que ello supone. Si los precios terminan ajustándose a la devaluación, la pérdida de riqueza no sería más que un problema transitorio, sin embargo si el porcentaje de la devaluación que se traslada a los precios es menor que 1, la pérdida dentro del año en que tiene lugar la devaluación no será recuperable dentro del • 137 • PROYECCIÓN A LARGO PLAZO DE LA RELACIÓN IPC-DÓLAR año y esto puede desalentar la tenencia de un activo en pesos aunque sea indexado a la inflación. Es por esta circunstancia que es útil medir qué porcentaje de la devaluación se traslada a los precios. Sin embargo y como veremos en la sección siguiente, en la decisión de mantener un activo indexado a la inflación, lo que importa en definitiva es la evolución de los precios relativos medidos en dólares. Tendencias históricas En el Cuadro 1 se indican las respectivas tasas de crecimiento promedio anual en períodos de cinco años, para las variables monetarias y reales relevantes, es decir, expansión de la cantidad de dinero M1, Inflación, Devaluación, Salarios y PBI. En las columnas de inflación y salarios, se indican entre paréntesis, aquellos periodos en que sus respectivas tasas de variación fueron inferiores a la tasa de devaluación. Como se puede ver esto ocurrió entre 1955 y 1965 y entre 1980 y 1985, que fueron los períodos en que tuvieron lugar fuertes devaluaciones del peso. En la columna correspondiente a Dinero, se indican los períodos en que el dinero se expandió por debajo de la tasa de inflación. Por último se indica la tasa de crecimiento promedio de la economía, en la que se puede ver que el PBI crece a tasas menores e incluso decrece, en aquellos períodos en que el dinero crece menos que los precios. Cuadro Nº 1: Tasas promedio de variación anual • 138 • Período 1955-1960 1960-1965 1965-1970 1970-1975 1975-1980 1980-1985 1985-1990 1990-1995 1995-2000 2001 2002 INF 22.7 (-) 29.7 (-) 59.8 69.1 56.5 44.8 (-) 78.1 60.9 14.2 9.1 10.1 DINERO DEV 20.7 28.4 61.2 55.5 60.8 31.8 77.0 73.2 14.0 7.7 4.5 26.5 39.2 33.8 60.6 27.9 61.9 63.1 40.2 13.7 10.7 18.4 (-) (-) (-) (-) (-) (-) SAL 20.0 30.0 62.8 60.6 47.2 41.3 79.1 62.2 11.9 7.4 5.2 PBI (-) (-) (-) (-) 0.6 0.8 2.3 1.5 4.5 -2.5 3.7 3.7 2.0 0.4 -3.1 En el Gráfico 1 se puede apreciar la elevada correlación positiva entre tasa de inflación (INF) y tasa de devaluación (DEV). Asimismo se observa que en muchos años, la tasa de devaluación se ubicó por debajo de la tasa de inflación. Sin embargo, en los años en que se devaluó el peso, esta siempre superó a la tasa de inflación. JUAN CARLOS PROTASI Gráfico Nº 1 TASA DE DEVALUACIÓN E INFLACIÓN 250 200 150 100 50 0 -50 55 60 65 70 75 80 85 DEV 90 95 00 INF Por su parte, el aumento de los salarios –el que está indisolublemente ligado la UR– también mostró una fuerte correlación positiva con la tasa de devaluación. También en este caso, se observa (Ver Gráfico Nº 2) que en muchos años la tasa de devaluación se ubicó por debajo de la tasa de expansión de los salarios medios(GAW). En los años de fuerte devaluación del peso, los salarios también evolucionaron por debajo. Gráfico Nº 2 TASA DE DEVALUACIÓN Y AUMENTO SALARIOS 250 200 150 100 50 0 -50 55 60 65 70 75 DEV 80 85 GAW 90 95 00 • 139 • PROYECCIÓN A LARGO PLAZO DE LA RELACIÓN IPC-DÓLAR A pesar de que los aumentos de precios y salarios fueron superiores a la devaluación en la mayoría de los años, no por esto las preferencias del público se inclinan a mantener pesos. Los aumentos abruptos en el tipo de cambio, generan desconfianza en el peso e inducen a mantener dólares como resguardo. Cuando el tipo de cambio queda rezagado con respecto a los precios, el publico anticipa que en algún momento puede venir una corrección y preferirá conservar dólares.1 Pero la inflación que es esencialmente un fenómeno monetario, también estuvo fuertemente correlacionada a la expansión de la cantidad de dinero (GM1) como se observa en el Gráfico Nº3: Gráfico Nº 3 EXPANSIÓN MONETARIA E INFLACIÓN 140 120 100 80 60 40 20 0 • 140 • -20 55 60 65 70 75 GM1 80 85 90 95 00 INF Promedios de la inflación y devaluación en el largo plazo Un hecho muy interesante, es que considerando el período de 47 años comprendidos entre 1955 y 2002, las tasas promedios de variación de los precios, tipo de cambio, salarios y dinero fueron muy similares. En el siguiente cuadro se puede observar que sin embargo las medianas - es decir el valor para el cual se reparte el 50 % de la distribución a cada lado - difieren en el caso del tipo de cambio que es significativamente inferior a la de la tasa de inflación, a la tasa de aumento de los salarios y del dinero. El menor valor de la mediana, implica que la distribución de la tasa de devaluación es asimétrica con mayor peso de los valores extremos. Esto se confirma en el hecho de que el valor máximo en el caso de la tasa de devaluación fue aproximadamente el doble de las restantes. 1 C. Graziani y Juan C. Protasi, Premio Banco Central de Economía, año 1981. En este trabajo se encontró que el tipo real de cambio es una determinante muy significativa en la explicación de la demanda de dinero en términos reales del público. Cuando el tipo de cambio se aprecia en términos reales, ceteris paribus, la demanda de dinero cae. JUAN CARLOS PROTASI En síntesis, todas las variables monetarias tienden a ajustarse en el largo plazo como lo sugiere la teoría económica con su postulado de homogeneidad, pero la forma de ajuste es muy distinta en lo que respecta a la tasa de devaluación frente al resto. El tipo de cambio se ajustó con saltos mientras que las otras variables lo hicieron de modo suave y gradual. La volatilidad media del tipo de cambio - medida por la desviación standard - se puede ver en el cuadro que es significativamente más alta que la de las otras variables monetarias. Esto es precisamente lo que infunde desconfianza y desalienta la tenencia de pesos por el riesgo que implican las devaluaciones en salto. Cuadro 2: Tasas de variación promedio anual 1955-2002 Media Mediana Máximo Mínimo Desv. Std. Observaciones INF DEV GAW GM1 48.4 44.7 125.3 3.6 30.7 45.5 29.7 244.0 -0.90 48.0 45.7 40.9 112.0 2.0 31.2 46.1 42.2 103.3 -5.1 30.0 47 47 47 47 • 141 • Un modelo sencillo para explicar la inflación Como el propósito de este informe es estimar una relación de largo plazo entre devaluación, dinero e inflación, se estimó un modelo econométrico sencillo introducido por Harberger para explicar la inflación chilena.2 Este modelo postula, en grandes líneas, que en tanto exista una demanda de dinero estable en la economía, la inflación estará determinada por la tasa de expansión monetaria, por la tasa de crecimiento del PBI y por la diferencia en los costos de oportunidad de mantener dinero. Por tratarse de un período muy largo en que la economía uruguaya estuvo semi-abierta, el modelo de Harberger - que originalmente fue planteado para economías cerradas -- se amplía para incorporar los factores explicativos de la inflación vinculados al comercio exterior como son los precios internacionales (precios de las exportaciones (Pexp) y precios de las importaciones (Pimp)) y el tipo de cambio (tc), con lo cual se obtiene la siguiente ecuación: Inf = a + b GM1 + c GM1(-1) + d DEV + e(Pexp/tc) + f (Pimp/tc) + g GPBI + h DINT + u donde u es un residuo aleatorio. 2 Harberger, A.C.: The dynamics of Inflation in Chile, Measurements in Economics, Stanford 1963 PROYECCIÓN A LARGO PLAZO DE LA RELACIÓN IPC-DÓLAR La interpretación de los coeficientes y sus signos es la siguiente: . a representa la tendencia autónoma de los precios . b y c recogen el efecto de ajustes contemporáneo y retrasado en los precios por cambios en la cantidad de dinero. Su suma debe ser positiva y debe cumplirse la relación b+c+d=1 en virtud del postulado de homogeneidad . d, e y f representan los efectos del tipo de cambio y de los precios internacionales y se esperan positivos ya que por un lado los aumentos en estas variables se trasladan a los precios internos vía costos y por otro lado se produce un efecto de sustitución entre bienes importados y domésticos haciendo aumentar los precios de estos últimos. . g recoge el efecto del ingreso y debiera ser de signo negativo ya que un aumento del PBI (GPBI) dejando fija la cantidad de dinero producirá una reducción de la tasa de inflación . h recoge el aumento del costo de oportunidad de mantener dinero (DINT).3 Los resultados de las estimaciones se muestran en el Cuadro Nº 3. El ajuste del modelo se puede considerar satisfactorio, a juzgar por los coeficientes R2 y Durbin-Watson. El grado de precisión del modelo también se puede apreciar en el Gráfico Nº4. Allí se observan el valor actual de la inflación (Actual), el valor ajustado por el modelo (Fitted) y los residuos (Residual). Cuadro Nº 3: Una explicación del proceso de inflación LS // Variable Dependiente: INF Muestra (ajustada): 1957 2001 Observaciones Incluidas: 45 • 142 • Variable Coeficiente Error Std. C G(M1) G(M1(-1)) DEV GPBI G(PEXP/TC) G(PIMP/TC) D(INT) -0.003 0.567 0.121 0.378 -0.853 0.201 0.290 0.001 0.023240 0.106679 0.082946 0.064851 0.285714 0.076511 0.086738 0.001351 R2 R2 ajustado E.S. regresión Suma Cuadr. Resid Log likelihood Durbin-Watson 0.922387 0.907704 0.061600 0.140401 65.97091 2.325575 Media Var. Dep. Desv. Std. Var. Dep Akaike info criter. Schwarz criter. Estad. -F Prob(Estad.-F) 3 Ver Harberger (1963). t-Stad -0.120920 5.315111 1.466536 5.833495 -2.987343 2.631567 3.349903 0.630002 Prob. 0.9044 0.0000 0.1510 0.0000 0.0050 0.0123 0.0019 0.5326 0.384176 0.202764 -5.414362 -5.093178 62.81783 0.000000 JUAN CARLOS PROTASI Gráfico Nº 4 1.0 0.8 0.6 0.4 0.2 0.2 0.1 0.0 0.0 -0.1 -0.2 60 65 70 75 Residual 80 85 Actual 90 95 00 Fitted Los aumentos corrientes de la oferta monetaria resultaron muy siginificativos, e indican que se trasladan con un coeficiente de 0.57 a la inflación, en tanto que los aumentos de la liquidez en los períodos previos no resultaron significativos. La tasa de devaluación se traslada a los precios con un coeficiente de 0.38. Esto significa que el "pass through" del tipo de cambio es menor a la unidad y que por lo tanto cuando tiene lugar una devaluación, esta no se traslada en su totalidad a los precios dentro del año. La inflación recoge también los efectos de los precios internacionales, tanto de los precios de exportación como de importación, trasladándose la inflación internacional con un coeficiente de 0.2 en el caso de los precios de exportables y de 0.29 en el caso de importables. El efecto de los precios internacionales resulta menor en el caso de los bienes de exportación - caso de la carne por ejemplo - que de los importables como es el caso del petróleo. Por último, el crecimiento del PBI ejerce un efecto negativo sobre los precios. Cuando la economía se expande, si las restantes variables se mantienen constantes, la tasa de inflación se reduce por una mayor oferta de bienes. En síntesis, la inflación en Uruguay, se puede explicar por factores internos de orden monetario como por factores externos, derivados de los precios internacionales y del tipo de cambio. En el largo plazo todas las variables monetarias tienden a equilibrarse. En el corto plazo la situación no es así. El hecho de que la devaluación, se traslade con un coeficiente inferior a la unidad, implica que un activo financiero que se indexe con la inflación, sufrirá en el año que tiene lugar el salto del tipo de cambio, una pérdida de riqueza que se estima aproximadamente en 2/3 de la devaluación. • 143 • PROYECCIÓN A LARGO PLAZO DE LA RELACIÓN IPC-DÓLAR 3. IPC-DÓLAR Y SALARIO-DÓLAR: TENDENCIAS DE LARGO PLAZO El hecho de que las variaciones del tipo de cambio no se hayan trasladado en el corto plazo a los precios, y que la tasa de inflación dependa de otras variables además de la devaluación, hace que la relación IPC-Dólar no se mantenga constante sino que varíe a lo largo del tiempo. En el siguiente gráfico se observa que los precios en dólares experimentaron fuertes oscilaciones dentro de una sostenida tendencia creciente. Gráfico Nº 5 IPC MEDIDO EN DÓLARES Base 1955=1 10 8 6 4 2 • 144 • 0 55 60 65 70 75 80 85 90 95 00 Las caídas de los precios en dólares reflejan las fuertes devaluaciones sufridas por el peso uruguayo en 1982 y más recientemente en el 2002. A pesar de estas bruscas caídas, se puede ver que partiendo de un nivel 1 en 1955, en el corriente año, el índice se multiplicó por 7. Del igual modo que los precios al consumo en dólares, también los salarios en dólares se multiplicaron en promedio aproximadamente por 2,8 hasta 2002. Ello se aprecia en el Gráfico Nº6, donde se observa la evolución de los salarios promedios en dólares (AWTC). Gráfico Nº 6 SALARIOS EN DÓLARES 5 4 3 2 1 0 55 60 65 70 75 80 AWTC 85 90 95 00 JUAN CARLOS PROTASI Tendencias de largo plazo y su justificación económica Las tendencia estimada de largo plazo para los precios medidos en dólares, mostró una tasa de crecimiento del 6.2 % anual. Por su parte, la tendencia estimada de largo plazo para los salarios medidos en dólares, resultó aumentar a una tasa del 4.1 % anual. Las tablas con los resultados de las estimaciones se anexan al final del artículo. ¿Cuál es el fundamento económico para estas tendencias ? El aumento de los precios en dólares en Uruguay se puede asociar al aumento de los precios internacionales y al aumento relativo de la productividad laboral en los sectores transables de la economía.4 Uruguay recibió en todo el período un fuerte impacto de los precios internacionales. Los precios internacionales evolucionaron de modo parejo hasta el shock petrolero de 1973 (Ver Gráfico Nº 7). A partir de entonces los precios de exportación e importación se separaron en sus niveles, pero sus variaciones fueron muy similares. Los precios de importaciones -básicamente petróleo - se multiplicaron por 5 y los de exportación por 3.5. Esto quiere decir que algo más de la mitad de la suba de los precios en dólares al consumo se puede explicar por los precios internacionales. • 145 • 4 En primer lugar debemos considerar como siempre que en la economía coexisten bienes transables y no transables en una proporción b y 1-b respectivamente, es decir P = b Pt + (1-b) Pnt donde P es el nivel general de precios, Pt el de los transables, y Pnt el de los no transables. La producción óptima de bienes transables y no transables se determinan en función de la igualación de las respectivas productividades laborales “at” y “ant” con los respectivos salarios reales W/Pt y W/Pnt. Es decir: at = W/Pt ant= W/Pnt Sustituyendo se obtiene que Pnt = Pt * at/ant, donde además Pt= E* P*t, siendo E el tipo de cambio y P*t los precios internacionales. Sustituyendo esta última expresión se obtiene que la relación P/E es igual a: P/E= b P*t + (1-b) P*t (at/ant) o lo que es lo mismo P/E= bP*t [1+(1-b)/b*(at/ant)] De donde resulta que los precios en dólares dependen de los precios internacionales y de las productividades relativas. El efecto de los flujos de capitales, que es un factor de presión sobre los precios en dólares, se recoge indirectamente en la productividad laboral. Los ingresos de capitales financian inversión en los sectores transables, que contribuyen a incrementar la productividad. PROYECCIÓN A LARGO PLAZO DE LA RELACIÓN IPC-DÓLAR Gráfico Nº 7 PRECIOS INTERNACIONALES 8 6 4 2 0 55 60 65 70 75 80 PIMPTC 85 90 95 00 PEXPTC La segunda fuerza que hizo aumentar los precios en dólares fue la productividad laboral por su impacto sobre los salarios. La evolución de esta variable (medida como PBI/ Empleo) se observa en el siguiente gráfico. Gráfico Nº 8 • 146 • PRODUCTIVIDAD LABORAL 50 45 40 35 30 25 55 60 65 70 75 80 85 90 95 00 Estos argumentos se incluyen en el siguiente modelo econométrico, estimado para el período 1968-2002 debido a la carencia de datos sobre productividad entre 1955 y 1968. Los resultados de las estimaciones (en el Cuadro Nº 4) muestran que los precios al JUAN CARLOS PROTASI consumidor en dólares reaccionan con una elasticidad de 1.12 frente a los precios de exportación y con una elasticidad de 2.35 frente a la productividad laboral, y ambos factores contribuyen a explicar un 95,5 % de sus variaciones. Ambos factores serán tomados en cuenta para formular la proyección en la sección siguiente. Cuadro Nº 4: Estimación nivel de precios en dólares LS // Variable Dependiente: LOG(IPCDOL) Muestra: 1968-2002 Observaciones Incluídas: 35 Variable Coeficiente Error Std. t-Stat. Prob. C LOG(PEXP/TC) LOG(PIMP/TC) LOG(PRODUCTIV) -12.65495 1.121385 -0.030748 2.350441 0.759910 0.265874 0.185001 0.285416 -16.65322 4.217736 -0.166206 8.235130 0.0000 0.0002 0.8691 0.0000 R2 R2 ajustado E.S. regresión Suma Cuadr. resid Log likelihood Durbin-Watson 0.955604 0.951308 0.154451 0.739511 17.83664 1.487388 Media Var. Depend. Desv. Std. Var. Dep. Akaike info criter. Schwarz criter. Estad-F Prob(Estad-F) 1.357580 0.699943 3.628542 -3.450788 222.4218 0.000000 4. PROYECCIONES A LARGO PLAZO Se pueden formular dos tipos de proyecciones para la relación IPC-Dólar para los próximos 25 años, (a) extrapolando la tendencia histórica y (b) proyectando con el modelo estimado en la sección 3. (a) La proyección en base a la tendencia histórica -- que supone una tasa de crecimiento del 6.2 % anual -- arroja un valor del índice de precios en dólares que es 5 veces su valor actual. (Ver Tabla A.1. de valores proyectados en el Anexo y Gráfico Nº 9) . Esto significaría que si un inversor colocara su dinero en el corriente año en un bono indexado con IPC, al final de los 25 años, su capital se habrá multiplicado por 5 en términos de dólares. Esta proyección puede ser un tanto optimista, si se tiene en cuenta que durante el período de 1955-2002 el mayor aumento de la relación IPC-Dólar fue durante la • 147 • PROYECCIÓN A LARGO PLAZO DE LA RELACIÓN IPC-DÓLAR década del 90 a raíz de los aumentos de precios en dólares en la región como consecuencia de los planes Real y de Convertibilidad. En la medida de que estos planes probablemente no se vuelvan a repetir, la tasa de crecimiento de 6.2 % anual, puede sobreestimar la valoración del capital en los próximos veinticinco años. (b) Para realizar una proyección con el modelo, es necesario primero proyectar las variables explicativas de la relación, es decir PEXP/TC, PIMP/TC y Productividad. Para los tres casos, se estimaron las tendencias históricas y se proyectaron sus valores hasta el año 2027. La proyección resultante también se muestra en la Tabla A.1. de valores proyectados en el Anexo, en el que resulta que una inversión en un bono indexado con IPC, mostraría un incremento de su capital en dólares del 110 % al final del período, equivalente a un 3 % anual. Gráfico Nº 9 BASE 1955=1 PROYECCIONES RELACIÓN PRECIOS-DOLAR 60 50 Tendencia histórica • 148 • 40 M odelo transables no transables 30 20 10 04 06 08 10 12 14 16 18 20 22 24 26 JUAN CARLOS PROTASI 5. CONCLUSIONES En cualquiera de ambas proyecciones, la inversión en títulos indexados aparece como muy rentable, teniendo en cuenta que además pagará un cupón que podría ser del orden del 8 % anual en UI. Sin embargo, el riesgo de cambio no está cubierto en todo momento de la vida del bono. Si llegara a ocurrir una devaluación en el año del vencimiento del bono, como mostramos arriba, los precios no recogerán la depreciación de la moneda dentro del año, por lo que si la devaluación es importante, la pérdida de capital puede ser también muy importante. Claro que esta pérdida se compensaría con la ganancia de los años anteriores. Al respecto y de acuerdo a los patrones históricos de la inflación y de la devaluación, se puede esperar que en 25 años, el tipo de cambio se devalúe en un porcentaje mayor al 50 % en por lo menos 8 años de los 25, y más de un 100% en por lo menos una vez en dicho período. Si en algún momento de los próximos 25 años, el tipo de cambio se devaluara en un porcentaje de 110%, la ganancia acumulada de capital sería aproximadamente cero, y el tenedor de un bono indexado sólo ganaría el cupón. Una devaluación superior al 110 % ocurrió tres veces en la historia que fue en 1965 (173%), 1972 (244 %) y 1982 (148%). En la hipótesis de la tendencia histórica del 6.2 % anual, estas devaluaciones serían absorbidas con creces por el incremento del IPC. Si para compensar por el riesgo de cambio, se quisiera establecer un mecanismo de seguro, y si la proyección estimada de la relación IPC-Dólar de un 3 % anual, se cumpliera en la realidad, el fondo del seguro se alimentaría por la diferencia entre IPC y dólar en los años en que la brecha es positiva y según estas proyecciones podría llegar a cubrir una devaluación del 110 % sin costo adicional.5 6 El Cálculo exacto habría que hacerlo tomando el flujo descontado de caja. • 149 • PROYECCIÓN A LARGO PLAZO DE LA RELACIÓN IPC-DÓLAR ANEXO Tabla A.1.: VALORES PROYECTADOS obs • 150 • 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 2023 2024 2025 2026 2027 HISTÓRICA MODELO 10.6000 11.32512 12.04883 12.81880 13.63797 14.50949 15.43670 16.42316 17.47266 18.58923 19.77715 21.04098 22.38558 23.81610 25.33804 26.95723 28.67990 30.51265 32.46252 34.53700 36.74404 39.09212 41.59025 44.24803 47.07564 50.08395 10.6000 10.95920 11.28798 11.62662 11.97541 12.33468 12.70472 13.08586 13.47843 13.88279 14.29927 14.72825 15.17010 15.62520 16.09395 16.57677 17.07408 17.58630 18.11389 18.65730 19.21702 19.79353 20.38734 20.99896 21.62893 22.27780 JUAN CARLOS PROTASI CUADRO A.1.: TENDENCIA DE LARGO PLAZO PARA LOS PRECIOS EN DÓLARES LS // Variable Dependiente: LOG(IPCDOL) Muestra (ajustada): 1956 2002 Observaciones Incluidas: 47 Convergencia alcanzada después de 3 iteraciones Variable Coeficiente Error Std. t-Stad. Prob. C TIME AR(1) -0.608277 0.061945 0.646219 0.196608 0.006511 0.115634 -3.093855 9.513453 5.588484 0.0034 0.0000 0.0000 R2 R2 ajustada E.S. regresión Sum Cuadr. Resid Log likelihood Durbin-Watson Raíces AR Invertidas 0.945049 0.942551 0.214214 2.019050 7.276625 1.930740 Media Var. Dep. Desv Std. Var. Dep. Akaike info criter. Schwarz criter. Estad-F Prob(Estad-F) 0.979692 0.893727 -3.019861 -2.901767 378.3533 0.000000 .65 CUADRO A.2.: Tendencia estimada para los salarios en dólares LS // Variable Dependiente: LOG(AWTC) Muestra (ajustada): 1956 2002 Observaciones Incluídas: 47 Convergencia alcanzada después de 3 iteraciones • 151 • Variable Coeficiente Error Std. t-Stad. Prob. C TIME AR(1) -0.464250 0.041574 0.527632 0.168812 0.005743 0.132926 -2.750099 7.238563 3.969370 0.0086 0.0000 0.0003 R2 R2 ajustado E.S regresión Sum Cuadr. Resid. Log likelihood Durbin-Watson Raíces AR Invertidas 0.854375 0.847755 0.251904 2.792050 -0.340882 1.779329 .53 Media Var. Dep. Desv. Std. Var. Dep. Akaike info criter. Schwarz criter. Estad.-F Prob(Estad-F) 0.598286 0.645601 -2.695712 -2.577617 129.0728 0.000000 Impreso y Encuadernado en Mastergraf srl Gral. Pagola 1727 - CP 11800 - Tel.: 203 4760* Montevideo - Uruguay E-mail: mastergraf@netgate.com.uy Depósito Legal 331.199 - Comisión del Papel Edición Amparada al Decreto 218/96