Devolución del Impuesto sobre el Incremento de Valor de los

Anuncio

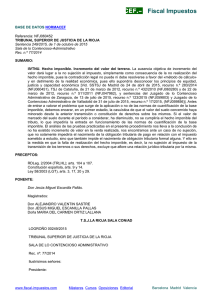

Derecho Tributario Luis Rodríguez-Ramos Madrid, 16 de octubre de 2015 Devolución del Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana El Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana (“IIVTNU”) grava el incremento de valor que experimenten los terrenos urbanos a consecuencia de la transmisión de la propiedad de los mismos por cualquier título o de la constitución o transmisión de cualquier derecho real de goce, limitativo del dominio, sobre los referidos terrenos. La base imponible del impuesto. Discordancia entre la plusvalía real y el incremento de valor establecido por la Ley. El artículo 107 del Texto Refundido de la Ley Reguladora de Haciendas Locales, aprobado por el Real Decreto Legislativo 2/2004, de 5 de marzo (“LHL”), establece las reglas para la determinación del incremento de valor, que constituye la base imponible, teniendo en cuenta únicamente dos elementos: - El valor catastral del terreno en el momento del devengo. - Un coeficiente que se aplicará sobre el valor anterior, en función del número de años en los que se ha sido titular del terreno, con el límite de veinte. Como puede verse, la determinación de la base imponible no tiene relación alguna con la plusvalía real obtenida por el propietario. El método de cuantificación de la base imponible era admisible en un escenario de revalorización inmobiliaria, en el que era razonable pensar que el titular del suelo obtenía una plusvalía por el mero paso del tiempo. Desde el momento en que comenzó la recesión económica, los precios del sector inmobiliario no sólo no han subido, sino que no han sido pocos los casos en las que el precio de transmisión ha sido inferior al de adquisición del inmueble. En la situación descrita, ¿está sujeta al IIVTNU la transmisión de un inmueble que se adquirió por un precio superior al de transmisión? Por la coyuntura económica esta cuestión no había sido discutida por la doctrina ni por la jurisprudencia, pero con el cambio de tendencia está siendo motivo de numerosas opiniones doctrinales y sentencias judiciales, ya que en caso de gravarse dicho supuesto se podría estar vulnerando el principio constitucional de capacidad económica, según el cual, el tributo sólo será exigible cuando se produzca un hecho o negocio jurídico indicativo de capacidad económica, habiendo prohibido el Tribunal Constitucional que se graven riquezas inexistentes. Jurisprudencia reciente. Confirmación de la no exigibilidad del impuesto. Por ejemplo el Tribunal Superior de Justicia de Cataluña en la Sentencia número 805/2013 señala que “la base imponible de este impuesto está constituida por el incremento del valor de los terrenos, puesto de manifiesto en el momento del devengo y experimentado a lo largo de un período máximo de veinte años. Por lo tanto el incremento del valor constituye el primer elemento del hecho imponible, de manera de que en la hipótesis de que no existiera tal incremento, no se generará el tributo”. El Tribunal concluye con la siguiente aseveración: “Cuando se acredite y pruebe que en el caso concreto no ha existido, en términos económicos y reales incremento alguno, no tendrá lugar el presupuesto de hecho fijado por la ley para configurar el tributo y este no podrá exigirse”. En el mismo sentido, el Juzgado de lo Contencioso Administrativo número tres de Zaragoza en su reciente Sentencia 144/2015, de 13 de julio de 2015 es aún más explicito, afirmando que en el supuesto en el que la compra de un inmueble, en la época de precios más elevados de la burbuja y venta posterior, no haya generado un incremento de valor de los terrenos durante los años de tenencia del mismo, “no se habrá realizado el hecho imponible y no procederá la liquidación por el IIVTNU. Lo que se grava en el impuesto es el incremento del valor del terreno, el cual, además, se debe poner de manifiesto con ocasión de una transmisión”. Concluye afirmando “si no hay incremento de valor, el gravar con independencia de ello supondría inventar un impuesto, pervirtiendo la regulación”. Obtención de devoluciones. Procedimiento. Teniendo en cuenta lo anterior, cabría la posibilidad de tratar de obtener la devolución del IIVTNU satisfecho en situaciones en las que no ha existido plusvalía. Para ello, será necesario que no hayan transcurrido más de cuatro años desde la liquidación del impuesto o desde cualquier actuación de la Administración o del contribuyente interruptiva de la prescripción. Para ello habría que presentar una solicitud de devolución de ingresos indebidos frente al Ayuntamiento competente, que deberá resolver. Si la resolución denegase la solicitud o no la resolviera, habría que recurrir en vía administrativa ante el Tribunal EconómicoAdministrativo Local. En caso de que el municipio no tuviese Tribunal Económico-Administrativo Local, a efectos de agotar la vía administrativa, habría que presentar recurso de reposición. Si agotada la vía administrativa no se hubiera obtenido la devolución, cabría interponer recurso Contencioso-Administrativo. Considerando la jurisprudencia y los argumentos expuestos sería razonable esperar una sentencia favorable e, incluso, la condena en costas de la Administración demandada. Más Información Luis Rodríguez-Ramos Lrodriguez-ramos@ramoncajal.com +34 91 576 19 00 www.ramonycajalabogados.com Almagro, 16-18 28010 Madrid T +34 91 576 19 00 F +34 91 575 86 78 Caravel•la La Niña, 12, 5ª pl 08017 Barcelona T +34 93 494 74 82 F +34 93 419 62 90 Emilio Arrieta, 6 1º Derecha 31002 Pamplona T +34 94 822 16 01 © 2015 Ramón y Cajal Abogados, S.L.P. En cumplimiento de la Ley 34/2002, de 11 de julio, de Servicios de la Sociedad de la Información y de Comercio Electrónico y la Ley Orgánica 15/1999, de 13 de diciembre, de Protección de Datos de Carácter Personal, usted queda informado y entendemos que presta su consentimiento expreso e inequívoco a la incorporación de sus datos, identificativos y de contacto -dirección, teléfono y dirección de correo electrónico-, en un fichero de datos personales cuyo responsable es Ramón y Cajal Abogados, S.L. con domicilio social en calle Almagro, 16-18, 28010-Madrid (España) con la finalidad de remitirle por correo postal y/o electrónico, las publicaciones de Ramón y Cajal Abogados, S.L. e informarle de los distintos servicios ofrecidos por ésta. Entendemos que consiente dicho tratamiento, salvo que en el plazo de treinta días desde la recepción de esta comunicación electrónica nos indique lo contrario a través de la dirección de correo electrónico ramoncajal@ramoncajal.com, donde podrá ejercitar sus derechos de acceso, rectificación, cancelación y oposición. También podrá ejercer sus derechos precitados dirigiéndose por escrito a nuestro Departamento de Marketing, calle Almagro, 16-18, 28010-Madrid (España).