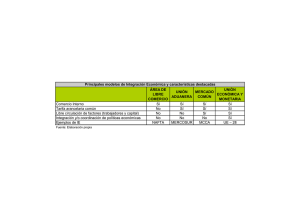

Integración financiera y coordinación macroeconómica en el

Anuncio