Informe Diario de Cierre Minutas Call Global Baja probabilidad

Anuncio

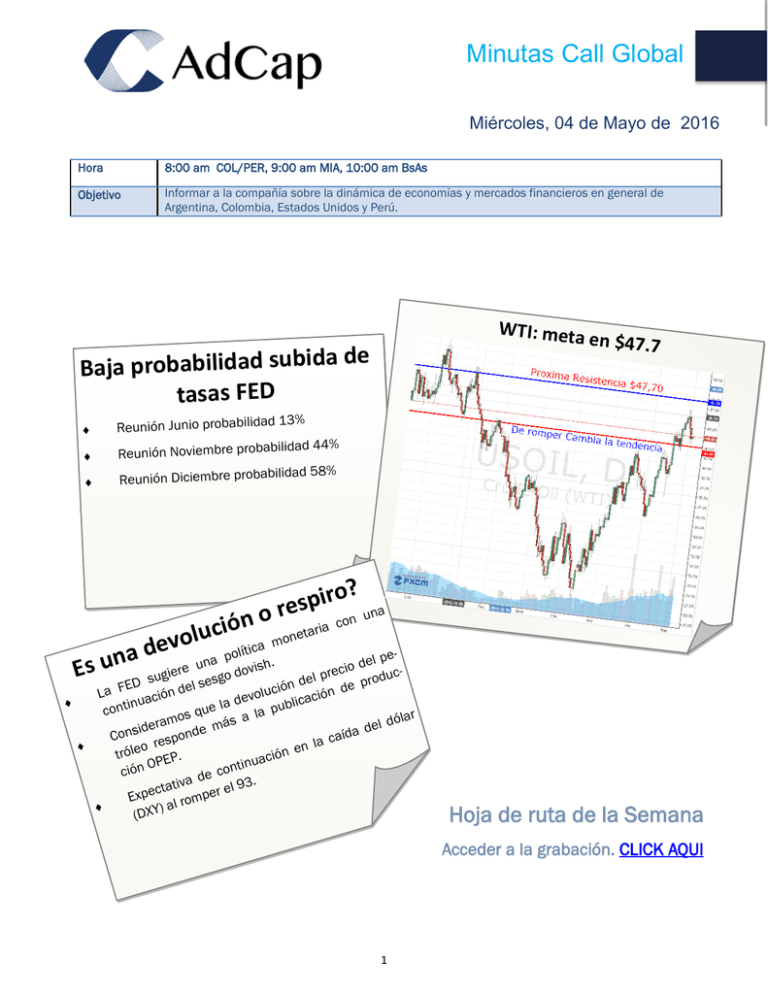

06 de Marzo de 2015 MinutasDiario Call Global Informe de Cierre Miércoles, 04 de Mayo de 2016 Hora 8:00 am COL/PER, 9:00 am MIA, 10:00 am BsAs Objetivo Informar a la compañía sobre la dinámica de economías y mercados financieros en general de Argentina, Colombia, Estados Unidos y Perú. Baja probabilidad subida d tasas FED WTI: meta e en $47.7 d 13% Reunión Junio probabilida bilidad 44% Reunión Noviembre proba bilidad 58% Reunión Diciembre proba o? r i p s e una nor con ció monetaria u l o a dev a política edel p h. un s o i i v e c r o e e csugi el pr sgo d rodu d e p s D n l E e ó e n d luci La F ación d devo ublicació u n a i l t con que la p lar mos s a a á r e el dó m d d i e s a d n íd on Co la ca resp n o e e l ó n tr . ació OPEP ntinu o c ción de ativa er el 93. t c e Exp mp al ro ) Y X (D Es un Hoja de ruta de la Semana Acceder a la grabación. CLICK AQUI 1 06 de Marzo de 2015 Minutas Call Global Informe Diario de Cierre Miércoles, 04 de Mayo de 2016 Hora 8:00 am COL/PER, 9:00 am MIA, 10:00 am BsAs Objetivo Informar a la compañía sobre la dinámica de economías y mercados financieros en general de Argentina, Colombia, Estados Unidos y Perú. Es un cambio de tendencia? O es simplemente un respiro? Retomando el pasado call: FED Dovish LENGUAJE COMUNICADO FED// la FED sugiere una política monetaria con una continuación del sesgo dovish. En el comunicado se reiteró que la “economía continua débil” y la existencia de “menores presiones inflacionarias”. Igualmente se recalcó el ajuste gradual en tasas de interés. No se espera una política monetaria con preferencia agresiva al alza de tasas de interés en el corto plazo. Hay que tener en cuenta que una semana después de la FED viene el Brexit. La subida de tipos de interés tiene una probabilidad de 13% para el mes de Junio, del 44% en Noviembre y del 58% en Diciembre. Subidas graduales de la FED Baja probabilidad de subida para próximas reuniones. Escenario de liquidez y leguaje “Dovish” de los bancos centrales, respaldan nuestra idea de que la tendencia en los mercados debe continuar y lo que esta ocurriendo ahora es simplemente un respiro. WTI continua con su tendencia al alza. WTI // Consideramos que la devolución del precio del petróleo responde mas a la publicación de producción OPEP, que reportó aumento de 400.000 de barriles diarios. Los ajustes observados ya se conocían por lo que creemos que esta corrección a la baja es temporal. A tener en cuenta: 1. Irán inyecta mayores inventarios para llegar a una producción de 3.400M de barriles por día. 2. Arabia inyecta mayores inventarios para llegar a una producción de 10.270M de barriles por día. Niveles a tener en cuenta: para cambiar de tendencia debe romper $42,50 y $43. tendencia se espera continúe para buscar objetivos de corto plazo en $47.70 y $48.40. En mas largo plazo esperamos trate de buscar niveles cercanos a los $51. Niveles para el WTI y Dólar Peso. Peso-Dólar // Coyuntura económica global, acciones de bancos centrales y precio del petróleo continuando con perspectivas alcistas, proporcionan una continuación en la caída del dólar (DXY) al romper el 93, el siguiente nivel se ubica en 87. Para el peso colombiano se espera que continua siguiendo la debilidad del dólar (DXY), pero un cierre por encima del $2.965 y $2.970 mostraría un panorama diferente, cosa que vemos difícil en el corto plazo, donde mas bien encontramos unos objetivos de $2.755 y $2.780. 2 06 de Marzo de 2015 Minutas Call de Global Informe Diario Cierre Recomendación de niveles Algunos activos para seguir Petróleo (CL1 Comdty) Dólar Peso (USDCOP Curncy) 3 06 de Marzo de 2015 Minutas Call de Global Informe Diario Cierre S&P 500 (SPY US Equity) Índice Dólar (DXY Curncy) 4 06 de Marzo de 2015 Minutas Call de Global Informe Diario Cierre Tesoros +20Y (TLT US Equity ) Mercados Emergentes (EEM US Equity) 5 06 de Marzo de 2015 Minutas Call de Global Informe Diario Cierre Recomendaciones activos locales Colombia Inflación en máximo Inflación en máximo que no se veía desde el 2001, en 7,98% que implicará que el BR tienda a limitar sus subidas de tasas, además es muy probable que se de una reducción al final de 2016/inicios de 2017. Bajo este escenario, partiendo de una tasa de compra de UVRs en 2.88 pbs, Titulos IPC en 3.05% y titulos TF en 9.08% y considerando diferentes periodos de inversión las mejores alternativas son las siguientes: que no se veía desde el 2001. Para inversión entre 30 y 60 días: los títulos indexados al UVR tienen la rentabilidad mas alta entre 14.3% y 12.00%. Para inversión entre 90 a 360 días, la mayor rentabilidad sería otorgada por papeles en IPC entre 9.91% y 11.33%. Recomendaciones en activos locales Para inversiones más largas, los títulos corporativo en Tasa Fija se consideran la mejor opción toda vez que la caída en el IPC durante el 2S16 y 1S17 afectará considerablemente la inflación anual y a su vez la rentabilidad de los papeles. Indexados a IPC. Nuestras estrategias en acciones locales están en PFBancolombia, Cemargos y Grupo Argos, acciones en donde esperamos retrocesos adicionales que nos den niveles de compra. De la semana anterior seguimos a espera de retrocesos en CLH para tomar posiciones y sugerimos en Nutresa y Celsia (Acciones que dieron entrada) mantener los niveles objetivo y stop. De igual manera cerramos la posición de ETB con ganancia esperada y liquidamos PFBancolombia en Stop móvil el día de ayer. Perú Baja inflación y con trayectoria decreciente para el año. En abril la inflación fue casi nula, subiendo apenas 0,01%, por debajo de expectativas de 0,17% y traduciéndose en un inflación anual de 3,9% con trayectoria decreciente desde inicios de año. Por tanto, revisamos a la baja nuestra proyección para la inflación de cierre de año, a 3%, en el límite superior del rango meta del banco central. Este evento positivo se ha reflejado en los títulos soberanos denominados en Soles, en tanto que los bonos soberanos en dólares aún no estarían descontando una inflación en 2016 prácticamente en el rango meta. Por tanto, vemos potencial adicional de apreciación en el tramo largo de la curva de los soberanos en dólares, puntualmente en los bonos 2033 (con una reducción potencial de aproximadamente 28 pbs) y en los 2037 (reducción potencial de aproximadamente 25-30pbs). 6 06 de Marzo de 2015 Minutas Call de Global Informe Diario Cierre Argentina En el mercado local siguen observándose altas tasas en pesos, con las Letras del BCRA (principalmente la de la Letra a 35 días) concentrando la mayor parte de la demanda. Asimismo, debido a la estabilidad cambiaria, la iliquidez que actualmente se está observando en el mercado de futuros y a las comisiones necesarias para operar en el mismo, los inversores optan por tomar estrategias descubiertas. Es decir, invierten en pe- Banco central comienza a bajar tasas. Baja 50pbs sos sin cubrirse. Por otro lado, si bien las tasas continúan altas, ayer el BCRA bajó la tasa de referencia en 50pbs, ubicándola en 37,5%. Posibles explicaciones a la baja de tasas son la desaceleración de la inflación core y la presión política existente. Con respecto a esto último, algunos economistas argumentan que las altas tasas de interés ya han comenzado a enfriar la economía. Por otro lado, mañana se licitará un nuevo bono soberano en pesos, el Bonac 2017. El mismo devengará una tasa de interés equivalente al promedio simple de las tasas de las Letras del BCRA a tres meses de plazo. Los nuevos títulos soberanos han exhibido una corrección en los últimos días Con respecto a los bonos en dólares, los nuevos títulos soberanos han exhibido una corrección en los últimos días, debido a la mayor dependencia que está adquiriendo el país de los mercados globales. A su vez, se espera que en las próximas semanas haya una importante emisión de bonos globales provinciales y corporativos, que hasta el momento se veían impedidos de emitir debido al default soberano. En este sentido, se espera que mañana coloque un bono internacional por USD 235 millones la provincia de Neuquén, la cual usará parte de los fondos recaudados para refinanciar su deuda. Si bien el guidance de tasa inicial es de 9,5%, creemos que el bono se colocará por debajo de dicha cifra. Strategy and Research Colombia Otman Gordillo Strategy and Research Peru Daniel Córdova Espinoza dcordova@ad-cap.com.pe ogordillo@ad-cap.com.co Strategy and Research Argentina Lorena Reich LReich@ad-cap.com David Villan Tomas Chedrese wvilan@ad-cap.com.co Paula García Federico Ramos Taboada pgarcia@ad-cap.com.co Esteban Eduardo Ceballos eceballos@ad-cap.com.co Jorge Andrés Pérez TChedrese@ad-cap.com pasecomed@ad-cap.com.co 7 FRamos@ad-cap.com 8