Presentación

Anuncio

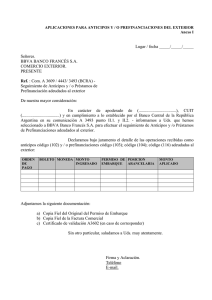

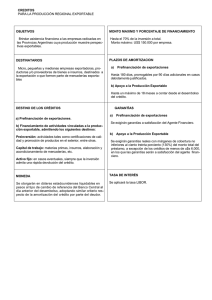

Financiación del Comercio Exterior Septiembre de 2010 1 TEMAS A TRATAR • ANTICIPOS Y PREFINANCIACIÓN DE EXPORTACIONES • FINANCIACIÓN DE IMPORTACIONES • ASPECTOS CAMBIARIOS • INSTRUMENTOS DE FINANCIACIÓN Y COBRANZA 2 Anticipos y Prefinanciación de exportaciones Anticipos: Los anticipos son pagos adelantados del comprador de las mercaderías. Prefinanciaciones de Exportaciones: Las prefinanciaciones son préstamos otorgados al exportador, destinados a financiar la fabricación, procesamiento o compra de los bienes a exportar. Características comunes: - Son previos al embarque - Son de aplicación específica (atados a una operación de exportación) - Se encuentran regulados por normas del Banco Central (“A” 4443 y complementarias) - El repago se realiza mediante la aplicación del embarque (anticipo) o del producido de la exportación (prefinanciación) 3 Anticipos y Prefinanciación de exportaciones Riesgos que tienen en cuenta los bancos: - Exportación: El principal riesgo para quien desembolsa la prefinanciación es que se no materialice la exportación. Esto se mitiga con un contrato u orden de compra en firme. También se utiliza el mecanismo del pass through de exportaciones por una collection account. - Offtaker: Otro riesgo es el efectivo cobro de la exportación. Se analiza la solvencia del comprador. - Descalce de cobros y vencimientos: Los plazos de embarque pueden estirarse o las órdenes pueden diferirse inesperadamente. Algunas empresas exportan a afiliadas del mismo grupo, logrando mayor manejo de estas variables. 4 Anticipos y Prefinanciación de exportaciones Riesgos que tienen en cuenta los bancos (cont.): - Cobranza: Para asegurar la efectiva aplicación de los cobros de la exportación al pago del préstamo, se suele ceder en garantía el derecho al cobro bajo el contrato u orden de compra y, en ocasiones, crear una prenda sobre una cuenta del exterior (collection account) o sobre los documentos de embarque. - Valor del contrato: Se puede establecer una garantía adicional (overcollateralization) de modo que el valor del contrato cedido sea superior al capital desembolsado (ej. 120%). 5 Financiación de importaciones Concepto: Comprende diversas modalidades crediticias que permiten al importador diferir el pago de la compra de los bienes en el tiempo. Incluye: - Financiación del proveedor - Financiación de entidades financieras locales - Financiación de entidades financieras u organismos del exterior - Financiaciones mixtas Características: - Son de aplicación específica (atadas a una operación de importación) - Se encuentran reguladas por normas del Banco Central (“A” 5060 y complementarias) 6 Aspectos Cambiarios Las normas del BCRA regulan detalladamente los requisitos y condiciones de los Anticipos, Prefinanciaciones de Exportaciones y Financiaciones de Importaciones. Los bancos locales realizan el seguimiento de las operaciones para verificar el cumplimiento de la normativa. Los incumplimientos están sujetos al Régimen Penal Cambiario. 7 Aspectos Cambiarios (Anticipos y Prefinanciación de Exportaciones) Anticipos y Prefinanciación de Exportaciones: Comunicación “A” 4443 y complementarias. Requisitos: -Contrato u orden de compra en firme (o demostrar exportaciones durante los 12 meses anteriores por cierto porcentaje establecido en la norma). - Los anticipos se cancelan con embarques y las prefinanciaciones con el producido de la exportación. - Se debe exportar dentro de los plazos máximos establecidos por tipo de producto (entre 90 y 540 días) contados desde la liquidación de la prefinanciación o anticipo. - Plazo máximo de la financiación: Es igual al plazo máximo para liquidar las divisas de la exportación (varía según el tipo de producto). 8 Aspectos Cambiarios (Anticipos y Prefinanciación de Exportaciones) Requisitos (cont.): - Se debe informar al banco de seguimiento, dentro de los 45 días del embarque, qué prefinanciaciones se cancelarán con dicho embarque (puede modificarse la aplicación de embarques siempre que se respeten los plazos). - Se permiten líneas de crédito revolving con plazos mínimos de un año otorgadas por organismos internacionales, agencias de crédito o bancos del exterior. En este caso, se liquidan las divisas de la exportación y dicha liquidación se considera un nuevo desembolso. - Las operaciones con el exterior que no sean canceladas con embarques se consideran financieras y se debe constituir el encaje del 30%. 9 Aspectos Cambiarios (Financiación de Importaciones) Modalidades: - Financiación del proveedor: Debe establecerse expresamente el plazo antes de la fecha de embarque (de lo contrario se la considera a 270 días). - Financiaciones a cualquier plazo otorgadas por: Agencias de Crédito a la Exportación; entidades financieras del exterior; entidades financieras locales; mixtas (del exterior y locales). - Los desembolsos de las financiaciones deben aplicarse, neto de gastos, directa e íntegramente al pago anticipado o a la vista al proveedor del exterior. - Pagos de leasings. 10 Operaciones sujetas a liquidación de divisas Exportaciones de bienes: deben ingresarse y liquidarse salvo que sean aplicados al pago de una prefinanciación o anticipo de exportación. - Plazo: un plazo por producto establecido por la S.I.C.M (60,180 y 360 días) + un plazo de 120 días hábiles (BCRA). - Sin perjuicio de este plazo, el exportador debe transferir los fondos a una cuenta de corresponsalía dentro de los 10 días de cobrados, en la que se mantendrán hasta su efectiva liquidación. Exportaciones de servicios: - Concepto: todo servicio prestado a un no residente, independientemente de donde se presta o aprovecha. - Deben liquidarse en el MULC dentro de los 15 días hábiles de percibidos. 11 INSTRUMENTOS DE FINANCIACIÓN Y COBRANZA Crédito Documentario (ICC UCP 600) Standby Letter of Credit (Publicación ICC N° 590 o ISP’98) Garantías a Primera Demanda (Publicación N° 458, recientemente reemplazada por la N° 758) Cobranzas Documentarias (Publicación N° 522) Reembolsos Interbancarios (Publicación N° 525) ISBP (Publicación N° 681) 12 INSTRUMENTOS DE FINANCIACIÓN Y COBRANZA PAGO DIRECTO - Sin garantías - Bajos costos operativos - Alternativas: Anticipado, al contado, a plazo - Mayores riesgos 13 INSTRUMENTOS DE FINANCIACIÓN Y COBRANZA COBRANZA DOCUMENTARIA: No implica crédito V ORDENANTE BCO. REMITENTE C compraventa GIRADO BCO. COBRADOR 14 INSTRUMENTOS DE FINANCIACIÓN Y COBRANZA CRÉDITO DOCUMENTARIO (LETTER OF CREDIT) V BENEFICIARY C compraventa APPLICANT ISSUING BANK 15 INSTRUMENTOS DE FINANCIACIÓN Y COBRANZA CRÉDITO DOCUMENTARIO (LETTER OF CREDIT) CORRESPONSAL: POSIBLES INTERVENCIONES - AVISADOR - AGENTE - PAGADOR - CONFIRMADOR - NEGOCIADOR (DESCUENTO) 16 INSTRUMENTOS DE FINANCIACIÓN Y COBRANZA CRÉDITO DOCUMENTARIO (LETTER OF CREDIT) GARANTIAS USUALES: Prenda de Certificados de Plazo Fijo - Prenda de títulos públicos, pagares, cheques, etc. - Aval o garantía de otro banco - Prenda sobre documentos de embarque - Derecho de Retención (documentos a la orden del banco) - Otros (collection account, cesión en garantía, etc.) - 17 INSTRUMENTOS DE FINANCIACIÓN Y COBRANZA GARANTÍAS INDEPENDIENTES: DEMAND GUARANTEES Y STANDBY LETTERS OF CREDIT - Total independencia del negocio Utilizables para otras transacciones No es necesario presentar documentos Mayor rigurosidad en el analisis de la presentacion 18 Fin de la presentación 19