Valor de Continuidad

Anuncio

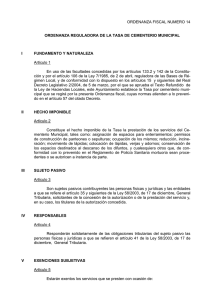

Conceptos Fundamentales de Valoración Diego Fernando Manotas Duque diego.manotas@correounivalle.edu.co 1 La Necesidad de Valorar • • • • • • • Fusiones Adquisiciones Escisiones Capital Estratégico Nuevos Socios IPO’s OPA’s Valoracion de Empresas Determinar rango de valores entre los cuales se encuentra el precio de una empresa 2 1 El Proceso de Negociación Conversaciones Iniciales - Preliminares Acuerdo Confidencialidad Debida Diligencia Due Diligence Valoración Fijación de Precio Cierre de la Operación 3 Métodos de Valoración de Empresas Métodos Contables Flujo de Caja Descontado Métodos de Mercado Opciones Reales 4 2 Métodos Contables • Valor en libros V=E=A-D • Valor en libros ajustado V=EA=AA-DA • Valor de liquidación V=EA=AA-DA-G – G Gastos de Liquidación • Valor de reposición Valor de la empresa es igual al valor de compra de todos los activos necesarios para la operación del negocio 5 Métodos de Mercado Valor de Mercado = Valor de la Acción x Numero de Acciones en Circulación • VM / EBITDA • VM / EBIT • VM /RPG • VM / FCL Múltiplo = VM/ Variable Financiera • VM / UN • VM / Ingresos • VM / # Suscriptores • VM / Area (m2) Sala de Ventas 6 3 Valor de una Empresa • El valor de una empresa se debe expresar como el Valor _ Empresa = valor presente de los flujos de caja a perpetuidad FC2 FC1 1 2 ∞ FCn ∑ (1 + i) n =1 n FC∞ ∞ P0 7 Valor de una Empresa Flujo de caja constante a perpetuidad (1 + i ) n − 1 (1 + i ) ∞ − 1 P = A → A n ∞ i (1 + i ) i (1 + i ) A P= i FC1 CK CK = Costo _ de _ Capital Valor _ Empresa = 8 4 Valor de Empresa Flujo de caja creciente a perpetuidad FC∞ FC1 1 FC2 g 2 ∞ P0 FC1 (CK − g ) CK = Costo _ de _ Capital Valor _ Empresa = g = Tasa _ Crecimiento _ Flujos 9 Componentes del valor de un negocio Tasas de retorno sobre capital marginal Valor de Oportunidades de Crecimiento Monto neto de inversión Periodo de ventaja competitiva Valor del Negocio Tasa de Inversión UONDI Costo de Capital Valor del Activo Actual Nivel de UONDI Tasa de retorno capital actual Capital invertido activo actual 10 5 Proyección del Flujo de Caja Libre VALOR DE CONTINUIDAD O VALOR RESIDUAL Crecimiento a Perpetuidad (g) 1 2 3 4 5 n n+1 n+2 n+3 ∞ PERIODO DE PERPETUIDAD PERIODO RELEVANTE Valor Empresa 11 Vr. De Continuidad (VC) Crecimiento a Perpetuidad (g) 1 2 3 4 5 n PERIODO RELEVANTE n+1 7 n+2 8 n+3 9 n ∞ PERIODO DE PERPETUIDAD Valor Empresa El período relevante es el lapso para el cual los ingresos y egresos pueden ser cuantificados con un grado razonable de sustentación. Refleja el efecto financiero de la estrategia implícita en el Plan de Desarrollo, lo mismo que el efecto del escenario macroeconómico. El período de perpetuidad supone que el Flujo de Caja Libre se comporta en forma estructural y crece a un determinado ritmo constante. El Valor de Continuidad (VC) es el valor presente de los FCL a perpetuidad. Está ubicado al final del último año del período relevante. 12 6 Valor de Continuidad • Es el supuesto valor de la empresa o proyecto al final del periodo relevante o periodo explícito. • El valor de continuidad está asociado a las posibilidades de crecimiento de la empresa como consecuencia de la permanencia que esta pueda darle a sus márgenes de utilidad. FCLn +1 VC = CK − g FCLn +1 VC = CK 13 Valor de Continuidad / Valor de Empresa Coca - Cola Quaker Heinz Kellog Campbell Hershey Unilever General Mills ConAgra Nestlé 74% 73% 69% 60% 56% 55% 52% 49% 46% 44% ¿Qué participación puede tener el valor de continuidad sobre el valor total de la empresa? Eva & Strategy II: Portfolio Management Evaluation Vol 3 No. 2, Febrero 2001 14 7 Ejemplo Miles de Millones de Pesos Flujo de Caja Libre Costo de Capital Crecimiento a Perpetuidad (g) FCL año 2007 VALOR DE CONTINUIDAD VP Flujo de Caja Libre VP Vr. de Continuidad VALOR DE LAS OPERACIONES Más Inversiones Permanentes Más Deudores Largo Plazo Menos Pasivos Financieros Menos Cuentas por Pagar Largo Plazo Menos Obligaciones Laborales Largo Plazo VALOR DEL PATRIMONIO VALORACION DE LEONISA S.A. 2002 2003 15.5 16.7 2004 18.1 2005 19.8 2006 21.2 2007 23.3 21.37% 10.24% 23.3 209.6 ENFOQUE OPTIMISTA 51.4 79.6 131.0 0.7 12.8 (15.7) (3.3) (0.4) 125.1 39% 61% El enfoque optimista asume que el flujo de caja presenta un crecimiento constante a perpetuidad 15 Concepto de Inversión EBITDA Depreciación UO=EBIT Impuestos UODI=NOPAT + Depreciación FLUJO DE CAJA OPERACIONAL (BRUTO) Inversión en capital de trabajo Inversión en activos fijos FLUJO DE CAJA LIBRE (FCL) 2,000 400 1,600 560 1,040 400 1,440 40 600 800 ¿ A cuanto dinero renunciaron los propietarios con el fin de mantener la continuidad de la empresa? Inversión Bruta Inversión en capital de trabajo + Inversión activos fijos Inversión neta Inversión bruta - Depreciación 16 8 Concepto de Inversión UODI=NOPAT - Inversion Neta = FLUJO DE CAJA LIBRE 1,040 240 800 Inversión neta Inversión bruta – Depreciación Es lo que se invierte desde la perspectiva de los propietarios para garantizar la continuidad de la empresa Tasa _ Re inversión = UODI = OPAT Inversión _ eta La tasa de reinversión representa lo que se destina para inversión neta 17 Ejemplo VALORACION DE LEONISA S.A. Miles de Millones de Pesos 2002 2003 UODI 20.2 22.0 Más Depreciación 5.1 5.6 Más Beneficio Tributario Pérdidas por Inflación 1.9 2.1 F.CAJA BRUTO 27.2 29.7 Inversión en K.de T. (6.5) (7.3) Inversión en A.Fijos (5.2) (5.7) FLUJO DE CAJA LIBRE 15.5 16.7 Costo de Capital UODI año 2007 VALOR DE CONTINUIDAD VP Flujo de Caja Libre VP Vr. de Continuidad VALOR DE LAS OPERACIONES Más Inversiones Permanentes Más Deudores Largo Plazo Menos Pasivos Financieros Menos Cuentas por Pagar Largo Plazo Menos Obligaciones Laborales Largo Plazo VALOR DEL PATRIMONIO El enfoque moderado convergente 2004 24.0 6.2 2.3 32.5 (8.2) (6.2) 18.1 2005 26.3 6.8 2.5 35.6 (9.0) (6.8) 19.8 2006 28.9 7.5 2.7 39.1 (10.5) (7.5) 21.2 2007 31.8 8.2 3.0 43.1 (11.5) (8.2) 23.3 21.37% 31.8 149.0 ENFOQUE MODERADO CONVERGENTE 51.4 56.6 108.0 0.7 12.8 (15.7) (3.3) (0.4) 102.1 VC = Ante la perspectiva de obtener a perpetuidad una rentabilidad marginal = CK, se asume que la inversión bruta sería igual a la depreciación UODI CK 18 9 Fusión Bavaria - SABMiller • En Enero 20 de 2005 Financial Times hablo de una posible venta de Bavaria por 9000 millones de US$. 19 Fusión Bavaria - SABMiller Julio de 2005 se concreta la operación en los siguientes términos: • US$ 7.800 millones • GSD adquiere el 15.1% de SAPMiller • SAPMiller adquiere el 71.8% de Bavaria (Busca el 100% OPA a minoritarios por US$19.48/acción US$1400 millones) Negocio Bavaria-SABMiller Cía. Hondureña-SABMiller Bavaria – Backus & Johnston Interbrew - AmBev VM/Ebitda 9.78 11 10.8 13 20 10 Inductores de Valor – Ingenio Azucarero Internal Market External Market Price Preferred Market Income Crop Area (Ha) Productivity/Ha Age of Cutting Commercial Yield % strange matter Time after cutting Margin Volume Costs ROI Agricultural Activities Raising Economic Benefit (EB) MVA = ∑ n =1 EB (1 + WACC ) n Capital Turnover Equipment Land Debt WACC Equity 21 Inductores de Valor – Caso Telefónica Chile CTC Ingresos TCTC consolidado Miles de millones de $Ch de cada año +12% 850 757 +2% 893 847 863 Móvil 87% 69% 67% 65% 68% Fija 1998 1999 2000 2001 2002 Resultado neto TCTC consolidado Miles de millones de $Ch de cada año -111% 130 Decreto tarifario 1999-2004 4 Líneas por empleado (TCTC fija) +131% 1.058 -18 -50 845 +20% -114 582 383 1998 459 1999 2000 A pesar de haber incrementado significativamente su eficiencia y la diversificación de sus ingresos, la compañía no ha podido recuperarse de las severas condiciones impuestas en el decreto 1998 2001 1999 2000 2001 2002 2002 22 11 ROE promedio TCTC Retorno sobre el patrimonio Precio de la acción CTC-A Promedio Ch$ de cada año 3.180 16,4% -114% +71 % 2.588 -42% 2.447 2.000 2,3% 1993-1998 1999-2002 1.864 19931995 1.864 19961999 Abril 1999 2000 2001 2002 1.857 Marzo 2003 Como consecuencia de la baja rentabilidad y las pocas expectativas de futuro, el precio de las acciones de la compañía disminuyó más de un 40% desde la firma del Decreto 187 de 1999 23 Valoración del Cerro Paranal - Chile • Cerro Paranal Antofagasta • Comprador ESO European Southern Observatory para instalacion de un VLT (Very Large Telescope) • Problema Estimar el valor de indemnizacion que deben recibir los dueños del terreno. • Cuanto puede valer un terreno desértico, donde no hay nada, no crece nada y no hay depósitos minerales? Senador Chileno (1994) 24 12 Valoración del Cerro Paranal - Chile • Paranal ofrece mas noches disponibles para observación que otros sitios. (Menos días nublados, menos vapor de agua mejor “seeing”) Paranal La Silla 83% de noches despejadas 63% de noches despejadas Mas nitidez (80% mas observaciones frente a La Silla Noches despejadas adicionales = 365 (83%-63%) = 73 Costos VLT = 318 millones de US$ de inversión y 11.5 millones US$ por operación Cada noche despejada de observación le cuesta a la ESO US$ 262.000 Beneficio anual para la ESO = 73 x US$262.000 = US$ 19 millones VP(Beneficios) = US$ 114 millones 25 13