CRECIMIENTO CONTINUO

Anuncio

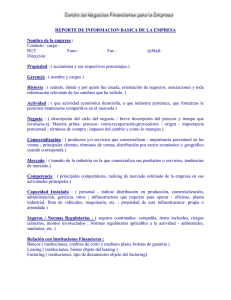

Industria de leasing proyecta incremento de 6% este año PÁG. 2 Mercado del leaseback continúa al alza SANTIAGO- CHILE MARTES 30.09.2014 PÁG. 6 Factoring prevé crecer 5% en 2014 PÁG. 8 LEASING Y FACTORING UN MERCADO EN CRECIMIENTO CONTINUO La reforma tributaria y el escenario de desaceleración económica no parecen estar afectando a los mercados del leasing y factoring, los que siguen una tendencia al alza. Los expertos, además, destacan los beneficios de estos instrumentos que permiten a las empresas obtener liquidez. 2 LEASING Y FACTORING DIARIO FINANCIERO - MARTES 30 DE SEPTIEMBRE DE 2014 La Achel proyecta un incremento moderado de las ventas en 2015. Industria del leasing crecería un 6% pese a desaceleración económica No obstante, la incertidumbre repercute en la ausencia de un alza exponencial en los contratos de arrendamiento. Para nadie es un misterio que las condiciones del mercado de inversiones en el país se han visto afectadas por, una parte, por la desaceleración económica y, por otra, por la incertidumbre que generó la discusión de la ahora aprobada reforma tributaria. Bajo, este escenario, los expertos aseguran que ambos factores han incidido en el mercado del leasing financiero, al punto que no advierten un desarrollo exponencial del sector durante lo que resta de 2014, aunque eso sí, los más optimistas, hablan de un crecimiento que este año se podría empinar en un 6%, en comparación con el 7,5% registrado en 2013, o el 8,4% evidenciado en 2012. En la actualidad, el leasing financiero -herramienta que permite el arrendamiento de un bien de capital durante un período determinado y el cliente (arrendatario) paga periódicamente una renta a la compañía de leasing o banco, y puede optar por comprar el bien, renovar el contrato o devolverlo-, está conformado por 35.000 clientes y su stock de contratos llega a los US$ 11 mil millones. Según cifras de la Asociación Chilena de Leasing (Achel), que agrupa a 14 instituciones, a agosto de este año, el número de contratos de la industria asciende a 88.389. En cuanto al volumen de venta de contratos, en el caso de las pequeñas y medianas empresas (Pymes), éstas representan el 30%, mientras que un 60% corresponde al número de operaciones. El volumen de contratos para las grandes empresas, en tanto, asciende a un 70% y en un 30% se instala el total de operaciones. En términos prácticos, el principal beneficio del leasing financiero para las Pymes es que obtienen el financiamiento de activos fijos con ventajas tributarias asociadas. “Es un traje a la medida para las Pymes, porque compran un bien con todos sus problemas resueltos”, asegura Roberto Anguita. En el caso de las grandes empresas, explica, que entre las ventajas están los beneficios tributarios. Sector en alza Para Roberto Anguita, de Achel, en la baja observada en el crecimiento del mercado este 2014, comparado con 2013, un factor que influye junto a la desaceleración y la hasta hace unas semanas incierta reforma tributaria, es el escenario en la minería y, también, el alza en el tipo de cambio. “Los proyectos de inversión de la minería están maduros y, por lo tanto, ya no necesitan nuevos requerimientos de activos fijos”. Roberto Anguita, presidente de la Achel. 88.389 asciende el número de contratos de leasing a agosto de 2014. Esto, significa que las empresas de sectores consolidados que desarrollan productos y servicios que están en pleno funcionamiento, no necesitan inyectar nuevos recursos financieros para seguir avanzando en sus proyectos, porque están consolidados. José Luis Jara, gerente general de Progreso Leasing & Factoring, plantea que en el actual contexto econó- Director: Roberto Sapag • Subdirectora Teresa Espinoza • Jefe de Redacción: Rodrigo Martínez • Editora de Suplementos: Alejandra Rivera • Periodistas: Daisy Castillo, Francisca Contreras, Alejandra Maturana, Francisca Orellana • Jefa de Producción: Victoria Vodanovic Editor Gráfico: Rodrigo Aguayo • Diseño: Álvaro Osorio • Dirección: Av. Apoquindo 3885, piso -1 • Teléfono: 339 1000 Fax: 207 7410 • E-mail: buzondf@df.cl Impreso por Quad/Graphics Chile S.A., que sólo actúa como impresor. LEASING Y FACTORING MARTES 30 DE SEPTIEMBRE DE 2014 - DIARIO FINANCIERO 3 EVOLUCIÓN DE LOS BIENES EN STOCK Diciembre 2012 14% Otros 45% Bienes raíces Diciembre 2013 13% Otros 47% Bienes raíces Diciembre 2014 13% Otros 8% Equipos industriales 8% Equipos industriales 7% Equipos industriales 8% Vehículos 8% Vehículos 8% Vehículos 10% Equipos movimiento de tierra 15% Equipos de transporte 9% Equipos movimiento de tierra 15% Equipos de transporte 10% Equipos movimiento de tierra 49% Bienes raíces 13% Equipos de transporte FUENTE: ASOCIACIÓN CHILENA DE LEASING, SEPTIEMBRE 2014 mico, marcado por la disminución de las tasas de inversión, junto a un panorama en el que, asegura, podría haber nuevas bajas, “la proyección de la industria se va a ver afectada este 2014”. Agrega que “las expectativas para el próximo año son poco alentadoras, porque si el escenario sigue siendo negativo, aunque se haya resuelto el tema de la reforma tributaria, siguen habiendo aspectos negativos en relación al alto precio del dólar”. Roberto Anguita, plantea que 2015 será un año que, como industria, “proyectamos un crecimiento de un 5%, similar en ventas y en contratos a 2014”. Agrega que “si proyectamos que este año el PIB será alrededor de un 1,9 y en 2015 tenemos expectativas de un 2,8, quiere decir que vamos a tener un punto más de crecimiento, pero no es inmediato y en el segundo semestre de 2015 deberíamos tener un mejor rango y una proyección de crecimiento moderada”. Sobre este punto, explica que son varias las condicionantes que influyen en el crecimiento. Uno de ellos es el sector minero que “puede crecer en la medida que haya productos de inversión y que los precios de 11 US$ mil millones es el stock de contratos. los commodities suban, lo que significaría un repunte”. De acuerdo a las estadísticas de la Achel, desde enero a agosto de 2014, una de las áreas en las que se concentra la contratación del leasing financiero y en la que se ha visto un repunte, a pesar de las condiciones económicas que afectan los capitales de inversión, es el de bienes raíces. En el caso del stock de la industria, es decir, de la estructura en la que está compuesta la cartera, también el área de bienes raíces ha ido en aumento: en 2012 alcanzó un 45%, en 2013 un 47% y en agosto de 2014 la cifra se ubica en un 49%. Para Anguita, el sector es un nicho potente en el que se puede invertir y en donde los niveles de confianza, por parte de los clientes, son mayores. 4 LEASING Y FACTORING DIARIO FINANCIERO - MARTES 30 DE SEPTIEMBRE DE 2014 Una de las posibilidades que permite este instrumento, es por ejemplo, renovar flotas de vehículos y maquinaria. Los beneficios del leasing para las Pymes y grandes empresas Entre las ventajas, figuran beneficios tributarios, opción de compra final y depreciación acelerada de los bienes adquiridos. El leasing es un instrumento de arriendo que apareció a fines de la década los setenta y tuvo un importante crecimiento durante el 2000, mediante el cual una empresa especializada se hace poseedora de un bien que luego le otorga a un cliente mediante un compromiso de compra a cierta fecha. Es así como resulta una alternativa de financiamiento con el que grandes, medianas y pequeñas empresas, pueden acceder a distintos equipos mobiliarios -como máquinarias y vehículos- o inmobiliarios -como oficinas y bodegas-, entre otros. El director de Crowe Horwath Chile, Sergio Bascuñán, cuenta que existen dos tipos de leasing: el financiero y el operativo. "El primero se asimila más a una modalidad cercana a la financiación tradicional, siendo el valor de opción mínimo", explica, mientras que el segundo contiene valores de cuotas más reducidas y el valor de opción de compra, generalmente, es el valor de mercado del bien al momento de ejercitarse la misma. "El principal uso del leasing es el de los bienes raíces, luego equipamiento de transporte, los equipos industriales y los de movimiento de tierra", analiza el experto, quien explica que los usos de este instrumento tienen que ver con inversiones de montos más elevados, por lo cual sus contratos son pactados a mediano y largo plazo. Entre las principales ventajas del leasing se encuentran: el beneficio tributario del pago de las cuotas, además que este bien puede ser adquirido o renovado por otro al final del período. Adicionalmente, no se requieren garantías reales, no aparece en el sistema de informaciones comerciales y el bien en contrato puede ser renovado. El atractivo para las Pymes José Luis Jara, gerente general de Progreso Leasing & Factoring, señala que el principal atractivo del leasing para las Pymes (Pequeñas y Medianas Empresas) radica en su serie de ventajas y beneficios tributarios, lo que lo hace "una alternativa suma- las Pymes: los bienes adquiridos cuentan con coberturas de seguro apropiadas resguardando la inversión realizada; les entrega la posibilidad de estructurar un flujo de pagos periódicos según las posibilidades de pago del cliente; el marco legal permite la depreciación acelerada de los activos adquiridos y la elección de los proveedores y de los bienes a adquirir es libre, explican. Grandes empresas El leasing -independiente del tamaño de la empresapermite acceder a bienes cuando el financiamiento es escaso. mente atractiva". Además, continúa, es una muy buena garantía para el acreedor, para la compañía de leasing y para los bancos que otorgan ese financiamiento porque, si el contrato está vigente, el acreedor es dueño del activo productivo y, por lo tanto, desde ese punto de vista se reduce su riesgo. "Las Pymes que siempre tienen dificultades para acceder al financiamiento y que tienen pocas garantías utilizan este instrumento porque de cara al acreedor le da mayor seguridad", afirma. Según la Asociación Chilena de Leasing (Achel), este instrumento reviste una serie de ventajas para Para las compañías de gran tamaño este instrumento permite adquirir bienes de capital mediante el pago de cuotas periódicas y una opción de compra final. Tiene una gran flexibilidad en el diseño de las condiciones del contrato, lo que se traduce en la posibilidad de que la firma cliente elija el plazo de pago, el perfil de las cuotas periódicas, entre otras solicitudes. Jara añade que éstas utilizan el leasing como una alternativa de financiamiento, porque es una herramienta que posee beneficios tributarios importantes. "A diferencia de un crédito bancario, las rentas de arrendamiento que genera un contrato de leasing pueden ser registradas como gastos de forma íntegra", señala. LEASING Y FACTORING MARTES 30 DE SEPTIEMBRE DE 2014 - DIARIO FINANCIERO RODRIGO SPROHNLE Presidente Empresas de Factoring Chile A.G. En nuestro país existe la errada premisa de que las pequeñas y medianas empresas que recurren al financiamiento que le entregan los factoring, lo hacen porque tienen problemas económicos, están “complicados” o no tienen a quién más recurrir. La verdad, es que cuando hablamos de factoring, estamos hablando de emprendimiento y de emprendedores. Estamos hablando de una industria que es un pilar fundamental en el desarrollo de las Pequeñas y Medianas Empresas (Pymes) y del crecimiento del país. Los socios de Empresas de Factoring de Chile A.G. - que agrupa a 18 empresas - logran atender a más de 6.000 clientes en todo Chile, de los cuales 90% corresponden a pequeñas y medianas empresas, con colocaciones totales por más de $ 265 mil millones. Los factoring no bancarios enten- Factoring: crecimiento y estabilidad demos que plasmar una idea en un negocio no es fácil. Tampoco es sencillo tomar la decisión de embarcarse en proyectos que siempre tienen riesgos asociados y que una vez que están en marcha las necesidades de capital son crecientes. Por eso, la premisa es clara: todo negocio requiere de apoyo financiero para nacer, operar y seguir creciendo. Las Pymes conviven con una realidad diaria, la de los ingresos postergados. Sus clientes, en la mayoría de los casos, pagarán a 30, 60 o, a veces, a 90 días. Mientras tanto, el pequeño empresario debe pagar los sueldos, comprar la materia prima y hacerse cargo de las demás cuentas; pero el capital de trabajo es limitado. Es aquí donde el factoring hace su aporte, adelantando pagos que permiten al emprendedor tener a su disposición el capital de trabajo, ordenar su caja Las Pymes conviven con una realidad diaria, la de los ingresos postergados. Sus clientes, en la mayoría de los casos, pagan a 30, 60 o, a veces, a 90 días. y hacer más eficiente su proceso de cobranza de las cuentas por cobrar. Por eso se dice que el factoring es el corazón de la PYME. Luego, cuando una empresa crece, se ve enfrentada a los desafíos de realizar mejoras en infraestructura, adquisición de maquinaria, compra de terrenos, contratación de trabajadores y una serie de requerimientos adicionales de recursos frescos para que su negocio no se detenga. En estos casos, nuevamente el factoring brinda su apoyo. Pero nuestros asociados no sólo aportan a las Pymes la entrega de recursos. Otro de los elementos más importantes es nuestro apoyo a la eficiencia de la gestión de las Pymes, lo que permite a los emprendedores dedicar su tiempo y energía exclusivamente al desarrollo de su negocio, sin desgastarse en temas administrativos y de cobranza. No cabe duda que las Pymes son un importante motor de desarrollo, generando una gran cantidad de empleos. 5 6 LEASING Y FACTORING DIARIO FINANCIERO - MARTES 30 DE SEPTIEMBRE DE 2014 Expertos: leaseback no se ha visto afectado por la desaceleración Este escenario positivo se explicaría por la necesidad de varias empresas de contar con capital de trabajo. A diferencia de lo que este 2014 está ocurriendo con el leasing, mercado en el que se prevé un crecimiento de un 6%, en el caso del leaseback -tipo de leasing-, el panorama es alentador. Así lo plantean los expertos, quienes coinciden que este escenario positivo se ha dado como respuesta a la necesidad de varias empresas de contar con capital de trabajo. “Este año va a seguir siendo intensivo en leaseback, hay períodos en que las tasas están relativamente bajas. Todavía no repuntan los indicadores de inversión, tampoco las importaciones de bienes de capital, ni la venta de camiones, por lo que esta herramienta ha tomado un papel importante dentro de la gama de productos que maneja el leasing financiero normal”, asegura Aldo Massardo, vicepresidente de la Asociación Chilena de Leasing (Achel). En términos prácticos, esta opción financiera permite, por ejemplo, que una persona -cliente- que requiere recursos financieros frescos y tiene varios activos (máquinas, inmuebles, oficinas) venda su propiedad a una institución financiera y no pierda el uso ni goce de ésta, porque luego de vender, pasa a ser arrendatario y existe un compromiso de compraventa incluido. Esto, en la práctica, implica que quien era propietario, luego arrendantario, recupere la propiedad. El sistema de leaseback se rige por plazos a la hora de otorgar el beneficio. Por ejemplo, cuando se trata de bienes muebles, el rango mínimo por el que se concede el financiamiento es de 12 meses, mientras que cuando se trata de inmuebles (oficinas, terrenos y galpones), el plazo mínimo es de cinco años. Según Massardo, el actual escenario económico, con los bajos niveles de inversión ocasionados por la desaceleración económica y los efectos que algunos sectores productivos temían que generaría la reforma tributaria, ha tenido efecto en el mercado del leaseback, pero no drástico: “Las empresas ocupan sus mismos bienes para conseguir financiamiento y reestructurar sus pasivos”. Agrega que, otras, han debido recurrir, sí o sí, a vías de financiamiento para continuar con sus negocios, por lo que el sector, en general, dice, no ha sufrido un retroceso, ni tampoco un estancamiento este ejercicio. Tendencia al alza En general, y siguiendo la tendencia de utilización del leaseback que apunta a las oficinas y galpones, en mayor medida, este año, los bienes que más han requerido esta alternativa son los inmuebles, junto a las máquinas y equipos. En el caso del sector transporte, su uso es menor. “En el tema vehículos es muy bajo, porque hay una serie de impuestos de compra y venta que gravan los vehículos, entonces, no se hace muy atractivo”, asegura Massardo. También el sector manufacturero -empresas de envasado, de bodegaje, Este 2014, los bienes que más han utilizado esta herramienta financiera son los inmuebles, junto a las máquinas y equipos. del plástico, por ejemplo, es otro de los que, con mayor frecuencia, recurre a este tipo de financiamiento, porque requieren alta inversión en activos fijos. El mercado también se está abriendo, con buena acogida, plantea Roberto Anguita, presidente de Achel, en el sector agroindustrial. Para el ejecutivo, los sectores que habitualmente utilizan las operaciones de leaseback son los clientes de las grandes empresas. “Se da una alternativa de refinanciamiento hoy día o de financiamiento de sus activos a condiciones extremadamente buenas y que son las mejores de los últimos diez años, por lo tanto, los clientes pueden tener capital de trabajo o refinanciar sus activos en condiciones muy buenas y a largo plazo”. En términos de beneficios prácticos, el leaseback permite, primero, conseguir recursos de manera fácil, luego, la posibilidad de reestructurar deudas de corto y largo plazo, por ejemplo, una empresa concentrada en capitales de trabajo que tiene una deuda de corto plazo con vencimiento a 30 días, puede pagar la deuda y reestructurarla en una cuota mensual de largo plazo, a pagar en cinco años, lo que le permite rebajar su carga financiera mensual. Otra ventaja apunta al beneficio tributario que otorga: una empresa puede rebajar sus pérdidas por las ventas del leaseback a la institución financiera y rebajar, por lo tanto, su utilidad. Muchos se preguntarán cómo se puede transformar un activo fijo en capital de trabajo. “Vendiendo el activo fijo a una institución financiera y transarlo a un precio determinado, repactando el plazo de pago en cuotas mensuales, semestrales o trimestrales en un período de tiempo estimado y que depende de la depreciación de éstos”, explica Massardo. ¿Cómo, en la práctica, una empresa accede a esta herramienta? Imagine el siguiente escenario: el propietario de una empresa con varias deudas, está interesado en levantar un nuevo proyecto o construir una sucursal nueva, ¿qué puede hacer? Lo primero, es definir los activos fijos que tiene en su contabilidad, ver aquéllos que tienen un valor importante para un tercero y, tras tener claro ese panorama, los ofrece a una institución financiera. Luego, la entidad tasa el activo y lo compra, haciendo que el cliente obtenga recursos frescos, ya sea, para invertir en el pago de deudas, o para comprar un nuevo terreno, por ejemplo. El leaseback permite, entre otras cosas, reestructurar deudas de corto y largo plazo. 8 LEASING Y FACTORING DIARIO FINANCIERO - MARTES 30 DE SEPTIEMBRE DE 2014 Para los actores del sistema, la facturación electrónica debiera aumentar el número de clientes. Industria del factoraje prevé crecer un 5% en sus ventas este 2014 La promulgación de ley de factura electrónica influiría positivamente en la industria del factoring, mostrando sus primeros resultados a contar del segundo semestre de 2015. A contar de noviembre de este año, las grandes empresas deberán regirse a través de la ley de facturación electrónica, práctica a la que se unirán las Pymes en mayo de 2015. Este proceso gradual tiene, según los expertos, su principal importancia en las ventajas y beneficios tanto económicos como en ahorro de tiempo para todos los actores involucrados en el sistema de factoring. “La factura electrónica como instrumento va a ser un elemento que le dará mayor seguridad a las transacciones de factoring, porque siendo el documento electrónico se disminuyen los costos de transacción, se reducen los tiempos de evaluación y respuesta, además se produce una mayor certeza respecto de la emisión de los documentos y la recepción de los mismos”, explica José Luis Jara, vicepresidente de la Asociación de Empresas de Factoring A.G y gerente general de Progreso Leasing y Factoring. En nuestro país, la industria del factoring en los últimos años ha presentado un crecimiento exponencial, donde entre 2009 y 2013, las ventas alcanzaron un aumento del 89,4%. Según datos entregados por la Asociación Chilena de Facto- ring (Achef), el sector experimentó un incremento de 9,5% en 2013, cerrando en ventas con montos superiores a los MMUS$ 26.000 y un total de 18.667 clientes, aumentos que con la llegada del nuevo régimen de facturación debiese dar aún más al alza. “La implementación de la factura electrónica ayudará a impulsar la industria del factoring. Hoy casi todos los pasos de este procesos se realizan de forma manual, lo que ralentiza en gran medida la tarea y vuelve a este instrumento más costoso para las Pymes”, explica Claudio Martínez, presidente de Achef. Añade que para 2015 se espera un crecimiento similar al 5% previsto para este ejercicio, donde la cifra no considera los cambios en la PARTICIPACIÓN DE MERCADO ASOCIADOS ACHEF 89,4% fue el crecimiento en ventas en la industria del factoring entre 2009 y 2013, según la Achef. legislatura, por lo que se encuentra en constante monitoreo. Respecto de la influencia de la ley de factura electrónica, Martínez indica que ésta se verá, sutilmente, a contar del segundo período de 2015, donde el comportamiento de las Pymes debiese afectar directamente en la movilidad de las cifras. “Si bien, los resultados de esta medida no podremos dimensionarlos hasta el segundo semestre de 2015, creemos que la llegada de la facturación electrónica será sumamente beneficiosa, ya que nuestro crecimiento irá de la mano de esto, y la difusión de nuestro producto en el mercado de regiones donde tenemos mayores espacios de crecimiento que en Santiago”, explica Martínez. Por su parte José Luis Jara, señala que la entrada de este sistema permitirá que muchas pequeñas y medianas empresas puedan acceder a esta herramienta financiera, ya que muchos de los costos asociados a trámites y la complejidad de estos, hacían que descartarán la opción del factoring como una buena forma de financiar sus negocios. "Esta herramienta, sin duda, será un gran aporte para las pequeñas y medianas empresas, que probablemente van anticipar su uso de la factura electrónica, para así obtener mayores beneficios acongiéndose a esta normativa, en tiempos en que el escenario económico se complejiza principalmente para ellas", señala Jara. Respecto a la realidad económica a nivel país, los expertos coinciden, que la reforma tributaria y el reajuste no afectarán a la industria, sino la potenciarán creando nuevas oportunidades y la entrada a otros segmentos."Tenemos altas espectativas en un escenario como el actual, en donde hay un menor nivel de ventas, pero hay mayor necesidad de capital de trabajo, lo que hace que la industria pueda exhibir mejores niveles de actividad", indica Jara. CIFRAS EN MM$ - VENTAS A AGOSTO 2014 (RANKING DE INSTITUCIONES POR MONTO) 1.946.971 BANCO BCI 987.638 TANNER 15,68% Banco Santander 958.713 BANCO BBVA 728.481 BANCO SECURITY BANCO SCOTIABANK 337.093 BANCO ITAU 358.375 BANCO BICE VENTAS A AGOSTO 2014 1.462.716 BANCO SANTANDER BANCO CORPBANCA PARTICIPACIÓN DE MERCADO ASOCIADOS ACHEF 1.709.707 BANCO DE CHILE 18,04% Banco Chile 21,04% Banco BCI 205.776 183.702 INCOFIN 173.343 BANCO INTERNACIONAL 152.694 7,82% Banco Security 3,9% Banco Scotiabank 3,57% Banco Itau 3,07% Banco Corpbanca 1,98% Banco Consorcio 1,81% Incofin 286.439 BANCO CONSORCIO 10,51% Tanner 10,12% Banco BBVA 1,71% Banco Internacional 0,76% Banco Bice FUENTE: ACHEF FUENTE: ACHEF LEASING Y FACTORING MARTES 30 DE SEPTIEMBRE DE 2014 - DIARIO FINANCIERO Los siete pasos para una exitosa operación de factoring Antes de realizar una operación de factoring hay que determinar, en primer lugar, para qué quiero utilizar esta herramienta. 6 Firma de contrato A la aprobación del crédito, le sigue la lectura y firma del contrato, en el cual debe quedar estipulado el factorado o cliente, el factor o empresa de factoring, los derechos y obligaciones de cada una de las partes, la duración del contrato y los intereses y comisiones. “Es muy importante para nosotros la transparencia en esta etapa del negocio, para ello es vital que nuestros ejecutivos comerciales expliquen cada una de las partes de este contrato y mandato público para que nuestros clientes no tengan dudas”, explica Kalergis. Esta herramienta permite a las firmas hacer líquido cualquier documento sujeto a factoraje -facturas, letras, pagarés o cheques- lo clave, es informarse. 1 Determinar la necesidad de utilizar esta herramienta financiera Las principales razones que llevan a una empresa a utilizar el Factoring, según Eduardo Miranda, gerente de esta área en Banco Internacional, son la falta de liquidez, la necesidad de otorgar mayores plazos de pago a sus clientes, la necesidad de liberar y diversificar fuentes de financiamiento y simplificar la administración de sus cuentas por cobrar dejando la cobranza en manos de expertos. En este punto las empresas de factoraje, bancarias como no bancarias, concuerdan en que es importante contar con una asesoría previa, donde se perfilen correctamente las características del proyecto, para el cual la firma realizará la solicitud, definiendo si realmente se encuentra en condiciones para tomar esta herramienta financiera. 2 Buscar una empresa de factoring Una vez definidos los puntos de la operación, se debe buscar las potencialidades de la empresa con la que se realizará el contrato, fijándose en factores como la reputación, experiencia, tasas y beneficios que le entregará durante el período que dure el acuerdo. 3 Solicitar un producto adecuado a las necesidades Una vez elegido el factoring, es importante que el solicitante tenga claro el tipo de deudores con los que trabaja su firma y cómo se presenta ante el mercado, ya que, según José Luis Jara, gerente general de Progreso Leasing y Factoring, marcará la disposición y beneficios que las empresas de factoring puedan entregarle, además de los productos a los que puede acceder. 9 4 Documentos necesarios para la operación Hoy la tramitación de documentos se hace de forma tradicional, donde empresas como Incofin han incorporado el retiro de los documentos personalmente. Con la llegada de la factura electrónica y la digitalización de muchos de estos trámites, este proceso será más seguro para ambas partes. 5 Entrega de factura Según Rodrigo Kalergis, subgerente de clientes y mar- keting de Incofin, es clave considerar el cierre de la operación, donde la firma debe estar disponible para entregar la información necesaria para los pasos siguientes. Indica que el paso más importante es la entrega de la factura, por ello, se requiere que la firma a cargo de la tramitación tenga sucursales o acceso para que los clientes puedan llevar a cabo este trámite en forma expedita. Y segundo, que el proceso del giro de los fondos se haga directamente a través de transferencia electrónica a las cuentas del solicitante. 7 Cobro de la deuda Una vez firmado el contrato, la empresa de factoring hará el pago en su totalidad de lo acordado por el valor de los documentos del solicitante. En el caso que el pago sea parcial, el factoring hará el depósito por el porcentaje acordado -entre un 80% y el 90% del valor de los documentos- y llegada la fecha de vencimiento de los mismos, pagará al cliente el porcentaje restante, menos la tasa de interés. 10 LEASING Y FACTORING DIARIO FINANCIERO - MARTES 30 DE SEPTIEMBRE DE 2014 Casos de éxito: herramientas financieras que agilizan crecimiento de las Pymes El financiamiento es un verdadero desafío para las empresas, especialmente para las pequeñas y medianas que crecen rápidamente y necesitan obtener liquidez y facilidades de pago para solventar sus operaciones. Frente a esta situación, surgen instrumentos como el leasing y el factoring, los que se pueden utilizar por separado o juntos dentro de la estrategia de la compañías, facilitando la compra de productos y el pago de trabajadores y proveedores, entre otros. LOS 15 AÑOS DE LEASING DE FIRST RENT A CAR SERVICIO ELECTROMECÁNICO Y GRÚAS SAN JORGE LTDA. La empresa de arriendo de automóviles First Rent a Car nació hace 50 años en la ciudad de Concepción y desde hace 15 años utiliza el leasing para sus operaciones. Con el objetivo de optimizar sus utilidades y mantener la flota actualizada, decidieron que este era el mejor método de financiamiento para cumplir dichos objetivos en el menor tiempo posible. "Primero se cambió el método de financiamiento a leasing financiero con las ventajas tributarias que el nuevo producto nos brinda", cuenta Álvaro Cabello, gerente general de la firma, quien destaca entre otras ventajas, la protección para no quedar obsoletos, pues con la nueva herramienta de leasing con "buy back" -utilizada más recientemente- pueden renovar la flota cada un máximo de 12 meses y con un financiamiento del 100%. "De este modo hemos podido responder con Servicio Electromecánico y Grúas San Jorge Ltda. es una empresa dedicada al rubro de las repaciones mecánicas, eléctricas, electrónicas y transporte de maquinarias y grúas con 20 años de presencia en el mercado y alrededor de 15 trabajadores. Desde 2006, utiliza el leasing como parte de la estrategia de financiamiento de su negocio, lo que según su gerente general, Gustavo Pallauta, lo ha ayudado a crecer rápidamente sin verse "agobiados" con las cuentas. "La primera vez que utilizamos el leasing fue hace unos ocho años porque teníamos la necesidad de comprar un camión especial muy costoso, y no teníamos los recursos necesarios para hacerlo", narra el empresario. De este modo, continúa, fue más fácil adquirirlo y pagarlo en cómodas cuotas que no afectaban su financiamiento, siendo una herremienta muy recomendable para Pymes (Pequeñas y Medianas Empresas) que quieren mejorar su infraestructura, conseguir nuevos productos y crecer. Verónica Aguirre, secretaria administrativa de la firma, cuenta que antes de operar con leasing la empresa contaba con sólo dos camiones y hoy ya tiene cinco. "Hemos ido construyendo y mejoreando las instalaciones y estamos creciendo con una empresa", afirma, refiriéndose a una maestranza con la que se ofrecerá servicios a la ciudad de Calama y al sector minero. mayor rapidez a los diferentes requerimientos de nuestras empresas mandantes, los que nos ha ayudado a posicionarnos como una de las firmas líderes en nuestro rubro", enfatiza el ejecutivo, quien atribuye buena parte del crecimiento experimentado por la compañía a esta herramienta. La ejecutiva cuenta que en los últimos cinco años han crecido al 70%, lo que se ha visto favorecido con esta herramienta de financiamieno entregada por los bancos. "Con el leasing uno puede trabajar tranquilo y puede surgir sin ningún problema porque se pueden pactar las deudas sin verse atrapado sin poder cancelarlas", afirma. LEASING Y FACTORING MARTES 30 DE SEPTIEMBRE DE 2014 - DIARIO FINANCIERO MABET GROUP APUESTA POR EL FACTORING PARA CRECER Mabet Group es una empresa de Calama dedicada a la fabricación de estructuras y ofrecer servicios en terreno para la gran minería lo que se refiere a mantención y obras civiles, entre otras. Nació en el año 2000, con cuatro trabajadores y actualmente supera los 400. Luis Farías, gerente general de la firma, cuenta que utilizan el factoring desde hace tres años, tras haber crecido fuertemente como empresa enfrentándose a la demora generada por los mandantes al momento de pagar. "El beneficio que hemos encontrado en esta herramienta es que entra dinero fresco y eso nos ayuda a mantenernos al día con los sueldos de nuestros trabajadores y el pago de los proveedores", destaca el ejecutivo. Por su parte, Vanessa González, encaragada de tesorería de Mabet Group, cuenta que el factoring agiliza mucho el proceso de los pagos, lo que hace más fácil la gestión del departamento que lidera. Además, lo destaca como pieza fundamental del crecimiento de la compañía, pues también ha contribuido a la adquisición de nuevos bienes importantes para esta, contribuyendo a su buena reputación y confianza a nivel regional y nacional. "Nosotros como Grupo Mabet usamos el factoring en ambas empresas: Mabet Ltda. y Ingeniería Mabet Ltda; pues nos permite mantener flujos frescos que nos entregan tranquilidad", enfatiza Farías. FRENOS CHILE: INSTRUMENTO ESTRATÉGICO Frenos Chile es una empresa de Concepción dedicada a la venta de repuestos y servicios para las flotas de camiones de las empresas de transporte y algunas maquinarias. Paula Cea, administradora de la firma, cuenta que en un momento en que se vieron con poco flujo de caja decidieron evaluar diferentes alternativas de financiamiento, encontrándose con el factoring. "Teníamos créditos de clientes que sobrepasaban nuestros límites como Pequeña y Mediana Empresa, así que encontramos en el factoring una solución a nuestro problema", cuenta. Desde entonces, no han dejado de factorizar durante todos los meses del año una o dos veces para tener mayor tranquilidad. Con esto, pueden tener dinero en efectivo al día, en lugar de tener que esperar entre 30 y 60 días para obtenerlo. "Así puedo cumplir con mis compromisos: pagar a mis proveedores, el arriendo del local y el sueldo de los trabajadores", destaca. La ejecutiva explica que algunas empresas se sienten inseguras de recurrir a este tipo de instrumentos, sin embargo, son bastante útiles y fáciles de manejar, siendo especialmente estratégicas para que las firmas más pequeñas puedan mantenerse en el tiempo. "Con este tipo de herramientas también es más fácil ir renovando la mercadería para poder ofrecerle a los clientes productos nuevos que quizás son muy difíciles de obtener sin este tipo de financiamiento", señala. Por último, según analiza Patricio Cea, propietario de la firma, usar el factoring es como vender al contado, pues permite obtener descuentos al pagar con efectivo y, además, guardar un delta para las operaciones del negocio. 11