Un Incremento en la Tasa del IVA sobre Alimentos

Anuncio

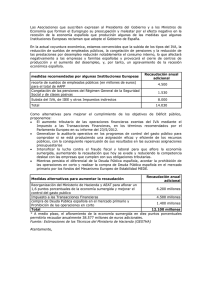

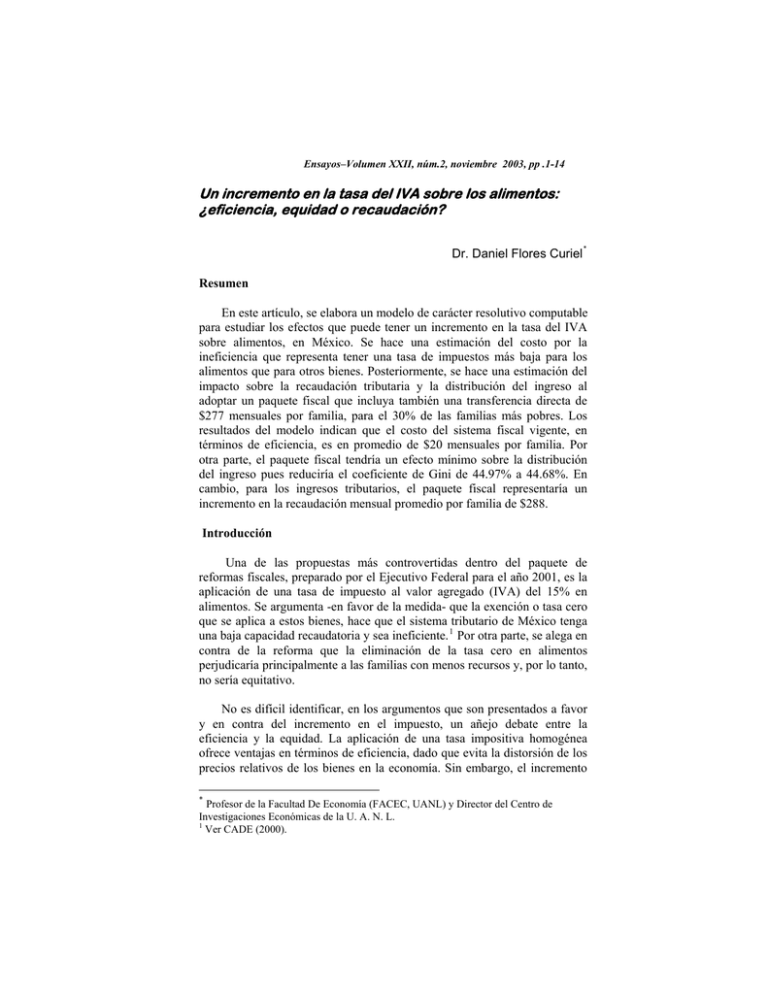

Ensayos–Volumen XXII, núm.2, noviembre 2003, pp .1-14 Un incremento en la tasa del IVA sobre los alimentos: ¿eficiencia, equidad o recaudación? Dr. Daniel Flores Curiel * Resumen En este artículo, se elabora un modelo de carácter resolutivo computable para estudiar los efectos que puede tener un incremento en la tasa del IVA sobre alimentos, en México. Se hace una estimación del costo por la ineficiencia que representa tener una tasa de impuestos más baja para los alimentos que para otros bienes. Posteriormente, se hace una estimación del impacto sobre la recaudación tributaria y la distribución del ingreso al adoptar un paquete fiscal que incluya también una transferencia directa de $277 mensuales por familia, para el 30% de las familias más pobres. Los resultados del modelo indican que el costo del sistema fiscal vigente, en términos de eficiencia, es en promedio de $20 mensuales por familia. Por otra parte, el paquete fiscal tendría un efecto mínimo sobre la distribución del ingreso pues reduciría el coeficiente de Gini de 44.97% a 44.68%. En cambio, para los ingresos tributarios, el paquete fiscal representaría un incremento en la recaudación mensual promedio por familia de $288. Introducción Una de las propuestas más controvertidas dentro del paquete de reformas fiscales, preparado por el Ejecutivo Federal para el año 2001, es la aplicación de una tasa de impuesto al valor agregado (IVA) del 15% en alimentos. Se argumenta -en favor de la medida- que la exención o tasa cero que se aplica a estos bienes, hace que el sistema tributario de México tenga una baja capacidad recaudatoria y sea ineficiente. 1 Por otra parte, se alega en contra de la reforma que la eliminación de la tasa cero en alimentos perjudicaría principalmente a las familias con menos recursos y, por lo tanto, no sería equitativo. No es difícil identificar, en los argumentos que son presentados a favor y en contra del incremento en el impuesto, un añejo debate entre la eficiencia y la equidad. La aplicación de una tasa impositiva homogénea ofrece ventajas en términos de eficiencia, dado que evita la distorsión de los precios relativos de los bienes en la economía. Sin embargo, el incremento * Profesor de la Facultad De Economía (FACEC, UANL) y Director del Centro de Investigaciones Económicas de la U. A. N. L. 1 Ver CADE (2000). 2 Ensayos en la tasa del impuesto sobre alimentos significa un mayor esfuerzo para los grupos con menores ingresos, ya que son quienes destinan una mayor proporción de su ingreso al consumo de estos productos. Además de la eficiencia y la equidad, la propuesta de incrementar el impuesto sobre alimentos contiene un tercer aspecto que sería conveniente separar para efectos de análisis, éste es el de la intención de incrementar la recaudación; es evidente que el consumo de alimentos representa una gran oportunidad para elevar los ingresos fiscales. Las familias en México, dependiendo del decil al que pertenecen, destinan en promedio desde un veinte hasta un cincuenta por ciento de su ingreso para el consumo de alimentos; de hecho, la alta proporción del gasto en alimentos que se hace en nuestro país se explica -al menos en parte- porque estos bienes tienen tasa cero. En este artículo, se elabora un modelo de resolución computable para estudiar los efectos que puede tener un incremento en la tasa del IVA sobre alimentos. Se considera la economía de un país pequeño y abierto al comercio internacional, en donde se producen y consumen dos tipos de bien: alimentos y no alimentos. El país se encuentra habitado por diez individuos con las mismas preferencias, pero con distintos niveles de ingreso. El modelo está ajustado para que el consumo en alimentos y no alimentos de cada individuo represente el consumo de la familia promedio del decil que le corresponde. El modelo permite simular el consumo y la utilidad de los distintos individuos ante cambios en su ingreso disponible y en las tasas de impuesto; lo cual permite una estimación del costo por la ineficiencia que representa tener una tasa de impuestos más baja para los alimentos que para otros bienes. Los resultados del modelo indican que el costo es en promedio de $20 mensuales por familia, cantidad que equivale aproximadamente a un 2% de la recaudación total. 2 El artículo de Ballard (1988) tiene algunas similitudes con el presente trabajo, ya que emplea un modelo de equilibrio general también de tipo computable, para estimar el costo por la distorsión que originan los impuestos en las decisiones de trabajo de los individuos. Sin embargo, en este estudio se enfatiza el costo por las distorsiones que originan los impuestos sobre las decisiones de consumo de los individuos. 2 Este trabajo no es un estudio completo del sistema fiscal; por lo tanto, no considera las diversas fuentes de recaudación que existen en México. Cuando se hace referencia a la recaudación total, se debe entender que se trata sólo de la recaudación correspondiente al IVA. Un incremento en la tasa del IVA sobre los alimento... 3 El modelo también se usa para evaluar el impacto de un paquete fiscal recaudatorio y redistributivo que, además de incrementar la tasa de impuesto sobre alimentos, incluye una compensación de $277 pesos mensuales para el 30% de las familias más pobres. De acuerdo con el modelo, la implementación de este paquete fiscal tendría un efecto mínimo sobre la distribución del ingreso pues tan solo reduciría el coeficiente de Gini de 44.97% a 44.68%. En cambio, para los ingresos tributarios, el paquete fiscal representaría un incremento en la recaudación mensual promedio por familia de $288. Esto significaría un incremento de 28% en la recaudación total. El trabajo se encuentra organizado de la siguiente manera. En la sección 1, se explica el modelo y la forma en que se ajusta a los datos de la Encuesta nacional de ingreso-gasto de los hogares. El análisis que se realiza para estimar el costo de la ineficiencia que representa un sistema tributario con tasas distintas aparece en la subsección 2.1. En la subsección 2.2, se hace la evaluación del paquete fiscal reacaudatorio y redistributivo. En la última sección se presentan las conclusiones del estudio. 1. El modelo Se considera la economía de un país pequeño que se encuentra abierto al comercio internacional. En este país solamente se producen y consumen dos bienes: el bien 1 (alimentos) y el bien 2 (no alimentos). En virtud de la apertura comercial, el precio de los bienes en el mercado doméstico está determinado por los precios en el mercado mundial. Se supondrá que los precios de los bienes en el mercado mundial son p1w = p2w = 1. En el país existe un gobierno cuyas funciones incluyen el cobro de impuestos y la distribución de los ingresos fiscales entre los habitantes del país. Se supondrá que p1 y p2 son los precios de los bienes, incluyendo impuestos. Así, si se define a ti como la tasa de impuesto ad valorem sobre el bien i, entonces pi = (1 + ti) × piw. Es importante aclarar que las tasas de impuesto para cada bien pueden ser distintas, como sucede en el caso base de nuestro modelo: el bien 1 tiene tasa cero, mientras que el bien 2 tiene una tasa del 15%; es decir, t1 = 0 y t2 = 0.15. En este modelo de una economía pequeña y abierta con empresas domésticas perfectamente competitivas, las modificaciones de la tasa impositiva sobre los bienes de consumo domésticos no afectan el ingreso de los nacionales, tampoco los precios de los bienes antes de los impuestos. En otras palabras, cuando sube el impuesto sobre alimentos de cero a 15%, el precio de los alimentos para el consumidor nacional será el precio internacional más el impuesto; de manera que la industria doméstica 4 Ensayos alimentaria continúa recibiendo el precio internacional por cada unidad vendida, tanto en el mercado nacional como en el mercado mundial. Si bien es de esperarse que el consumo nacional de alimentos disminuya, las empresas nacionales no tienen por qué modificar su producción, en todo caso, simplemente tienen que cambiar el destino de sus ventas. La reducción de las ventas domésticas se vería compensada con un incremento de las exportaciones. Así, el ingreso de los nacionales se mantiene inalterado ante cambios en la tasa del impuesto. 1.1 Los consumidores Existen diez individuos con nivel de ingreso distinto pero la misma función de utilidad; cada uno representa al hogar promedio de cada decil en la economía mexicana. Se supondrá que la función de utilidad de los individuos tiene la siguiente forma: u (q1 , q2 ) = α ln(q1 ) + q2 en donde α > 0 es un parámetro que se ajustará para que el gasto en alimentos y no alimentos de los individuos en nuestro modelo sea consistente con el gasto que efectúan las familias en nuestro país. La elección de la función de utilidad que se emplea en este trabajo no es un acto totalmente arbitrario. Se buscó una función que cumpliera con dos condiciones: (1) que sea relativamente sencilla, de tal forma que sea posible derivar las demandas de los bienes de manera analítica, y (2) que permita obtener una curva de expansión del ingreso que sea consistente con la reducción en la proporción del gasto en alimentos que se observa según se incrementa el ingreso. 3 El problema para el individuo i, que tiene un nivel de ingreso Ii, es elegir su consumo de alimentos y no alimentos, q1i y q2i, para maximizar u (q1i , q 2i ) = α ln (q1i ) + q 2i , sujeto a la restricción de ingreso 3 Las funciones de utilidad que se emplean en la mayor parte de los estudios son homotéticas, por lo tanto no cumplen con el segundo requisito. Un incremento en la tasa del IVA sobre los alimento... 5 I i = p1 q1i + p 2 q 2i . La demanda de alimentos del individuo i sería ⎛ I q1*i = −2α 2 ⎛⎜ p 2 ⎞⎟⎜⎜1 − 1 + i 2 ⎝ p1 ⎠⎝ p 2α ⎞ ⎟ ⎟ ⎠ mientras que la demanda de los otros bienes sería entonces ⎛ I q = α ⎜⎜1 − 1 + i 2 p 2α ⎝ * 2i 2 ⎞ ⎟ ⎟ ⎠ 2 En el cuadro 1, se muestra los datos obtenidos de INEGI (1998) sobre el consumo promedio mensual de las familias por decil. La última columna, muestra la proporción del gasto en alimentos en relación con el gasto total, variable a la que se llamará si; es el resultado de dividir el gasto en alimentos entre el gasto total para cada decil. Es obvio, excepto por el primer decil, que las familias con nivel de ingreso más bajo dedican mayor proporción de su gasto al consumo de alimentos. Cuadro 1. Gasto mensual de las familias en alimentos y otros bienes Decil I II III IV V VI VII VIII IX X Gasto 2,141 3,460 4,733 6,038 7,183 8,340 10,573 13,030 17,527 33,619 Alimentos 852 1,486 1,815 2,270 2,566 2,940 3,389 4,067 4,665 5,709 Otros 1,289 1,974 2,918 3,769 4,617 5,400 7,184 8,962 12,861 27,910 0.39 0.43 0.38 0.37 0.35 0.35 0.32 0.31 0.27 0.17 El modelo se ajusta a los datos, eligiendo el valor del parámetro α en los números naturales para minimizar ⎛ q1*i (α , I i ) ⎞ ⎜⎜ − s i ⎟⎟ ∑ Ii i =1 ⎝ ⎠ 10 2 6 Ensayos Es decir, se minimiza la suma de cuadrados correspondiente a la diferencia entre la participación del consumo de alimentos que arroja el modelo y la que se presenta en los datos para cada decil. Cuando se resuelve este problema de manera numérica, se encuentra que el valor óptimo es α = 16. 4 La gráfica uno muestra un comparativo entre la estimación de la proporción del gasto en alimentos que arroja el modelo y los datos. Se puede observar que existe un ajuste casi perfecto para los deciles 2, 3 y 10. Sin embargo, el modelo sobrestima la proporción del gasto en alimentos para el primer decil y la subestima para el resto de los deciles. 2. Análisis El modelo que se ha desarrollado, permite analizar el consumo doméstico ante modificaciones en las tasas de impuestos y en el ingreso de los individuos que representan los distintos deciles de la economía nacional. Se debe recordar que la propuesta de incremento en la tasa del impuesto sobre alimentos, también incluye una compensación económica para las familias más pobres. De hecho, se plantea como una reforma con dos objetivos: la eficiencia económica y la redistribución del ingreso. 4 Si se expandiera la búsqueda del valor óptimo al campo de los números reales, se encontraría que α ≈ 16.179. Un incremento en la tasa del IVA sobre los alimento... 7 En términos de análisis, resulta conveniente separar los dos objetivos de la reforma. Primero, se hará una estimación de la ineficiencia generada por un sistema tributario con tasas diferentes para distintos tipos de bienes. Segundo, se considerará el paquete fiscal que incluye un incremento al impuesto sobre alimentos con una transferencia directa a los individuos que representan los tres deciles más bajos de la economía. En este último caso, se trata de evaluar el efecto del paquete sobre la recaudación y la distribución del ingreso. 2.1 El costo de la ineficiencia Al tener tasas de impuesto distintas para alimentos y otros bienes, se altera los precios relativos y consecuentemente se distorsiona el consumo. En este caso, se abaratan artificialmente los alimentos en relación con otros bienes, favoreciendo que los individuos tiendan a consumir más alimentos que otros bienes. Esta distorsión es causante de ineficiencia. De acuerdo con la definición de pareto, una asignación de bienes entre individuos no es eficiente si es posible asignar los bienes de otra forma, para que todos los agentes se encuentren indiferentes con respecto a la asignación original y, al menos uno, obtenga un nivel de utilidad más alto. Algo similar se puede aplicar para un sistema de impuestos. Se dice que un sistema no es eficiente, si existe manera de incrementar la recaudación y mantener el nivel de utilidad de todos los individuos como constante. El costo de la ineficiencia se calcula como el incremento en la recaudación resultante de subir el impuesto sobre alimentos al 15%, menos el costo de compensar mediante transferencias directas a cada individuo para que mantenga su nivel de utilidad original. En el cuadro dos, se presenta el consumo de los bienes y la recaudación del sistema fiscal vigente por deciles. Es importante recordar que solamente se paga impuestos por el consumo del bien dos. En virtud de que los bienes alimentarios pierden importancia en la canasta de consumo de los individuos conforme se incrementa el ingreso, la carga fiscal es más fuerte sobre los individuos con mayor ingreso. En estas circunstancias, el decil más alto contribuye con un 35 % de la recaudación total. En contraste, la contribución conjunta de los primeros cinco deciles no alcanza el 20% de la recaudación total. 8 Ensayos Cuadro 2. Consumo de bienes y recaudación tributaria con el sistema fiscal vigente Decil I II III IV V VI VII VIII IX X TOTAL q1 1104.69 1513.86 1844.35 2141.95 2378.58 2599.90 2988.55 3372.36 3992.30 5730.72 q2 901.13 1692.29 2511.86 3387.86 4177.75 4991.38 6595.17 8397.94 11769.30 24250.67 Recaudación % Contribución 135.17 1.32 253.85 2.47 376.77 3.65 508.18 4.94 626.66 6.08 748.70 7.26 989.28 9.60 1259.69 12.22 1765.39 17.14 3637.61 35.32 10,301.30 100.00 Desde la perspectiva del consumidor, el incremento en la tasa impositiva de los alimentos es equivalente a un incremento en el precio de los alimentos. Evidentemente, esto significa que ya no podrá comprar la canasta de bienes que consumía orignalmente y por lo tanto que su nivel de utilidad se reduce. Hay diversas maneras de compensar a los individuos cuando se incrementa el precio de un bien, las más conocidas son las compensaciones de Slutsky y Hicks. En ambos casos, se otorga una transferencia directa al individuo para que su ingreso recupere el poder adquisitivo que tenía. Varian (1988) explica que la compensación de Slutsky es la cantidad de dinero que permitiría al individuo comprar la canasta de bienes que consumía originalmente, mientras que la compensación de Hicks es la cantidad de dinero que requiere el individuo para comprar una canasta que le proporcione el nivel de utilidad original. En el cuadro tres, se muestra las compensaciones de Hicks y Slutsky que se desprenden del modelo. Es fácil observar que la compensación de Slutsky es siempre mayor a la de Hicks. La explicación de este resultado es muy sencilla: si un individuo recibe una compensación que le permite comprar la canasta que consumía originalmente pero prefiere consumir otra canasta, entonces la canasta nueva tiene que permitirle alcanzar un nivel de utilidad más alto que el original. Por lo anterior, debe ser posible mantener al individuo con el nivel de utilidad original ofreciéndole una compensación menor a la de Slutsky. Un incremento en la tasa del IVA sobre los alimento... 9 Cuadro 3. Compensaciónes por decil Decil I II III IV V VI VII VIII IX X Hicks 158.16 215.73 262.14 303.88 337.05 368.05 422.49 476.21 562.97 806.15 Slutsky 165.70 227.07 276.65 321.29 356.78 389.98 448.28 505.85 598.84 859.60 En el cuadro cuatro, se muestra el consumo de los bienes y la recaudación por deciles cuando existe un incremento del impuesto en alimentos de 15%, acompañado de la compensación de Hicks. Al comparar con el cuadro dos, se observa claramente una disminución en el consumo de alimentos y un incremento en el consumo de otros bienes para todos los deciles. La tercer columna es la recaudación neta, es decir, la recaudación total que corresponde al individuo menos la transferencia que recibe como compensación por el incremento del impuesto. No es difícil notar que se incrementa la recaudación en todos los deciles, mientras que el cambio en la contribución de cada decil es prácticamente despreciable. Cuadro 4. Consumo de bienes y recaudación tributaria con la compensación de Hicks Decil I II III IV V VI VII VIII IX X TOTAL q1 1007.67 1368.19 1658.25 1918.88 2125.85 2319.27 2658.63 2993.50 3533.99 5048.17 q2 991.60 1828.09 2685.35 3595.80 4413.32 5252.95 6902.66 8751.03 12196.41 24886.74 Rec. Neta 141.72 263.71 389.39 523.32 643.82 767.78 1011.70 1285.47 1796.58 3684.09 10,507.58 Contribución 1.35 2.51 3.71 4.98 6.13 7.30 9.63 12.23 17.09 35.07 100.00 10 Ensayos Resulta claro que una tasa homogénea del 15% permite incrementar la recaudación, mientras se mantiene a todos los individuos con el mismo nivel de utilidad. La magnitud del incremento en la recaudación es el costo de la ineficiencia. En promedio, el paquete fiscal vigente con tasa cero para alimentos, permite al gobierno una recaudación de $1,030 por individuo. Adoptando una tasa homogenea del 15% y compensando a los individuos para mantenerlos indiferentes, la recaudación promedio por individuo se incrementa a $1,050. Esto significa que la ineficiencia tiene un costo aproximado de $20 mensuales por individuo, en términos de la recaudación total esto significa aproximadamente un 2%. 5 A la luz de la cifras que arroja el modelo, resulta obvio que el nuevo paquete fiscal no tiene como propósito principal corregir la ineficiencia del sistema tributario de México. Por supuesto, se pretende que el nuevo sistema fiscal sea eficiente, pero las razones más importantes para justificar la adopción de un nuevo paquete fiscal son el incremento de la recaudación y la redistribución del ingreso. Cuadro 1. Un paquete fiscal redistributivo y recaudatorio En un país con una distribución del ingreso tan desigual como México, sería difícil adoptar un sistema tributario que corrigiera la ineficiencia y mantuviera a todos los individuos con el mismo nivel de utilidad. Para lograr este objetivo, sería necesario establecer transferencias o compensaciones más altas para los deciles con ingresos más altos. A pesar de que esto no significaría un cambio significativo en la distribución del ingreso, como se puede deducir al comparar las últimas columnas de los cuadros dos y cuatro, sería muy difícil justificarlo políticamente. Es más razonable, desde el punto de vista político, una propuesta que incluya una compensación exclusivamente para los deciles más bajos. En esta sección, se considera un nuevo paquete fiscal que incluye el incremento del impuesto sobre alimentos y una transferencia directa homogénea para los individuos correspondientes a los primeros tres deciles. Este paquete es muy similar al que ha sido propuesto por el Ejecutivo, pero la compensación es mayor. La transferencia directa elegida para los tres individuos, es la compensación de Slutsky correspondiente al tercer decil. Como se observa en el cuadro tres, esta cantidad resulta ser aproximandamente de $277 mensuales para cada individuo. Evidentemente, esto significa un incremento en la utilidad de los tres individuos con respecto a su situación original. 5 Es importante recordar que en el modelo, cada individuo representa a la familia promedio del decil correspon-diente. En otras palabras, el costo de la ineficiencia sería entonces de aproximadamente $20 mensuales por familia. Un incremento en la tasa del IVA sobre los alimento... 11 En el cuadro cinco, se muestra el consumo de alimentos y otros bienes por decil. A pesar de recibir una compesnación muy generosa, los tres primeros deciles reducen el consumo de alimentos e incrementan el consumo de otros bienes. Como es de esperarse, la recaudación neta de los primeros tres deciles se reduce, mientras que la recaudación del resto de los deciles se incrementa. La última columna, nos muestra que existen cambios importantes en la contribución de los deciles a la recaudación total y, por lo tanto, en la distribución del ingreso. Cuadro 5. Consumo de bienes y recaudación tributaria con el nuevo paquete fiscal Decil I II III IV V VI VII VIII IX X TOTAL q1 1042.09 1382.65 1661.29 1862.57 2068.33 2260.79 2598.74 2932.48 3471.56 4983.24 q2 1060.51 1866.91 2695.22 3387.86 4177.75 4991.38 6595.17 8397.94 11769.30 24250.67 Rec. Neta 38.39 210.43 376.48 787.57 936.91 1087.84 1379.08 1699.57 2286.13 4385.08 13,187.48 Contribución 0.29 1.60 2.85 5.97 7.10 8.25 10.46 12.89 17.34 33.25 100.00 Al comparar la contribución de los individuos a la recaudación total original con la contribución resultante del nuevo paquete fiscal redistributivo, se observa una reducción para los primeros tres deciles y también para el último. También se observa que los deciles 4, 5 y 6 incrementan los montos pagados por concepto de impuestos en más del 40%. En la gráfica dos se ilustra esta situación de manera clara. Las barras correspondendientes al paquete vigente se obtienen de la última columna del cuadro dos, mientras que las barras correspondientes al paquete nuevo provienen de la última columna del cuadro cinco. Si bien todos los individuos que no reciben compensación enfrentan una carga fiscal mayor, es claro que el incremento en la carga es proporcionalmente más alto para los deciles intermedios. La explicación de este resultado es sencilla, los deciles intermedios gastan una proporción mayor de su ingreso en alimentos que los deciles más altos y no reciben compensación alguna. 12 Ensayos El coeficiente de Gini considerando la carga fiscal original es de 44.97%, cifra que corresponde a un nivel de desigualdad alto; sin embargo, significativamente menor al 53.7%, publicado por el Banco Mundial (2000) para México, en 1995. 6 Para medir el impacto del paquete fiscal redistributivo sobre la desigualdad del ingreso, se calculó de nueva cuenta el coeficiente de Gini tomando en cuenta los cambios fiscales y se encontró que es 44.68%. Si bien existe una reducción en la medida de desigualdad, no se puede decir que el cambio sea muy importante. Finalmente, el modelo también permite calcular los ingesos fiscales que proporciona el nuevo paquete. Es conveniente recordar que la recaudación original promedio por individuo es de aproximadamente $1,030 mensuales y que el nuevo paquete permitiría un incremento en la recaudación mensual promedio por individuo de $288. Esto significa que la recaudación total aumentaría en un 28%. En CADE (2000) se explica que el IVA en México representa ingresos fiscales correspondientes a un 3.3% del PIB. Al combinar esta cifra con los resultados del modelo, se puede decir que el paquete fiscal haría que la recuadación se incrementara en poco menos de un punto porcentual del PIB. La recaudación por concepto de IVA sería entonces un poco mayor al 4.2% del PIB. 6 Martínez (2000) explica que la desigualdad del ingreso se redujo en 1998. De acuerdo con sus estimaciones, para el Área Metropolitana de Monterrey, el índice de Gini fue 52% en 1996 y 46% en 1998. Algo similar pudo haber ocurrido en el nivel nacional. Un incremento en la tasa del IVA sobre los alimento... 13 Conclusiones Una reforma del sistema tributario como la propuesta por el Ejecutivo Federal, que incluye el incremento del IVA en alimentos y una compensación económica para las familias más pobres, puede afectar al mismo tiempo la eficiencia, la equidad y la recaudación tributaria. El modelo que se elabora en este artículo permite separar y medir los efectos de la reforma propuesta sobre cada uno de estos aspectos. Los resultados del modelo muestran que efectivamente la reforma tributaria mencionada contribuye a eliminar la ineficiencia, mejorar la distribución del ingreso e incrementar la recaudación. Sin embargo, es claro que el incremento en la recaudación tributaria es el principal motivo de la reforma. De llevarse a cabo la reforma, el incremento en la recaudación sería aproximadamente de $288 pesos mensuales por familia. En contraste, el costo de la ineficienca económica representa solamente $20 pesos mensuales por familia, mientras que la reducción en el coeficiente de Gini sería menor a un punto porcentual. 14 Ensayos Referencias Ballard, C., (1988). “The Marginal Efficiency Cost of Redistribution”, American Economic Review 78, 1019-1033. CADE (2000). Una Propuesta de Reforma Tributaria para México. Monterrey: CADE. INEGI (1998). Encuesta Nacional Ingreso Gasto de los Hogares. Aguascalientes: INEGI. Martínez, I. (1999). “Distribución del Ingreso y Aspectos de la Pobreza en el Área Metropolitana de Monterrey de 1965 a 1998”, Ensayos 18, Edición Especial. Varian, H. (1992). Microeconomic Analysis. New York: W.W. Norton & Company, Inc . World Bank (2000). World Development Report 2000/2001. New York: Oxford University Press.