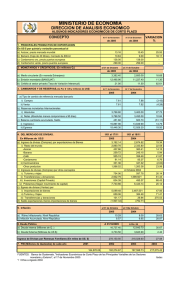

ESTALLA LA GUERRA DE DIVISAS

Anuncio