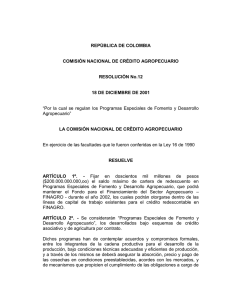

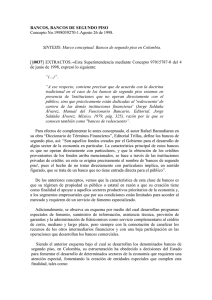

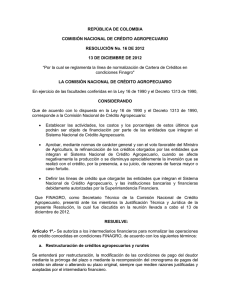

Sistema nacional de crédito agropecuario: Colombia

Anuncio