97 6.3.5 La tasa interna de retorno (TIR)

Anuncio

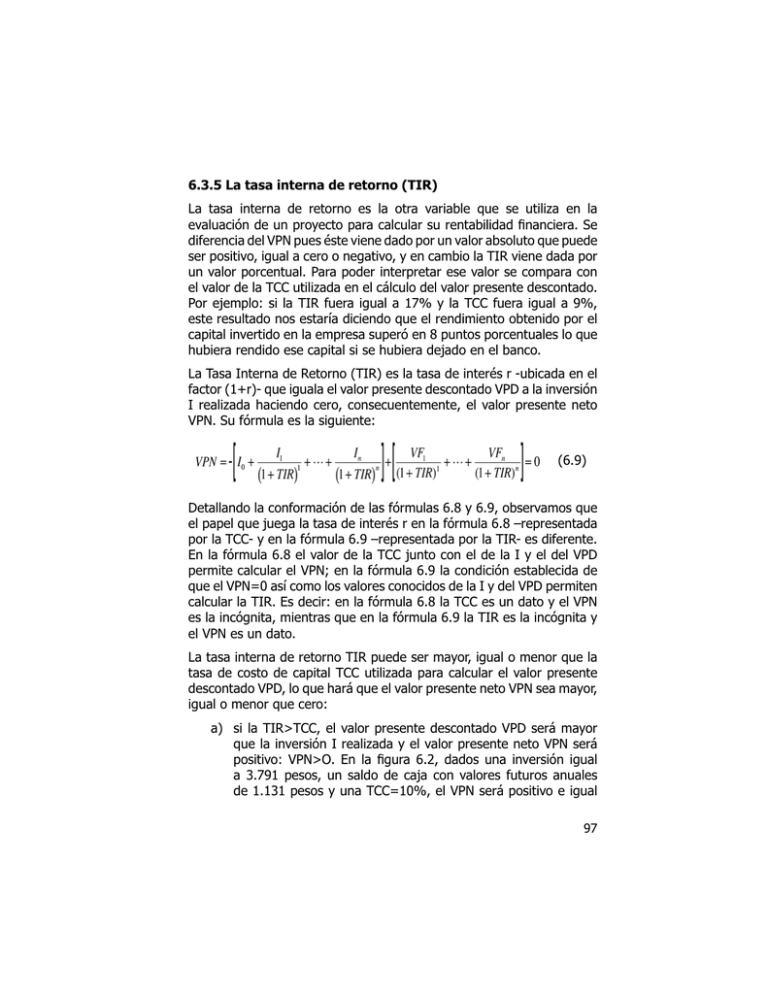

6.3.5 La tasa interna de retorno (TIR) La tasa interna de retorno es la otra variable que se utiliza en la evaluación de un proyecto para calcular su rentabilidad financiera. Se diferencia del VPN pues éste viene dado por un valor absoluto que puede ser positivo, igual a cero o negativo, y en cambio la TIR viene dada por un valor porcentual. Para poder interpretar ese valor se compara con el valor de la TCC utilizada en el cálculo del valor presente descontado. Por ejemplo: si la TIR fuera igual a 17% y la TCC fuera igual a 9%, este resultado nos estaría diciendo que el rendimiento obtenido por el capital invertido en la empresa superó en 8 puntos porcentuales lo que hubiera rendido ese capital si se hubiera dejado en el banco. La Tasa Interna de Retorno (TIR) es la tasa de interés r -ubicada en el factor (1+r)- que iguala el valor presente descontado VPD a la inversión I realizada haciendo cero, consecuentemente, el valor presente neto VPN. Su fórmula es la siguiente: (6.9) Detallando la conformación de las fórmulas 6.8 y 6.9, observamos que el papel que juega la tasa de interés r en la fórmula 6.8 –representada por la TCC- y en la fórmula 6.9 –representada por la TIR- es diferente. En la fórmula 6.8 el valor de la TCC junto con el de la I y el del VPD permite calcular el VPN; en la fórmula 6.9 la condición establecida de que el VPN=0 así como los valores conocidos de la I y del VPD permiten calcular la TIR. Es decir: en la fórmula 6.8 la TCC es un dato y el VPN es la incógnita, mientras que en la fórmula 6.9 la TIR es la incógnita y el VPN es un dato. La tasa interna de retorno TIR puede ser mayor, igual o menor que la tasa de costo de capital TCC utilizada para calcular el valor presente descontado VPD, lo que hará que el valor presente neto VPN sea mayor, igual o menor que cero: a) si la TIR>TCC, el valor presente descontado VPD será mayor que la inversión I realizada y el valor presente neto VPN será positivo: VPN>O. En la figura 6.2, dados una inversión igual a 3.791 pesos, un saldo de caja con valores futuros anuales de 1.131 pesos y una TCC=10%, el VPN será positivo e igual 97 a 496 pesos. Para lograr que el VPN=0, se necesitará que disminuyan los valores presentes del saldo de caja por lo que se deberá aplicar a los valores futuros de dicho saldo una tasa de descuento mayor que la TCC la cual será igual, en este caso, a 15% y corresponderá, por definición, a la TIR=15%>TCC. b) si la TIR=TCC, el valor presente descontado VPD será igual a la inversión I realizada y el valor presente neto VPN será igual a cero: VPN=O. En la figura 6.3, dados una inversión igual a 3.791 pesos, un saldo de caja con valores futuros anuales de 1.000 pesos y una TCC=10%, el VPN será igual a cero pesos. En este caso no será necesario disminuir los valores presentes del saldo de caja por lo que la TIR=10%=TCC para que el VPN continúe siendo igual a cero. c) si la TIR<TCC, el valor presente descontado VPD será menor que la inversión I realizada y el valor presente neto VPN será negativo: VPN<O. En la figura 6.4, dados una inversión igual a 3.791 pesos, un saldo de caja con valores futuros anuales de 876 pesos y una TCC=10%, el VPN será negativo e igual a -471 pesos. Para lograr que el VPN=0, se necesitará que aumenten los valores presentes del saldo de caja por lo que se deberá aplicar a los valores futuros de dicho saldo una tasa de descuento menor que la TCC la cual será igual, en este caso, a 5% y corresponderá, por definición, a la TIR=5%<TCC. Agrupando estas consideraciones, mostramos las relaciones que se dan entre las variables: RELACIONES ENTRE LAS VARIABLES Escenario Cuando la TIR es La Inversión es Y el VPN es A TIR > TCC I < VPD VPN > 0 B TIR = TCC I = VPD VPN = 0 C TIR < TCC I > VPD VPN < 0 Conociendo ahora que un valor presente neto VPN positivo significa que el valor presente descontado VPD es superior a la inversión I realizada, en la medida en que el valor presente descontado VPD sea de mayor magnitud que una inversión dada I, tendremos que, para hacer el valor 98 presente neto VPN igual a cero, se necesitará una TIR más alta que reduzca el monto de los valores futuros VF, y viceversa. 6.3.5.1 Una consideración adicional sobre la TIR Si continuáramos disminuyendo los valores futuros del saldo de caja a 758 pesos -según se muestra en la gráfica de la figura 6.5y mantuviésemos la TCC=10%, recuperaríamos sólo 2.874 pesos del total de la inversión realizada y perderíamos 917 pesos y la prima de riesgo. En esa situación, la tasa interna de retorno TIR necesaria para llevar el valor presente descontado a 3.751 pesos, y así igualarlo a la inversión, debería descender aún más hasta llegar a 0%. Ese valor de la TIR haría que recuperásemos la inversión pero sólo a valor nominal lo que significa que perderíamos el valor del dinero durante el tiempo que estuvo invertido. Este supuesto lo vamos a utilizar en la Fase 2 del análisis de sensibilidad que veremos en el capítulo IV al suponer que sería el límite extremo de pérdida que aceptaría un inversionista con relación a su inversión, momento en el cual procedería a cerrar su empresa. 99