Análisis de la RENTABILIDAD de las acciones por medio de la

Anuncio

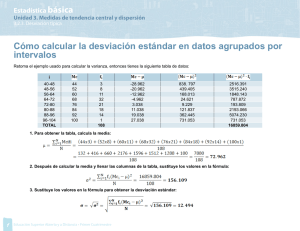

Análisis de la RENTABILIDAD de las acciones por medio de la estadística básica C.P.C. CARLOS BARBIERE JIMÉNEZ Integrante de la Comisión de Desarrollo – Sur Finanzas y Sistema Financiero del Colegio de Contadores Públicos de México y Subdirector de IFRS en Scotiabank cbarbiere@scotiabank.com.mx A pesar de su riesgo, el Índice de Precios y Cotizaciones (IPC) ha ofrecido un rendimiento positivo en los últimos años. En este artículo, examinaremos el comportamiento del IPC en la última década, así como las ventajas del uso de la estadística para efectos de su análisis. Rendimiento El rendimiento de una inversión en acciones considera tanto el dividendo como la utilidad o pérdida en su valor. Imaginemos que al inicio del año adquirimos 100 acciones en $37.00 y que al final del mismo año 44 44-46 CIC 261.indd 2 ABC Capital, compañía de la que somos inversionistas, paga un dividendo de $1.85 por cada acción, de manera que obtendríamos un rendimiento de $185.00 ($1.85 de dividendo por 100 acciones). Aunado a lo anterior, hay tres escenarios posibles al final del año: que el valor de la acción esté en $40.00, $34.00 o bien a $37.00: en el primer escenario, tendríamos un rendimiento neto de 13 % o $485.00 (utilidad en valuación no realizada por $300.00 y un dividendo de $185.00), mientras que en el segundo escenario, nuestra pérdida sería -3 % o -$115.00, es decir, una pérdida en valuación no realizada por -$300.00 y el dividendo cobrado de $185.00. En caso de que el precio de la acción permanezca en $37.00, el rendimiento neto serían los dividendos decretados a favor. ABRIL 2014 20/03/14 18:09 éstos se localizan cerca de la media. Por el contrario, una medida de dispersión alta indica que la media no es confiable, pues las observaciones se encuentran dispersas con relación a la media. Para entender el riesgo de un rendimiento en una acción, si la dispersión es extensa, significa entonces que los rendimientos son inciertos. Ejemplos de las medidas de dispersión son la varianza y las desviación estándar. La varianza es la media aritmética de las desviaciones cuadradas de la media, en tanto que la desviación estándar es la raíz cuadrada de la varianza.1 Tasa de rendimiento promedio y rendimiento libre de riesgo Cuando tenemos la tasa de rendimiento promedio, es útil compararlo con el rendimiento de otras acciones o títulos con rendimiento libre de riesgo, como los bonos gubernamentales; la diferencia entre el rendimiento de una acción y un bono gubernamental se conoce como “exceso de rendimiento sobre un activo riesgoso” o simplemente como prima de riesgo. La siguiente tabla muestra el rendimiento promedio del IPC2 y Cetes3, así como la tasa de inflación correspondiente al periodo de 2010 a 2013: Series La estadística y los rendimientos Una de las formas más sencillas para analizar un conjunto de datos, es la media aritmética, la cual es la medida de ubicación que se reporta con mayor frecuencia; se calcula sumando los valores de las observaciones y dividiéndolos entre el número de observaciones. La mediana es el valor en el centro de un conjunto de datos ordenados, en tanto que la moda, es el valor que ocurre con mayor frecuencia en un conjunto de datos. Las medidas de ubicación, como la media o la mediana, sólo describen el centro de la información, lo cual es valioso, sin embargo, no nos indica nada acerca de la dispersión de los datos. Una medida de dispersión baja para un conjunto de valores indica que Media aritmética Prima de riesgo * IPC 16.91 10.39 21.04 Bonos M 10 8.16 1.65 1.62 Inflación 4.47 0.82 Cetes 6.52 2.16 * Con respecto a Cetes Nota: Datos representados en porcentaje En el cuadro anterior se puede observar que el rendimiento del IPC excede por mucho al ofrecido por los valores gubernamentales libres de riesgo (Cetes, en este ejemplo); sin embargo, es importante considerar que, a diferencia de los Cetes, entre 2000 y 2013, el rendimiento del IPC fue negativo en algunos periodos. Podemos ver también que la desviación estándar de los Cetes es sustancialmente menor que el IPC, lo que significa entonces que su riesgo es menor, pero también menos rentable que el IPC. ABRIL 2014 44-46 CIC 261.indd 3 Desviación estándar 45 19/03/14 17:29 Distribución normal y sus implicaciones por la desviación estándar La distribución de los valores puede tener cualquier forma, pero si dicha distribución es simétrica y en forma de campana, como la que se muestra a continuación, la información es más precisa al explicar la dispersión con respecto a la media. En la estadística clásica, la distribución normal juega un papel importante y la desviación estándar es la manera usual de representar la dispersión de datos con respecto a la media. Para una distribución de la frecuencia simétrica en forma de campana, aproximadamente el 68.26 % de las observaciones estarán entre +/- una desviación estándar de la media; alrededor de 95.45 % de las observaciones se encontrarán entre +/- dos desviaciones estándar de la media y prácticamente todas las observaciones (99.73 %), estarán entre +/- tres desviaciones estándar de la media. El 21.04 % de la desviación estándar que observamos del rendimiento del IPC, entre 2010 y 2013, puede ser interpretado de la siguiente manera: si la rentabilidad del IPC se distribuye más o menos normalmente, entonces: (i) hay un 68.26 % de probabilidades que el rendimiento anual se ubique dentro de +/- una desviación estándar de la media, es decir, 37.95 % y -4.13 %; (ii) hay un 95.45 % de probabilidad que el rendimiento anual se ubique dentro de +/- dos desviaciones estándar, esto es, 58.99 % y -25.17 % ; y (iii) hay un 99.7 % de posibilidades que el rendimiento anual esté en el rango de +/- tres desviaciones estándar, es decir, entre 80.03 % y -46.21 %. -3σ -2σ -σ σ 2σ 3σ 68,26% Imaginemos que una inversión otorgó rendimientos anuales en los últimos cuatro años de 10 %, 12 %, 3 % y -9 %, respectivamente; la media geométrica es 3.66 % [(1.10 + 1.12 + 1.03 - .91)1/4 – 1] mientras que la media aritmética es del 4 % [(0.10 + 0.12 + 0.03 - 0.09) / 4]. La media geométrica nunca es mayor que la media aritmética. Conclusiones Para efectos de entender el comportamiento de los rendimientos de las acciones, es importante organizarlas, analizarlas e interpretarlas, y para ello es necesario conocer algunas técnicas de la estadística: medidas de ubicación y dispersión para describir las principales características de cierta información y análisis de correlación para medir la asociación entre dos variables, entre otras. Cualquier inversionista buscará el mejor rendimiento posible, pero para ello es necesario elaborar una estrategia de inversión en función del riesgo que esté dispuesto a asumir; a mayor riesgo, mayor rendimiento. 95,45% 99,73% Más sobre el promedio de rendimientos Además de la media aritmética, es posible obtener y analizar la media geométrica. La media geométrica se define como la n-ésima raíz del producto de n valores positivos y es útil para encontrar el promedio de porcentajes, razones, índices o tasas de crecimiento. 46 44-46 CIC 261.indd 4 1 2 3 Es difícil interpretar la varianza porque las unidades se elevan al cuadrado, por ello la desviación estándar es útil, pues está en las mismas unidades que los datos analizados. IPC es el principal indicador de mercado mexicano de valores; expresa el rendimiento del mercado accionario en función de las variaciones de precios de una muestra balanceada, ponderada y representativa del conjunto de emisoras cotizadas en la Bolsa Mexicana de Valores, basado en las mejores prácticas internacionales. Los Certificados de la Tesorería (Cetes) son títulos de crédito al portador emitidos por el Gobierno Federal, en los cuales se consigna la obligación de éste a pagar su valor nominal al vencimiento. El rendimiento que recibe el inversionista consiste en la diferencia entre el precio de compra y venta. ABRIL 2014 20/03/14 18:21