Presentación resultados del primer semestre de 2016

Anuncio

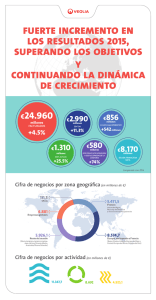

Rovi Resultados financieros del Primer Semestre de 2016 Disclaimer Esta presentación contiene informaciones con previsiones de futuro. Dichas informaciones con previsiones de futuro implican riesgos conocidos y desconocidos, incertidumbres y otros factores que pueden hacer que los resultados, la rentabilidad o los logros reales de ROVI, o los resultados industriales, sean materialmente diferentes de los resultados, rentabilidad o logros futuros, expresados o implícitos en dichas informaciones sobre previsiones de futuro. Las informaciones contenidas en esta presentación representan las perspectivas y previsiones de ROVI a la fecha de esta presentación. ROVI desea hacer constar que los acontecimientos y desarrollos futuros pueden provocar cambios en dichas perspectivas y previsiones. Ello no obstante, si bien ROVI puede optar por actualizar estas informaciones con previsiones de futuro en algún momento posterior, desea advertir expresamente que no está obligada a hacerlo. Estas declaraciones con previsiones de futuro no deben tomarse como base, en el sentido de que representan las perspectivas o previsiones de ROVI, en cualquier fecha posterior a la fecha de esta presentación. 1 Resultados operativos Juan López-Belmonte Consejero Delegado Resultados financieros 1S 2016 – Aspectos destacados Los ingresos operativos aumentaron un 6% hasta alcanzar los 128,9Mn€ en 1S 2016, como resultado principalmente de la fortaleza del negocio de productos farmacéuticos con prescripción, cuyas ventas crecieron un 25% y superaron ampliamente el comportamiento del mercado farmacéutico. Los ingresos totales se incrementaron en un 7% hasta situarse en los 129,8Mn€. El ensayo clínico de Risperidona ISM “PRISMA-2” concluyó con éxito y los resultados finales positivos se presentaron el 13 de marzo de 2016 en el 24º Congreso Europeo de Psiquiatría. El proceso de evaluación del biosimilar de enoxaparina está avanzando según el calendario preestablecido. Para 2016, ROVI espera que la tasa de crecimiento de los ingresos operativos se sitúe entre la banda media y la banda alta de la primera decena (es decir, entre 0 y 10%). Excelente comportamiento de Bemiparina: crecimiento del 13% hasta los 41,5Mn€ de ventas (+10% en España y +19% en el exterior). Comportamiento positivo de Absorcol & Vytorin & Orvatez: incremento de ventas del 43% hasta los 15,8Mn€. Las ventas de Hirobriz y Ulunar, ambos productos para pacientes con EPOC lanzados en 4T 2014, se incrementaron en 2,2 veces hasta alcanzar los 5,9Mn€. Las ventas de Volutsa, producto lanzado en febrero de 2015, se incrementaron en 2,8 veces hasta alcanzar los 3,2Mn€. El EBITDA aumentó un 28% hasta los 25,0Mn€ en 1S 2016, reflejando un incremento en el margen EBITDA de 3,3 pp hasta el 19,4% en 1S 2016 desde el 16,1% en 1S 2015, debido principalmente al impacto de un ingreso no recurrente de 4Mn€ registrado como consecuencia de la constitución de una joint venture por parte de ROVI y Enervit para la distribución de productos nutricionales en España y Portugal. El beneficio neto aumentó hasta los 18,0Mn€ en 1S 2016, un incremento del 33% respecto a 1S 2015. 3 Crecimiento como resultado de la fortaleza del negocio de especialidades farmacéuticas… Ingresos operativos totales (Mn€) 140 Ingresos operativos por tipo (Mn€) 140 +6% 120 128,9 121,3 120 0,1 100 33,3 -27% 100 80 80 87,8 +19% 60 121,3 128,9 0,1 24,2 60 40 40 20 20 104,6 0 0 H1 2015 H1 2016 H1 2015 Especialidades farmacéuticas H1 2016 Fabricación a terceros Royalties Los ingresos operativos aumentaron un 6% hasta alcanzar los 128,9Mn€, como resultado de la fortaleza de: el negocio de especialidades farmacéuticas, que registró un crecimiento de las ventas del 19% en 1S 2016. Las ventas de fabricación a terceros disminuyeron un 27%. ROVI espera crecer a unos porcentajes superiores a las estimaciones de crecimiento del gasto farmacéutico: ligero crecimiento del 0,6% esperado por Farmaindustria1 para 2016; y el pronóstico de IMS Health2 apunta a una tasa de crecimiento de entre el 1% y el 4% para 2016-2020. 1http://www.farmaindustria.es/web/documento/indicadores-basicos-del-sector-la-industria-farmaceutica-espanola-y-su-mercado-en-cifras/ 2IMS Health, Market Prognosis Octubre 2015 4 …con una elevada rentabilidad EBITDA (Mn€) y margen EBITDA (%) 25% Beneficio neto (Mn€) 30 20 19,4% +33% 25 20% 15 16,1% 20 15% 15 +28% 10 18,0 25,0 10% 13,6 10 19,5 5 5% 5 0% 0 H1 2015 EBITDA H1 2016 0 H1 2015 H1 2016 Margen EBITDA En 1S 2016, el EBITDA se vio afectado por un ingreso no recurrente de 4Mn€ registrado como consecuencia de la constitución de una JV por parte de ROVI y Enervit para la distribución de productos nutricionales en España y Portugal. El EBITDA aumentó un 28% hasta los 25,0Mn€ en 1S 2016, reflejando un incremento en el margen EBITDA de 3,3 pp hasta el 19,4% en 1S 2016 desde el 16,1% en 1S 2015. No obstante, excluyendo el impacto positivo de dicho ingreso, el EBITDA se incrementaría en un 8% hasta los 21,0Mn€, reflejando un aumento en el margen EBITDA de 0,2 pp hasta el 16,3% en 1S 2016. El beneficio neto aumentó hasta los 18,0Mn€ en 1S 2016, un incremento del 33% respecto a 1S 2015. No obstante, excluyendo el impacto positivo de dicho ingreso no recurrente, el beneficio neto se habría incrementado en un 5% hasta los 14,3Mn€. 5 Bemiparina, liderando el crecimiento del negocio de especialidades farmacéuticas Ventas de productos con prescripción (Mn€) Ventas de Bemiparina (Mn€) 100 45 +25% 40 80 30 41,5 +19% 14,1 36,8 35 60 +13% 11,9 25 88,7 40 70,9 20 +10% 15 10 20 27,4 24,9 5 0 0 H1 2015 H1 2016 H1 2015 España H1 2016 Internacional Las ventas de productos farmacéuticos con prescripción aumentaron un 25% hasta 88,7Mn€ en 1S 2016. Las ventas totales de Bemiparina aumentaron un 13% en 1S 2016, situándose en los 41,5Mn€. Las ventas de Bemiparina en España crecieron un 10% hasta alcanzar los 27,4Mn€. Las ventas internacionales se incrementaron en un 19% hasta alcanzar los 14,1Mn€. Este fuerte incremento fue específico del primer semestre del año y ROVI espera que las ventas internacionales se mantengan estables en el ejercicio 2016. 6 Buen comportamiento de la cartera de productos (1/2) Ventas de Absorcol, Vytorin y Orvatez (Mn€) Ventas de Hirobriz y Ulunar (Mn€) 6 16 +43% +2.2x 5 12 4 8 15,8 11,1 3 2 4 1 0 2,6 0 H1 2015 H1 2016 Ventas de Medicebran y Medikinet (Mn€) 4 +3% 3,9 4,0 1 0 H1 2015 H1 2015 H1 2016 Las ventas de Absorcol, Vytorin y Orvatez (el último lanzado en junio 2015) crecieron un 43% hasta los 15,8Mn€ en 1S 2016. Las ventas de Hirobriz y Ulunar, ambos productos lanzados en 4T 2014, se incrementaron en 2,2 veces hasta alcanzar los 5,9Mn€ en 1S 2016. 3 2 5,9 H1 2016 Las ventas de Medicebran y Medikinet, productos lanzados en diciembre de 2013 y comercializados en exclusiva por ROVI en España, aumentaron un 3% hasta 4,0Mn€ en 1S 2016. Las ventas de Thymanax, producto lanzado en marzo de 2010, disminuyeron un 26% hasta los 2,8Mn€ en 1S 2016. Vytorin, Orvatez y Absorcol constituyen la primera de las cinco licencias de MSD y están indicados para el tratamiento de la hipercolesterolemia. Hirobriz Breezhaler y Ulunar Breezhaler son ambos productos de Novartis para el tratamiento de la EPOC (Enfermedad Pulmonar Obstructiva Crónica). Medicebran y Medikinet son especialidades farmacéuticas de la compañía Medice indicadas para el tratamiento del TDAH en niños y adolescentes. Thymanax es un antidepresivo innovador de la compañía Laboratorios Servier. 7 Buen comportamiento de la cartera de productos (2/2) Ventas de Corlentor (Mn€) Ventas de Volutsa (Mn€) 3,5 8 +6% 3,0 6 +2.8x 2,5 2,0 4 6,9 6,6 1,0 2 0,5 1,1 0,0 0 H1 2015 H1 2016 Ventas de agentes de contraste (Mn€) 15 +4% 12 13,2 13,6 3 0 H1 2015 H1 2015 H1 2016 Las ventas de Corlentor aumentaron un 6% hasta alcanzar los 6,9Mn€ en 1S 2016. Las ventas de Volutsa, producto lanzado en febrero de 2015, se incrementaron en 2,8 veces hasta alcanzar los 3,2Mn€ en 1S 2016. 9 6 3,2 1,5 H1 2016 Las ventas de Exxiv se redujeron un 9% hasta los 2,8Mn€, principalmente por la desaceleración del mercado de los COX-2. Las ventas de agentes de contraste y otros productos hospitalarios aumentaron un 4% hasta los 13,6Mn€ en 1S 2016. Corlentor es un producto de prescripción para la angina estable y la insuficiencia cardiaca crónica de la compañía Laboratorios Servier. Volutsa es un producto de prescripción de la compañía Astellas Pharma para el tratamiento de los síntomas moderados a graves de llenado y síntomas de vaciado asociados a la hiperplasia prostática benigna. Exxiv es un inhibidor selectivo de la COX-2 de MSD. 8 Servicios de fabricación a terceros de valor añadido Ventas de fabricación a terceros (Mn€) 35 33,3 27% en 1S 2016, situándose en los 24,2Mn€, debido -27% principalmente a la reducción en 6,3Mn€ de los ingresos 30 24,2 25 procedentes de la planta de Frosst Ibérica, que alcanzaron los 12,4Mn€ en 1S 2016, como 18,7 -34% 20 Las ventas de fabricación a terceros disminuyeron un consecuencia de una menor producción para MSD tras 12,4 15 el vencimiento del contrato inicial con dicha compañía el 31 de marzo de 2015. 10 14,6 5 -19% 11,8 Además, los ingresos procedentes de la planta de inyectables disminuyeron en 2,8Mn€. Esta reducción se 0 H1 2015 H1 2016 debió principalmente a un retraso en la campaña de vacuna de la gripe y ROVI espera que las ventas del Planta de inyectables Frosst Ibérica negocio de inyectables se mantengan estables en 2016. 9 Foco en la plataforma de liberación de fármacos y en glicómica Plataforma Producto Potencial indicación Situación actual Preclínica I II Hitos esperados III • Risperidona, mensual Comienzo F I en 1S 2017 En fase de registro Esquizofrenia ISM Glicómica • F II finalizada con éxito. Resultados positivos finales 1T 2016. Comienzo F III en 1S 2017 Letrozol, trimestral Cáncer de mama Biosimilar enoxaparina ETV ISM: in-situ microparticles 10 Previsiones 2016 Tasa de crecimiento Ingresos operativos 2016 banda media de la 1ª decena – banda alta de la 1ª decena Nuestros principales pilares de crecimiento Especialidades farmacéuticas • Bemiparina • Lanzamientos recientes como Orvatez, Volutsa, Ulunar e Hirobriz • Cartera existente (Vytorin, Absorcol, Medikinet, Corlentor, agentes de contraste…) • Nuevos lanzamientos de productos bajo licencia Fabricación a terceros • Capacidad ociosa tanto en las plantas de inyectables como en la planta de formas orales • Adquisición de nuevos clientes 11 Resultados financieros Javier López-Belmonte Director Financiero Buen nivel de ingresos con un fabuloso comportamiento de Bemiparina Ingresos operativos totales (Mn€) 140 128,9 121,3 120 3,9 100 33,3 80 Ventas de Bemiparina (Mn€) -27% +4% 2,3 45 24,2 40 +19% 14,1 11,9 30 13,2 41,5 36,8 35 13,6 25 60 40 +13% 20 +25% 88,7 +10% 15 70,9 24,9 10 20 27,4 5 0 0 H1 2015 Productos con prescripción H1 2016 Agentes de contraste Servicios a terceros H1 2015 Otros España H1 2016 Internacional Los ingresos operativos aumentaron un 6% hasta alcanzar los 128,9Mn€: Crecimiento del 25% en los productos farmacéuticos con prescripción; Incremento del 4% en agentes de contraste y otros productos hospitalarios; Disminución del 27% en fabricación a terceros; y Disminución del 40% en productos OTC y otros (incluye la concesión de licencias de distribución). Las ventas de Bemiparina, producto de referencia de ROVI desarrollado internamente, alcanzaron los 41,5Mn€, un aumento del 13% vs 1S 2015. Las ventas en España y en el exterior se incrementaron en un 10% y un 19% respectivamente. 13 Margen bruto afectado por el registro de las ventas de Sintrom Beneficio bruto (Mn€) & margen bruto (%) 70% 59,6% 61,1% 80 60% 60 50% +4% 40% 30% 74,1 76,8 20% 40 20 10% 0% El beneficio bruto aumentó un 4% en 1S 2016, hasta los 76,8Mn€, reflejando una disminución en el margen bruto de 1,5 pp hasta el 59,6% en 1S 2016 frente al 61,1% en 1S 2015. Esta disminución del margen bruto se debió principalmente al registro de las ventas del producto Sintrom (6,1Mn€) en 1S 2016, frente a la inexistencia de ventas en 1S 2015, que aportaron un margen menor. La disminución del coste de la materia prima de Bemiparina tuvo un impacto positivo en el margen del primer trimestre de 2016. 0 H1 2015 Beneficio bruto H1 2016 Margen bruto 14 Control de costes junto con apuesta por I+D Gastos de ventas, grales. y administrativos (Mn€) 50% 37,1% 38,5% Gasto en I+D (Mn€) 50 10 +2% 40% 40 8 30 6 20% 20 4 10% 10 2 0% 0 0 30% +2% 46,7 H1 2015 Gastos operativos 47,8 H1 2016 7,9 8,0 H1 2015 H1 2016 Gastos operativos/ingresos operativos Los gastos de ventas, generales y administrativos aumentaron un 2% hasta alcanzar los 47,8Mn€ en 1S 2016 debido fundamentalmente a la continua promoción de los productos recientemente lanzados. Los gastos de I+D aumentaron un 2% hasta los 8,0Mn€ en 1S 2016. Este ligero incremento se debió principalmente al retraso en el inicio del ensayo de fase III de Risperidona-ISM® como consecuencia de las diversas reuniones mantenidas con la FDA y la EMA con el objetivo de obtener asesoramiento científico sobre el diseño del estudio clínico de fase III. 15 EBITDA EBITDA (Mn€) & margen EBITDA (%) recurrentes EBITDA (Mn€) & margen EBITDA (%) 25% 30 20% 16,1% 19,4% 25 20% 15% 20 15% 16,1% 20 10% 25,0 10% 15 +8% +28% 15 19,5 10 19,5 21,0 10 5% 5% 5 5 0% 0 H1 2015 EBITDA 25 16,3% H1 2016 Margen EBITDA 0% 0 H1 2015 EBITDA recurrente H1 2016 Margen EBITDA recurrente El EBITDA aumentó un 28% hasta los 25,0Mn€ en 1S 2016, reflejando un incremento en el margen EBITDA de 3,3 pp hasta el 19,4% en 1S 2016 desde el 16,1% en 1S 2015, debido principalmente al impacto positivo de un ingreso no recurrente de 4Mn€ registrado como consecuencia de la constitución de una joint venture por parte de ROVI y Enervit para la distribución de productos nutricionales en España y Portugal. No obstante, excluyendo el impacto de dicho ingreso no recurrente, el EBITDA habría aumentado un 8% hasta los 21,0Mn€, reflejando un incremento en el margen EBITDA de 0,2 pp hasta el 16,3% en 1S 16. 16 EBIT EBIT (Mn€) & margen EBIT (%) 20% EBIT (Mn€) & margen EBIT (%) recurrentes 25 20 12,1% 12,1% 15,2% 16% 14% 20 12% 15 10% 12,1% 12% 15 8% +7% +34% 8% 19,6 10 14,6 6% 14,6 10 15,6 4% 4% 5 5 2% 0% 0 H1 2015 EBIT H1 2016 Margen EBIT 0% 0 H1 2015 EBIT recurrente H1 2016 Margen EBIT recurrente Las amortizaciones aumentaron un 9% en 1S 2016, hasta los 5,4Mn€, como consecuencia de las compras de inmovilizado, material e inmaterial, realizadas durante los últimos doce meses. El EBIT aumentó un 34% hasta los 19,6Mn€ en 1S 2016, reflejando un incremento en el margen EBIT de 3,2 pp hasta el 15,2% en 1S 2016 desde el 12,1% en 1S 2015, debido principalmente al impacto positivo de un ingreso no recurrente de 4Mn€ registrado como consecuencia de la constitución de una joint venture por parte de ROVI y Enervit para la distribución de productos nutricionales en España y Portugal. No obstante, excluyendo el impacto de dicho ingreso no recurrente, el EBIT habría aumentado un 7% hasta los 15,6Mn€, reflejando un incremento en el margen EBIT de 0,1 pp hasta el 12,1% en 1S 2016. 17 Beneficio neto Beneficio neto (Mn€) 20 El beneficio neto aumentó hasta los 18,0Mn€ en 1S 2016, un incremento del 33% respecto a 1S 2015. No obstante, excluyendo el impacto positivo de dicho ingreso no recurrente, el beneficio neto se habría incrementado un 5% hasta los 14,3Mn€. Tasa fiscal efectiva del 6,7% en 1S 2016 vs 5,1% en 1S 2015. Esta favorable tasa fiscal efectiva se debe a: deducción de gastos de I+D existentes; y activación de bases imposibles negativas de Frosst Ibérica. +33% 15 10 18,0 13,6 5 0 H1 2015 H1 2016 Beneficio neto recurrente (Mn€) 16 12 A 31 de diciembre de 2015, Frosst Ibérica tenía 42,5Mn€ de bases imponibles negativas, de las cuales 5,7Mn€ se utilizarán en el IS de 2015 y 2,0Mn€ en 1S 2016. +5% 8 13,6 14,3 H1 2015 H1 2016 4 0 18 Inversión en inmovilizado y Flujo de caja libre (FCF) Evolución del Capex (Mn€) Desglose del Capex (%) 10 San Sebastián de los Reyes; 28% -58% 8 Alcalá ; 11% 6 4 Inyectables; 16% 8,9 Granada; 9% 2 3,7 0 H1 2015 H1 2016 Mantenimiento y otros; 35% 3,7 Mn€ de inversión en inmovilizado en 1S 2016: FCF (Mn€) 0,6Mn€ de inversiones asociadas a la planta de inyectables; 20 0,3Mn€ de inversiones vinculadas a la planta de Granada; 0,4Mn€ de inversiones en la planta de Alcalá de Henares; 15 1,1Mn€ de inversiones en la planta de San Sebastián de los Reyes; y +4,1x 10 18,6 Flujo de caja libre aumentó hasta 18,6Mn€ debido principalmente a: reducción de 5,2Mn€ en Capex; 5 reducción de 2,0Mn€ en “existencias” en 1S 2016 vs un incremento de 2,4Mn€ en 1S 2015; y 4,6 0 1,3Mn€ de inversiones en mantenimiento y otros. H1 2015 H1 2016 incremento de 6,8Mn€ en “proveedores y otras cuentas a pagar“ en 1S 2016 vs aumento de 3,9Mn€ en 1S 2015. 19 Deuda financiera Desglose de la deuda (%) Vencimientos de la deuda (Mn€) 14 12 10 8 12,6 6 10,5 4 39,7 Mn€ 6,1 4,7 2 5,8 0 2016 2017 2018 2019 2020 y en adelante Deuda con la administración pública, al 0% de tipo de interés, representa el 36% del total de la deuda. Posición de tesorería bruta de 46,1Mn€ a 30 de junio de 2016 vs 30,7Mn€ a 31 de diciembre de 2015. Deuda neta negativa de -6,4Mn€ a 30 de junio de 2016 vs deuda neta positiva de 12,1Mn€ a 31 de diciembre de 2015. El 5 de julio, ROVI pagó un dividendo de 0,1390€/acción con cargo a los resultados de 2015, lo que implicó el reparto del 35% del beneficio neto consolidado del año 2015. 20 Noticias esperadas para 2016/2017 Especialidades farmacéuticas Fabricación a terceros I+D Lanzamiento de nuevos productos bajo licencia Anuncio de nuevos contratos Inicio de la Fase III de Risperidona-ISM® en 1S 2017 Inicio de la Fase I de Letrozol-ISM® en 1S 2017 Posible autorización de comercialización de un biosimilar de enoxaparina 21 Para más información, puede ponerse en contacto con: Juan López-Belmonte Consejero Delegado 91 375 62 35 jlopez-belmonte@rovi.es www.rovi.es Javier López-Belmonte Director Financiero 91 375 62 66 javierlbelmonte@rovi.es www.rovi.es Marta Campos Martínez Relación con Inversores 91 244 44 22 mcampos@rovi.es www.rovi.es